观点小结

核心观点:偏多 供应端限电传闻再起,需求端稳步复苏,库存接近达峰,价格仍有驱动。

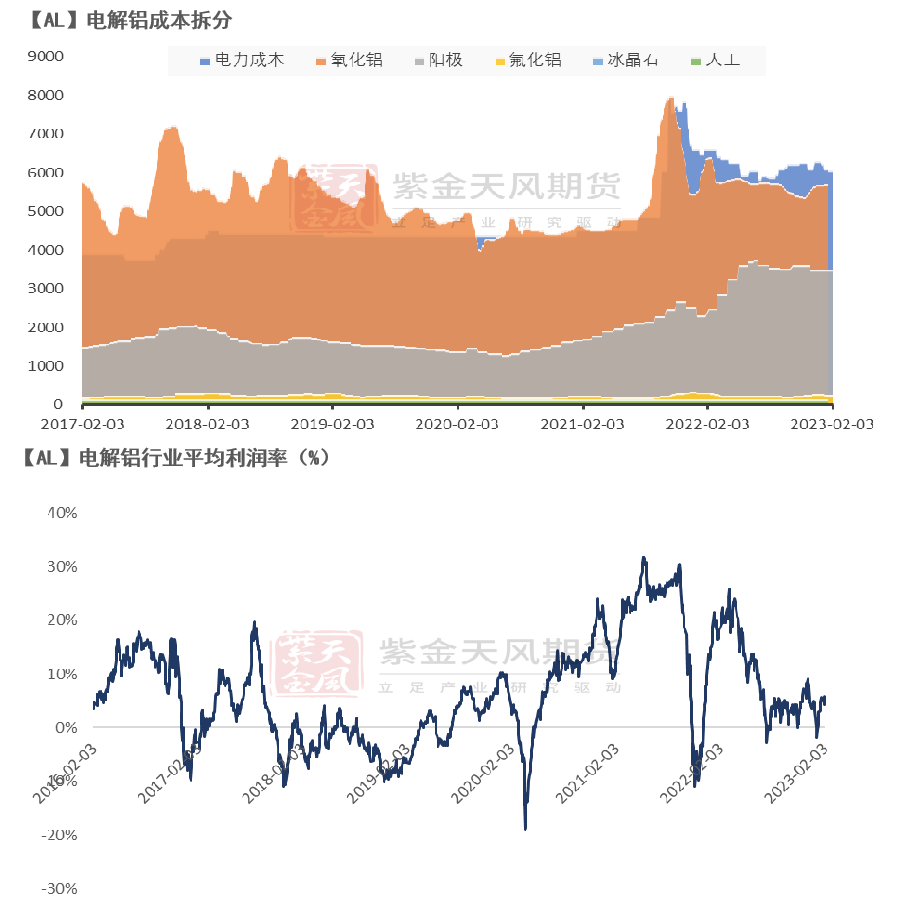

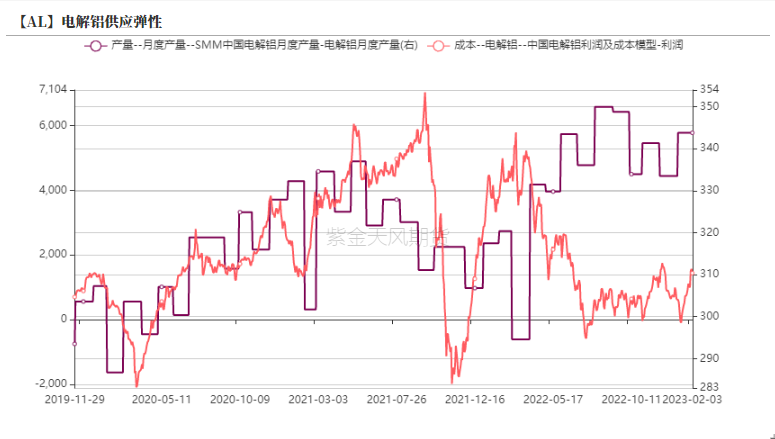

冶炼利润:偏空 上周国内电解铝利润达到966.17元/吨,环比下跌。

现货升贴水:偏空A00铝升贴水:本周现货贴水80元/吨,环比回升。

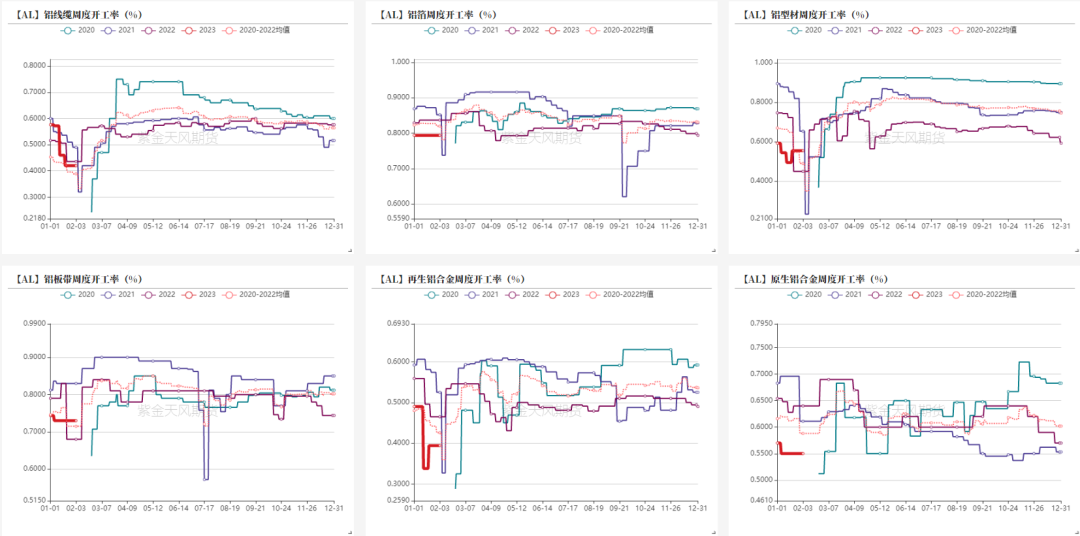

铝型材开工率:偏多 铝型材企业周度开工率55.5%,环比回升。

铝板带开工率:中性 铝板带企业周度开工率73%,环比持平。

铝线缆开工率:偏空 铝线缆企业周度开工率42%,环比下跌。

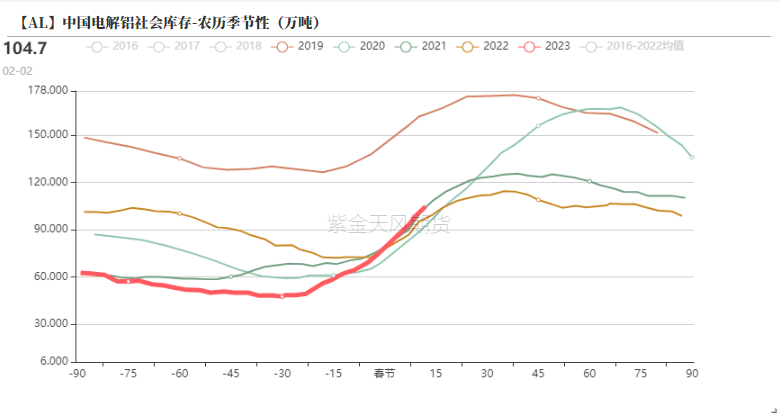

国内库存:偏空 本周一电解铝社会库存相较上周四增加9.6万吨114.3万吨。

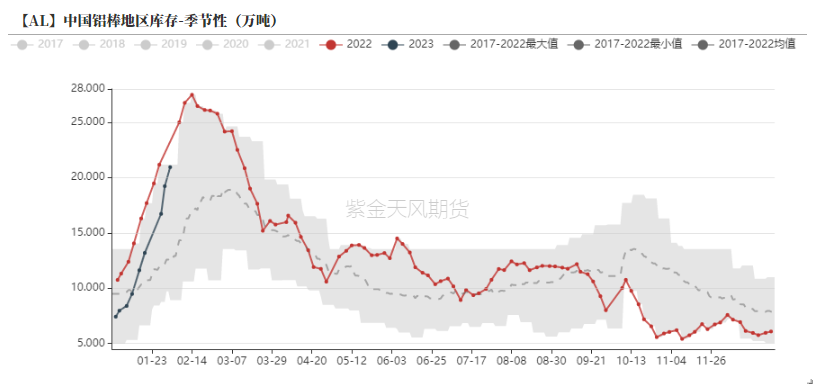

铝棒库存:偏空 本周一铝棒社会库存相较上周四增加1.35万吨至22.29万吨。

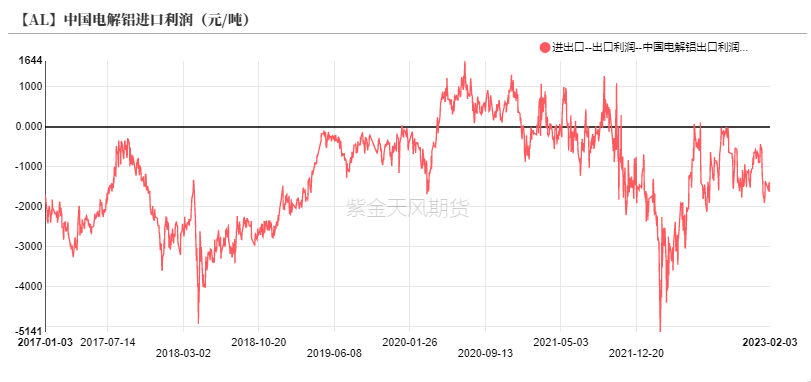

进口利润:中性 电解铝进口利润为-1631元/吨,亏损环比持平。

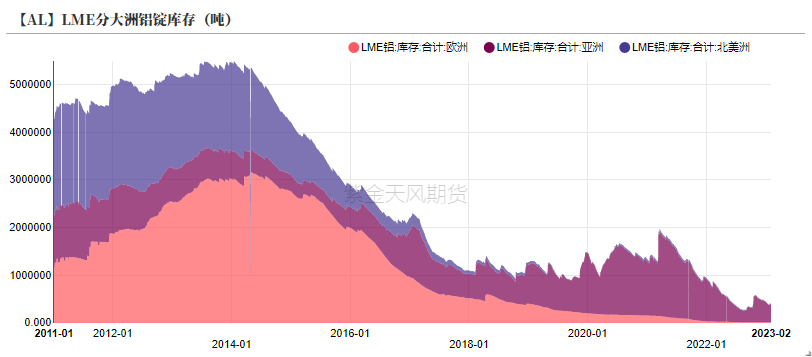

LME库存:偏多 上周LME铝库存下降2.03万吨至39.53万吨。

LME0-3升贴水:偏空 上周LME铝0-3贴水持平至-35美元/吨。

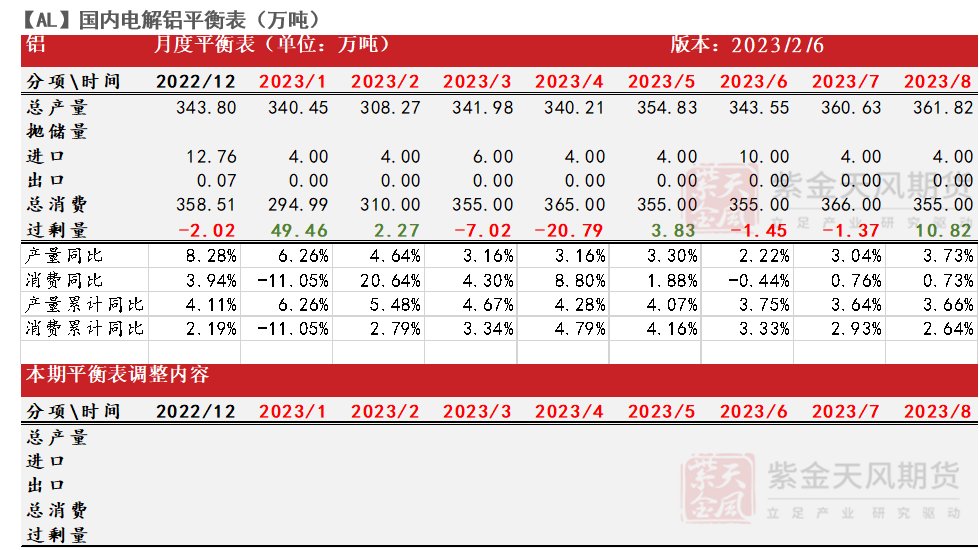

平衡&展望

*上周总结:2月6日晚,据路透社报道,美国计划最快本周对俄罗斯铝征收200%的关税。该消息放出后,伦铝冲高回落。上周云南地区限电降负荷传闻再起,部分业内人士听闻云南地区电解铝限产规模或从春节前的20%扩大至35%,铝价应声上涨,但周内没有文件确认该事件,铝价高开低走。价格回调导致电解铝企业利润回落至千元以内,但从成本端而言,电价环比有所松动,原料价格上涨乏力,并且在原料增加供应的预期之下,预计原料端价格仍有下跌空间。此外需求端而言,目前库存累增幅度接近峰值,历年春节累库基本上是在正月二十前后开始去库,参照历年,预计今年二月中旬之前或将见到库存拐点,从铝型材开工率迅速回升可以期待今年消费端的回暖节奏。

**本周焦点:美国对俄铝加征关税

**

美国计划最快本周对俄罗斯铝征收200%的关税

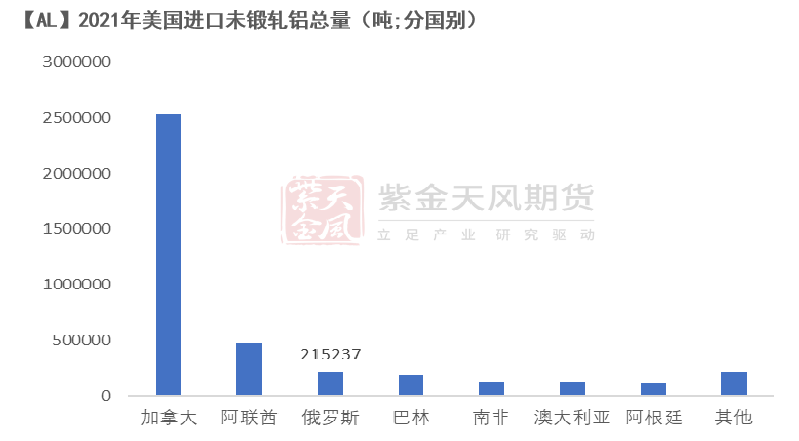

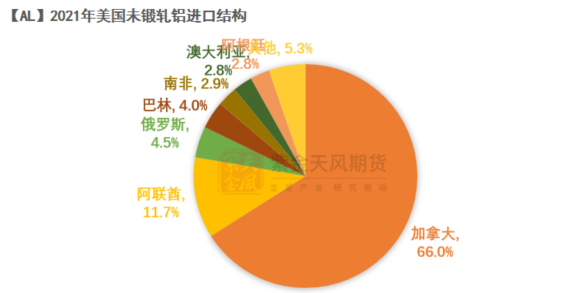

* 2月6日晚,据路透社报道,美国计划最快本周对俄罗斯铝征收200%的关税。该消息放出后,伦铝冲高回落。实际上,美国在去年10月份已经考虑对俄罗斯金属实施报复性禁令,完全禁止进口、惩罚性关税和制裁相关公司均在美国考量之中。

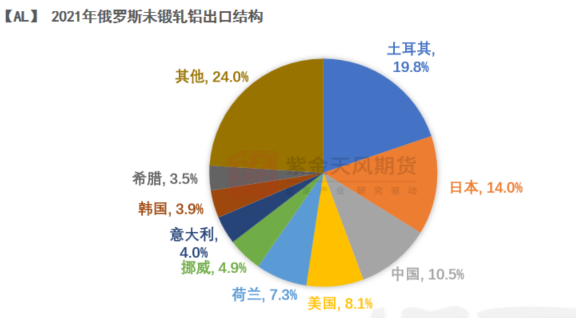

*2021年,美国共进口未锻轧铝398万吨,其中来自于俄罗斯的为21.52万吨,占比4.5%。俄罗斯共出口未锻轧铝345.13万吨,其中出口至美国占比8.1%

* 该消息对于铝基本面影响较为有限,即便美国不接受来自俄罗斯的铝锭,也只是改变了铝的贸易流向,若俄铝不会受此影响而减产,全球总体的供应及需求扰动有限。但可能会增加国内进口压力,同时会增加国内铝材及铝制品出口等。

数据来源:紫金天风期货风云

**沪铝高开低走 伦铝稳步回落

**

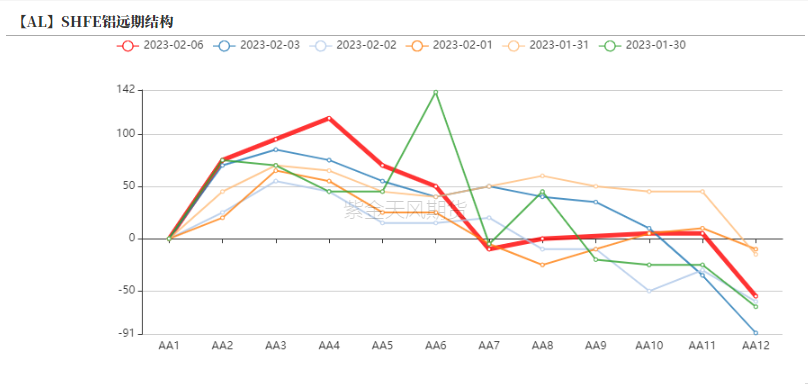

沪铝高开低走 传言暂未证实

* 上周市场再度传言云南有限电加码的可能性,但暂未确认,沪铝高开低走,周内沪铝主力合约开于19485元/吨,周内高点19485元/吨,低点18750元/吨,收于19095元/吨,周跌幅1.9%。上周伦铝开于2631.5美元/吨,收于2566美元/吨,周跌幅2.34%。

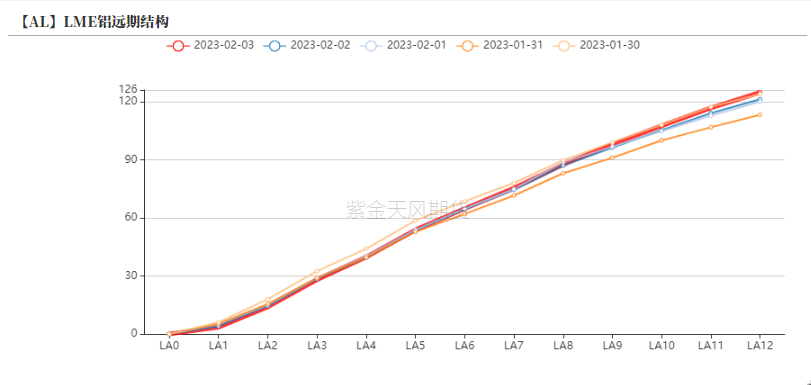

* 上周LME铝0-3贴水持稳-35美元/吨。

数据来源:紫金天风期货风云

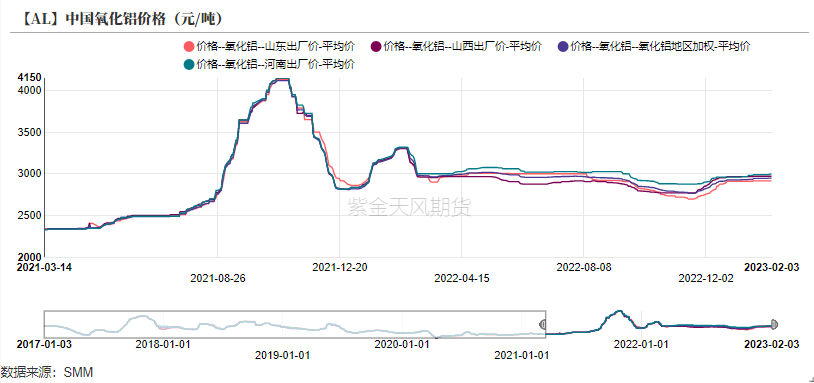

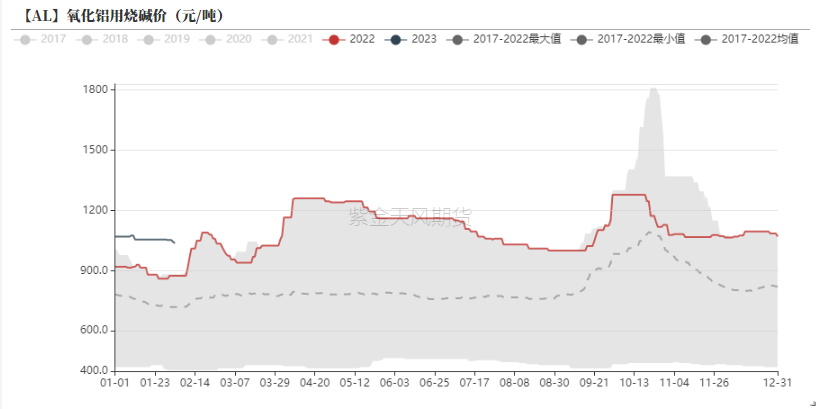

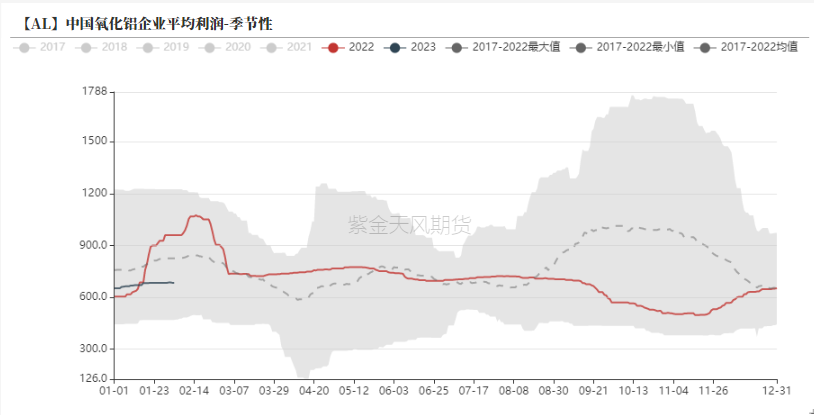

国内氧化铝价格仍有下行空间

* 上周国内氧化铝价格环比小幅上涨2元/吨至2947元/吨,节后国内物流陆续恢复。氧化铝市场成交有所好转。今年冬季氧化铝企业限产情况环比前一年有明显好转,因此价格也并未出现十分显著的涨幅。目前国内感染潮基本落幕,铝厂利润高企,生产意愿较强,氧化铝需求预计环比再度回升。因此河北文丰第三期120万吨/年已顺利投产,此外贵州某停产的氧化铝厂也准备复产,总体而言供应的确定性相对更强一些,需求端仍有云南铝厂限制电力负荷等传闻,预计氧化铝价格仍有下行空间。

数据来源:紫金天风期货风云

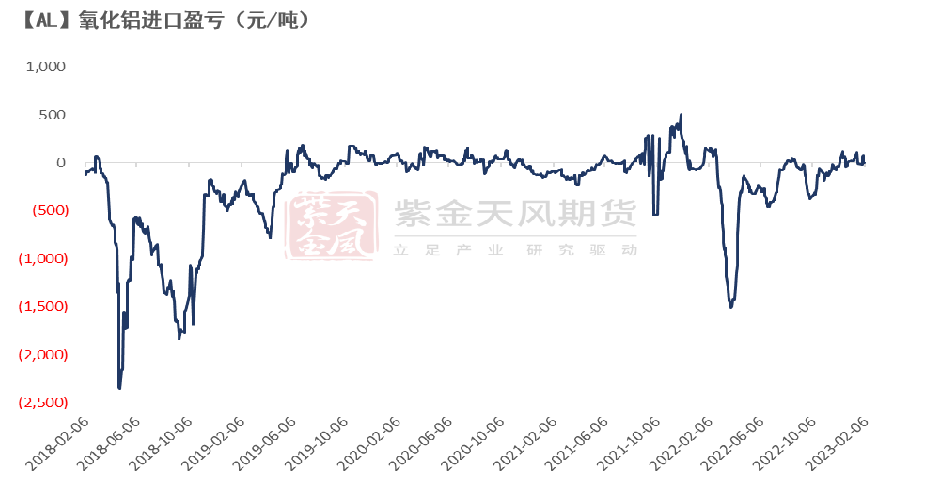

海外氧化铝价格回升

* 上周西澳FOB氧化铝价格环比上周上涨10美元/吨至370美元/吨。折合人民币到岸价格为3049.52元/吨,较国内氧化铝现货均价高102.52元/吨。

* 海外电解铝价格持续回暖,由于欧洲天然气价格重回低位,欧洲电价重新回到俄乌冲突之前的水平,已经有部分停产的电解铝企业计划重启产能,增加了海外氧化铝的需求。目前而言国内氧化铝进口持续盈利的概率并不大。

数据来源:紫金天风期货风云

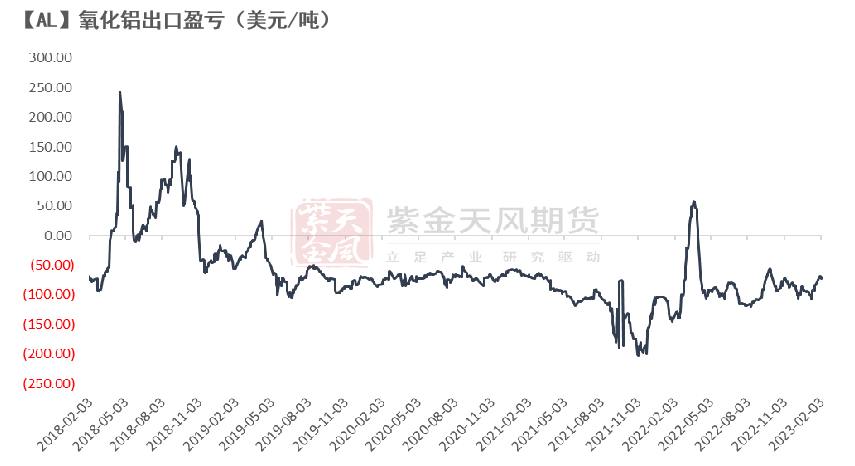

铝厂利润企稳 海外溢价回暖

电解铝利润持稳

* 上周云南地区限电降负荷传闻再起,部分业内人士听闻云南地区电解铝限产规模或从春节前的20%扩大至35%,铝价应声上涨,但周内没有文件确认该事件,铝价高开低走。价格回调导致电解铝企业利润回落至千元以内,但从成本端而言,电价环比有所松动,原料价格上涨乏力,并且在原料增加供应的预期之下,预计原料端价格仍有下跌空间。此外需求端而言,目前库存累增幅度接近峰值,历年春节累库基本上是在正月二十前后开始去库,参照历年,预计今年二月中旬之前或将见到库存拐点,从铝型材开工率迅速回升可以期待今年消费端的回暖节奏。

数据来源:紫金天风期货风云

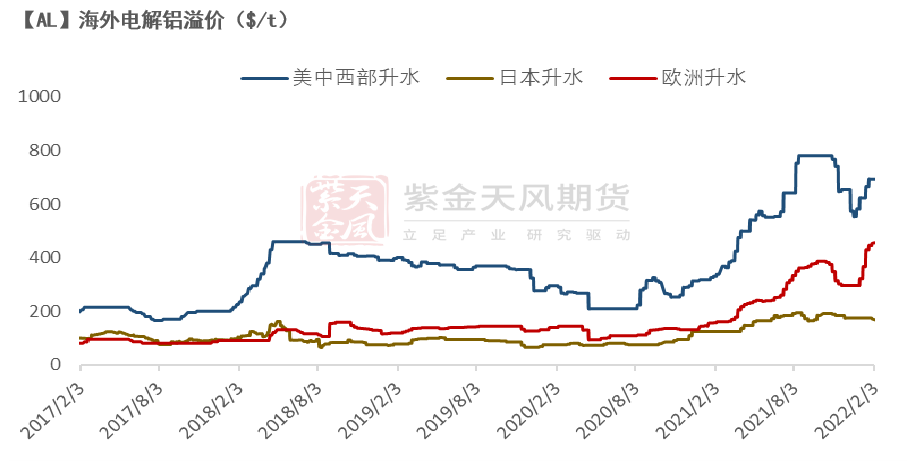

海外溢价强势返升

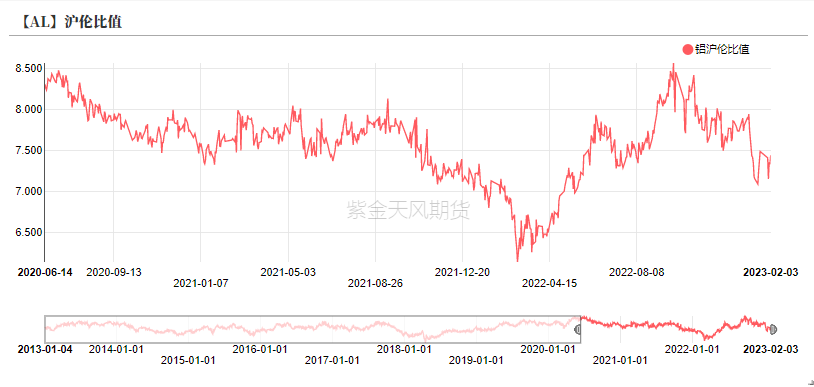

* 上周沪伦比值小幅回升,电解铝进口亏损小幅收窄。周五美国非农数据好于市场预期,引起美元指数上涨,贵金属与有色金属同步回落。沪伦比值将进一步修复。

* 目前海外基本面而言,在荷兰TTF价格不断回落,以及冬季气温同比回升的影响下,欧洲地区电价已经回落至俄乌冲突之前的水平,因此供应端复产的确定性增强。同样,需求端的复苏也超乎预期,美国中西部以及欧洲地区电解铝溢价强势回升。内外双强格局预计将带领沪伦比值修复至均衡位置。

数据来源:紫金天风期货风云

部分铝加工企业率先复工

型材等加工企业已率先复工

* 上周,铝下游龙头加工企业开工率环比回升个百分点至57.4%。

* 上周,铝型材以及再生铝合金开工率环比上涨,铝线缆企业开工下跌,其他铝加工企业开工率均环比持平。

* 分版块而言:铝型材企业开工环比显著回升,目前大部分铝型材企业着手复工,开工率将陆续回升,目前部分企业已经开始补库。线缆企业订单基本在春节前交付完毕,节后订单有限,呈现开工不满的情况。

数据来源:SMM;紫金天风期货风云

海外持续去库 国内仍未达峰

* 本周一电解铝社会库存相较上周四增加9.6万吨114.3万吨。

* 上周LME铝库存下降2.03万吨至39.53万吨。

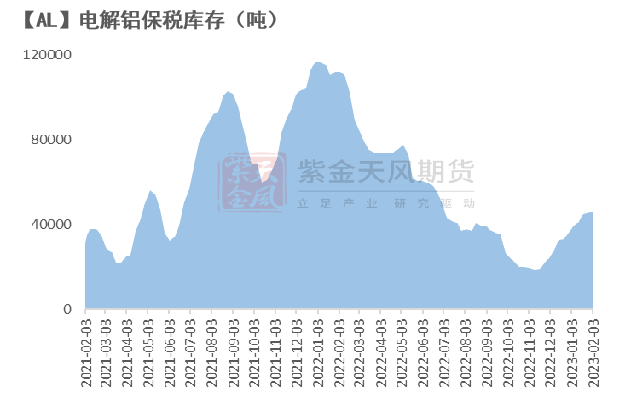

* 保税区库存增加1100吨至4.6万吨。

数据来源:紫金天风期货风云

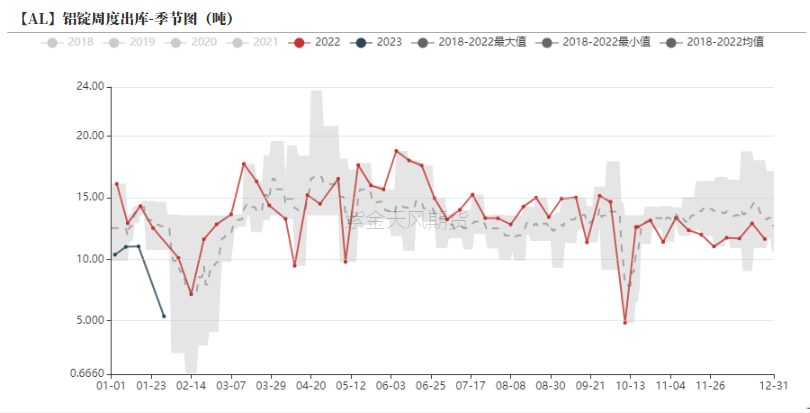

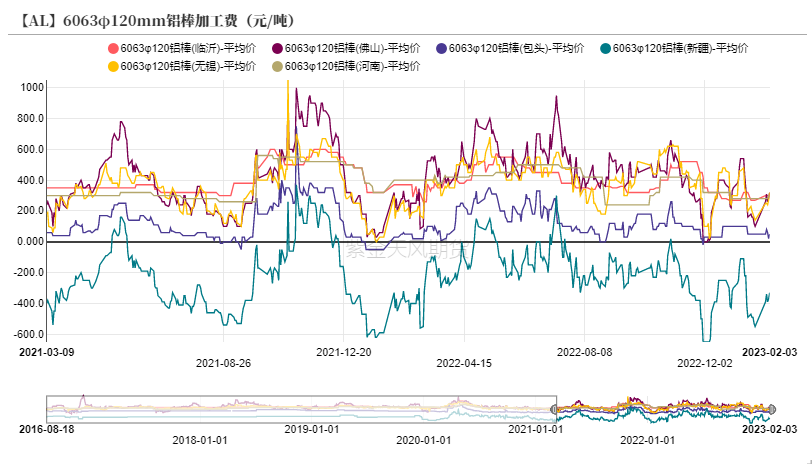

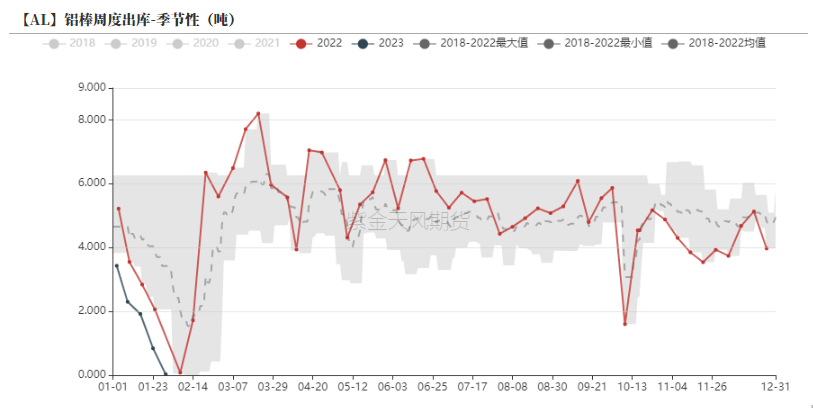

铝棒出库量环比回升

* 本周一铝棒社会库存相较上周四增加1.35万吨至22.29万吨。

* 本周一数据显示铝棒出库量环比回升,但由于春节铝棒基数较高,目前铝棒加工费也有所回升。

数据来源:紫金天风期货风云

联系人:闫维君

从业资格证号:F3080152

联系方式:yanweijun@zjtfqh.com

简

简 繁

繁