核心观点

观点:供应端,西北地区有电解铝新增产能投放,西南地区亦有电解铝产能复产,建议关注这些产能的投放进度。成本端,近期动力煤价格有所回落,或影响火电价格,进而影响电解铝生产成本。2月电解铝行业盈利1775.75元/吨,行业水平向好,电解铝行业盈利水平向好,可能会激发西南地区以外的电解铝企业生产,导致电解铝供应增加。需求端,铝下游部分板块消费回升不及预期,但由于国家发展经济意图明显,预计整体开工数据短期将继续表现为增长。市场情绪方面,近期境外银行流动性风险持续发酵,导致商品普跌,铝价受到波及。但预计发生系统性风险可能性较小。建议等待市场情绪的恢复。短期来看,库存偏高,市场氛围偏空,铝价讲震荡偏弱。

供应方面,进入3月份随着铝厂周边下游企业开工率陆续回升,铝企的铝水外卖量明显增加,行业铝水比例已经提升至71.1%。云南限产短期对我国电解铝供应造成扰动,支撑铝价。

成本方面,由于预备阳极价格下降,2月我国电解铝平均生产成本16983元/吨,月环比下降286元/吨;行业平均利润达到1775.75元/吨,月环比上涨607元/吨。2月电解铝全行业理论盈利比重为86.7%,较上月盈利比例扩大4.4个百分点。电解铝企业盈利水平改善,云南以外的其它地区的电解铝企业生产意愿或增强,建议关注除云南外其它电解铝产区的产能复产及投产情况,若复产及投产产能较多,铝价将继续承压。另外,近期动力煤价格走弱,或影响火电价格,进而影响电解铝生产成本。

需求方面, 整体来看,虽铝下游部分板块消费回升不及预期,但整体开工数据短期将继续表现为增长。初级消费方面,铝合金板块受制于终端消费不旺,短期开工持稳为主;铝箔市场需求虽继续转暖,但样本企业开工率相对稳定,短期仍有上升空间。铝板带本周开工率仅有微涨,行业消费复苏仍未完成,叠加铝价走跌,客户提货意愿不足。周内铝型材及线缆板块开工数据较为亮眼,其中建筑型材相关终端的基建工程类、工业型材的光伏类订单均有较好表现,企业排产期增加,线缆企业新增订单也有回暖,光伏并网及国网等项目提单量增加。终端消费方面,1-2月我国房屋竣工面积13177.78万平方米,同比增长8%,预计拉动铝消费263.56万吨。建议关注房地产市场变化对铝价的影响。

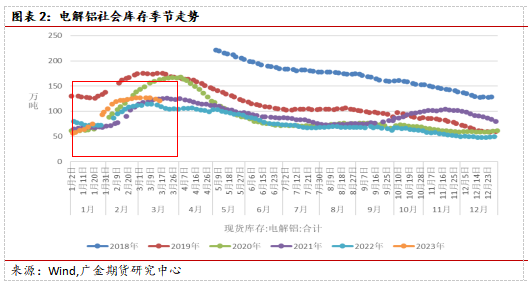

社会库存方面,截至3月16日,电解铝社会库存为121.1万吨,较上周下降5.60万。去年同期库存为108.9万吨。虽然库存已经开始下降,但是比去年同期高12.1万吨。

风险提示:电解铝产能投放超出预期,电解铝下游消费好转不及预期。

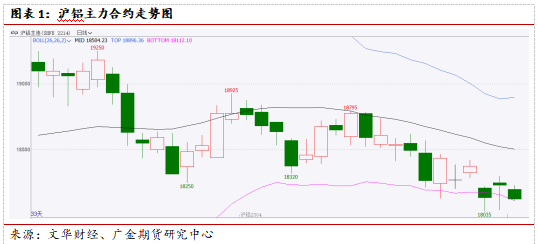

一、行情回顾

本周(3.13-3.18),沪铝主连偏弱运行,开盘价18245元/吨,收盘价18230元/吨,周跌35元/吨,或-0.19%。波动范围18035~18465元/吨。成交量增加11.2万手至86.1万手,持仓量减少35567手至16.1手。近期境外银行流动性风险持续发酵,导致商品普跌,铝价受到波及。但预计发生系统性风险可能性较小。建议等待市场情绪的恢复。

1

1

二、供应端:关注国内新增及复产产能情况

截至2023年3月16日,中国电解铝建成产能(以有生产能力的装置计算)4764.90万吨,开工3987.50万吨。其中铝减产规模涉及234.7万吨,其中已减产114.7万吨,已确定待减产20万吨,或减产但未明确减产100万吨。电解铝总复产规模259万吨,已复产47.5万吨,待复产211.5万吨,预期年内还可复产211.5万吨,预期年内最终实现复产累计259万吨。已建成且待投产的新产能177.7万吨,已投产20.2万吨,待开工新产能157.5万吨,预期年内还可投产共计157.5万吨,预期年度最终实现累计177.7万吨。

国内电解铝新增产能主要集中在甘肃,内蒙古,贵州和四川地区,主要项目为甘肃中瑞,内蒙古白音华,贵州元豪,兴仁登高和广元启明星二期,总计待投产产能约94万吨。其中,甘肃中瑞项目在2023年3月份已经全部投产且已经陆续达到满产状态;内蒙古白音华项目,现在投产约40%左右,而其他项目仍需关注投产动态。

国内电解铝后期的复产产能主要集中在西南地区,其中主要是贵州,四川,广西和云南为主要复产增加量。其中四川地区预计在5-6月份之前将可复产完成,贵州地区目前开工率约53%,后期的复产情况需关注电力稳定问题;而云南地区,现在因为电力问题处于减产阶段,总计减产量194万吨,后期减产量有待复产,但复产时间和节奏待定,现在乐观预期在6月份左右的丰水期可以有部分产能复产,但仍不能达到满产情况。

三、成本端:关注动力煤价格变化对成本的影响

电解铝2月行业平均成本达到16983元/吨,平均利润达到1775.75元/吨,按完全成本计,2月电解铝全行业理论盈利比重为86.7%,按现金成本计,2月电解铝全行业盈利比重为97%。电解铝行业盈利水平向好,可能会激发西南地区以外的电解铝企业生产,导致电解铝供应增加,利空铝价。

本周,动力煤现货市场均价为998元/吨,较上周下跌6元/吨,跌幅0.80%。产地受市场煤频繁调价影响,贸易商大多持谨慎观望态度。陕西地区基本维持产销平衡,未有库存积压,价格偏弱运行;内蒙地区煤矿维持正常生产,销售以兑现长协为主,个别煤矿出货不畅,煤价随行下调。动力煤价格下调,将导致火电价格下降,电解铝理论生产成本也将下降。

本周,国内氧化铝均价为2975.00元/吨,较上周无变化。2022年同期氧化铝价格为2956.00元/吨。相较于前期中国国产氧化铝市场偶有成交,本周市场再度恢复至较为平静状态,基于此市场,贸易商少有机会入市进行现货交易,下游买兴不佳,未了解到批量的现货成交消息为价格调整提供有力依据,氧化铝周均价格变化并不明显。本周生产变动主要体现在山西地区受限于两会的部分。截至3月16日,中国氧化铝建成产能为10050万吨,开工产能为8220万吨,开工率为81.79%。 本周,预焙阳极均价为6688.75元/吨,较上周无变化。波动范围6152.5~7567.5元/吨。石油焦和煤沥青价格下行,成本端支撑不足,目前下游电解铝主要消化前期库存为主,采购量有所减少,预焙阳极市场实际交投一般。前期高价原料的企业生产成本较高,叠加下游订单缩减影响,部分企业盈利状况依旧不佳。

四、需求端:下游整体开工将继续增长

初级消费方面,铝合金板块受制于终端消费不旺,短期开工持稳为主;铝箔市场需求虽继续转暖,但样本企业开工率相对稳定,短期仍有上升空间。铝板带本周开工率仅有微涨,行业消费复苏仍未完成,叠加铝价走跌,客户提货意愿不足。周内铝型材及线缆板块开工数据较为亮眼,其中建筑型材相关终端的基建工程类、工业型材的光伏类订单均有较好表现,企业排产期增加,线缆企业新增订单也有回暖,光伏并网及国网等项目提单量增加。整体来看,虽铝下游部分板块消费回升不及预期,但整体开工数据短期将继续表现为增长。

本周原生铝合金龙头企业开工率稳于56.2%;铝板带龙头企业开工率上升0.6个百分点至78.8%;铝线缆龙头企业环比增长2个百分点至55%;铝型材龙头企业开工率较上周上涨3%至63.5%;铝箔龙头企业开工率仍是81.1%。

终端消费方面,1-2月我国房屋竣工面积13177.78万平方米,同比增长8%,预计拉动铝消费263.56万吨。建议关注房地产市场变化对铝价的影响。

五、社会库存分析:社会库存下降趋势有望延续

社会库存方面,截至3月16日,电解铝社会库存为121.1万吨,较上周下降5.60万。去年同期库存为108.9万吨。虽然库存已经开始下降,但是比去年同期高12.1万吨。

从图中可以看出,电解铝社会库存一般在每年的第一季度前为累库期,第一季度过后,电解铝社会库存将持续去化,直至年底。进入3月份,铝下游企业开工继续回暖,预计社会库存将继续下降。

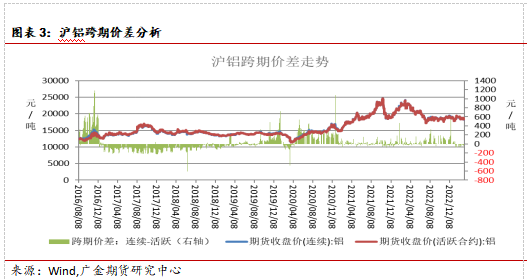

六、跨期价差分析:建议关注库存走势变化寻找机会

跨期价差方面,本周(3.13-3.17)沪铝近月合约AL2304贴水于AL2305,均值为-25元/吨,持平上周(3.6-3.13),波动范围:-65~0元/吨。社会库存已经出现拐点,建议待库存下降至低位时再关注跨期套利的潜在机会。

七、后市展望

供应端,建议关注国内新增产能及复产产能的投产进度。成本端,近期动力煤价格下降,或影响火电价格,电解铝理论生产成本可能下降。2月电解铝全行业理论盈利比重为86.7%,较上月盈利比例扩大4.4个百分点,云南以外的其它地区的电解铝企业生产意愿或增强,建议关注除云南外其它电解铝产区的产能复产及投产情况,若复产及投产产能较多,铝价将继续承压。

需求端,虽然部分板块消费不及预期,但预计铝下游开工铝将稳中向好。1-2月我国房屋竣工面积13177.78万平方米,同比增长8%,预计拉动铝消费263.56万吨。建议关注房地产市场变化对铝价的影响。 社会库存方面,截至3月16日,电解铝社会库存为121.1万吨,较上周减少5.6万吨。进入3月份,铝下游企业开工继续回暖,预计社会库存将下降。建议继续关注电解铝社会库存走势的变化。短期来看,云南限产给国内电解铝供应造成扰动,支撑铝价,但境外银行流行性风险发酵,市场氛围不佳,有色金属普跌,利空铝价,铝价震荡偏弱运行;中期来看,消费旺季来临,下游企业开工稳步向好,但电解铝行业盈利水平改善,可能提振云南以外地区的铝企的生产意愿,供应可能增加,铝价将震荡运行。

简

简 繁

繁