期货从业资格号:F3025190

一、 调研背景

铝期货于1992年在上海期货交易所上市,经过近三十年的发展,铝期货已经成为我国有色金属行业重要的风险管理工具。近十年来,上期所铝期货法人客户持仓量占比基本保持在65%—80%,法人参与程度较高,较好的发挥了其价格发现和套期保值功能。氧化铝作为电解铝上游主要原料,参与者众多,价格波动也较高,但是目前国内氧化铝贸易主要采取现货指数定价模式和比例定价模式,两种定价模式均存在一定缺陷,缺乏公允性和权威性,氧化铝市场需要市场化的定价机制,所以氧化铝期货一度成为业内呼声较高的期货品种。

随着市场趋于成熟,越来越多的实体企业运用期货套期保值管理生产经营风险,加之铝期货近三十年的培育积淀,氧化铝期货上市呼之欲出。对此,我们建信期货研发部和河南营业部在山西吕梁铝业协会支持之下,于2021年3月29日-2021年4月1日走访了山西吕梁地区多家氧化铝生产企业,了解当地氧化铝生产及销售以及备战氧化铝期货上市等情况。我们十分感谢山西吕梁铝业协会以及当地企业的支持与帮助,顺利完成此次调研活动。

山西省铝资源基本情况

我国铝土矿资源主要分布在山西、河南、广西和贵州四个省份,合计储量占全国总储量的91%,其中山西地区铝土矿储量约1.43亿吨,占全国基础储量的14%,位居全国第四位。依托丰富的铝土矿资源,山西省氧化铝产业在过去十几年也呈现出了快速发展的态势,到2018年产量已经超过2000万吨。近年在环保压力下产量有所缩减,2020年全年氧化铝产量1654.2万吨,仍居全国第二,仅次于山东省。

我国氧化铝产能主要分布在山东、山西、河南、广西、贵州、云南等地。其中,山东和山西氧化铝建成产能分列前两名,年产能规模分别为2910万吨、2585万吨,合计占国内总产能的65.2%。

山西省吕梁市氧化铝企业基本情况

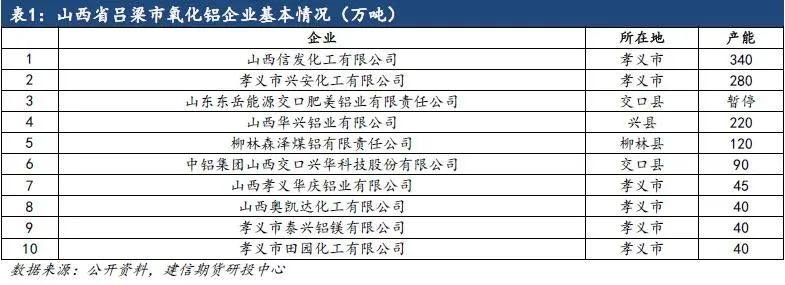

山西省共有氧化铝企业十余家,主要分布在吕梁、忻州、运城、晋中和阳泉5个地区。我们本次调研区域集中在吕梁地区,当地氧化铝企业共有10家,产能合计接近1500万吨,占山西省氧化铝总产能比重的58%,具有代表性。

表1中可以看出,吕梁市作为全省氧化铝产业龙头地区,主要布局在孝义、交口、兴县和柳林,其中,仅孝义市就拥有6家氧化铝企业。中国铝业集团在吕梁市拥有两家氧化铝企业,分布在交口县和兴县;山东信发集团在山西省内氧化铝产能位列第一,总规模达到620万吨/年,分布在吕梁孝义市和交口县,但据此次调研走访了解,由于环保问题,位于交口县的肥美铝业目前仍处于停产状态。

二、 调研内容

氧化铝生产企业A

该企业氧化铝产能超过100万吨,公司经营范围包括高铝阻燃新材料,4A沸石氢氧化铝,耐火材料加工销售等,是本土民营企业,未来有进一步扩产计划。

企业拥有自己的矿山,可以实现自给自足,近年来由于品位下滑的问题,会从周边购买品位好点的矿搭配,但仅限本土矿,并未购买进口矿。由于氧化铝价格持续低迷,企业按照自有矿成本尚有利润,但若按采购矿市场价测算则不赚钱。

销售以长单为主,按照三网均价来结算。下游集中在西北地区,销路不成问题,企业采取的是“以产定销”模式,考虑到仓储问题,企业并无氧化铝库存,生产出来就可以拉走。

对氧化铝后市价格不太看好,认为区间大约是2250-2400元/吨。十分支持氧化铝期货上市,并已做好充分的准备工作。

氧化铝生产企业B

该企业属于当地“四小”企业之一,公司经营范围包括生产制造莫来石,氢氧化铝;经销氧化铝、铝矾土等。氧化铝年产量小于50万吨,拥有自己的矿山。

销售长单比例一半左右,也是按三网均价来结算。散单销售较为随机,因总量较小,不挑客户,也并不愁卖,企业无氧化铝库存。

认为氧化铝价格被低估,按照当前铝价一万七、八价格折算氧化铝合理水平应该在3500元/吨左右,当前市场表现不合理。贸易商参与热情大大降低,因价格波动较小,难有操作空间,市场愈加萎靡。

企业资金流十分充裕,表示未来也会参与到氧化铝期货市场当中。不过存在一定担忧,认为氧化铝市场以长单为主,库存有限,期货上市后可能会出现逼仓行情,对市场带来负面效用。

氧化铝生产企业C

该企业产能较大,属于大型生产企业,氧化铝年产量接近300万吨,此外还包括发电,供热,30万吨年离子膜烧碱及副产品、液氯、盐酸、硫酸、次氯酸钠,40万吨年聚氯乙烯的生产及销售,10万吨年阻燃剂项目的生产及销售等。

但企业在当地没有自有矿,在周边买散矿为主。由于企业位于孝义市,交通便利,产品品牌获得市场认可,上海期货交易所也在此设立了交割仓库。

销售一半长单,一半现货散单卖。销路不成问题,也没有库存积压,生产出来就可以拉走。

企业不看好氧化铝后市表现,认为价格只要上涨就会有产能释放,价格难上。由于近年价格波动大大降低,认为期货上市意义不大,相对悲观,认为该行业已是夕阳行业,不过仍可以通过期货市场建立虚拟库存,降低资金成本等。

氧化铝生产企业D

该企业同属于当地“四小”企业之一,是一家民营高新技术企业,产品主要有4A沸石、氧化铝、氢氧化铝、铝矾土。氧化铝年产量小于50万吨。

销售较为随机,并不签订长单,生产多少直接卖,企业没有库存,且不通过贸易商,而是直接卖给下游电解铝厂,同样集中在西北地区。

由于近年氧化铝价格低迷,企业在该产品经销上难以获得利润,价格处于企业的完全成本和现金成本中间,无法弥补机器折旧等成本,属于维持必要的生产经营活动。

不看好氧化铝后市表现,但认为未来国家或会对氧化铝市场无序扩张局面进行有力整顿,有望和电解铝行业看齐。

氧化铝生产企业E

该企业同属于当地“四小”企业之一,氧化铝设计产能达到40万吨,但实际产量仅20万吨,产品还包括氢氧化铝、铝镁水滑石、4A沸石、拟薄水铝石等。

企业销售与其他三家不太一样,与某有色企业达成战略合作关系,由该有色企业提供矿石、液碱等原材料,E企业生产氧化铝后回售给该有色企业。

企业基本在盈亏平衡线处挣扎,价格同样处于完全成本和现金成本中间,现在销售氧化铝赚钱主要就是弥补了折旧,因为折旧在逐年减少,若按完全成本测算,也是赚不到钱,没什么利润。但销路不愁,生产出来就能够卖出去。

氧化铝生产企业F

该企业为国企和私人企业合资建立而成,虽然有自有矿山,但由于环保等问题现在已经限制开采,目前都由集团集中采购铝土矿来供应。由于地处交口,交通不便利,所以即使产品品牌认可度高,但上期所并未在此设立交割仓库。

销售方面,由于背景是铝全产业链国企,上下游实现一体化,所以一半以上直接供货给企业自己的下游,剩余现货散单销售。同样没有氧化铝库存,目前吕梁企业、包括站台库存都相对较少,市场处于相对平衡状态。

企业生产经营情况相对较好,可以实现微利,对后市价格相对看淡。十分期待氧化铝期货上市,希望能够通过期货市场实现企业效益化,平滑利润曲线等等,三网均价难以体现市场真实水平,期待通过期货市场实现其价格发现功能。

三、 调研总结及观点

通过本次对山西省吕梁当地多家氧化铝生产企业实地走访调研,我们得出了以下几点结论。

无论是吕梁市还是整个山西省,存在铝产业链结构不完整问题。上游铝土矿资源储量丰富,氧化铝产能产量居全国第二,但下游电解铝和铝材加工产业规模十分有限。据本次调研了解,吕梁市目前仅有一家电解铝企业,产能仅二十余万吨。造成该种现象的主要原因在于环保问题、供给侧改革等限制了山西省电解铝产业的发展,加上生产用电价也没有优势,难以吸引电解铝产业落地。未来在碳中和目标趋势下,电解铝产能往西南迁移之趋势,所以未来产业链延伸难度依然较大。

相比氧化铝产能大省山东而言,产能集中度不够。山西省氧化铝企业十余家,规模企业年产能也仅340万吨,具备200-300万吨产能规模企业有7家,还有5家企业年产能在100万吨以下,“四小”企业产能均在50万吨以下。而山东省共有五家氧化铝生产企业,年产能达2850万吨,规模最小企业产能100万吨,规模排名前两家企业产能分别是1800万吨,600万吨,产能集中度非常高。

就氧化铝市场而言,目前贸易商参与热度降低,2019年之前因氧化铝价格波动大,所以资金参与度高,随着价格表现平稳,波动减弱,贸易商没有操作空间,难以获取利润,市场表现十分萎靡。而产能产量居前的铝企业都是全产业链覆盖,随着铝价一路上涨,电解铝企业利润迅速好转,大企业利润每吨甚至超过七千元,因此企业更关注电解铝利润,相对忽视氧化铝利润,也难以在该品种上有减产限产挺价等动力。

最后,从氧化铝期货上市角度而言,企业多表示支持,并会积极参与期货市场,希望通过金融衍生工具搭配现货生产和销售,实现企业效益化,有效降低资金成本等等。我们也相信,在经历了铝期货市场近三十年的精心培育,建立了扎实根基的基础之上,上海期货交易所推出氧化铝期货等产业链相关品种,可以更好的服务整个铝产业链,服务有色实体企业,我们期待通过氧化铝期货的上市,将铝行业发展推向新高度。(余菲菲)

简

简 繁

繁