观点

宏观方面仍存有消极影响,而基本面的不确定性多集中在供应端。前期因高温限电导致的电解铝减、停产产能的恢复仍需时间,云南压电限产消息接踵而至,目前下游消费的恢复弹性优于供应端,但终端消费增幅比较有限,预计国内累库幅度将低于预期。海外方面,市场对欧洲冬季的能源供应和生产成本充满担忧,接二连三的铝厂减、停产消息表明供应端正在持续收紧,而消费暂未出现大幅下滑,预计海外电解铝库存易降难增。结合宏观和基本面情况来看,近期铝价趋势性下跌的可能性被弱化,或呈宽幅震荡局面。需密切关注宏观和供应端情况。

三季度以来,沪铝主力合约基本维持在万八到万九区间内运行,伦铝(0-3)合约多承压2500美元/吨一线震荡。在宏观和基本面的综合作用下,近期铝价出现趋势性下跌的可能性被弱化,价格走势陷入进退两难的境地。

详细分析如下:

国内经济缓慢恢复,美联储新一轮加息将至。我国政府多措并举,大力支持实体经济,努力通过基建和房地产板块带动内需。从最新公布的8月金融数据可知,企业融资需求有所回温,但居民中长期贷款意愿仍较弱,经济呈恢复态势,但复苏基础比较薄弱。

近期,美国劳工部公布的8月CPI数据高于市场预期,市场的乐观判断被打脸,投资者纷纷预测美联储将采取更加鹰派的行动来应对高通胀,基本认为9月议息会议将加息75个基点,甚至出现了加息100个基点的看法,美元指数应声重回110高位附近,令有色金属集体承压。从近两年的价格走势来看,美元指数对有色金属价格的影响非常大,进一步加剧了行情走势的不确定性。

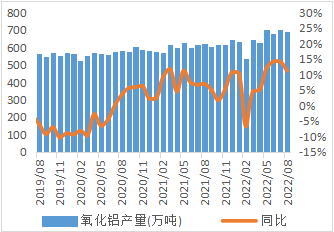

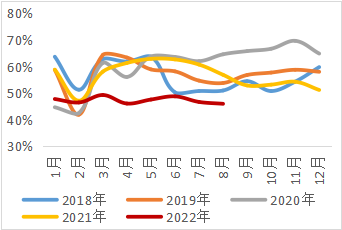

图1:国内氧化铝产量

数据来源(SMM)

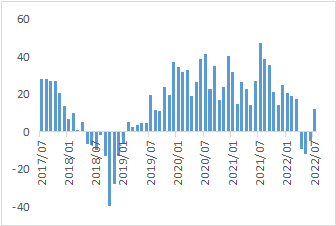

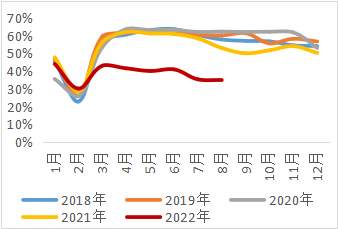

图2:氧化铝净进口量(万吨)

数据来源(海关总署)

氧化铝供需偏松,价格波动不大。今年,西南地区的汛期影响较小,当地露天矿多维持正常开采,但现存矿山多经过数年开采,矿石消耗量较大,故国产铝土矿增量空间比较有限。为保证生产,部分氧化铝企业开始转型,采购价格优惠的进口矿石进行原料补充,今年1-7月进口矿量同比增长超17%。

山西、河南和贵州地区因矿石供应紧张,价格偏高,当地氧化铝冶炼难有盈利,甚至处于亏损状态,影响当地冶炼企业的生产积极性,故在新投产项目和减停产的共同作用下,氧化铝的实际增幅不及预期,尚未出现大幅过剩的局面,故氧化铝价格波动不大。

进口方面,据海关数据可知,7月氧化铝净进口量转正,约12.13万吨(2021年氧化铝月均净进口量约26.62万吨)。预计氧化铝月度净进口量维持在十余万吨左右。

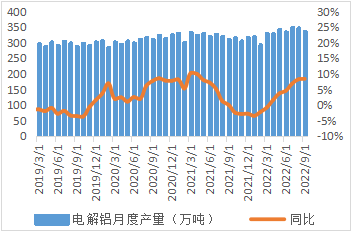

图3:国内电解铝产量

数据来源(SMM)

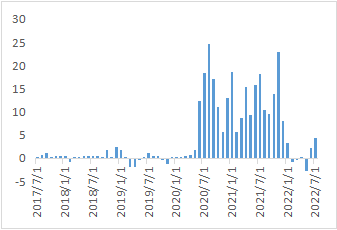

图4:电解铝净进口量(万吨)

数据来源(海关总署)

电解铝供应端扰动频发。从成本端来看,氧化铝冶炼利润已明显影响其产量的释放,进而给予价格支撑,且电价和冶炼辅产品(氟化铝、冰晶石、预焙阳极等)价格波动亦有限,故电解铝成本对铝价的支撑逻辑仍有效。从利润端来看,今年下半年电解铝单吨冶炼利润不足千元,甚至一度出现亏损,不利于复产和新投产能落地。此外,夏季高温导致川渝、河南等地实施限电,其中,四川省约100万吨电解铝产能被迫停产,重庆和河南地区的冶炼企业也受到波及。因本次减、停产多为停槽停产,故生产线需1-2个月才能完全恢复。

高温限电影响刚消退,云南限电通知接踵而至。据悉,因水电水位不足,枯水期将至,为保民生用电,云铝、神火、其亚和宏泰已下调10%用电负荷,听闻近期需继续下调20%用电负荷,受影响产能或扩至157万吨,考虑到电解槽停槽后仍可产出部分电解铝,以及部分新增、复产项目落地,预计9月电解铝产量约337万吨,短期影响不大。后续关注云南限电幅度是否继续增加,以及持续时间。

进口方面,虽然进口窗口仍关闭,但内外比值的修复带动部分进口量恢复,据海关数据可知,7月电解铝净进口量约4.34万吨(2021年我国电解铝月均净进口量约13万吨)。据悉,8月海德鲁、美铝等陆续宣布减、停产,海外不断下降的库存和不断扩大的减、停产产能将继续制约电解铝的净进口量,预计电解铝月度净进口量在5万吨左右。

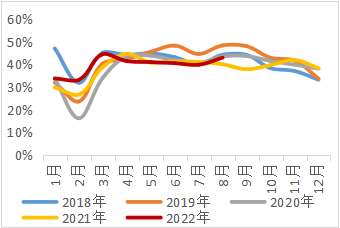

消费转好程度相对有限。众所周知,建筑用铝约占整体铝消费30%,而今年房地产市场频繁出现问题,房屋新开工面积、竣工面积以及投资额均呈负增长,导致建筑型材企业的开工率远低于往年水平,且短期内难有明显恢复。而特高压等项目的积极落地支撑铝线缆的高开工率。在稳经济、促内需方针的指引下,工业型材和板带行业具有一定的刚需订单。出口方面,目前,海外经济尚未衰退,对铝材和铝制品仍存需求,而海外高成本、低库存的现状将在短期内继续带来出口需求。因此,随着限电影响消退,国内铝下游消费将转好,但幅度相对有限。

图5:工业型材开工率

数据来源(SMM)

图6:建筑型材开工率

数据来源(SMM)

图7:铝板带开工率

数据来源(SMM)

图8:铝线缆开工率

数据来源(SMM)

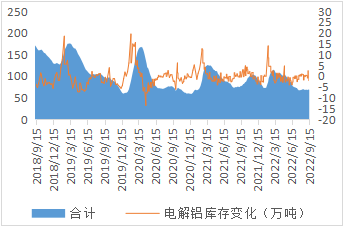

海外库存易降难增,国内累库幅度或不及预期。随着冬季来临,欧洲能源供应和高成本问题将再度激化,而消费尚未出现大幅下滑,预计海外电解铝库存易降难增。

国内方面,相较于下游加工企业,电解铝冶炼企业的产能恢复弹性弱,却频繁受到扰动,产量增速一直被压制,同时,净进口量偏低。考虑到8月国内电解铝累库仅万余吨,预计9月难见累库,四季度电解铝累库幅度远不及预期,约10-20万吨。

图9:国内电解铝社会库存(单位:万吨)

数据来源(SMM)

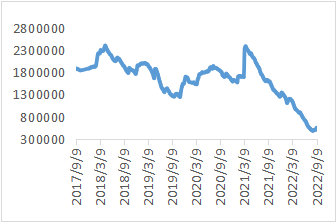

图10:全球电解铝库存(单位:吨)

数据来源(同花顺)

综上所述,宏观的利空影响间歇性发力,短期内国内和海外供应端扰动频发,但中长期存在压力。在国内电解铝累库或不及预期的情况下,铝价趋势性下跌的可能性被弱化,或呈宽幅震荡行情。密切关注宏观和供应端情况。

简

简 繁

繁