一、背景介绍

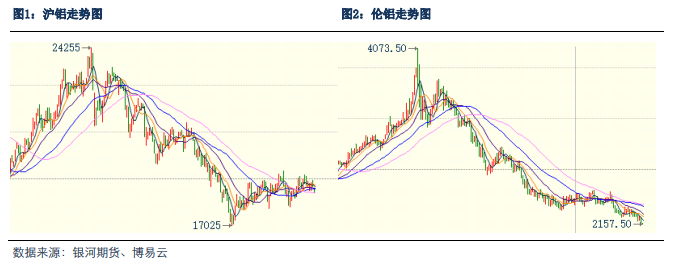

过去的三个季度里面,沪铝和伦铝大部分时间走势强弱有分化,但是从 7 月 15 日以来,两者走出了完全不同的走势,沪铝震荡整理,重心转移至万八附近博弈,而伦铝在短暂的横盘整理之后,不断的创新低。回顾过去的历史和驱动因素,每个季度均有核心的驱动,一季度走海外成本抬升、供应减产的逻辑,俄乌事件刺激能源价格大涨和对俄铝制裁的担忧,内外比值及沪伦比大幅下跌,甚至一度打开铝锭出口窗口,外盘的强势更主导一些;二季度走需求崩塌,全球开始交易衰退的预期,国内疫情尤其是上海地区,导致全国多地被封控,宏观情绪和实际需求大幅下行,价格内外盘大幅下挫,这个阶段外盘跌势更凶,促使了沪伦比的回升,外盘的弱同样主导;三季度的逻辑较为复杂,能源成本和宏观需求相搏弈,美联储及关联国家央行激进加息,资产价格跌跌不休,恰逢消费淡季,宏观及微观需求承压,但是受煤炭价格大涨的影响,成本支撑较为坚挺,供应端受水电短缺及异常高温干旱的影响,连续减产提振了价格。

二、外盘跌跌不休 宏观与交易属性共同抑制

(一)宏观情绪弱势

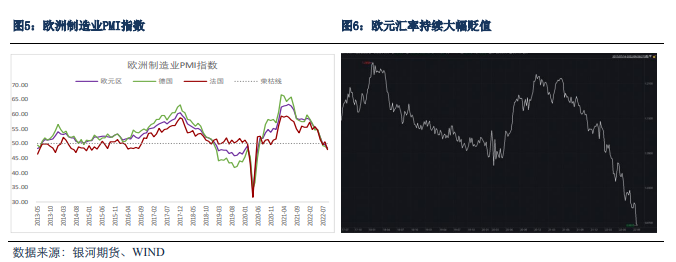

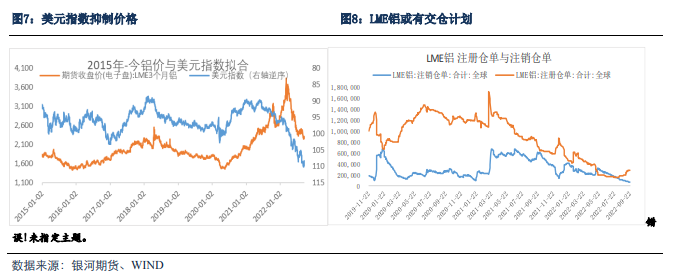

自从美联储激进加息以来,欧洲、日本、韩国等主要经济体被迫跟随加息,经济承压,尤其是欧洲地区还要承受高额的能源成本,对上下游均产生较大的负面影响,宏观情绪维持弱势,尤其是自从 8 月份以来,全球的商品跟随美元及汇率的走势,美元指数成了阶段性主导了行情的主要矛盾,疯狂贬值的欧元、英镑、日元等货币,以及狂跌不止的美股、A 股等都对市场情绪起到了很大的抑制作用,本轮市场的的暴跌尤其是以美元计价的外盘商品的暴跌,直接因素是美元指数大幅的上行,驱动是对于汇率的恐慌踩踏,尤其是此前交易员们对西方国家债券例如英国国债的抛售,深层次原因在于美国经济数据表现尚可,经济数据表现不错,支持高通胀进一步加息的概率更强,引爆衰退的预期加强,而欧洲等地区经济下滑明显,能源危机对经济的抑制更加明显,造成了汇率的踩踏,从 8 月份休假回归的欧美交易员开始不安的抛售原料,尤其是在高能源价格抑制下游需求后原料库存的抛售,以及资金成本大涨后,持货成本提升等因素共振。

(二)交易属性及定价机制抑制价格

除宏观情绪外,交易机制及定价货币的因素同样抑制铝价,一方面俄铝积压了一定数量的库存,因俄罗斯被制裁的因素被迫选择 LME 交仓,虽然前期适当交货进行压力测试,但是市场“不抬轿子”的思路对交易所价格起到抑制作用,另一方面,美元定价的品种,因美元指数大幅上行,价格同样承压。

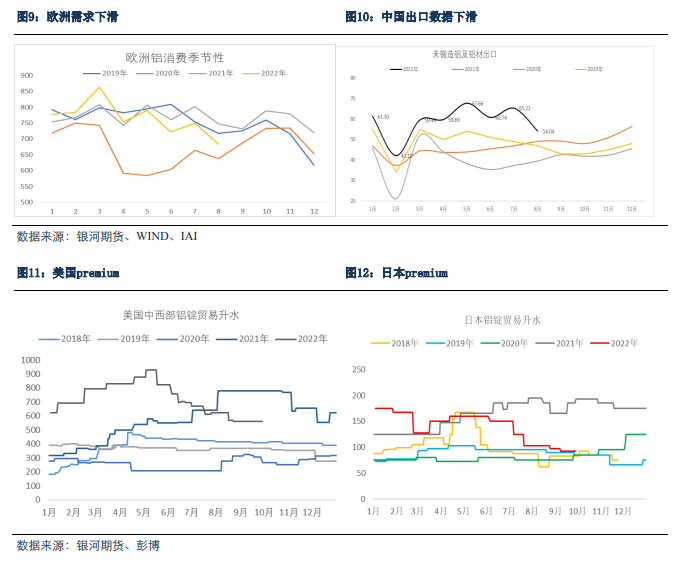

(三)真实需求或已开始下滑

欧洲地区消费率先全球经济下滑,主要原因有共性也有个性,共性在于全球加息对经济的抑制作用,但是该部分较为缓和,反馈较慢,主要在于个性的因素,及能源问题导致的下游加工企业和终端制造企业的崩盘,例如德国地区某汽车零部件企业的停产会造成全产业链的停产,且欧洲原铝是净进口地区,需求的能源抑制比供应端更加明显。

二、沪铝抵抗式下跌 供应减少与成本支撑

(一)能源成本支撑明显 四季度煤价或难大跌

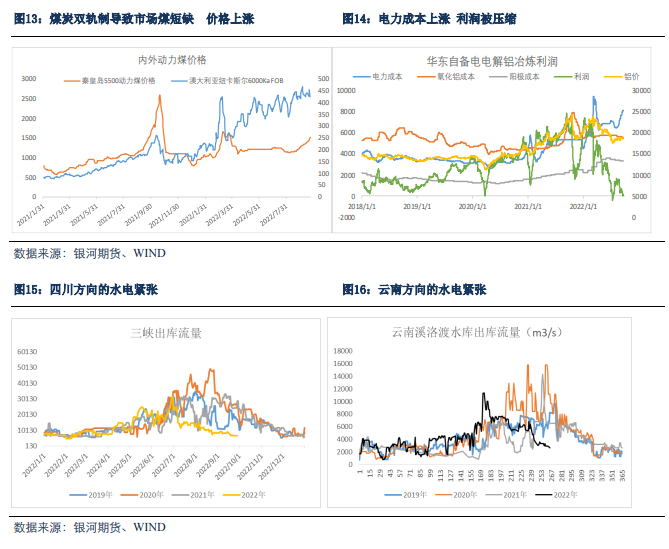

动力煤价格因各种因素影响,价格持续上行,淡季不淡,7、8 月份天气异常高温干旱少雨,社会用电量大增,8 月底煤炭主产区疫情再起,供应受到影响,9 月份,即将面临十月份大型会议召开,安监措施严格,预计产量受到抑制,整体看煤价易涨难跌。

而国内近千万吨的电解铝冶炼自备电厂以采购市场煤为主,市场煤价的大幅上行直接拉高了冶炼成本,截止 9 月底,北方港口的煤炭 5500 大卡价格接近于 1550 元/吨,环比 7 月底上涨近 400 元/吨,直接带来近 2000 元以上的电力成本抬升,魏桥 10 月份煤炭招标采购价环比 9 月份涨 0.039 元/卡,折

(二)供应端减产 四季度供应紧张

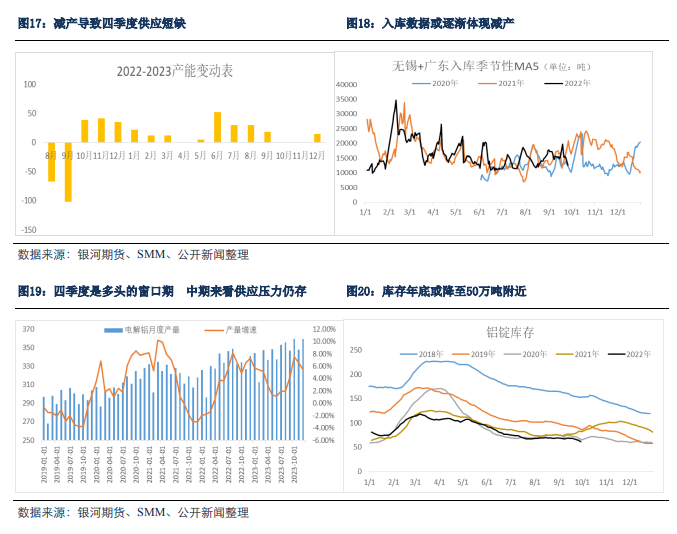

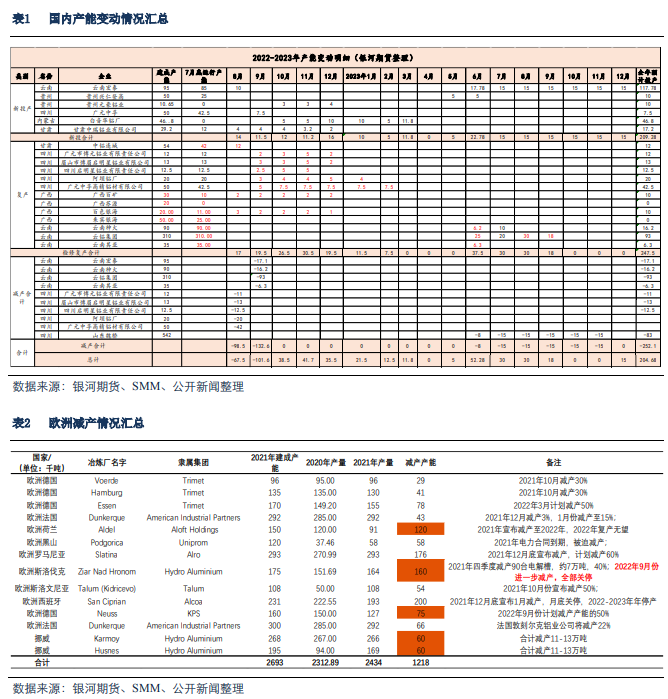

原本电解铝今年市场预期过剩,但是由于四川、云南地区先后因电力问题减产,供应端的影响较大,四川地区减产约 98 万吨左右,云南地区计划减产 15%~30%不等,目前据阿拉丁数据反馈全省目前减产规模达到 19%左右,约百万吨规模,如果按照市场传闻的减产规模全部落实,仍然有 30~50 万吨的减产规模,而且减产预计持续至 2023 年 5月底;四川地区减产后年度平衡预计转向平衡,云南地区减产后,预计转向短缺,对价格有较强的支撑效果;

此外,电解铝减产容易提产难,8、9 月份减产的产能,短期呢快速减完,但是达到重新复产困难重重,云南地区的减产预计持续至 2023 年 6 月份枯水期结束,而四川地区目前水电比较紧张,缺乏大规模持续复产的条件,而广西地区成本高企,投产积极性较低,山东河南地区当前价格即将亏损现金成本(截止发稿,铝价万八附近)

三、进口窗口或将打开

今年 7 月份以后,现货市场持续贴水盘面,现货流动性非常充足,尽管社会库存处于历史同期低位,一方面由于对后市的展望趋向于悲观后,各环节囤货的积极性下降,此外,此前质押业务问题频发后,质押业务大幅减弱,均导致整个流通环节的货物增多,从而导致现货升水持续贴水;

7 月中旬以后,国内电解铝价格持续反弹,但是外盘价格创新低,走势完全分化,一方面国内的减产和能源高企导致成本处于高位,另一方面美元指数大涨及海外疲软的需求和宏观逻辑促使外盘价格下跌,预计四季度会阶段性打开进口窗口;

四、交易策略

目前海外仍然在交易衰退、交易美元定价,俄铝的 LME 交仓及欧洲下游需求下滑后原料的抛售等,而国内受供应端大规模减产、高煤电价格的支撑以及产业端买盘的支撑,走势较为抵抗,但是在内外盘正套搬货的头寸和宏观空头的力量压力下,市场情绪明显受到抑制;目前国内市场多空出现分歧,矛盾点基于宏观和产业的落脚点不同,产业逻辑在于在进口货能否弥补国内减产后的不足,宏观逻辑在于后续展望悲观,多头的逻辑在于国内基本面偏强,成本供应库存等都有较强的支撑,且对四季度需求抱有一定的乐观,空头认为海外经济衰退,进口铝锭弥补国内不足,以及后续出口下滑后,国内转过剩,跟随外盘下跌。

本轮市场的的暴跌尤其是以美元计价的外盘商品的暴跌直接因素是美元指数大幅的上行,驱动是对于汇率的恐慌踩踏,尤其是此前交易员们对西方国家债券例如英国国债的抛售,深层次原因在于美国经济数据表现尚可,经济数据表现不错,支持高通胀进一步加息的概率更强,引爆衰退的预期加强,而欧洲等地区经济下滑明显,能源危机对经济的抑制更加明显,造成了汇率的踩踏,而本周三各国央行陆续有了护盘的动作,中国央行发表言论挺市,英国央行被迫出手大量采购国债,一系列行为挺市措施促使美元指数冲高回落,商品共振反弹;综合来看,预计沪铝维持震荡偏弱的走势,目前外围市场承压,多头目前缺少新增的事件刺激,短期内逢高沽空为主,多头可依托阶段性利好信息例如库存、减产、需求脉冲等逢低短线做反弹等,长假期间有欧佩克会议等利多原油价格的可能性存在,近期汇率企稳,建议减少空头头寸和持仓,选择观望过节更合适一些。

简

简 繁

繁