铝:SMM统计数据显示,2018年1月4日国内电解铝社会库存177.4万吨,较1月2日下降0.7万吨,叠加“我的有色”铝棒库存数据,总计187.0万吨(其中,铝棒库存9.6万吨,涨0.5万吨),较1月2日下降0.2万吨。本周,电解铝社会库存再度下降,总体上呈高位震荡格局。华南地区铝锭需求表现继续强势,同时巩义及周边地区下游消费较前期有所恢复,促使上述两地库存走低。一般来看,1、2月份是原铝传统消费淡季,叠加采暖季环保、“限气”等因素影响,导致下游需求的确较往年偏弱。从库存数据看,当前供给和需求正处于动态平衡阶段,往后看,供给端将基本维持稳定,考虑到季节性因素对于需求端的压制,库存或将震荡走高,但不改2018年“去库存”大趋势。

铜:本周,铜精矿市场活跃度上升,持货商压低TC报价态度明显,中小冶炼厂为接货主力,大型冶炼厂库存充沛,补库意愿不强。截至本周五,现货TC报76-85美元/吨区间,较上周续降4.5美元/吨。下游开工率方面,SMM调研数据显示,12月份铜杆企业开工率为71.19%,同比增加4.21%,环比下降1.26%。12月铜杆企业开工率环比下降的主要原因有三方面:①下游电线电缆行业进入消费淡季(12月开工率环比下降1.67%),导致铜杆企业订单减弱;②江苏、安徽等地由于天然气供应不足,铜杆企业生产受到一定影响,产量有所下滑;③12月中下旬铜价持续攀升,叠加年底去库存因素,使得线缆企业采购积极性下降。

宏观“三因素”总结:中国,12月中国制造业PMI为51.6%,达到年均值水平,连续17个月位于荣枯线上方,四季度经济数据仍有支撑;美国,税改为加息营造良好环境,渐进式加息(预计3次)确定性不断提升,2018年经济增速偏乐观;欧洲,PMI表现亮眼,平稳复苏态势有望延续。总体来看,“国内平稳+海续回暖”将是2018年的宏观组合主基调,流动性抽紧(美国货币政策正常化)对于基本金属造成的需求边际减弱预期仍存,投资品更是如此,消费属性偏强的金属品种值得重点关注。

投资建议:开年首周,电解铝板块表现依然不俗,申万铝指数收于3627.09点,较12月29日上涨1.21%,市场关注度持续提升,悲观情绪进一步修复。我们认为,电解铝投资机会窗口已经逐步开启,板块迎来配置机会,仍是2018年确定性投资领域之一。主要理由如下:1)基本面将迎来实质向好:如果说2017年是电解铝供给侧改革政策落地之年,那么,2018年将是收获之年,“严控新增产能+清理违规产能”两项措施“砍掉”的产能对于产量的影响,将在2018年完全得到体现(2017年仅是部分体现)。新投建产能约为330万吨量级,对于产量的贡献约为200万吨左右,考虑到当前电解铝的盈利能力对于投产意愿的影响,实际产量贡献或将更小,而需求增量稳定在200万吨以上,因此国内电解铝市场将逐步走向“自平衡”。再进一步,海外电解铝将持续短缺,据测算,2018全球电解铝缺口有望达到200万吨水平,基本面实质向好,是支撑电解铝板块的坚实逻辑。2)政策预期被再度点燃:中央环保督察组向山东以及新疆反馈督查意见时均重点提及电解铝问题,说明国家对于推进电解铝供给侧改革的决心和态度没变,特别是从环保角度,政策放松无望,从严是大势所趋。实际上,从“底线”维度看,违规产能是否能够进一步关停可以看作一个期权,如果继续关停,则是“好上加好”,如果不再关停,也不会“更差”。行业大面积亏损+供给端持续优化+需求端稳定增长,已经构筑行业坚实底部,继续看好电解铝板块投资机会。

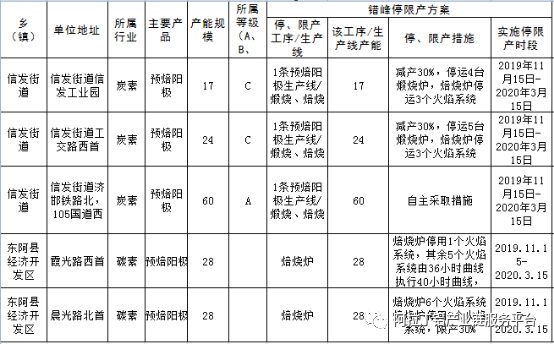

5)风险提示:宏观经济波动、采暖季错峰生产等政策波动带来的风险。

简

简 繁

繁