行情回顾:

01

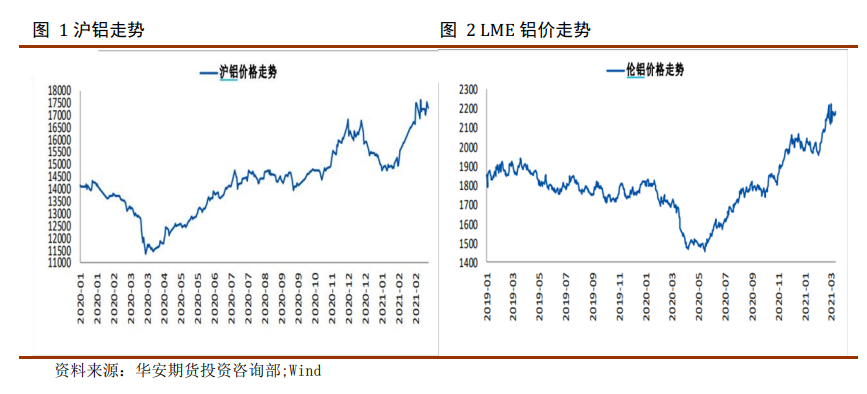

2021年以来,铝价一路高歌猛进,3月16日,沪铝指数刷新高点至17915元/吨。随后由于铝价的快速上涨,下游畏高情绪较为明显,再加上市场多空因素互现,如 宏观经济数据较为良好、内蒙古地区减产等利多因素,也有库存拐点未现、美债收 益率继续上升以及中美高层对话产生摩擦、市场惊现抛储传闻等利空因素,中下旬 铝价走势震荡。

宏观经济分析

02

(一)宏观经济事件:鲍威尔暗示缩减 QE,中美关系前景不明

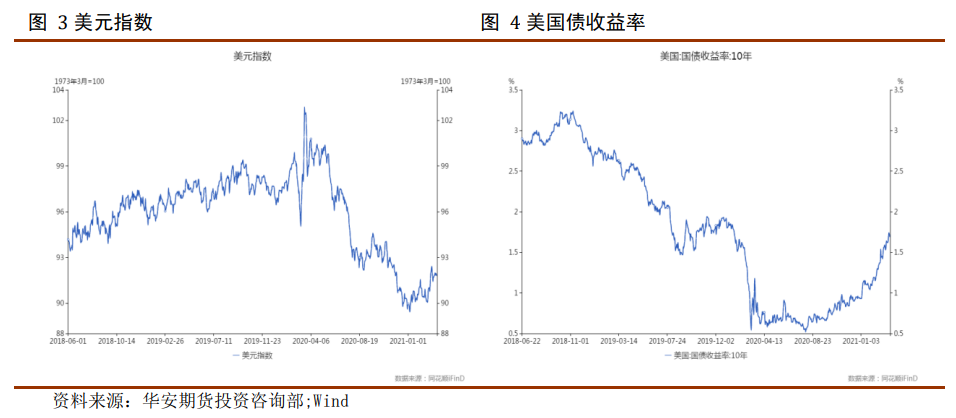

美联储维持购债规模不变,预测基准利率直到2023年末都将维持在零水平附近, 主席鲍威 尔预计通胀升温只是暂时现象,无需对国债收益率上涨做出反应,并对 是否延长补充杠杆率 (SLR)豁免仍保持沉默。18位联储官员中7人预计2023年年底 前将升息,比去年12月会议多了两位 美联储重申宽松立场后,债券交易员加大对 经济增长和通胀上升的押注。富国银行预计10年期美债收益率将很快达到2%。但美联储鲍威尔随后表示:“随着我们在实现目标方面取得更大的进步,我们 将逐步减少购买的美国国债和抵押支持证券的数量。”尽管鲍威尔也强调现在还不 是缩减购债的时候,但这番言论显然与此前有些微妙变化,他在上周利率决议后的 新闻发布会上更多地强调“现在还不是开始讨论缩减购债规模的时候”,而这次鲍 威尔不但称赞财政刺激和疫苗使经济超预期增长,还强调“未来某个时候”将缩减购债。鲍威尔这一表态极有可能表明美联储有可能提前退出QE,对有色板块构成一 定的压力。

中美最高外交官员在阿拉斯加的会谈刚一开始就剑拔弩张,双方抓住网络攻击、 新疆及香港等一系列有争议问题互相尖锐抨击。国务卿布林肯称中国的做法对国际 秩序和人权构成 威胁;杨洁篪把美国称作是网络攻击方面的「翘楚」。据悉如果中 美阿拉斯加会谈卓有成效,北京将寻求推动拜登和习近平在下个月会晤。不过,两 国发言人均否认有这样的安排。中美阿拉斯加会谈并未取得一直,随后“新疆棉” 事件发酵,中美关系恶化引发市场忧虑。

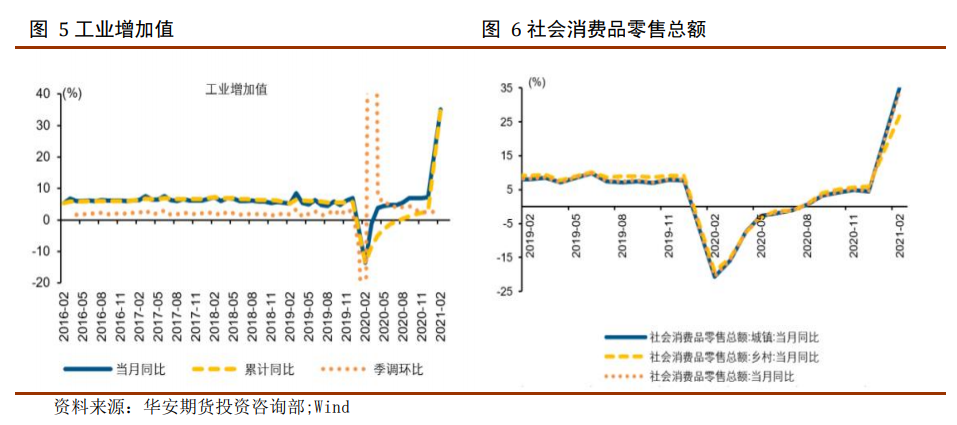

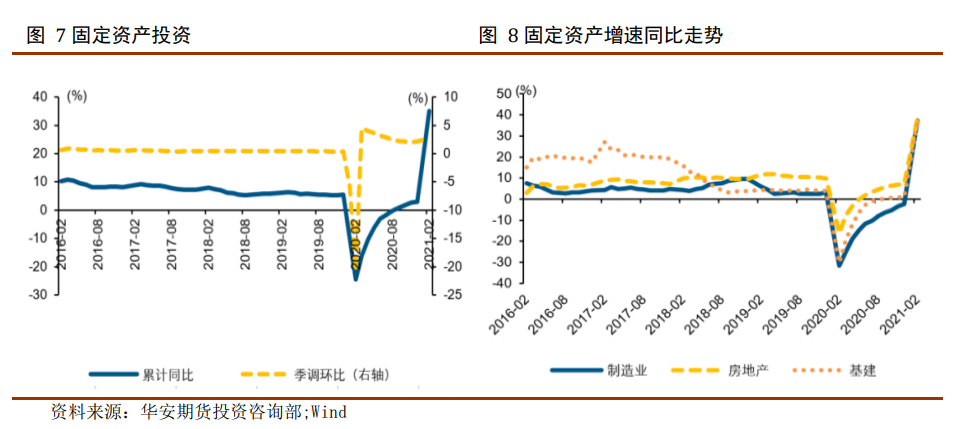

(二)国内经济运行维持良好态势

整体上看,在去年基数较低的前提下,叠加就地过年政策影响,1-2月份主要 经济数据均出现大幅回升,剔除基数效应下经济整体保持稳中向好的趋势。预计在 宏观政策“不急转弯”的大背景下,3月份我国经济整体将继续维持稳定恢复。

供需:碳中和冲击供给稳定性,需求暂时向好

03

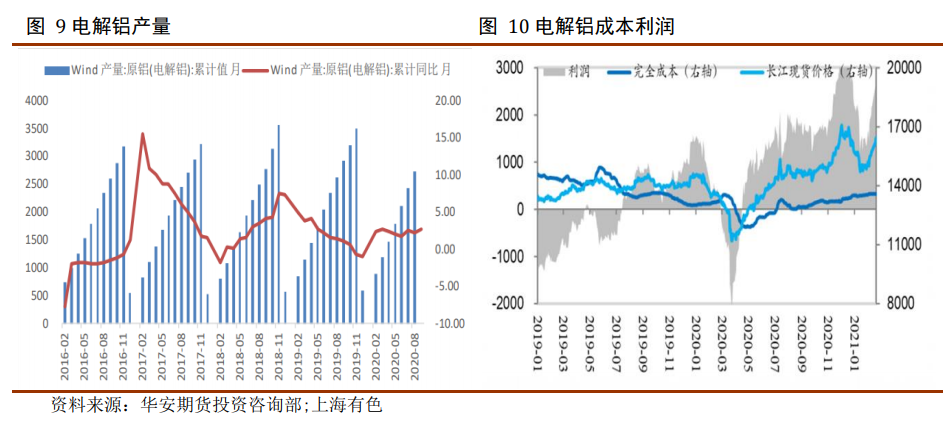

2021年2月中国电解铝产量301.7万吨,同比增长5.23%。截至3月,全国电解铝 运行产能达3968万吨,有效建成产能规模4354万吨/年,全国电解铝企业开工率 91.1%。近期由于电解铝现货价格上涨和成本端维持稳定,目前盈利3500元/吨,盈 利维持在较高水平,预计开工率保持在较高水平。

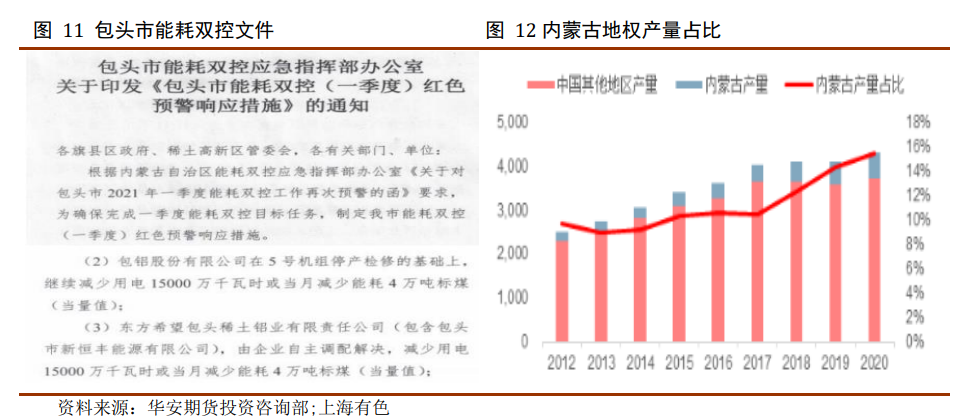

目前来看,对市场影响较大的就是“碳中和”概念。2020年9月,国家主席习 近平首次明确碳中和时间点,提出争取在2030年前达到峰值,2060年实现碳中和。根据中国有色金属工业协会初步统计,2020年我国有色金属工业二氧化碳排放总量 约6.5亿吨,电解铝二氧化碳排放量约4.2亿吨,是有色金属工业实现“碳中和”及 “碳达峰”的重要领域。目前内蒙古包头市已发布控制能耗的文件,对电解铝产能 造成了一定的影响。

包头发改委为保证完成一季度能耗双控目标,制定能耗双控相应措施,涉及包 铝股份减少用电1.5亿千瓦时,东方希望包头稀土铝业减少用电1.5亿千瓦时。按电 解铝单吨耗13500kwh计算,影响产量约2.22万吨,日期从3月13日至3月31日,即影 响年化产能约43万吨。内蒙古能效双控政策的影响从蒙东扩散到蒙西,对供应端影 响进一步升级,3月电解铝运行产能将出现下行。

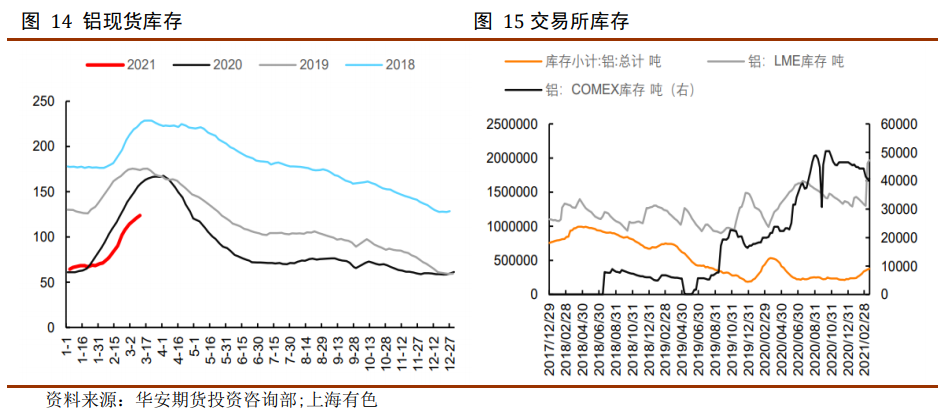

内蒙古地区投产节奏被打乱:创源2投产完毕,面临减产;内蒙古白音华新产 能建成未投,内蒙古华云新材料拟建产能未来恐怕难以落地。内蒙古是能耗双控的 先行者,但预计不会是独行者,未来电解铝产能或面临较大的冲击。短期来看,国内铝库存仍然处于累库过程中,目前库存仍未出现高点,但是累 库程度明显要低于往年同期。LME 铝库存近期大幅上升至 196 万吨,据了解是某贸易商准备交割,是隐形库存的显现化,暂时对市场影响不大。

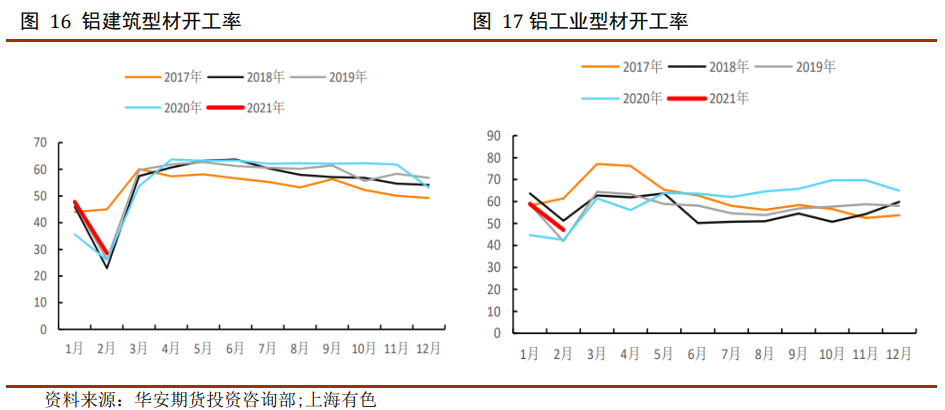

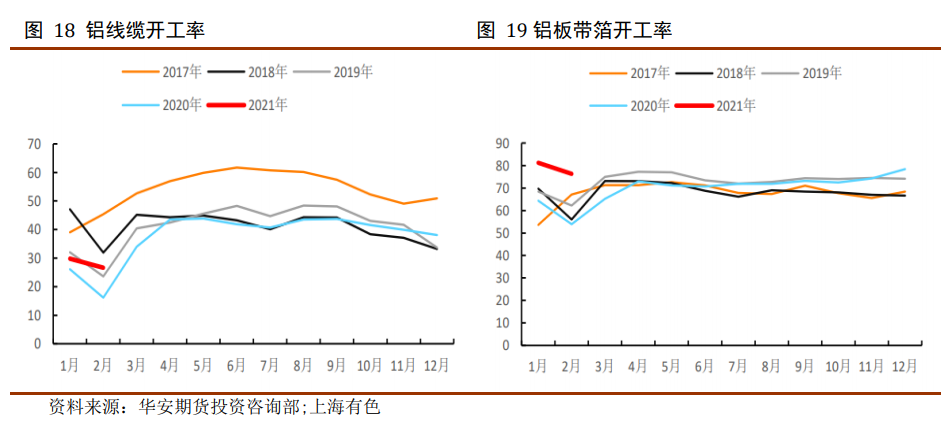

铝型材规模企业开工率略恢复较慢,主因高企的原材料价格抑制了一部分下游 需求,导致型材企业新订单量骤减,部分企业选择减产调节。工业型材企业中汽车 板块需求相对表现较好,其他行业订单均表现一般,包括去年需求旺盛的光伏行业。建筑型材企业需求未能全部释放,同时下游畏高情绪严重,订单情况仍然比较清淡。但随着市场逐渐回暖,预计后期型材企业开工率能逐渐恢复到往常开工水平附近。

国内电缆企业产量继续爬升,临近集中交货期,龙头企业排产相对较好,虽然 铝价 居高不下,但大多数龙头企业都做了期货避险,不影响订单交付;受原料价 格高位影响, 新增订单同比有所下滑,终端下单谨慎,近期工地复工,工地用线 缆需求增加,提货积极,企业成品库存走低。

铝板带龙头企业继续保持高负荷开工。订单情况充足,目前板带企业更多受到 高位波动铝价及交付压力的影响。主要是为了降低高位铝价带来的风险,多数企业 有意降低库存,增加周转率,更多以按需采购。

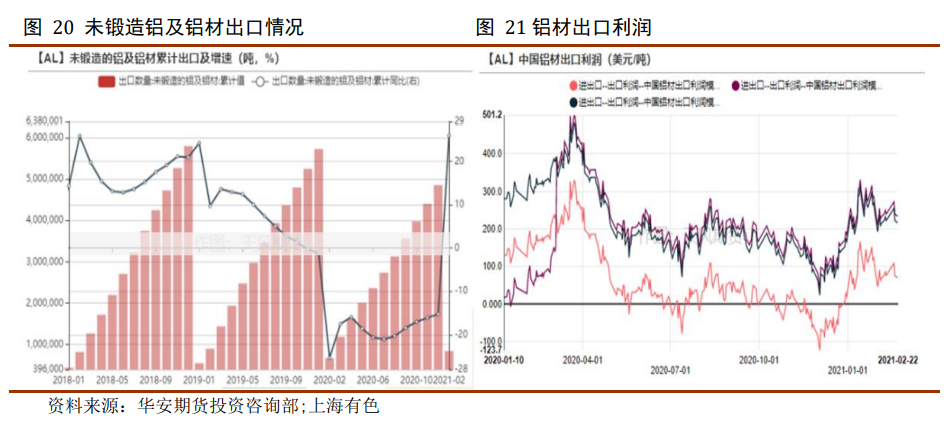

海外经济复苏加快,对铝材需求增加,铝材出口利润逐渐回暖。2021年1-2月, 未锻轧铝及铝材出口84.21万吨,基于去年较低基数,累计同比增长25.9%。2019年 前两月累计出口89.5万吨,接近前年水平。

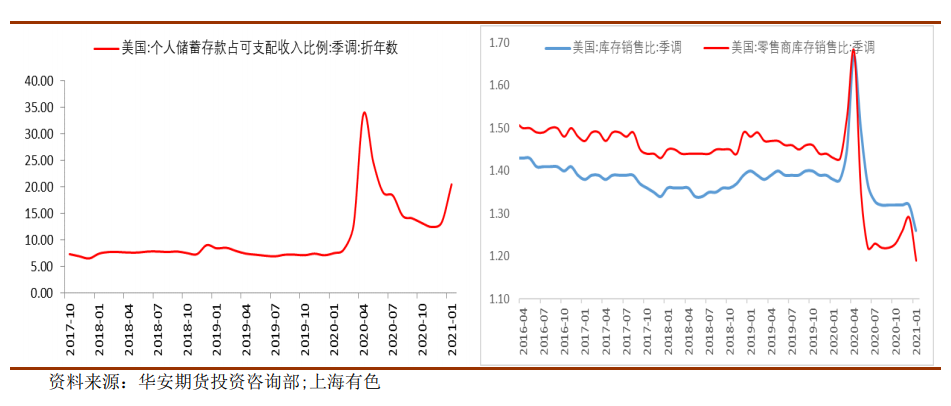

海外需求有望继续向好,目前美国储蓄率偏高,未来疫情常态化或者得到控制 后,储蓄率大概率回归均值水平,会带动消费的增长。美国库存水平处在低位,不 断下滑,低库存也为海外需求增长奠定了基础。

市场展望与投资策略

04

市场展望:

铝近期震荡,压力来自高价格对需求的抑制,包括建筑类型材、电线电缆等需 求受到抑制。目前基本面仍然偏多,但市场畏高情绪打压产业需求现二者博弈下, 铝价后市需要一个刺激点,一个是短期在碳中和政策大背景下出现实质性、成规模 的减产措施;另一个是全球经济复苏,真实需求在时间累积下的实质性提升。目前 来看内蒙双控政策带来一定实质性的减产,但未成规模。向前看,随着二季度到来, 下游建筑、装修类需求逐步展开,电网订单逐步释放,需求仍然有上升动力,若有 其他地区跟上包头内耗双控政策也将为行情添加较大助力。因此预计铝价可能仍有 上行空间。

投资策略:

建议多头思路参与,做好风险控制,可考虑采用期权参与市场。

简

简 繁

繁