本周有色金属重心上移,沪铜主力合约2105收于67090元/吨,周度涨幅2.03%。

*宏观分析:1.9万亿美元法案生效美元指数重回92之下

宏观方面,出于对经济复苏信心增强,OPEC+意外同意5-7月份逐步提高产量。包括沙特撤回的额外减产,OPEC+总计将增产逾200万桶/日。不过沙特称,必要时OPEC+仍可能在4月28日举行的下一次会上恢复减产,增产的逻辑基本围绕在经济强复苏的逻辑,且从目前看OPEC有能力调控原油库存。复活节前,美元的买盘有所离场也在一定程度上支撑铜价上行。数据方面,上周首次申请失业救济人数意外上升,但仍接近新冠疫情期间最低水平。3月份制造业录得逾37年来最强劲增长,在美联储重新拥抱数据青睐性后,数据的超预期表现给予市场一定信心。

图1:美元指数日K线

*加工费维持低位

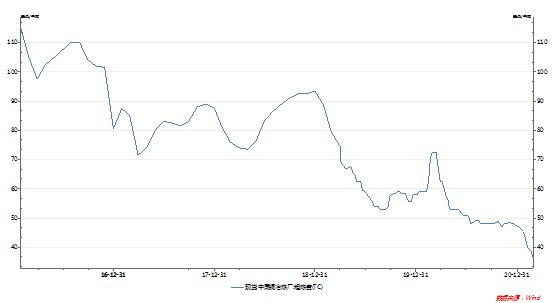

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止3月26日,SMM进口铜精矿指数(周)报31.9美元/吨,较上周五下跌0.9美元/吨,成交匮乏。上周经历短暂上抬后,本周再次下移,尚未扭转下行趋势。多数铜矿贸易商表示手上头寸依旧紧张,在矿山招标价格不断向下背景下,多报盘在20高位,冶炼厂表示虽当下硫酸价格上涨,弥补了一些铜精矿加工费上的压力,但30美元/吨以下的加工费还是难以接受。供给对于价格支撑仍在。在消费端,电源基建无论是投资还是风电光伏的装机继续保持较高增速,终端需求整体来看表现较好,但是向上传导的过程中并不顺畅,初端消费和现货层面暂未体现出像终端一样的表现。从库存方面来看,海外的持续交仓缓解了供需紧张的压力,不过需求并未恶化,注销占比仍在高位;中国社库初现拐点,交易所库存累库继续放缓,库存拐点的确立和贴水幅度的收窄或将保持同步,不过暂时由于整体库存仍在增加,对于价格略有压制。

*下游消费情况

电力:2021年2月电线电缆企业开工率为41.91%,环比减少32.91个百分点,同比增加7.23个百分点。据SMM调研,预计3月电线电缆企业开工率为68.72%,环比增加26.81个百分点,同比下降7.11个百分点。

空调:2020年2月空调累计产量为2940.4万台,同比增长70.8%。

2020年1月家用空调销量为1406万台,当月同比增加41.2%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门有望在二季度继续主动补库,结合房地产市场竣工周期节奏,空调产销有望继续增长。

汽车:中汽协数据显示,2021年2月,汽车产销分别完成150.3万辆和145.5万辆,同比分别增长4.2倍和3.6倍。2021年1-2月,汽车产销分别完成389.0万辆和395.8万辆,同比分别增长88.9%和76.2%。与2019年数据相比,汽车产销略有增长,同比增长2.9%和2.7%。

2月新能源汽车产销分别达到12.4万辆和11.0万辆,同比增长7.2倍和5.8倍。新能源汽车产销继续刷新当月历史记录,单月产销量均突破10万辆。1-2月,新能源汽车产销分别完成31.7万辆和28.9万辆,同比分别增长3.9倍和3.2倍。

房地产:2021年2月房屋竣工面积累计值为1.35亿平方米,累计同比增长40.4%,新开工面积累计同比增长64.3%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

*库存

截至3月31日,三大交易所总库存40万吨,较上月增加了11万吨,主要来自于LME铜的持续交仓。上期所库存涨至18.84万吨,月库存增加了4万吨,LME库存增加7万吨至14.45吨,COMEX铜库存增加1416吨至7.14万吨。

据SMM调研了解, 3月26日上海保税区铜库存环比3月19日增加0.42万吨至38.2万吨,库存连续第六周增长。国内消费未见明显转好,社会库存尚未看见拐点,周内进口窗口仍然关闭,亏损幅度维持400元/吨以上导致报关需求降至低点,到港货源陆续流入保税库,使得保税区库存进一步增加。

*小结

在经历了2 月份的大幅拉涨和 3 月份的震荡回调之后,展望二季度,全球经济复苏和流动性宽松,给铜价提供了上涨的条件,但美元指数的强势拉涨也给予铜价上行压力。

从基本面来看:供应上,铜精矿延续偏紧的局面,冶炼厂产能面临原料不足而减产。需求上,在全球经济逐渐复苏的背景下,需求逐渐增加,尤其是新能源、电子、光伏等产业的增速明显,二季度进入消费旺季,库存即将进入去库周期。整体全球显性库存仅70余万吨,处于历史相对低位。

综上而言,对于二季度,在交易逻辑由宏观逐渐转向基本面的情况下,铜价回调在与基本面确认之后,后期在经济复苏下真实需求的累积驱动下,铜价或将重启涨势。

简

简 繁

繁