宏观分析:美元企稳90关口

图1:美元指数日K线

美元指数维持升势,现报90.57附近,美国周四公布的经济数据优于预期,这导致美元大幅上涨。美元指数周四上涨0.7%,盘中最高触及90.55。美国初请失业金人数连续第五周下降。美国至5月29日当周初请失业金人数录得38.5万人,为新冠大流行以来首次回落至40万以下。与此同时,美国5月Markit服务业PMI终值录得70.4,5月ISM非制造业PMI录得64,均创记录新高。

本周美联储计划逐步撤出针对新冠大流行的企业信贷工具,这部分削弱市场对宏观流动性宽松环境预期,目前随着欧美疫情新一轮控制见成效,通胀超预期和考虑缩减资产购买计划的讨论升温,加之中国官方及监管明确多次喊话大宗商品材料涨价风险,短期原料涨价潮已累计极大涨幅,在大宗原料市场波动加大且政策执行弹性较大环境下,铜价短期消化前期涨幅为主。

加工费维持低位

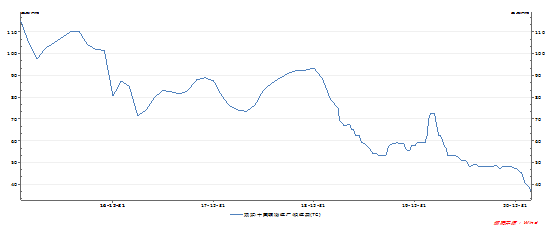

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止5月28日,SMM进口铜精矿指数(周)报35.7美元/吨,较上周五续涨0.78美元/吨;5月SMM进口铜精矿指数(月)报34.15美元/吨,较4月涨3.61美元/吨。冶炼厂目前多以寻求7月和8月装船现货为主,已较难看到6月装船现货需求,卖方报盘多以30中低位为主,买方还盘价格出现40低位的还盘,从周内实际成交看,多坐落于30中位附近,但成交数量较上周增加。

下游消费情况

电力:2021年3月,电源投资累计额795亿元,同比增幅33.39%;电网投资累计额540亿元,同比增幅47.95%,远高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年3月空调累计产量为5595.3万台,同比增长49.8%。

2021年3月家用空调累计销量为3870.9万台,累计同比增加37.63%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门有望在二季度继续主动补库,结合房地产市场竣工周期节奏,空调产销有望继续增长。

汽车:据中汽协统计分析,今年4月,汽车产销分别完成223.4万辆和225.2万辆,环比下降9.3%和10.8%,同比增长6.3%和8.6%,去年4月开始汽车市场逐步恢复,本月增幅比3月分别回落65.4和66.3个百分点。1-4月,汽车产销分别完成858.6万辆和874.8万辆,同比分别增长53.4%和51.8%。增幅比1-3月回落28.3和23.8个百分点。

新能源汽车方面,产销分别完成21.6万辆和20.6万辆,同比分别增长1.6倍和1.8倍,再次刷新历史记录。今年1-4月,新能源汽车产销分别完成75万辆和73.2万辆,同比分别增长2.6倍和2.5倍。其中纯电动汽车产销分别完成63.7万辆和61.5万辆,同比分别增长3倍和2.8倍。

房地产:2021年3月房屋竣工面积累计值为1.91亿平方米,累计同比增长22.9%,新开工面积累计同比增长28.2%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

本周(5.28-6.03日),截至6月2日,LME库存123350吨,较上周减少1350吨,对比上月底增加925吨。SHFE库存207821吨,较上周减少了13303吨。伦敦库存继续增加,注册仓单增到10万吨,注销仓单降至2万吨。受国内需求疲弱,炼厂出口影响,中国提货溢价已降至30美元附近的历史低位,关注对伦敦库存回流的压力。

小结

宏观方面,国内疫情整体可控,海外疫情有所好转;欧元区经济开始复苏,我国政府高层密切关注大宗商品价格,而美国或计划继续放水,但本周四美国5月小非农数据远超市场预期,新增就业人数97.8万,创去年6月以来新高,美元反弹企稳于90之上,铜价承压明显。供需方面,铜精矿供应得到阶段性缓解,但仍存有潜在隐患;因5月铜价外强内弱,或影响6月废铜进口量;冷料加工费不断走高,导致二季度电解铜产量降幅不及预期;同时,铜消费维持旺季不旺表现,国内电解铜社会库存未见去库拐点。预计6月铜价依然受宏观主导,在国内政策监管下,料短期内,铜价反弹空间有限,若下游消费开始明显转好,则可逢低试多。

简

简 繁

繁