宏观分析:高位美元震荡企稳

图1:美元指数日K线

经历周一晚间恐慌情绪释放后,周二、周三晚间市场情绪持续好转,美股大幅上涨,美债收益率小幅上行,美元指数小幅向下调整。市场担忧疫情影响需求,导致的资产价格波动,是一次情绪的短期释放。随着海外经济走平,以及中长期的紧缩预期,预计后期这样的情绪释放还会出现。但由于货币政策的短期保持稳定,所以短期情绪释放后,紧张情绪缓解。

从宏观层面来看,美国6月CPI与核心CPI继续走高,美联储货币政策两派的分歧加大,而市场似乎更偏向通胀暂时论的说法,通胀预期没有明显抬升,但是仍需要警惕的风险是美联储被迫提前退出宽松,进而给资产价格带来冲击。由于当前Delta毒株和疫情反复,宽松政策暂不具备退出条件,但市场情绪逐渐趋于谨慎;中国二季度GDP年率7.9%,不及预期值,其中社消数据和工业增加值均出现一定程度回落,经济下行压力凸显,货币政策稳中趋松,利于稳定经济增长预期。

欧元区6月制造业PMI终值超预期录得63.4,环比上升0.3个百分点,创下历史新高;美国ISM制造业PMI录得60.6,环比回落0.6个百分点,全球制造业复苏仍未放缓脚步;不过美国制造业复苏进程受到供给端因素的扰动,分项指数显示,物价仍然在历史高位,新订单略有下滑,但进口在增加补充供给。

中国6月官方制造业PMI为50.9,较上月下滑0.1个百分点;生产分项下滑是主要拖累,受供给侧冲击较大,新出口订单环比下滑。在供给侧冲击持续的背景下,制造业动能趋势或将进一步放缓,而服务业在疫情受控和疫苗接种率提升背景下复苏或将超工业。出口或将呈现绝对水平较高,但环比弱于通常季节性的态势。

加工费维持低位

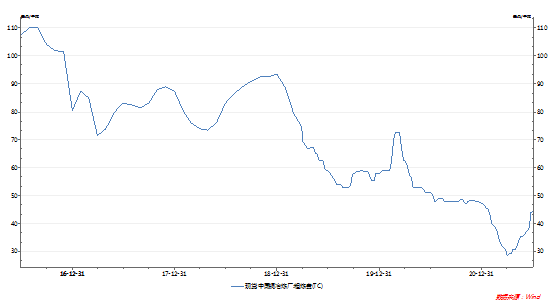

图:2:铜精矿加工费

铜精矿加工费(TC/RC)是铜冶炼企业与铜矿生产商博弈的结果,决定铜精矿加工费水平高低的重要因素是矿铜的供求关系。当预计铜矿供应趋紧时,铜矿厂商在谈判中占据一定的优势地位,此时铜精矿加工费的定价倾向于下降,而当预计铜矿供应宽松时,铜冶炼企业处于优势地位,铜精矿加工费的定价倾向于上涨,故一定程度上铜精矿加工费的变化是铜精矿供需变化的晴雨表。

截止7月16日,SMM进口铜精矿指数报50.82美元/吨,较上周五续涨3.74美元/吨,这也是SMM进口铜精矿指数(周)连续上涨的第十四个周。市场目前报盘以9月装船现货为主,少见对于8月装船的需求,实际成交已有位于50低位水平。 CSPT举行的第二季度铜陵总经理办公会议,并敲定三季度现货铜精矿采购指导加工费为55美元/吨5.5美分磅,SMM认为此指导加工费在一定程度上体现出炼厂对于谈判的态度,同时也为明年年度长单加工费未雨绸缪。

下游消费情况

电力:2021年5月,电源投资累计额1392亿元,同比增幅10.13%;电网投资累计额1225亿元,同比增幅8.02%,高于去年,略高于19年水平。据北极星输配电网表示,国家电网计划2021年电网投资额为4730亿元,同比增长2.7%。

空调:2021年5月空调累计产量为10175.9万台,同比增长33%。

2021年5月家用空调累计销量为6986.9万台,累计同比增加18.63%。

从产销量数据来看,空调生产延续高景气度,产量同比修复,空调生产部门主动补库接近尾声,接下来需要关注空调高库存的去化速度,也就是消费旺季到来后的实际表现如何。

汽车: 2021年6月汽车产销分别达到194.3万辆和201.5万辆,环比下降4.8%和5.3%,同比下降16.5%和12.4%。1-6月,汽车产销1256.9万辆和1289.1万辆,同比增长24.2%和25.6%。

6月,新能源汽车产销表现依然好于传统燃料汽车,产销环比呈较快增长,同比继续保持高速增长,产销分别达到24.8万辆和25.6万辆,其中销量创历史新高,产销环比增长14.3%和17.7%,同比增长1.3倍和1.4倍。1-6月,新能源汽车产销双双超过120万辆,分别达到121.5万辆和120.6万辆,同比增长均为2.0倍。与2019年同期相比,产销同比增长94.4%和92.3%。

房地产:2021年4月房屋竣工面积累计值为2.27亿平方米,累计同比增长17.9%,新开工面积累计同比增长12.8%,房地产市场景气度较高,三道红线政策施压下的竣工周期到来或有提前。

库存

截至7月16日,三大交易所总库存38.31万吨,较上周减少了1.02万吨,LME铜库存小增,上期所库存持续去化。上期所库存减少1.58万吨至11.36万吨,LME库存增加7000吨至22.42万吨,COMEX铜库存减少1790吨至4.54万吨。

据SMM调研了解,本周五(7月16日)上海保税区铜库存环比上周(7月9日)减少0.43万吨至43.55万吨,库存在经历连续五周增长后转而下降。前期国内冶炼厂检修叠加进口低流入及精铜替代废铜效应,国内持续去库,进口盈利窗口本周打开,外贸需求跃升。自周中开始洋山铜仓单溢价大幅上抬,市场报关进口需求增多带动出库量增长,从而令保税区库存出现下滑。

小结

上游国内铜矿库存继续增长,铜矿加工费TC稳步回升,显示铜矿紧张局面改善。目前进口窗口几近打开,货源进口压力有所增加。不过中国7月铜计划抛储3万吨,数量依然有限,低于市场预期;近期炼厂检修增多,叠加铜价低位利好需求恢复,库存消化较好,铜价企稳回升。重点关注上方70000关口压力位,若企稳突破,则多单配置为宜。

简

简 繁

繁