观点小结

本周我们认为铜价将延续强势行情,运行重心持续上抬,LME阻力位在10200美元/吨,支撑位上移至9920美元附近,沪期铜阻力位在73400元/吨,支撑位在71200元/吨。

宏观面来看,市场关注重点仍在俄乌局势发展,投资者情绪较为敏感,避险资产有望受到青睐,黄金、美元或出现反弹,对铜价反弹形成一定抑制作用。

基本面来看,根据各大资讯平台提供的冶炼厂2月排产情况来看,2月产量较1月将有小幅增加,但增幅有限。春节假期结束后,下游加工企业复工情况不及预期,但库存始终处于同期相对低位,后期仍有望缩减。进口始终不利,难以弥补国内现货市场供应,现货预计将维持升水水平。

数据来源:LME、SHFE、天风期货研究所

核心观点:偏多 市场关注度提升,资金流入增加。

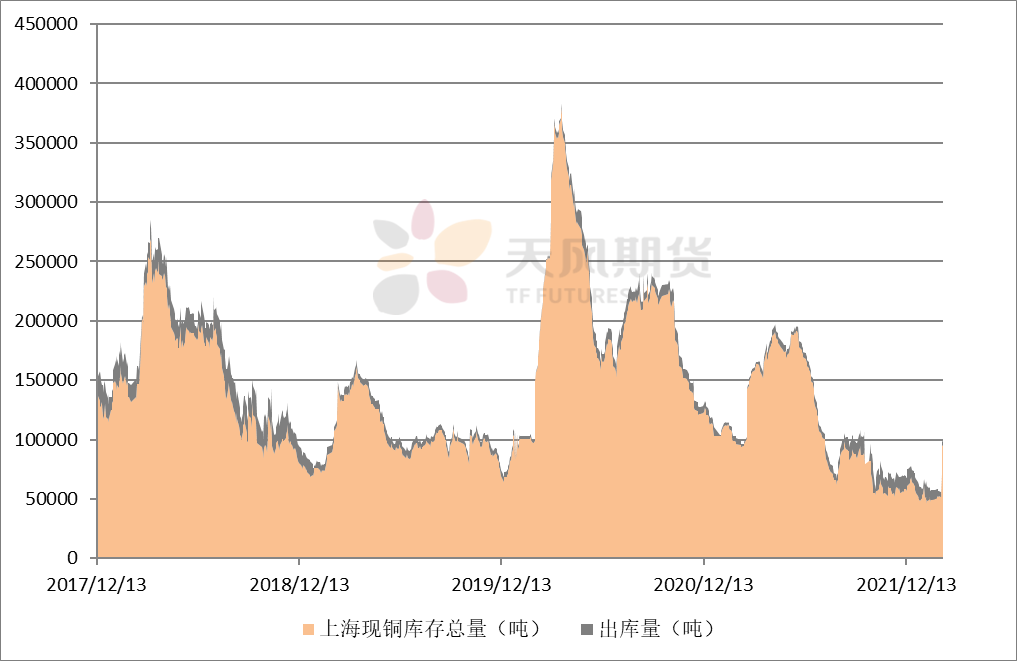

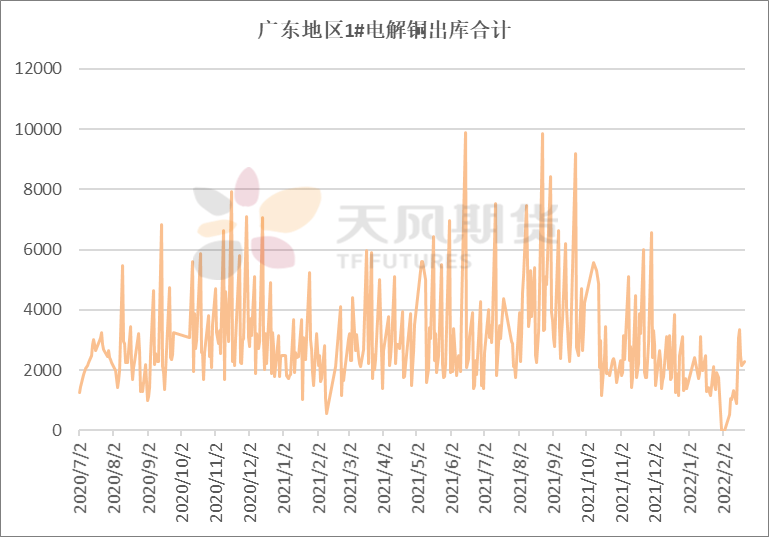

库存:偏多 库存始终处于低库存状态,春节后除去广东地区之外,其余地区累库均较预期少,即使12月后消费始终表现偏弱,但日度出库量依然高企,春节后也已逐步恢复至日常出库水平。

产量:中性 2月产量较1月增加。

消费:偏空 下游节后消费恢复不及预期,原料库存尚存,持续接电解铜积极性有限。

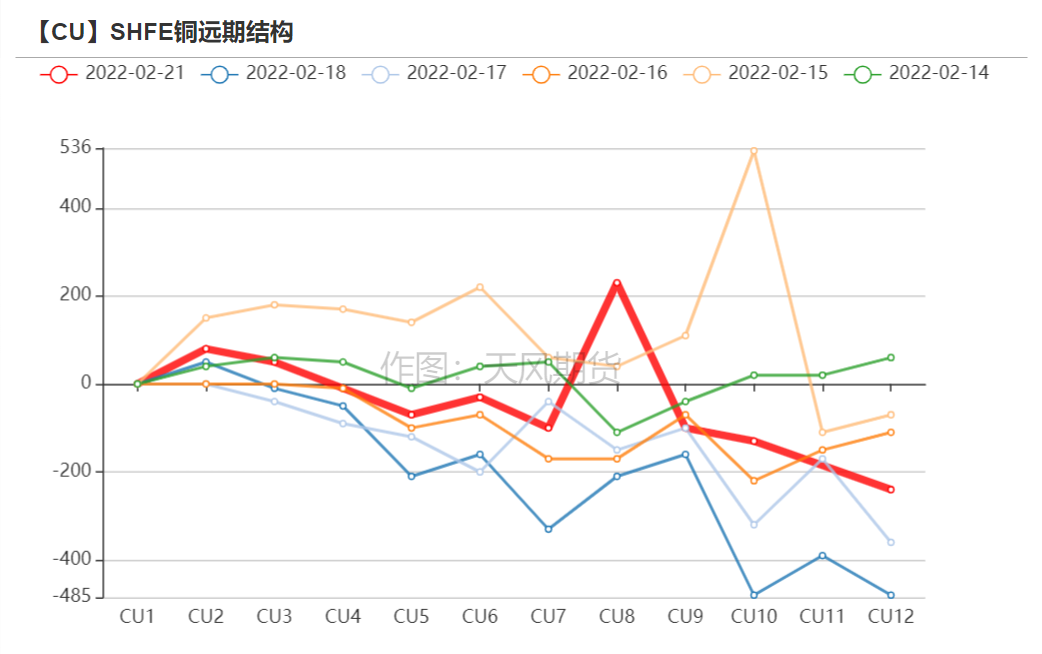

基差结构:中性 正基差结构逐步调整,水平维持在30-50元之间,但远期仍为back结构,处于历史同期水平常值。

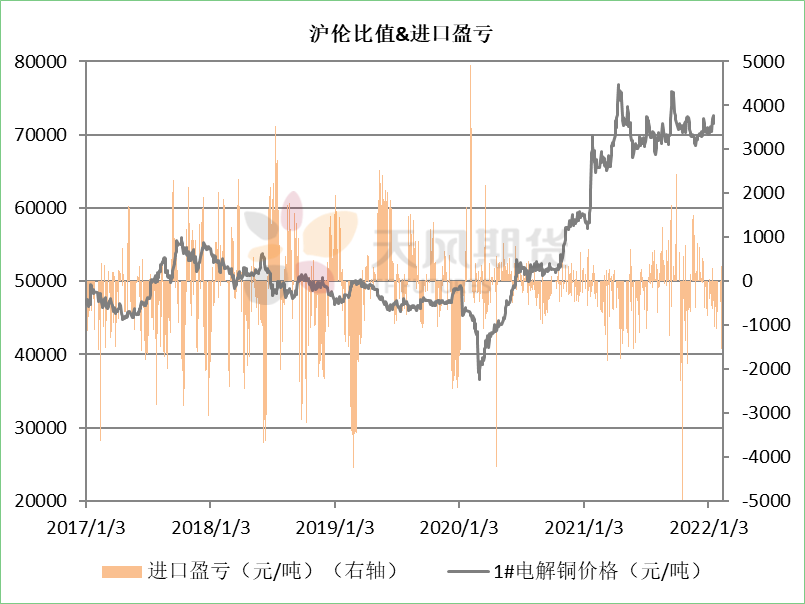

进口利润:偏多 进口窗口始终关闭,对国内供应难以补充,供应量有限。

月度焦点

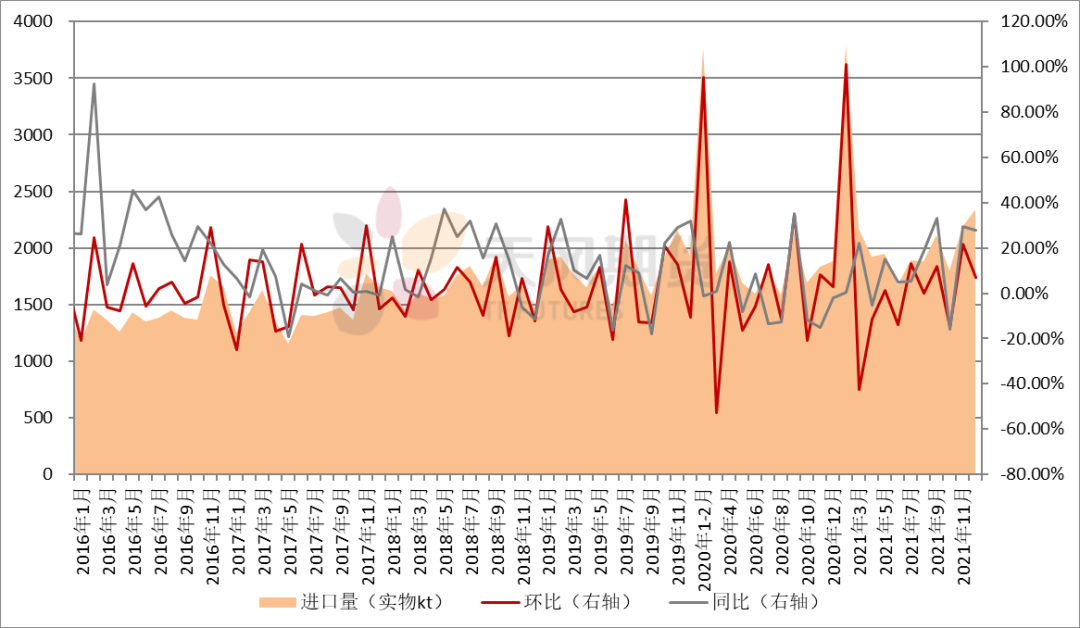

铜精矿进口环比下降 因进口口岸疫情干扰

* 据海关总署公布数据显示,2021年12月中国铜精矿进口量为206.0万实物吨,环比减少5.83%,同比增长9.31%。2021年1-12月份全年国内铜精矿累计进口量总量为2342.79万实物吨,累计同比增长7.53%。分国别看,中国从智利秘鲁进口铜精矿分别为82.84万吨以及51.13万实物吨,基本和11月进口量持平,减量主要为来自蒙古以及哈萨克斯坦的进口量。整体来看,12月国内铜精矿进口量环比小幅回落,因收到疫情影响,国内北方口岸清关持续受到干扰。

* 1月份来看,国内其余口岸基本上都已经解除疫情防控干扰,二连浩特口岸也从1月27日零时起恢复铜精矿进口业务,北方口岸的干扰基本告一段落。不过,1月初哈萨克斯坦总统托卡耶夫签署总统令,使哈萨克斯坦全境进入紧急状态,当地暴乱影响导致铁路运输受到一定阻碍,或在一定程度上影响当地铜精矿运输。另外,LasBambas12月份波及到铜精矿生产及运输的社区堵路的干扰量预计将体现在2-3月进口量上。故预计1月份进口铜精矿将依旧维持在较高水平。

数据来源:中国海关、天风期货研究所

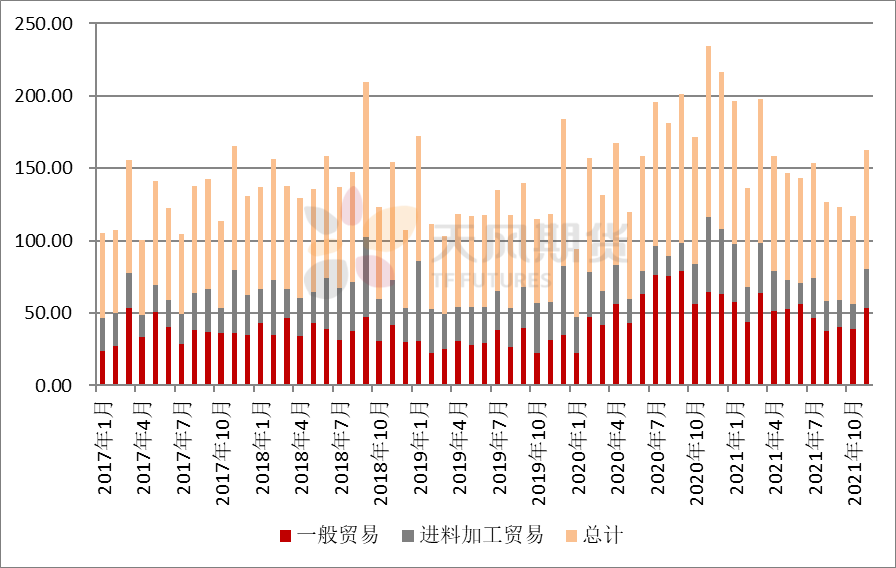

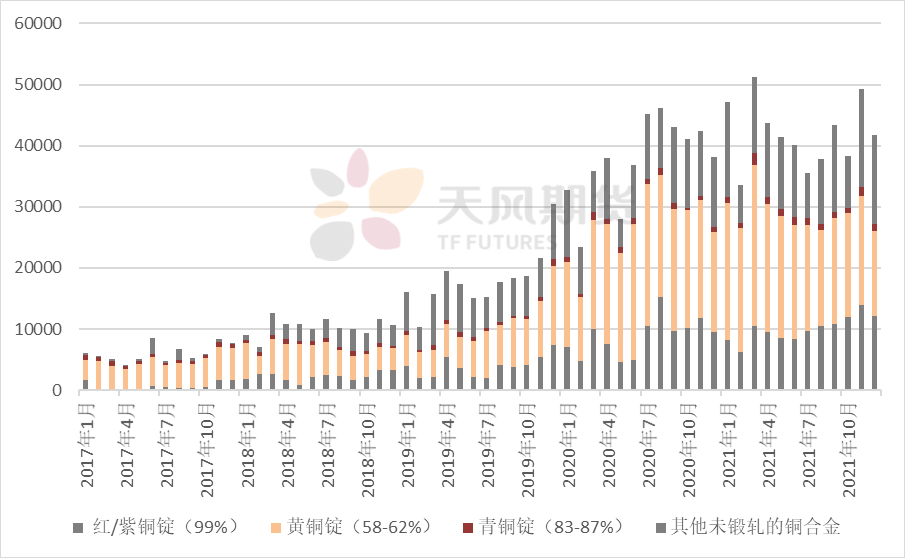

阳极板进口激增 后期增势料难持续

* 海关最新数据显示,2021年中国阳极铜12月份进口量为9.06万吨,环比增长10.20%,同比降低16.63%。

2021年中国阳极铜进口总量为93.77万吨,较2020年阳极铜进口总量减少9.23万吨,同比降低8.96%。

尽管非洲地区的物流运输问题得到一定缓解,但同比去年同期仍有一定差距,据悉当下仍有大量阳极铜滞留在当地港口。

分国别看,12月份中国从赞比亚进口阳极铜3.184万吨,环比有小幅增量。

与此同时,从智利进口阳极铜1.919万吨,创下近3年来新高。

数据来源:中国海关,天风期货研究所

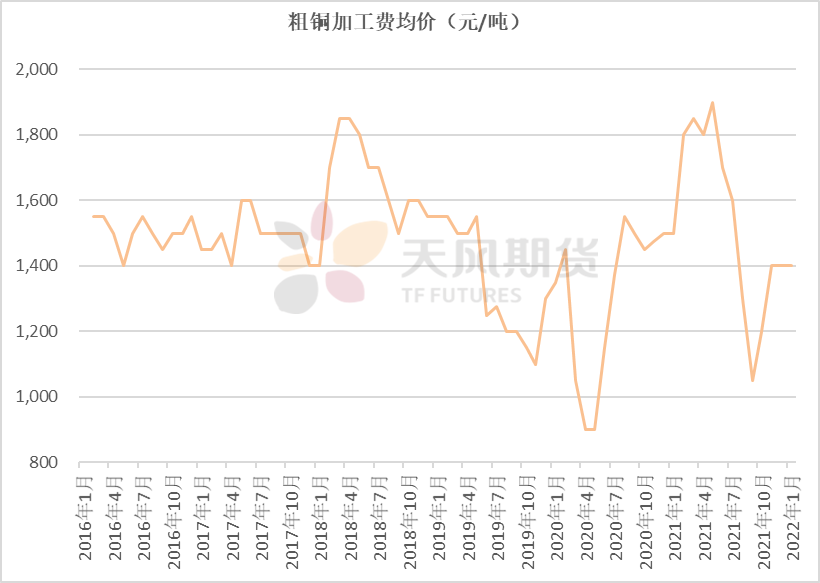

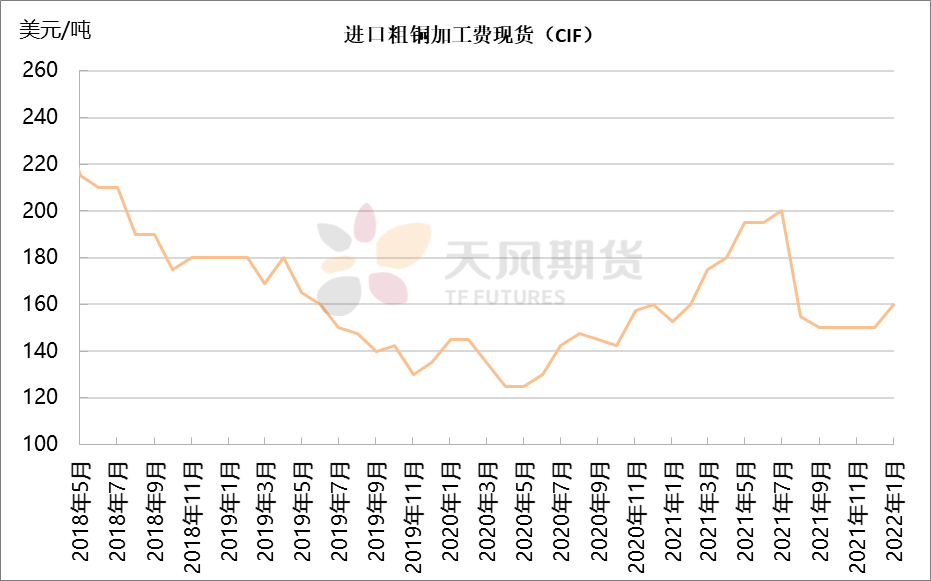

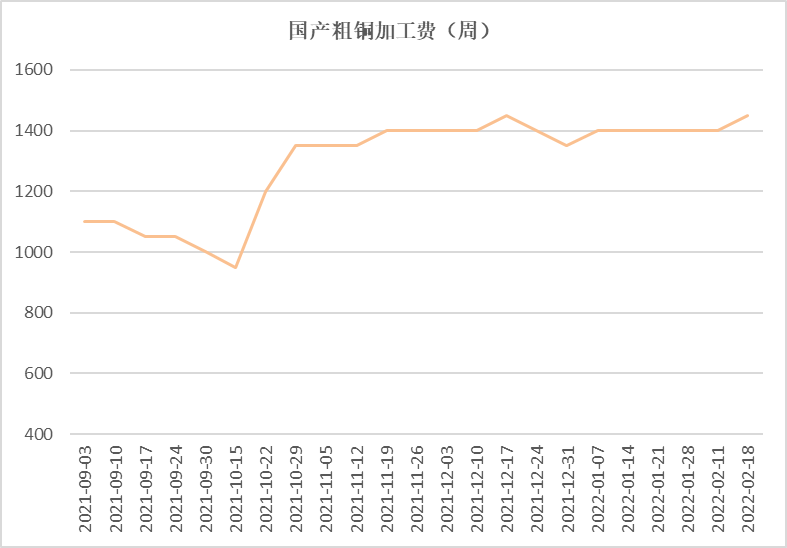

进口粗铜加工费小涨 国内粗铜市场表现淡定

* 根据SMM数据来看,1月国产粗铜加工费报价1300-1500元/吨,环比持平;CIF进口粗铜加工费报至150-170美元/吨,环比上升10美元/吨。随着南非地区发运问题缓解,国内2021年年末最后两个自然月进口粗铜量明显回升,也导致市场上零单有所提升增加,进而使得粗铜CIF价格小幅回升。不过,考虑1月份开始进口比价一直不利于进口,在全球海运费较高的背景下对进口商更为不利,预计在市场货源整体依旧偏紧的情况下,粗铜CIF加工费恐在短期内难见明显抬升。

* 国内粗铜市场南北差异性仍持续,加上国内进入传统春节,市场整体交投较为清淡。国内冶炼厂在1-2月份基本没有检修计划,市场处在相对供需平衡状态。预计在2月份国内粗铜加工费重心将依旧表现企稳。

数据来源:SMM,天风期货研究所

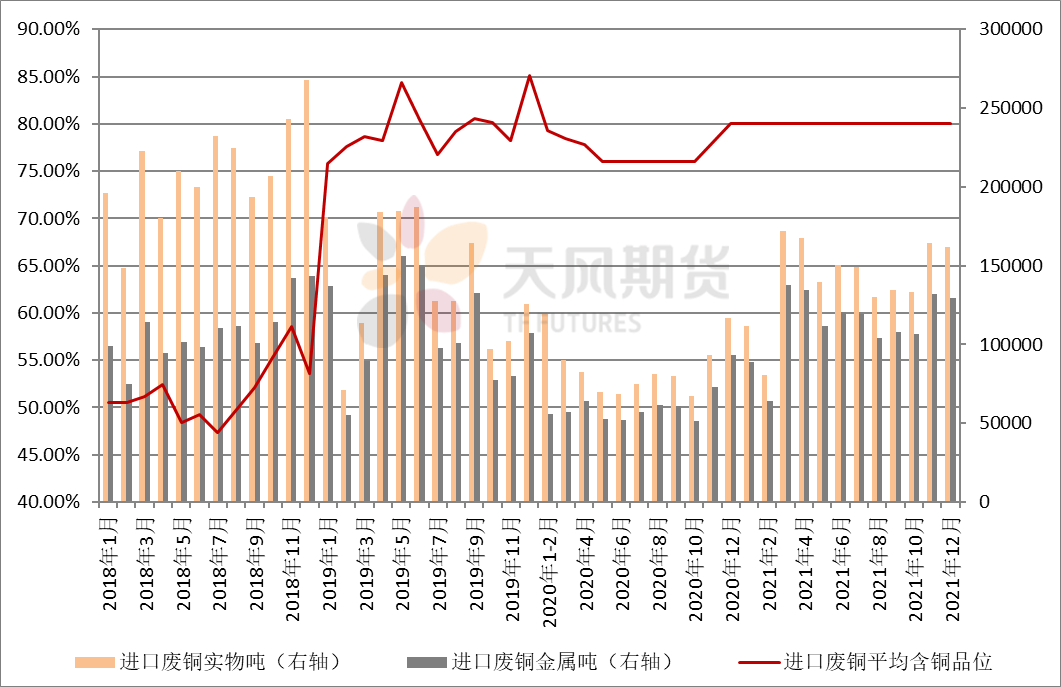

废铜进口环比下降 国内市场供需两弱

* 据海关数据显示,中国12月废铜进口量为161,619.32吨,环比降1.84%,同比大增38.47%。马来西亚为最大来源国,当月从该国进口废铜25,413.25吨,环比下降4.62%,同比减少1.59%。中国12月铝土矿进口量为8726889吨,环比增13.34%,同比增17%。国内废铜市场来看,1月中下旬,临近春节假期,线缆、五金等消费企业陆续放假,需求呈现季节性萎缩,进而令废铜加工厂生产活动也逐渐停止。春节假期后,废铜上游的零散供应商复工依然较为缓慢,中间贸易商库存较少,可流向市场的货源有限,导致货源相对偏紧。总体来看,废铜消费持续走弱,上游的废铜供应商也陆续进入休假节奏,废铜市场供需两弱,但供应依然维持偏紧状态。另外,离3月份财税40号文的执行日期将近,具有返税地区的加工企业存观望情绪,采购较为谨慎,开工恢复情况不够理想。

数据来源:中国海关,天风期货研究所

2022年铜冶炼厂检修计划

数据来源:钢联、SMM,天风期货研究所

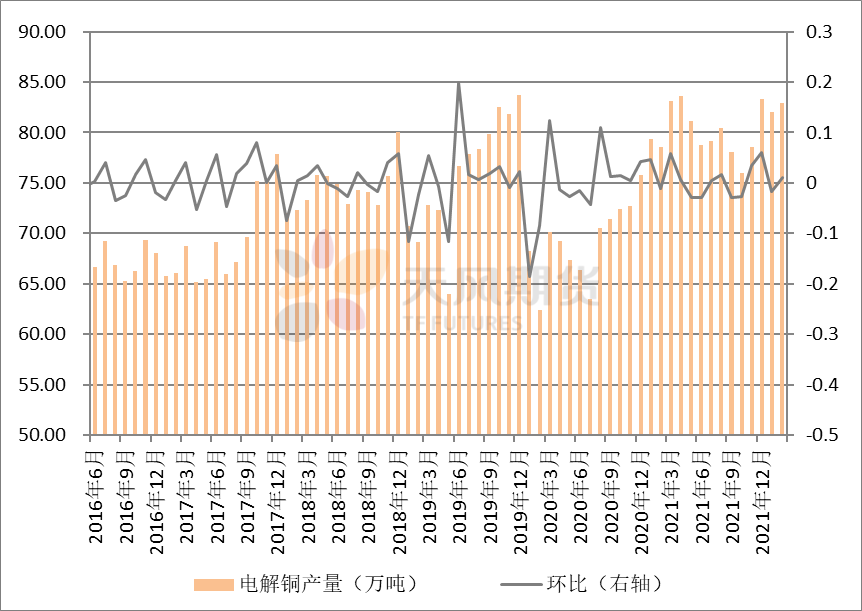

精炼铜产量大幅下滑 南方炼厂检修超预期

* 根据评估,1月中国电解铜产量为81.99万吨,环比降低1.63%,同比上升3.3%。

南方大型冶炼厂检修影响量远超预期,总影响量在2-3万吨。

同时,东营方圆老线关停以及兰溪自立的检修等,都在一定程度上小幅干扰了1月份冶炼厂产量。

从今年2月份冶炼厂计划来看,随着南方某大型冶炼厂从检修中逐渐恢复,其产量明显恢复,不过北方部分冶炼厂受到了冬奥会限制,影响仍将持续,量叠加2月份天数相对较少的影响下,预计产量小幅爬升。

预计2月国内电解铜产量为82.89万吨,环比增加1.1%,同比降低5.58%。

数据来源:天风期货研究所

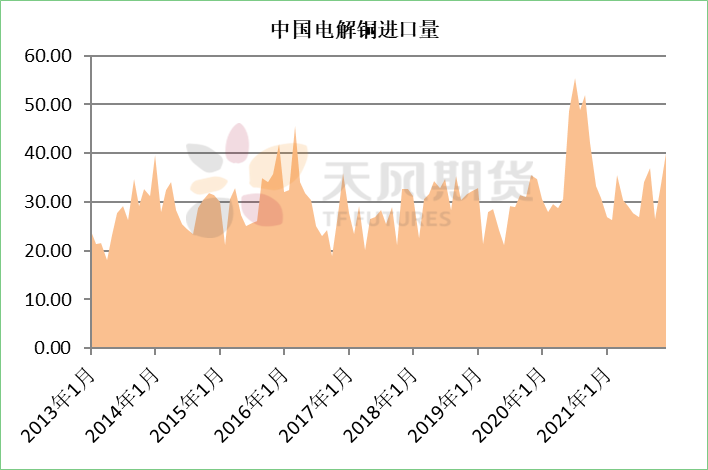

进口窗口关闭 利精铜出口

* 海关总署发布数据显示,2021年12月中国进口电解铜39.99万吨,环比增加22.84%,同比增加30.08%。增加量为俄罗斯联邦、智利及秘鲁等国所贡献,其中原产地为俄罗斯联邦电解铜12月单月进口达9.20万吨,占据进口近三成,据悉此类电解铜主要来自LME交割仓库,俄罗斯本国直接出口量依然受制于临时关税政策而维持低位。去年12月下旬起,进口窗口始终处于关闭状态,1月间极值亏损达1500余元/吨,也令进口商进口积极性下降,加之1月临近春节,预计1月进口量将明显不及预期,或在29万吨左右。

* 2021年12月中国出口电解铜1.5万吨,环比减少19.91%,同比增加4.06%,基本符合预期。1月份由于进口窗口始终关闭,部分冶炼厂出口积极性增加,预计1月电解铜出口量增加至4吨附近。

数据来源:中国海关,天风期货研究所

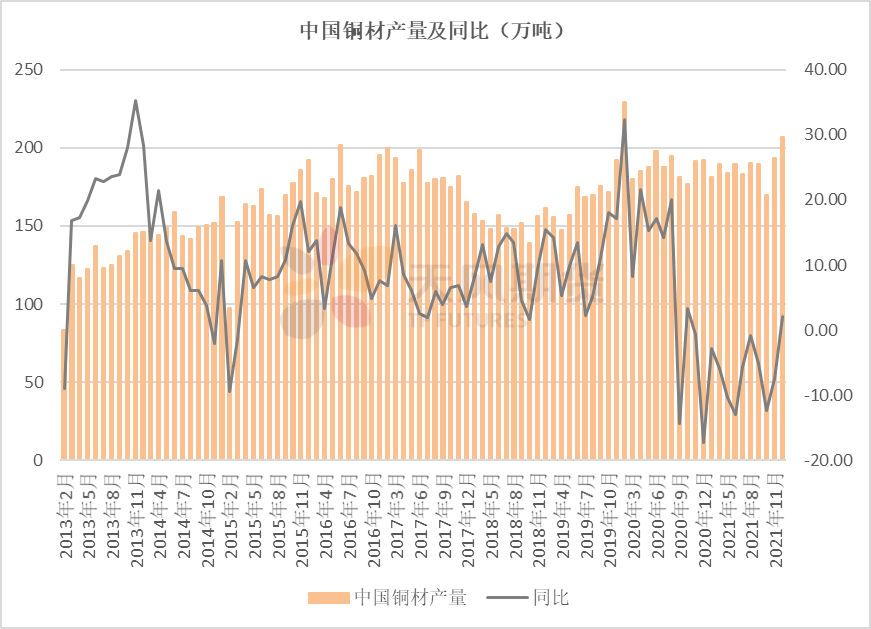

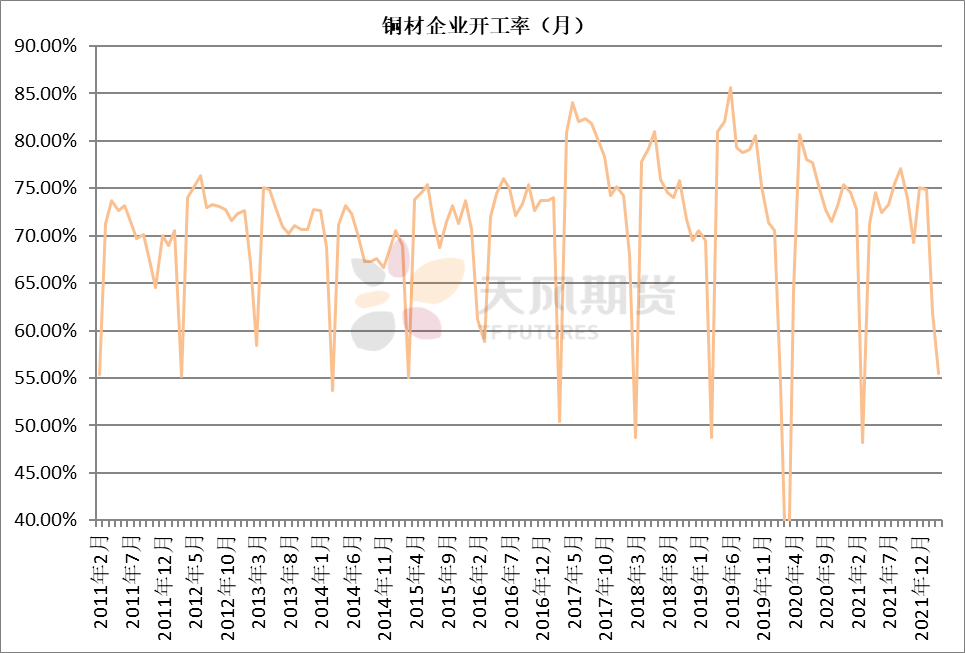

铜材产量持续下降 春节因素主导

* 国家统计局尚未公布1月铜材产量。但根据SMM预估,1月铜材产量为145万吨,环比下降29.99%,同比下降5.82%。1月铜材企业整体开工率为61.93%,环比下降12.95个百分点,同比下降10.61个百分点。

* 1月份整个铜材行业的开工率出现下降,因今年春节时间较早,再加上往年疫情因素,部分加工企业员工已经将近2年没回家,令不少企业都出现提前放假的情况。从各铜材来看,各行业的开工率均下降,其中铜管行业的降幅较小,铜杆行业的开工率降幅最大。内需方面,1月进入季节性生产淡季,内需出现下滑较为正常。展望2月,预计各铜材的开工率强弱情况,仍会延续1月情况。

数据来源:国家统计局,天风期货研究所

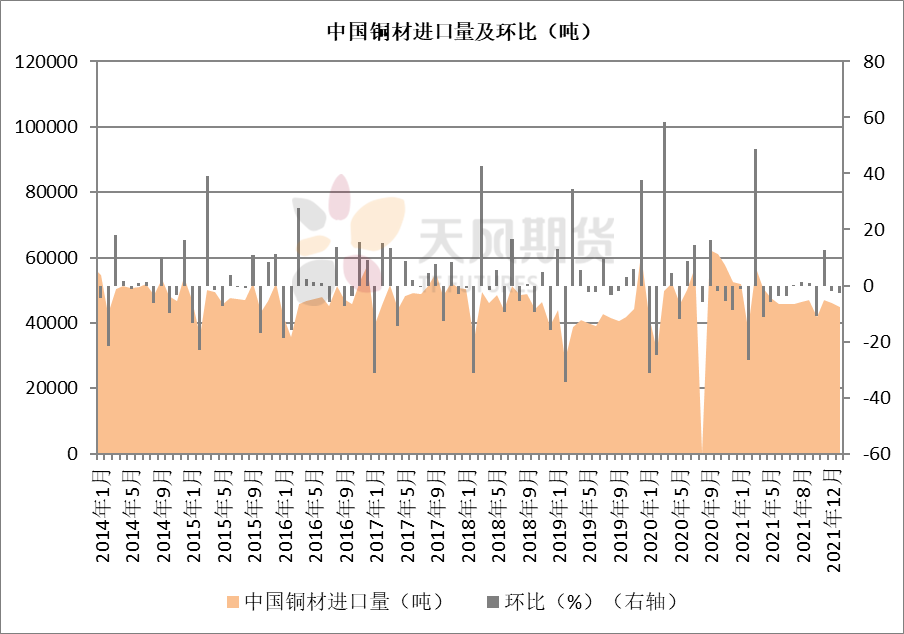

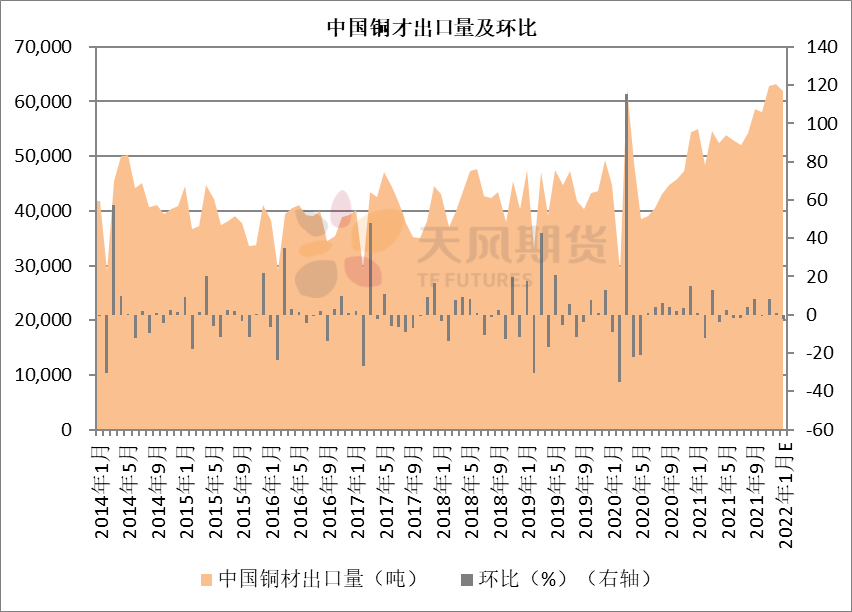

铜材进出口预期下降 因春节因素

* 海关总署公布去年12月铜杆和铜丝合计进口量为1.57万吨环比增加6.8%,1-12月累计进口18.63万吨同比增加1.65%,增幅较20年的21.8%明显下降。12月铜板带的进口量为1.07万吨环比下降5.2%,1-12月累计进口12.8万吨同比增加12.3%,增幅较20年的-0.4%大幅上升。12月铜箔的进口量为1.7万吨环比下降7.5%,1-12月累计进口21.8万吨同比增加13.6%,增幅较20年的1%大幅上升。12月铜管的进口量为0.24万吨环比增加1.8%,1-12月累计进口2.9万吨同比减少1.7%,增幅较20年的0%小幅下降。预计1月铜材进口量环同比将出现下降,因国内需求不佳和临近春节运输效率放缓。

* 出口方面,从海关数据来看,12月铜杆和铜丝合计出口量为0.8万吨环比增加9.6%,1-12月累计出口9.06万吨同比增加18%,增幅较20年的16%小幅上升。12月铜板带的出口量为0.88万吨环比下降8%,1-12月累计出口7.98万吨同比增加69%,增幅较20年的18%大幅上升。12月铜箔的出口量为1.17万吨环比下降5%,1-12月累计出口13.3万吨同比增加9%,增幅较20年的3%小幅上升。12月铜管的出口量为3.44万吨环比增加3%,1-12月累计出口35.7万吨同比增加27%,增幅较20年的-5%大幅增加。考虑春节因素,1、2月铜材出口量也将出现下降。

数据来源:中国海关,天风期货研究所

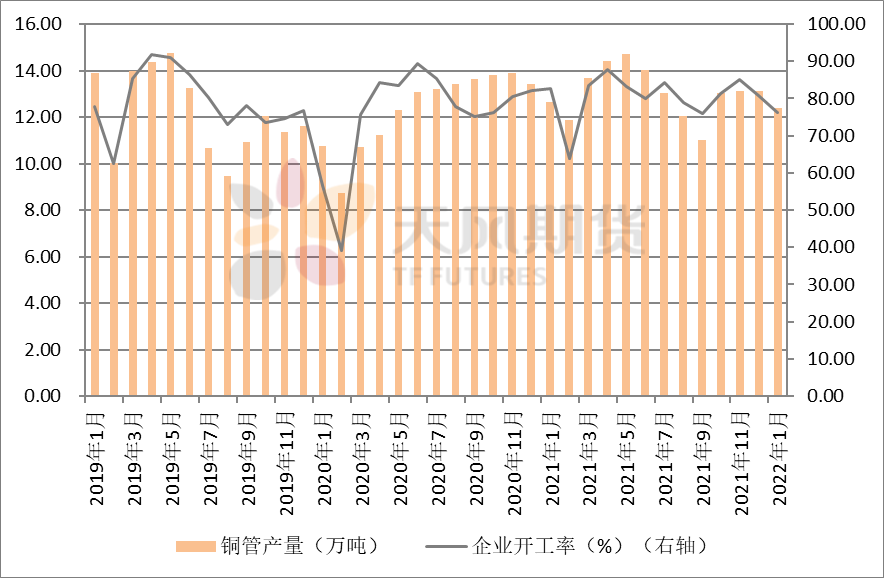

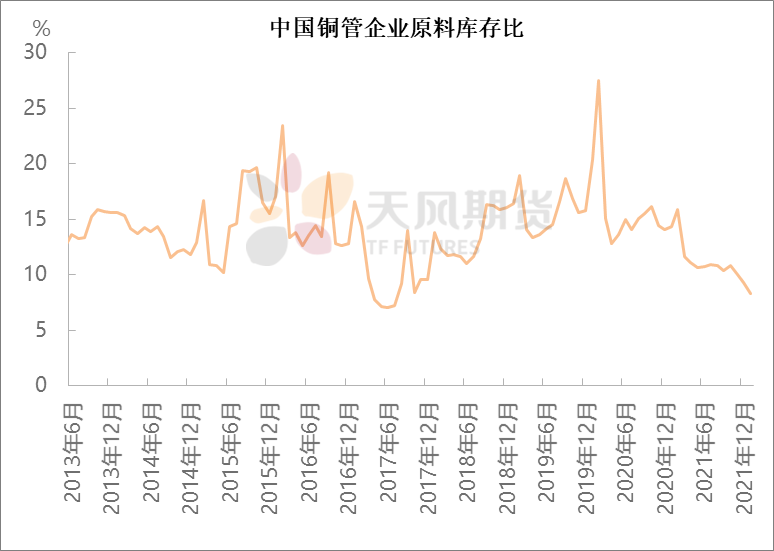

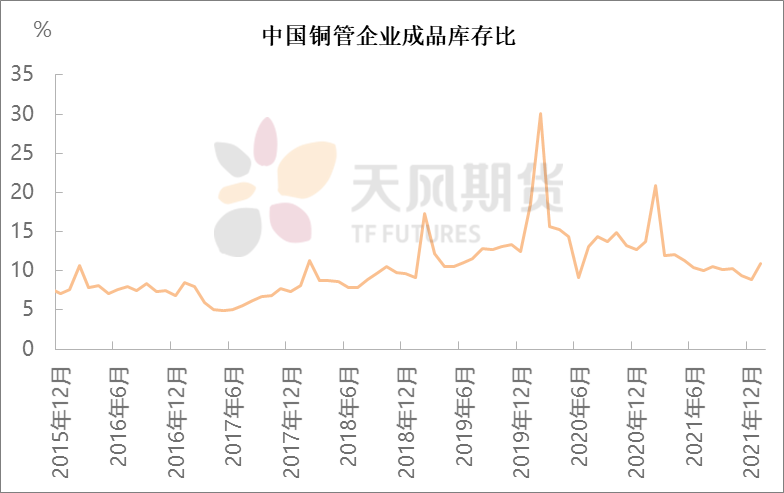

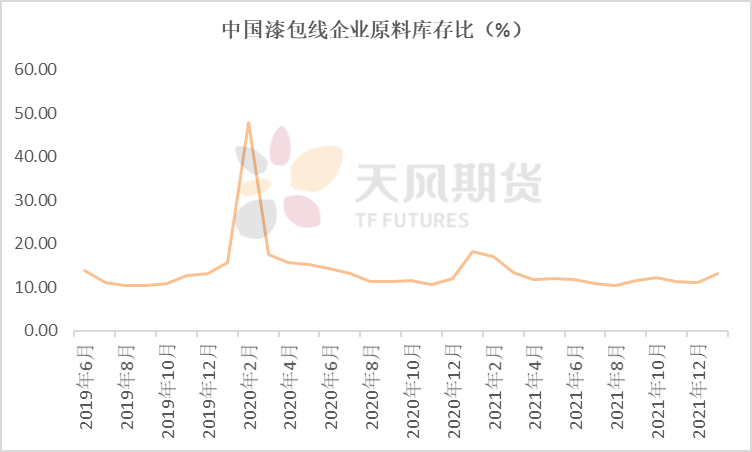

铜管企业产量及开工率

* 据据市场调研数据显示,1月份铜管企业开工率为76.23%,环比下降4.47个百分点,同比下降6.48个百分点。1月铜管产量12.41万吨,环比下降0.72万吨,受传统春节影响,1月铜管企业开工率及产量环比均回落,且降幅超市场预期。一方面,终端空调行业的订单并不乐观。从一月下旬起,中小型铜管企业从就陆续进入春节放假,部分企业利用年底放假时间进行设备检修,出货量明显减少。而头部企业尽管放假时间较短,企业生产设备维持运作,但出货量有所下降。考虑2月春节因素以及终端订单较差,预计产量及开工将进一步下降。

* SMM数据显示,1月铜管企业原料库存比为8.33%,环比减少0.98个百分点。春节前铜管生产企业普遍降低原料库存水平,以规避春节假期价格波动风险;另一方面,铜管生产厂家对2月行业消费不旺已有预期,也做出相应降低原料储备的决策。

数据来源:SMM、钢联,天风期货研究所

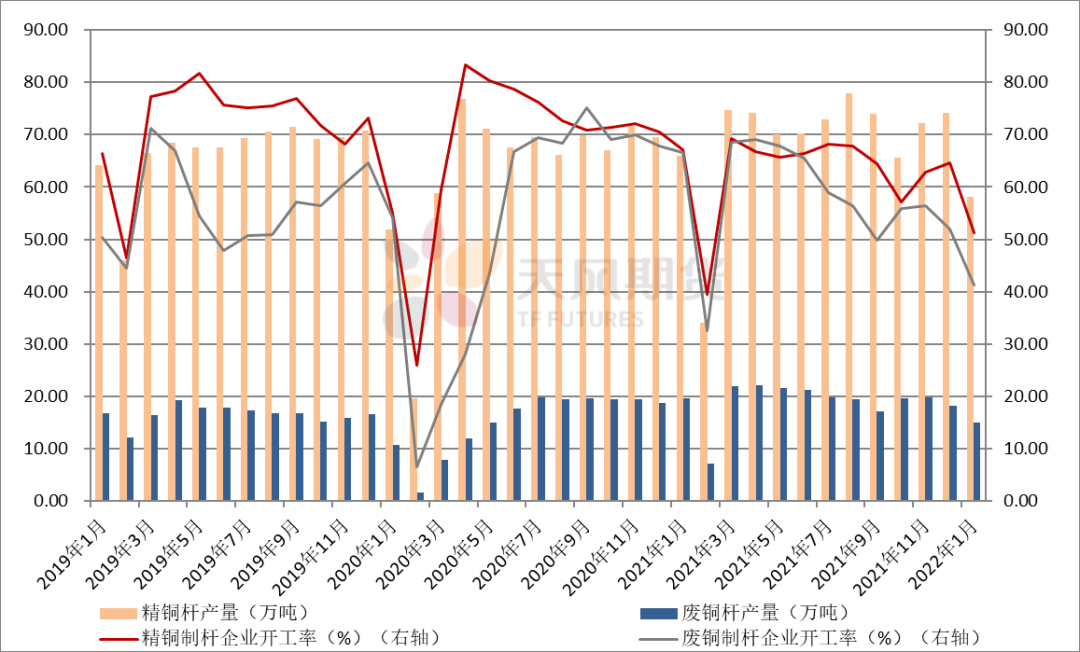

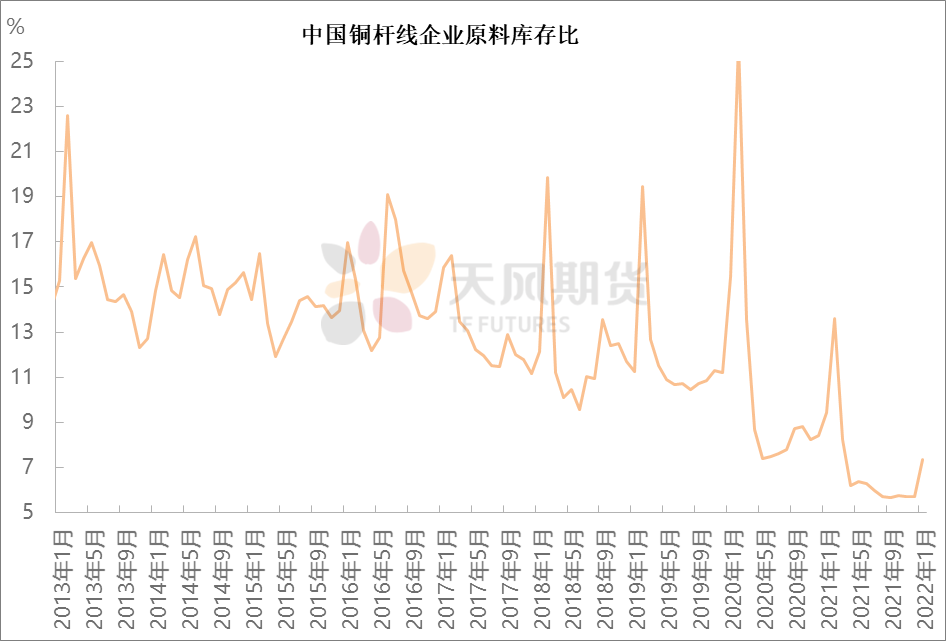

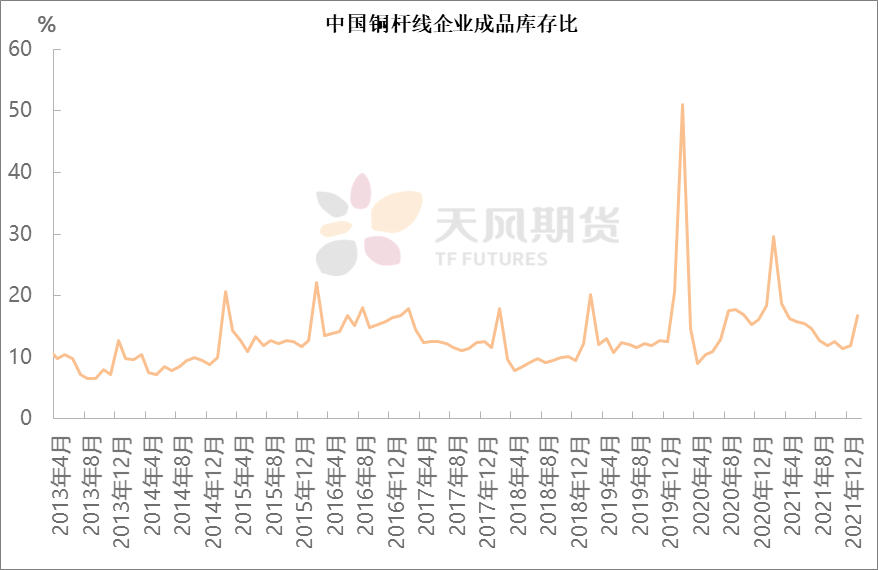

铜杆企业产量及开工率

* 1月,精通制杆产量58.08万吨,开工率51.32%。1月精铜制杆企业原料库存比为7.35%,环比增加1.64个百分比。1月精通制杆产量及开工大幅下降,因春节因素主导。另外,年前天津、河南、浙江等地区疫情频发,对铜杆的需求和运输也都造成了影响,且年前居高的铜价也对终端企业备货情绪造成干扰。今年终端企业放假时间较往年有所提前,1月中下旬起,漆包线、电线电缆等企业陆续开启放假节奏,在漆包线和电线电缆用杆量双双减弱下,铜杆企业也提前进入年末收尾阶段,月末多家企业减产、停产,从而拖累当月开工率大幅回落。后期来看,大多数铜杆厂年后逐步复工,但由于终端企业多数于元宵节后才逐步进入正常生产, 预计铜杆企业整体需求回升有限,故铜杆企业2月开工率将进一步下滑。

* 1月,废铜制杆产量14.96万吨,开工41.24%。1月临近春节,线缆企业需求季节性减弱,影响整体废铜杆消费,废铜制杆企业基本集中于15号或22号前后停炉休假或进入检修,导致废铜制杆企业1月份整体开工呈节性下降。后期来看,春节长假归来后,线缆企业需求复苏依然相当缓慢,加上废铜供应商多在元宵节后复工,导致市场废铜供应不足,且财税40号文的执行预期尚不明朗,利废企业观望情绪较浓,不急于点火生产。故预期2月份整体复工情况并不理想。

数据来源:SMM、钢联,天风期货研究所

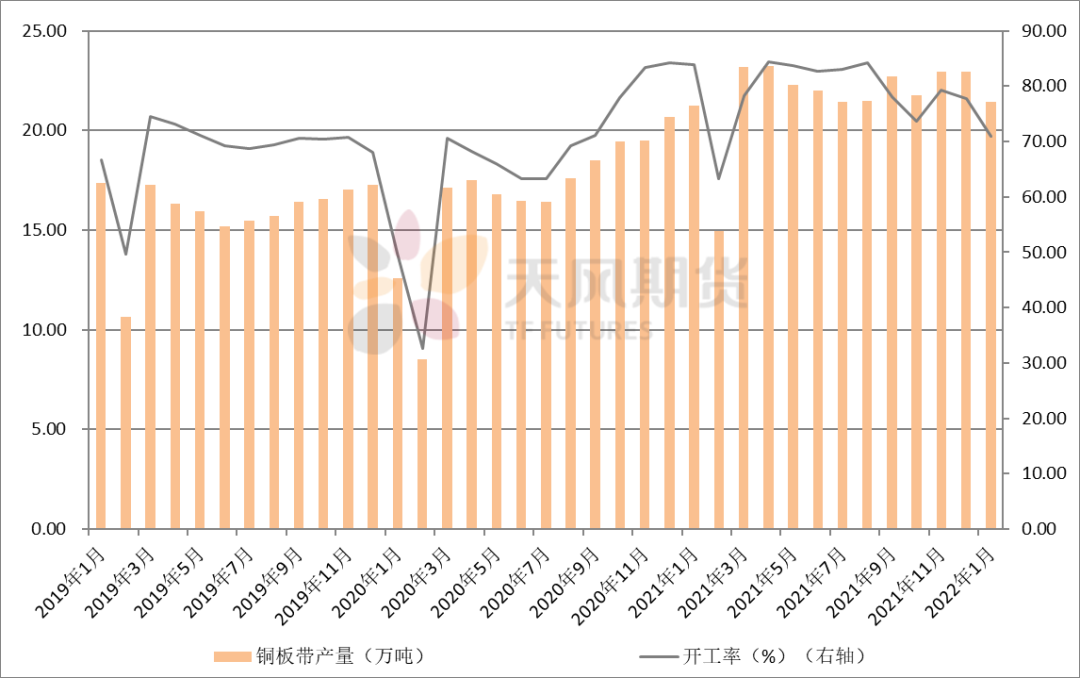

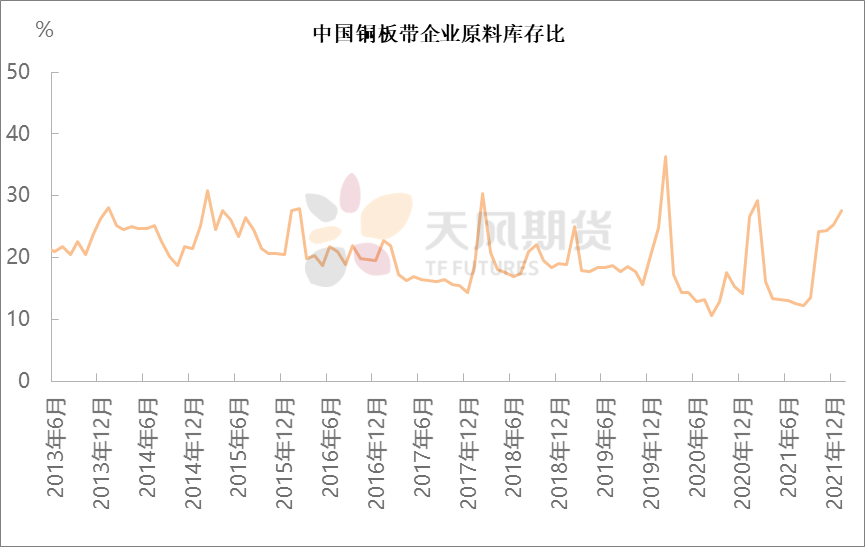

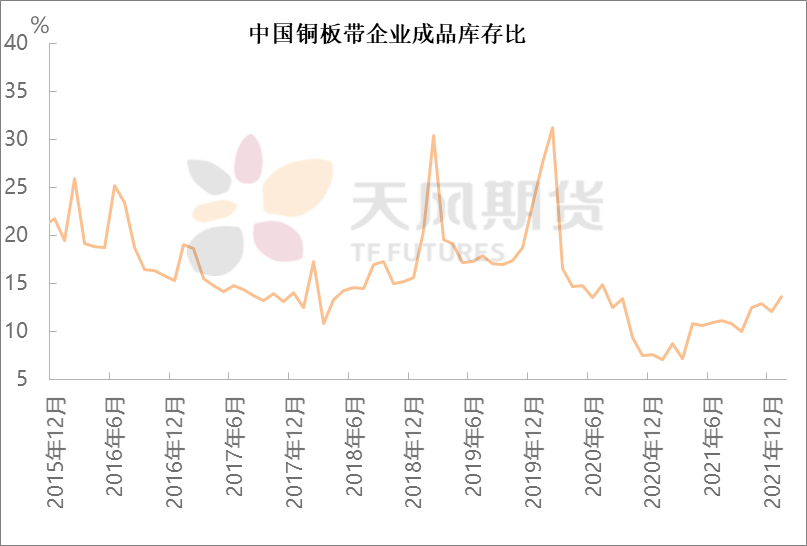

铜板带企业产量及开工率

* 1月,铜板带企业开工率70.94%,环比下降6.81%。铜板带产量21.41万吨,环比下降6.79%。导致开工下滑的原因主要是春节因素。部分下游企业提前放假,放假时间普遍较国定假日提前10到15天不等,加之铜价维持高位震荡,令下游备货情绪偏谨慎,备货不如往年积极。2月来看,元宵节前物流公司尚未完全恢复,终端也依旧处于假期状态下,故铜板带难见大范围复产,预计开工及产量将进一步下降,直至3月有望逐步恢复。

* 1月,铜板带企业原料库存比为27.62%,环比上升2.34个百分点。由于存在节前备货需求,铜板带企业原料库存季节性增加,但受制于高铜价和终端订单整体表现较为平淡,下游备库量不如往年。

数据来源:SMM、钢联,天风期货研究所

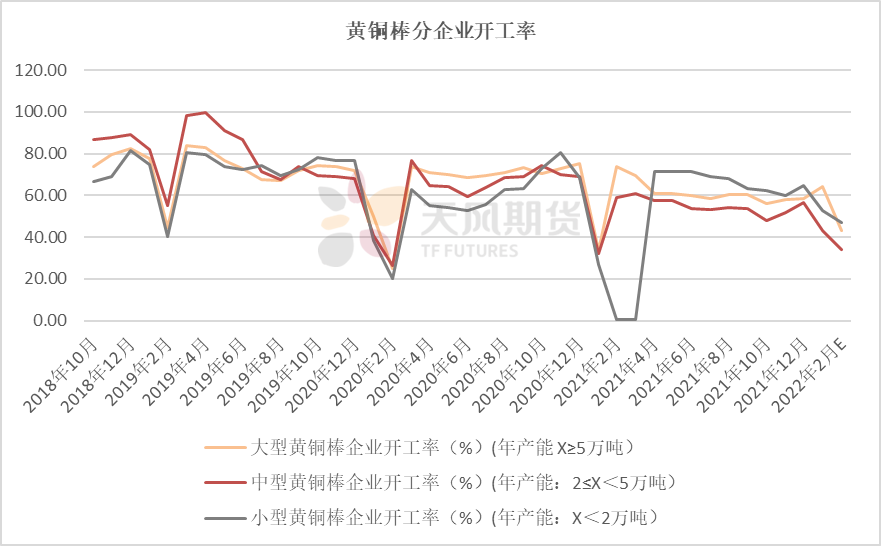

铜棒企业产量及开工率

* 据SMM调研,1月铜棒开工率为58.43%,环比上升0.15个百分点,同比下降8.01个百分点。

与其他下游企业不同,终端水暖卫浴、电气设备、五金配件等生产处于旺季,令铜棒企业订单表现尚可,部分企业为年后开工订单准备,库存备货意愿有所增加,放假时间较晚,总体开工较为稳定。

后期来看,元宵节前许多终端企业尚未复工,叠加铜价一度走高,铜棒企业新增订单有限,多以消耗前期订单为主。

预期2月整体开工率将出现下降,但铜棒消费逐渐恢复旺季阶段,将从一定程度令铜棒企业较其他行业表现亮眼。

数据来源:SMM,天风期货研究所

下游成品库存比

数据来源:SMM,天风期货研究所

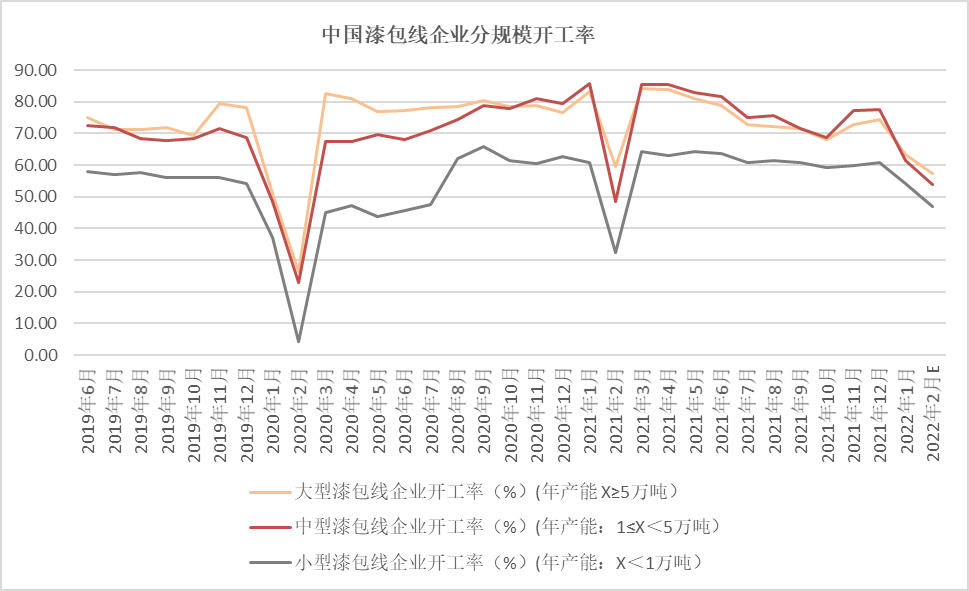

漆包线企业开工率

* 据SMM调研数据显示,1月漆包线企业开工率为62.49%,同比下降21.01%,环比下降12.58%,较预期的67.41%低4.92 %。

1月漆包线行业的开工率如期下降,因受春节假期影响,部分企业提前10天放假,仅部分企业坚持到节前4天左右才进入假期。

另外,终端订单量仍未见明朗——如白电企业今年也提前放假,汽车行业依旧受到芯片短缺影响,春节放假时间也略长。

此外,多数漆包线企业普遍反映今年节后订单并不如去年同期,一方面是家电行业订单有所下降,另一方面,来自变压器端的订单也未见明显增加,仅新能源汽车用漆包线订单表现尚可。

故预计2月漆包线企业开工将出现一定下降。

数据来源:SMM,天风期货研究所

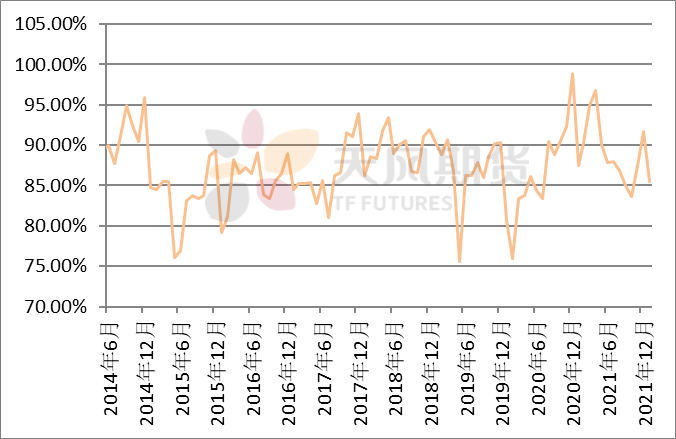

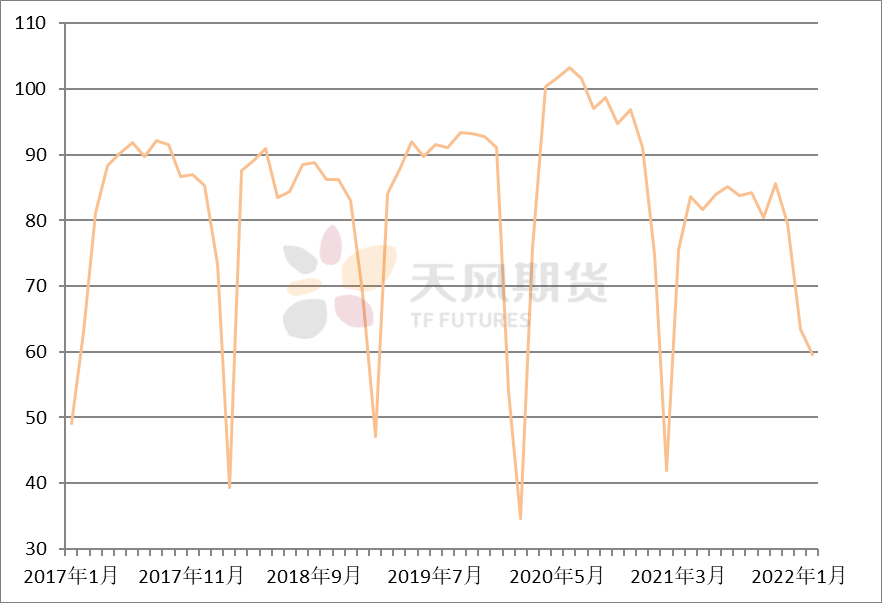

电线电缆企业开工率

* 据SMM调研数据显示,1月电线电缆企业开工率为63.42%,环比减少16个百分点,同比减少11.4个百分点。1月铜线缆开工率大幅下滑,且不及预期。一方面,线缆行业开工消费季节性走弱,随着天气转寒,工地陆续停工,线缆需求出现下滑。2.部分疫区线缆企业1月初提前歇年停产,另外受疫情影响留当地过节工人较少,很多企业春节放假时间较早且节后复产时间也较往年推迟。4.有色、钢材价格仍处于相对高位,终端行业冬储积极性不佳。预计2月铜电线电缆企业开工率为59.60%,环比减少4个百分点,同比增加17.69个百分点。传统春节假期是导致开工率下滑的主要原因。根据调研企业反馈,因节前铜价较高部分下游门店经销商未向工厂补货,元宵节后随着下游需求将有明显好转,补货量将增加,节后开工拉满,但下游部分工程仍尚未完全开工,3月上旬将处于线缆企业生产好转的过渡期,多数企业开工率才会恢复至正常水平。

数据来源:SMM,天风期货研究所

周度基本面情况

主要矿企新闻更新

* 【国家发改委:支持企业投资开发铁矿、铜矿等国内矿产开发项目】2月18日,国家发展改革委发布《关于印发促进工业经济平稳增长的若干政策的通知》,要求做好铁矿石、化肥等重要原材料和初级产品保供稳价,进一步强化大宗商品期现货市场监管,加强大宗商品价格监测预警;支持企业投资开发铁矿、铜矿等国内具备资源条件、符合生态环境保护要求的矿产开发项目。

* 【Mining网站列出世界10大铜矿项目】铜对于绿色能源转型非常极为重要,被视为全球经济冷热的晴雨表。全球对这种红色金属的需求量增长,能源和金属研究公司伍德麦肯齐预计,未来10年,电动乘用车对铜的需求量将从2021年的大约60万吨增至290万吨。为展望未来铜供应链,Mining.com网站联合MiningIntelligence汇总了全球前10大未开发铜矿项目,并按照探明、推定和推测资源量进行了排序。按照标准,乌多坎铜业公司(Udokan Copper)在俄罗斯的乌多坎铜矿,紫金矿业公司在塞尔维亚的蒂莫克(Timok)铜矿,以及英美集团在秘鲁的克拉维科(Quellaveco)铜矿因为已经投入建设和试生产阶段,因此未包括在内。

数据来源:网络,天风期货研究所

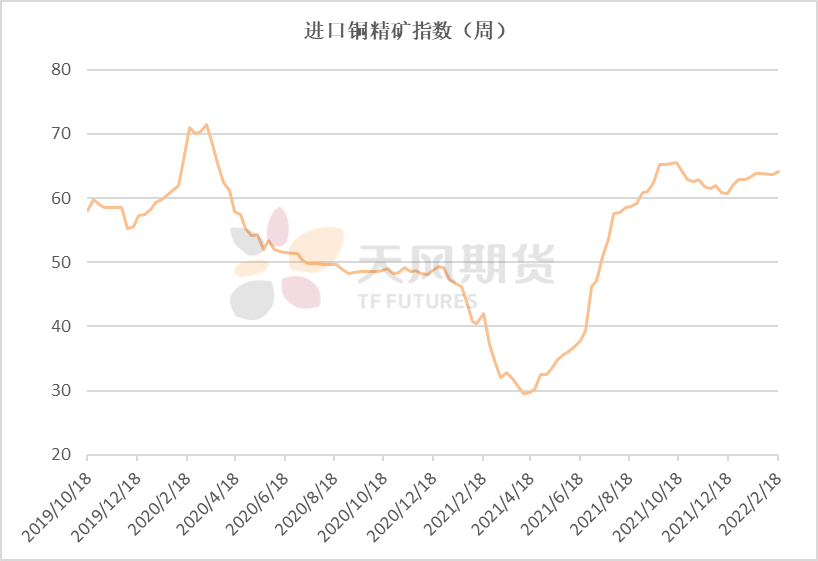

铜精矿/粗铜加工费

* 铜精矿方面,进口铜精矿标准干净矿TC周均价为64.16美元/吨,较前一周上涨0.46美元/吨。春节前市场粗铜及矿市场变动有限。

* 本周国产粗铜(CU≥97%)加工费价格为1300-1600元/吨,环比较上周上涨50元/吨;进口粗铜(现货)的加工费为CIF 150-160美元/吨,环比下跌5美元/吨。市场粗铜流通度下降,报盘普遍昂贵。

数据来源:SMM,天风期货研究所

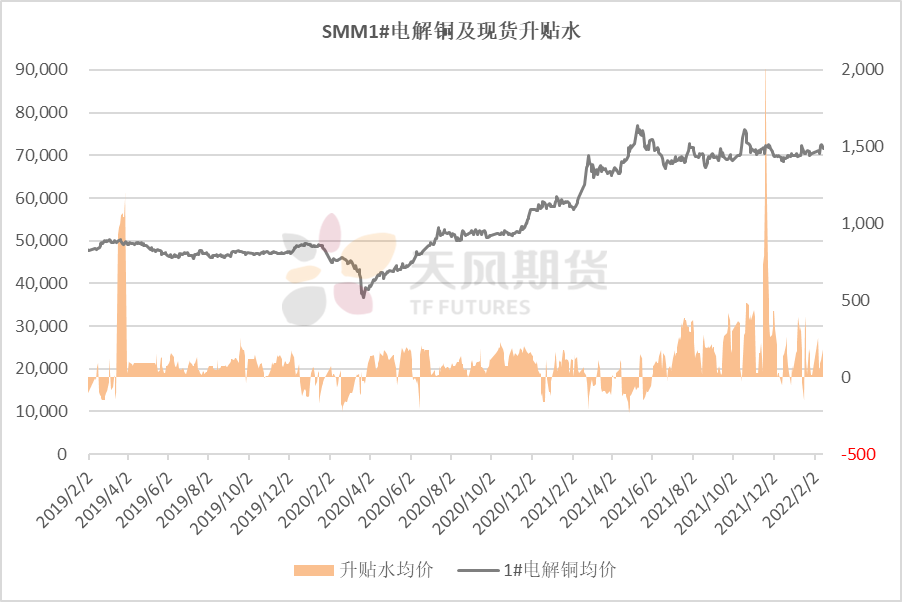

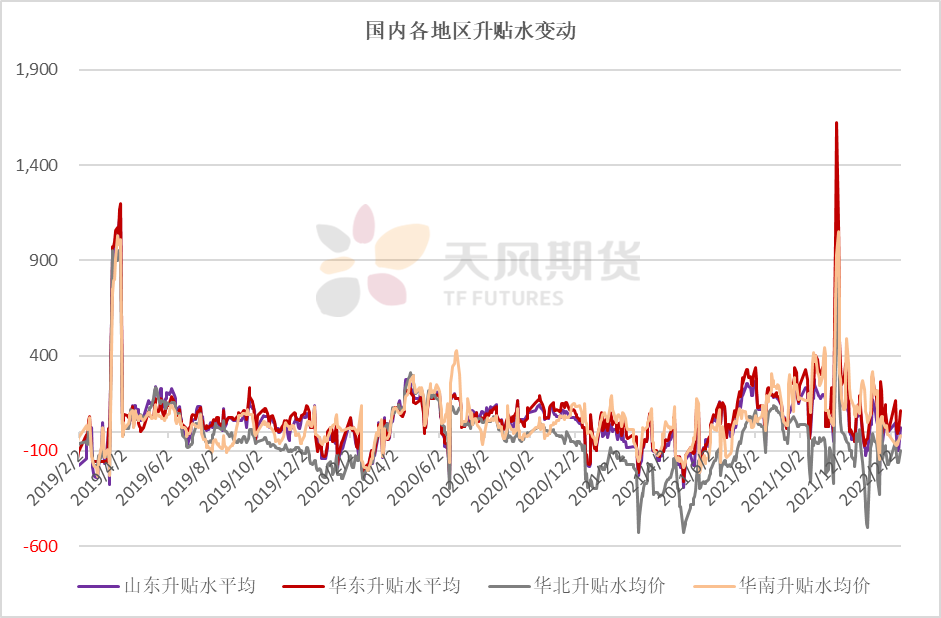

沪铜价差结构

* 上周,沪期铜次月基差再度转为正基差,维持在30-50元水平,远月仍为back结构,变动较为有限。

* 上周,沪期铜维持平盘运行,现货升水先扬后抑,周初部分贸易商因长单交付需求入市收货,升水较为坚挺,周后部分厂家主动调降升水出货,以清手头库存,部分好铜品牌及平水铜品牌升水快速下滑,拖累现货市场升水报价。另外,由于进口亏损,清关有限,湿法及非标品牌供应依然有限。

数据来源:SMM,天风期货研究所

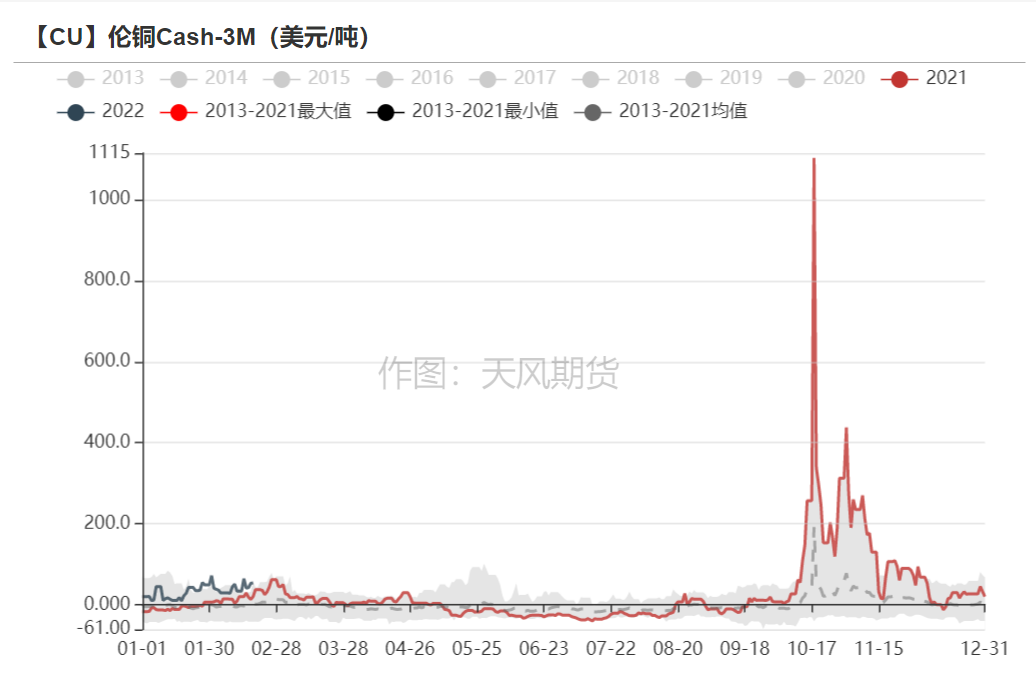

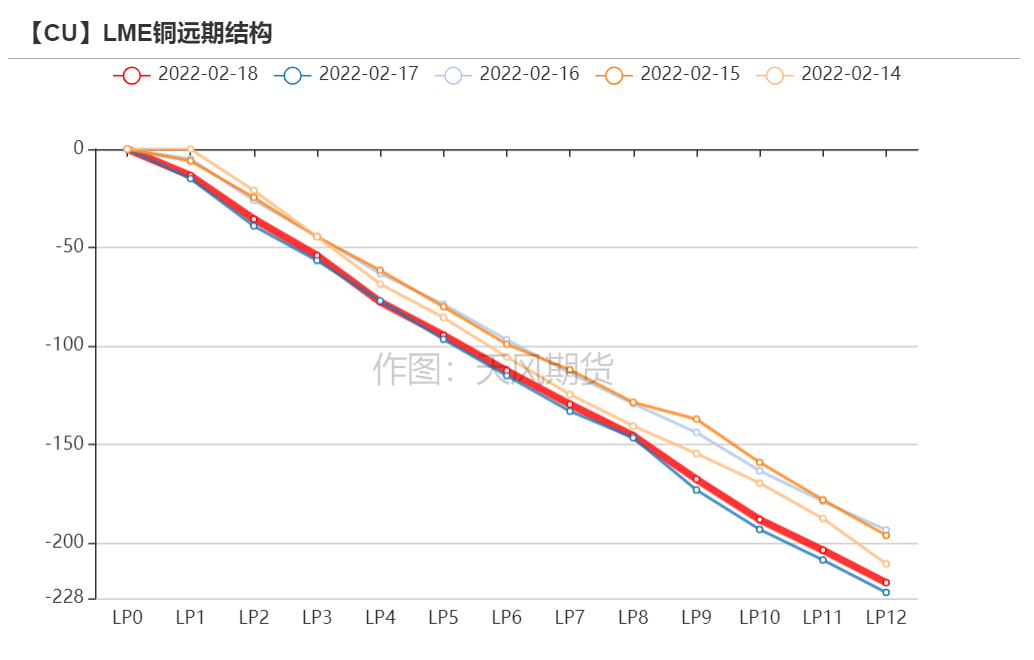

伦铜结构曲线

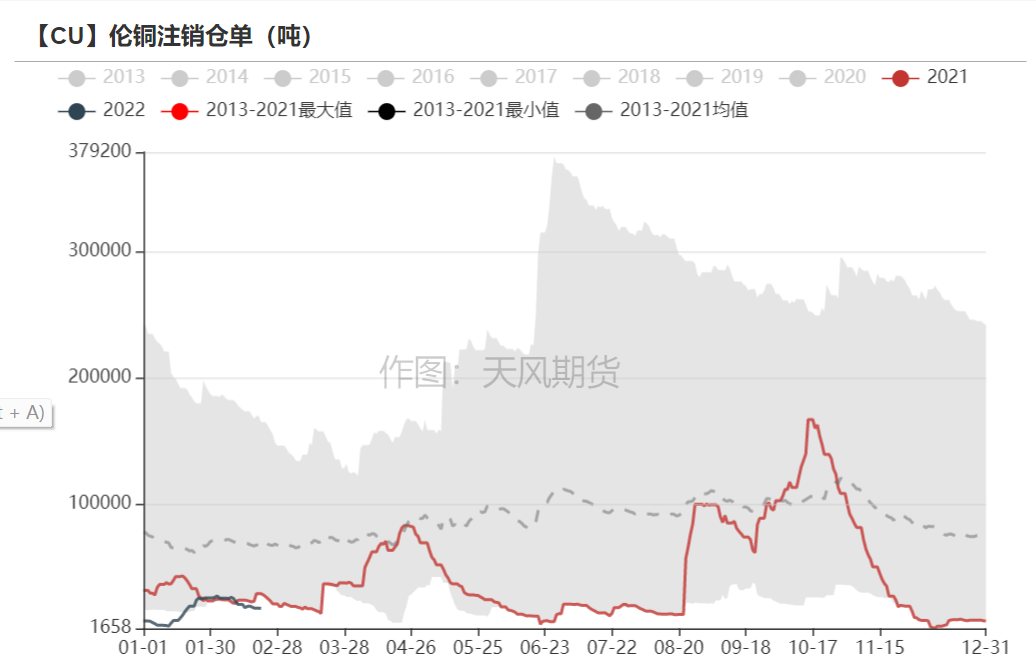

* 上周,LME升贴水依然维持在小幅升水水平,库存的低位运行也令现货报价较为坚挺,并高于往年水平。

远期结构未现扩大,注销仓单比例维持在23%附近。

数据来源:Wind,天风期货研究所

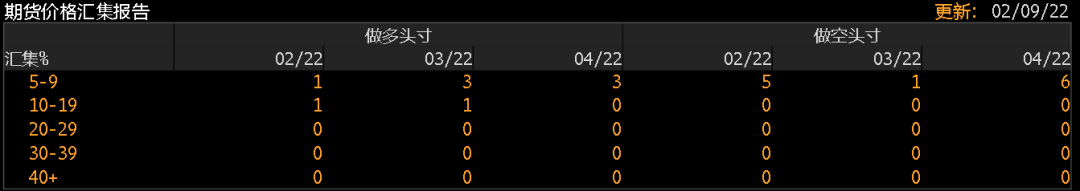

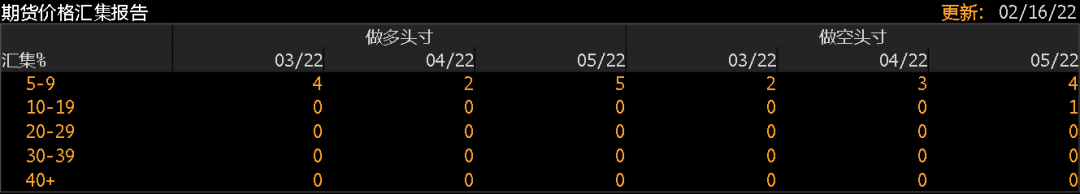

伦铜持仓与仓单集中度

* LME的Futures Banding Report显示多头持仓集中度依然要高于空头。

* Cash Report、Warrant Banding Report显示市场集中度上升,尤其多头操作积极性增加,空头趋于谨慎。

数据来源:Bloomberg,天风期货研究所

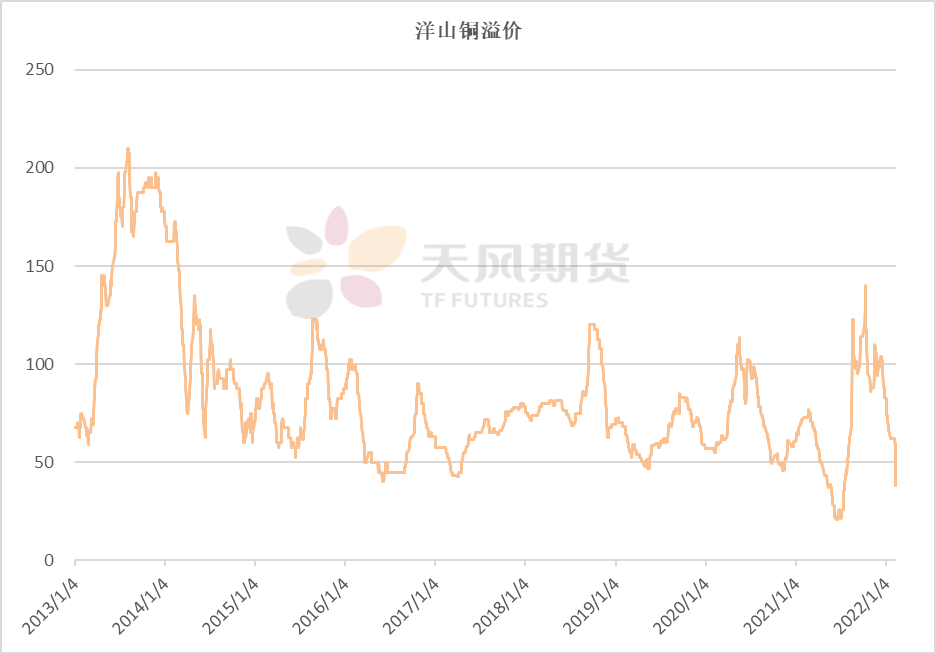

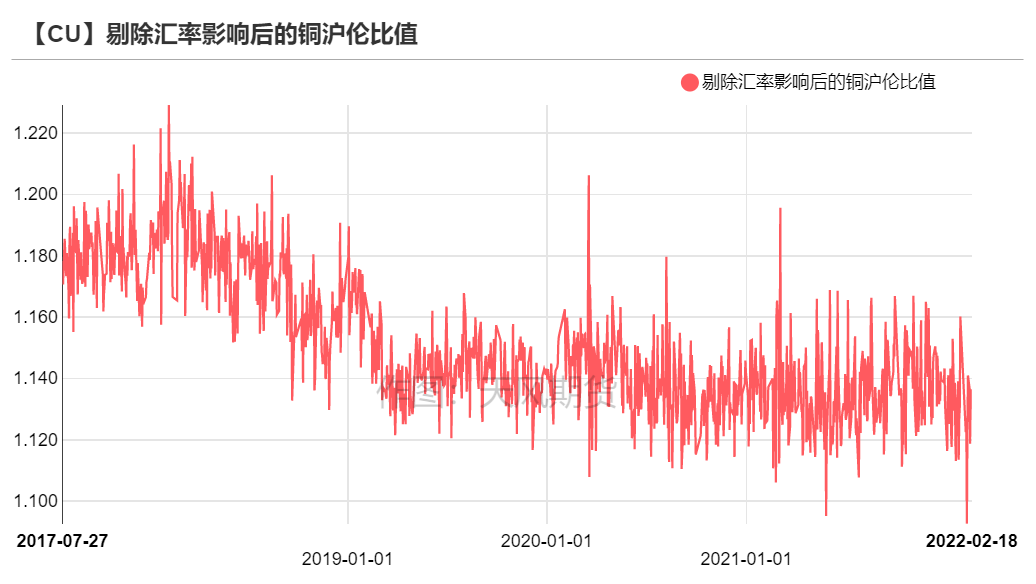

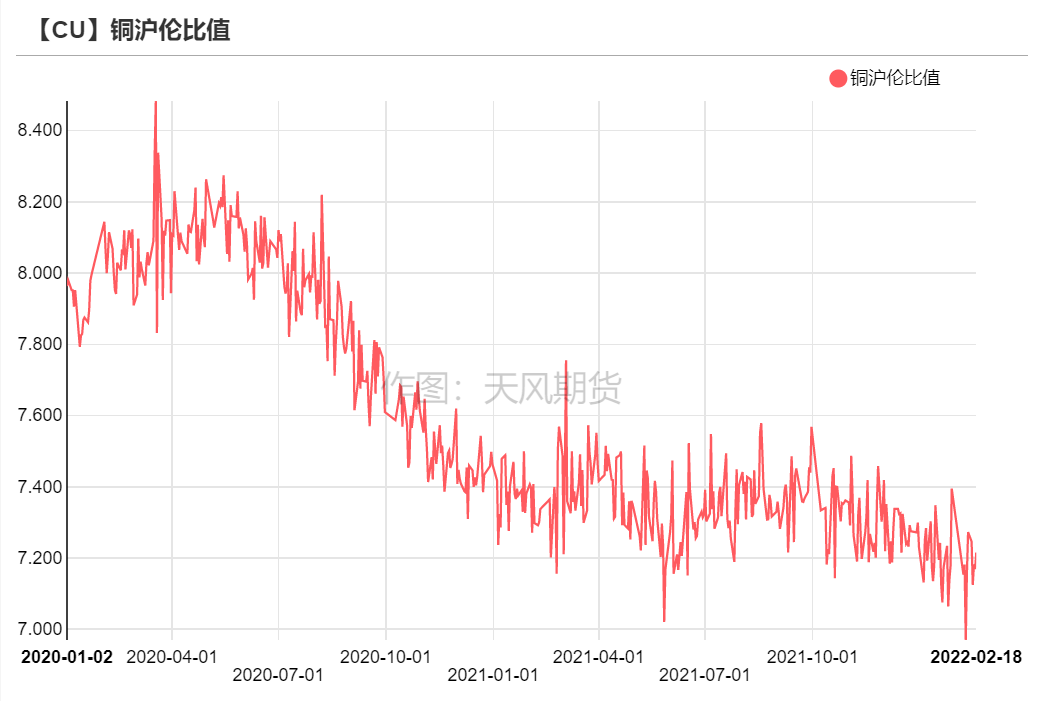

沪伦比值变动

* 本周,沪伦比值依然表现疲弱,进口呈现亏损状态。

洋山铜仓单报价25-46美元/吨,环比下跌0.5美元/吨;

提单报价33-49美元/吨,环比下跌1美元/吨。

当前进口亏损较大,外贸市场报盘居多,实质买盘较少,市场接货积极性较低,成交依然疲弱。

数据来源:天风期货研究所

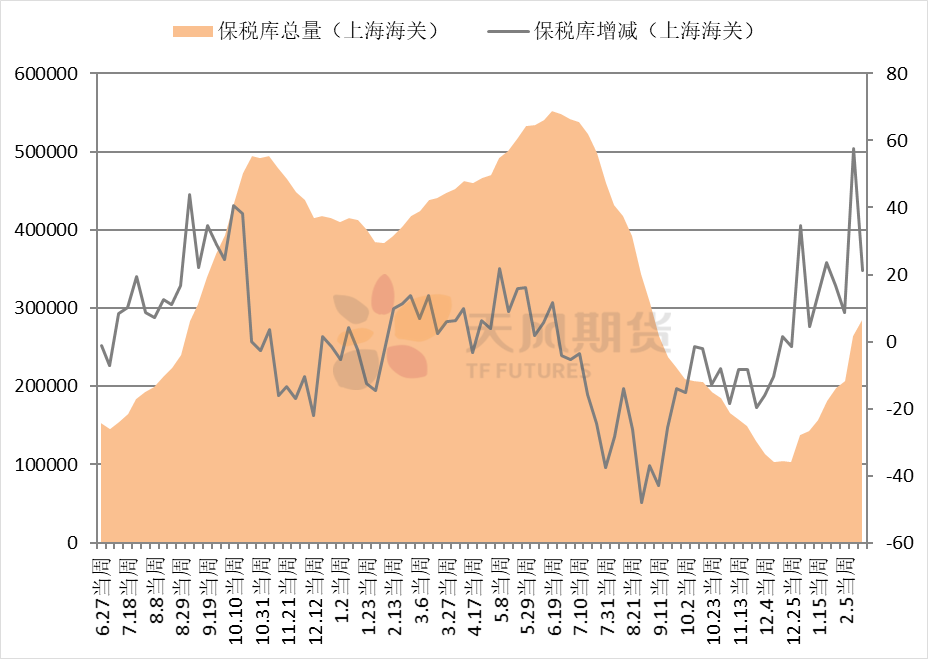

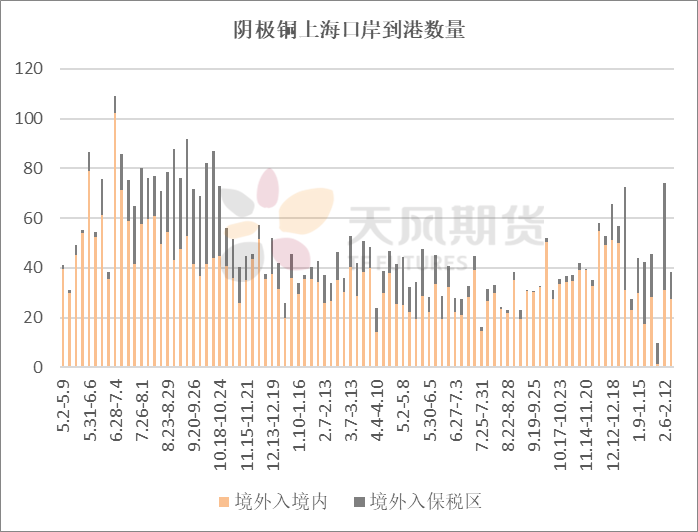

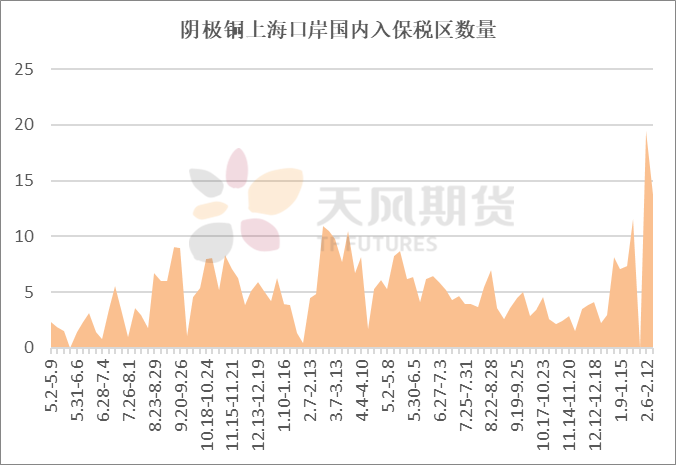

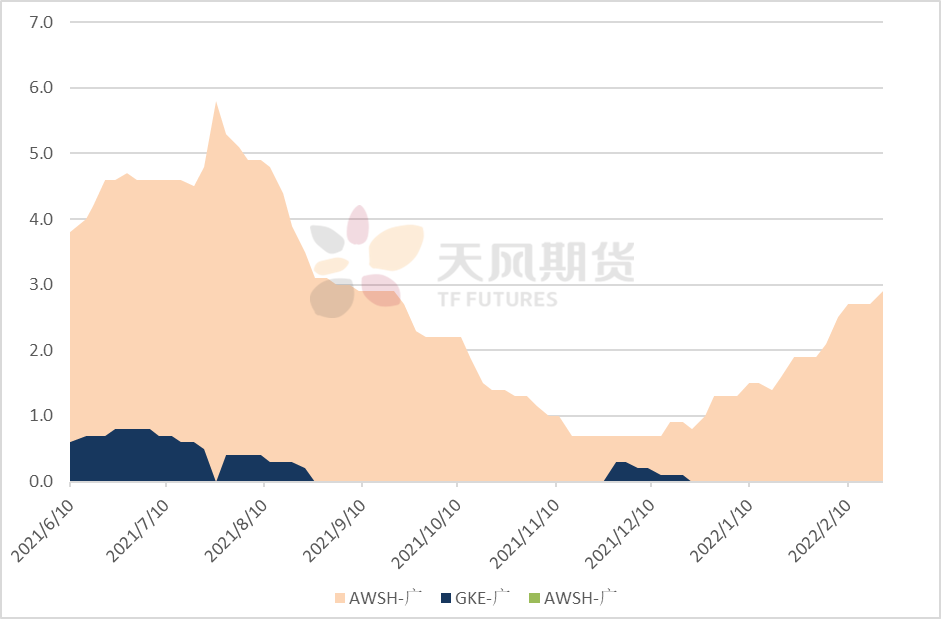

上海保税区库存变动以及上海口岸到港量

* 上周,由于进口仍表现亏损,上海地区保税区进一步增加至28万以上。

从到港船货数量来看,亦出现下降,总量不足4万吨。

数据来源:SHMET,天风期货研究所

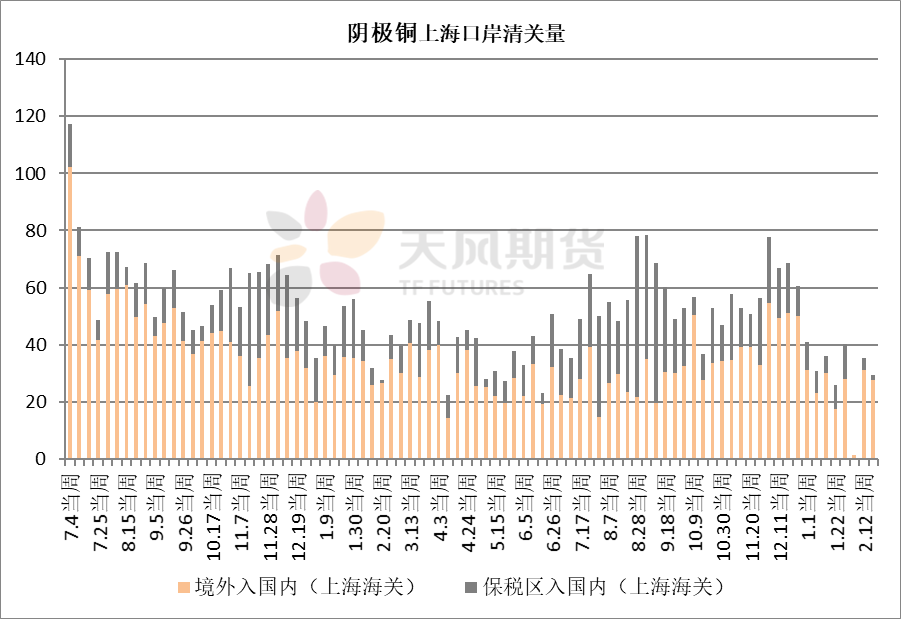

上海口岸清关量及出口量

* 上周,上海地区周度清关量不足3万吨,而在进口亏损的情况下,炼厂出口意愿增加,上海口岸周度出口量依然高企在1.4万吨左右。

数据来源:SHMET,天风期货研究所

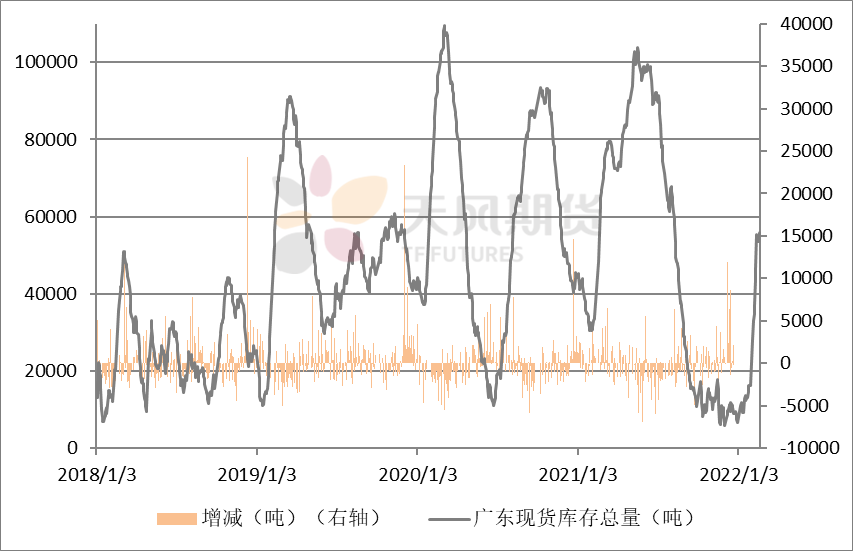

广东保税区库存

* 本周,广东保税区库存略增至2.9万吨,进口亏损的情况下保税区库存维持增势。

数据来源:钢联,天风期货研究所

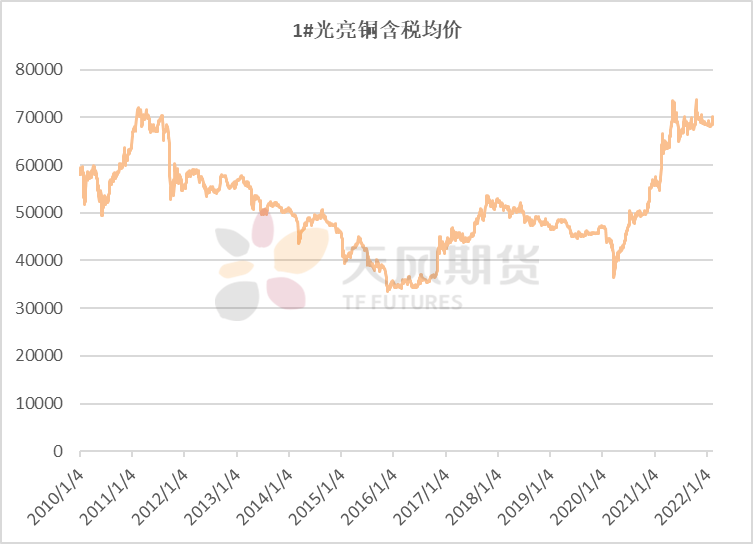

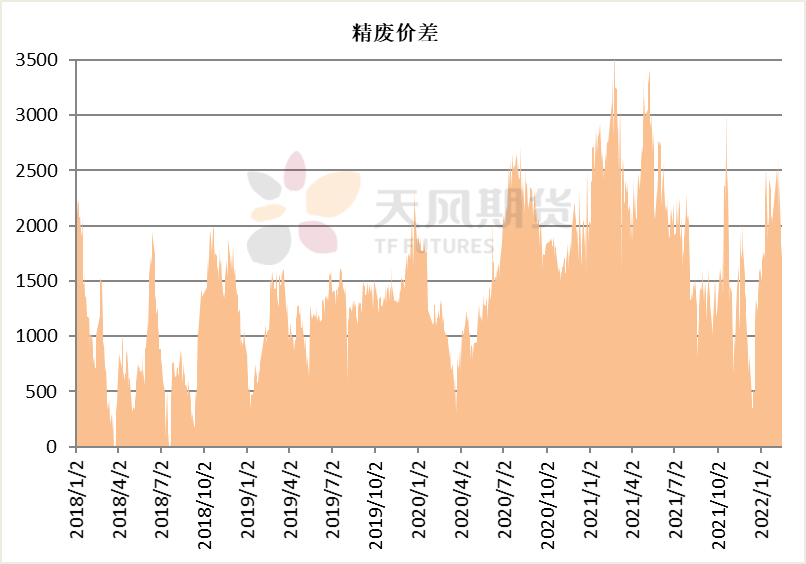

废铜市场

* 本周精废价差略有收窄,基本维持在1800元/吨左右。

铜价高位运行,春节后废铜市场运转尚未完全回归,市场货源略紧,持货商挺价,精废价差相应收窄。

数据来源:SMM,天风期货研究所

下游企业及终端

* 本周铜价区间波动,下游开工及订单情况如何呢?从市场部分企业反馈来看,具体如下:

* 漆包线:上周订单较往年同期继续走弱。去年年底开始,漆包线订单开始表现清淡,导致留存入节后的订单也相应减弱。另外,漆包线开工较往年稍晚,大型漆包线企业于初八开工,但多半企业于元宵节后才全面复工,加上终端电机厂需求减弱,多数企业距离正常开工水平仍有差距。

* 铜杆:上周精铜制杆订单表现持续较弱。铜杆企业复工时间较晚,拖累开工复工情况。而由于铜价反弹,加之精废价差持续高位,尽管线缆企业成品库存较往年低,企业备库不足,但线缆厂部分新增精铜杆订单转向废铜制杆,导致精铜杆订单走弱。复工时间方面,今年铜杆线整体复工较往年稍晚,多数精铜制杆企业初十才陆续开炉生产。

* 电线电缆:根据SMM调研,多数大型电线电缆企业于初七便已全面复工,且订单较去年同期基本持平。其中,涉及出口、国网订单以及高压线和超高压订单表现较好,但中低压端口订单尤其涉及房地产行业订单仍表现不力。尽管企业复工较早,但由于之前电线电缆企业备库较低,铜价反弹后,线缆企业难以大幅展开全量复产。从投标情况来看表现较好,但终端不急于接货,企业需求或将三月后释放。

* 铜管:上周铜管企业订单处于季节性旺季阶段。由于下游家电排产较高,外加部分出口支撑带动,铜管企业开工较为亮眼。从复工情况来看,多数铜管企业从初八已陆续正常开工,中小型企业元宵节后全面复产。不过,家电行业已逐渐进入旺季末尾阶段,后期铜管消费或走弱。

* 铜板带:铜板带企业订单较往年同期减弱。由于终端行业整体需求减弱,外加铜板带企业春节放假影响,导致企业开工表现不足。目前看来,铜板带企业元宵后已基本恢复正常生产,但受制于终端需求拖累,除新能源汽车以及部分高性能产品订单较为稳定外,其余订单均不及往期。

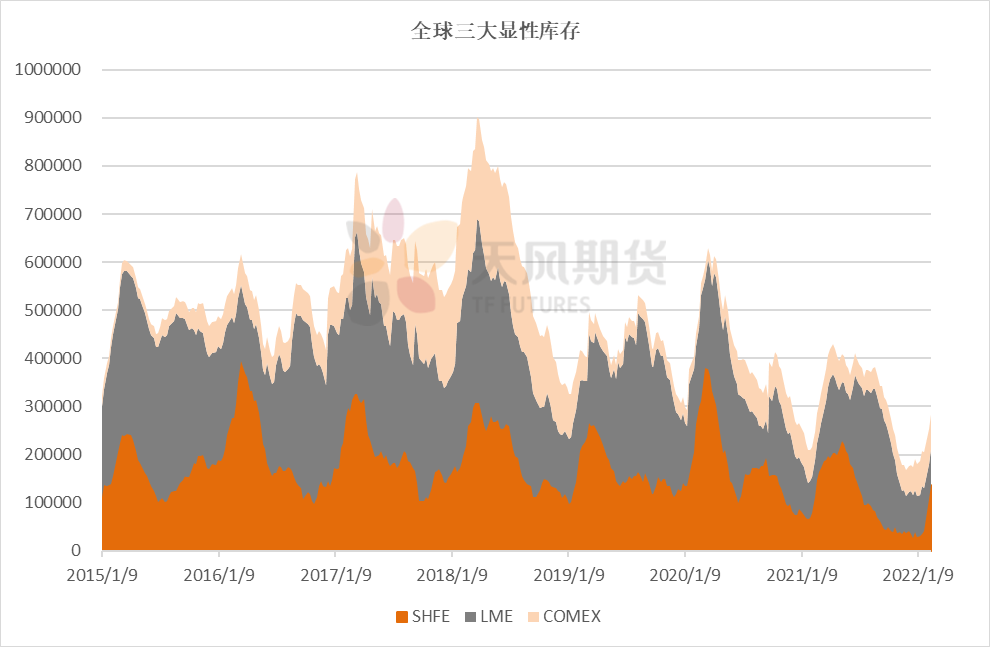

库存变动

* 上周,三大交易所库存均出现增加,尤其SHFE因春节季节性因素增加较为明显,LME库存增量较为有限,COMEX库存恢复到1月末水平。

数据来源:LME、SHFE、COMEX,天风期货研究所

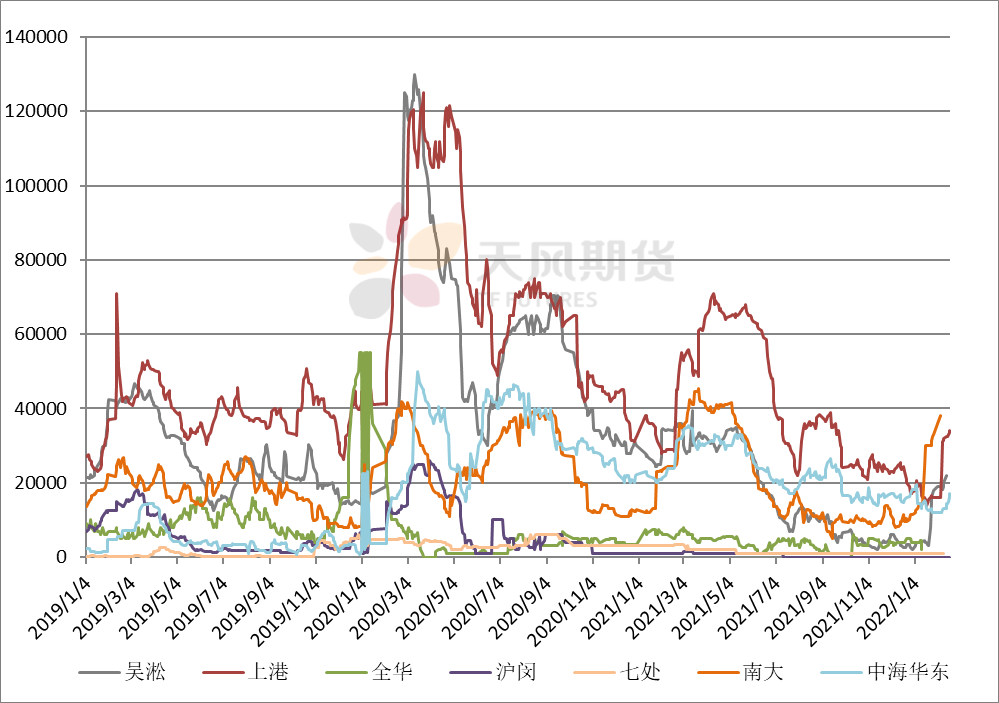

上海地区社会库存

* 本周,上海地区社库库存持续增加,但较往年同期来看,依然处于较低水平,日度出库量维持在7000-8000吨左右,与华东市场下游消费偏弱吻合。

数据来源:钢联,天风期货研究所

广东地区社会库存

* 本周,广东地区库存增加至5.5万吨左右,从各大仓库情况来看,增量主要集中在炬申以及国储(三眼桥)两地,增加品牌多为当地市场流通品牌之一。

数据来源:钢联,天风期货研究所

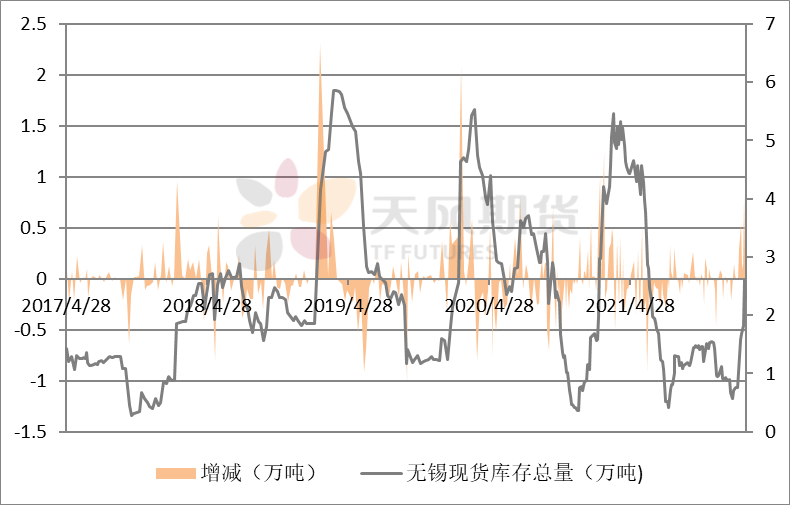

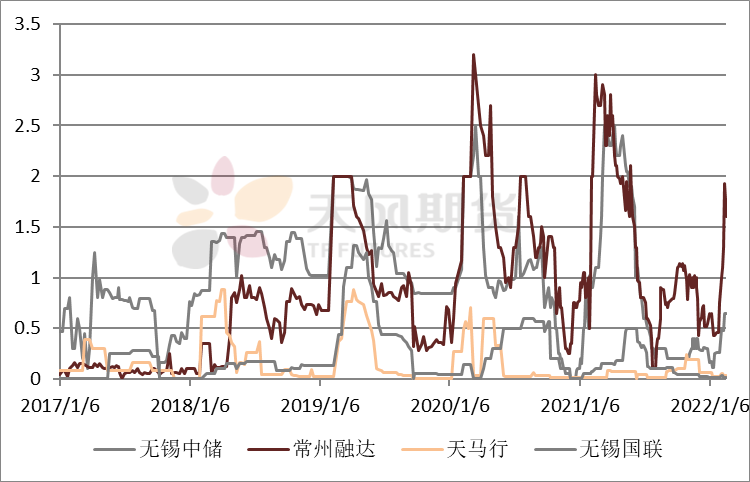

无锡地区社会库存

* 本周,江苏无锡地区库存小幅下降至1.6万吨,主因融达仓库出现下降。

数据来源:钢联、天风期货研究所

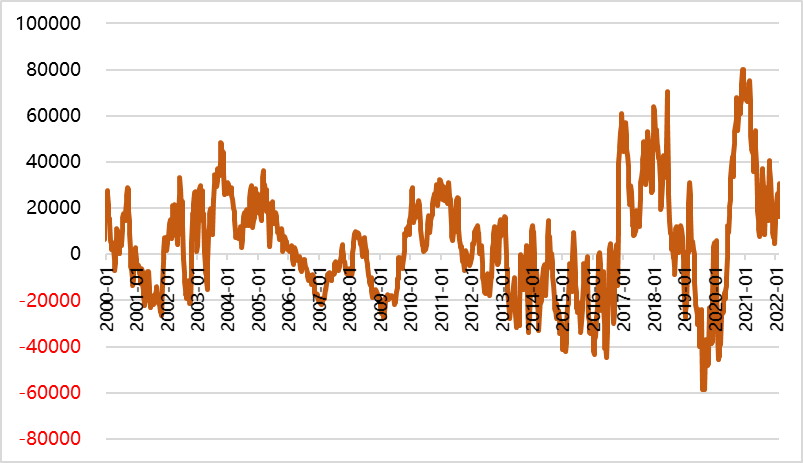

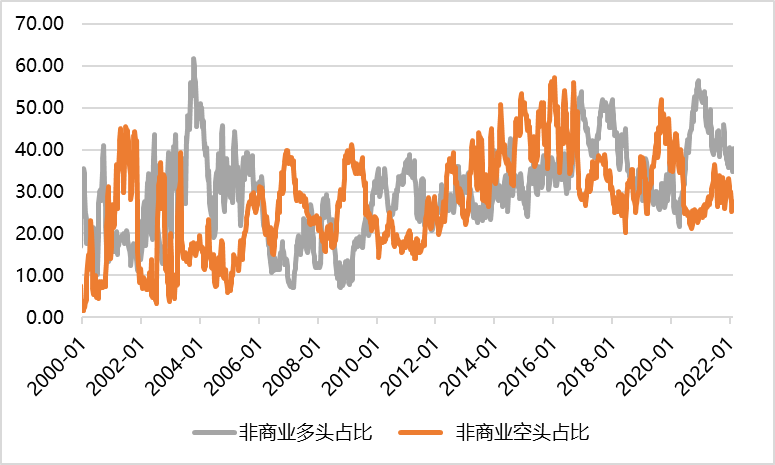

CFTC持仓

* 从2月15日的CFTC持仓来看,非商业多头与空头持仓占比分别为40.2%、25.6%,多头增加3.4%,空头减少1.9%。

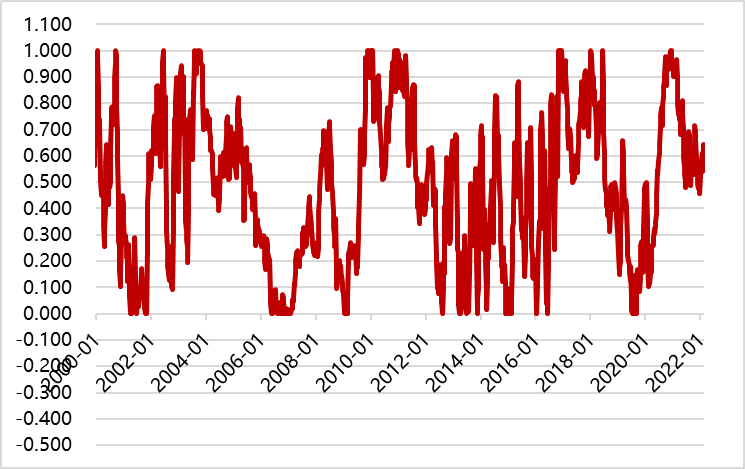

* 非商业净多头持仓为30692张,COT指标为0.645,市场多头操作积极性增加明显。

数据来源:Wind,天风期货研究所

简

简 繁

繁