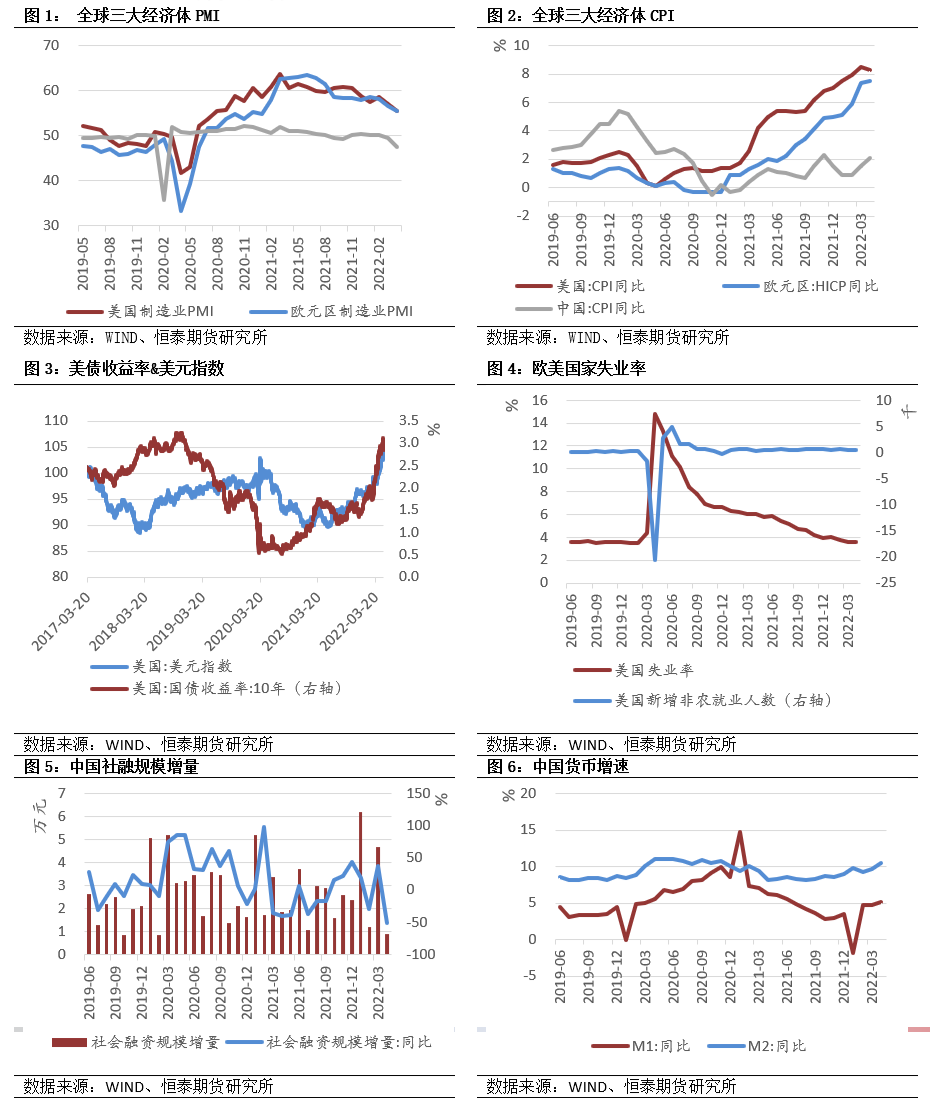

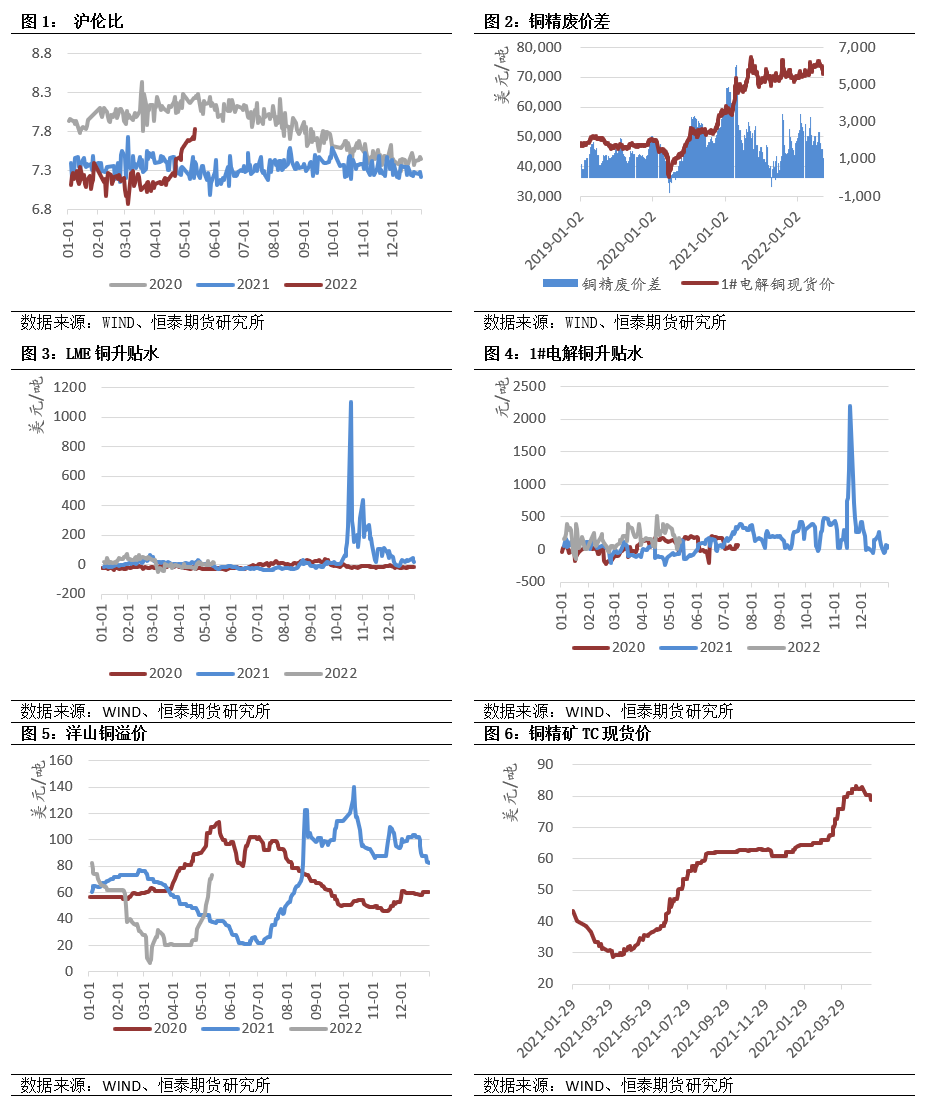

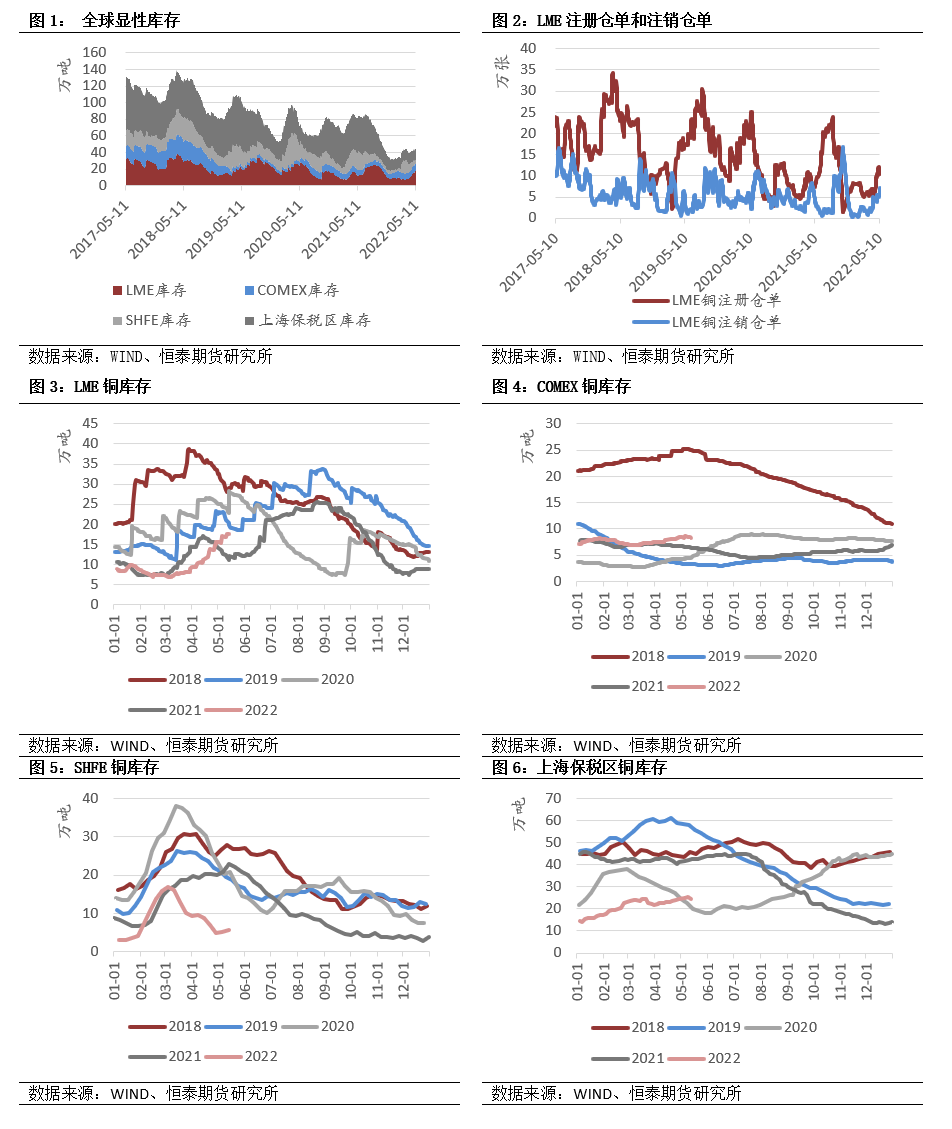

短期铜价受宏观情绪影响较大,宏观上,前期美国加息及宏观紧缩预期释放,宏观利空情绪阶段性减弱;俄乌冲突不确定性仍存,地缘风险溢价支撑铜价;国内市场情绪好转,稳增长发力预期抬升,5 月20日中国下调5年期LPR进一步稳市场信心,现宏观多空博弈,不确定性较强。供应上,海外铜矿供给加速,国内冶炼厂复产预期较强,国内供给释放压力增大。需求上,长三角疫情封控逐步减弱,上海已经开始准备复产复工,需求恢复预期推动下游补库力度。库存上,国内外库存有所去化,对铜价有所支撑。预计铜价短期震荡为主,本轮情绪面修复带来的反弹空间较为有限。

一、有色金属核心逻辑及观点

二、市场价格与行情回顾

三、宏观及行业资讯

* 中国1年期LPR为3.7%,与上月持平;5年期以上LPR为4.45%,较上月下降15个基点。自2019年8月LPR改革以来,5年期以上LPR共计下调5次,从4.85%降至4.45%。

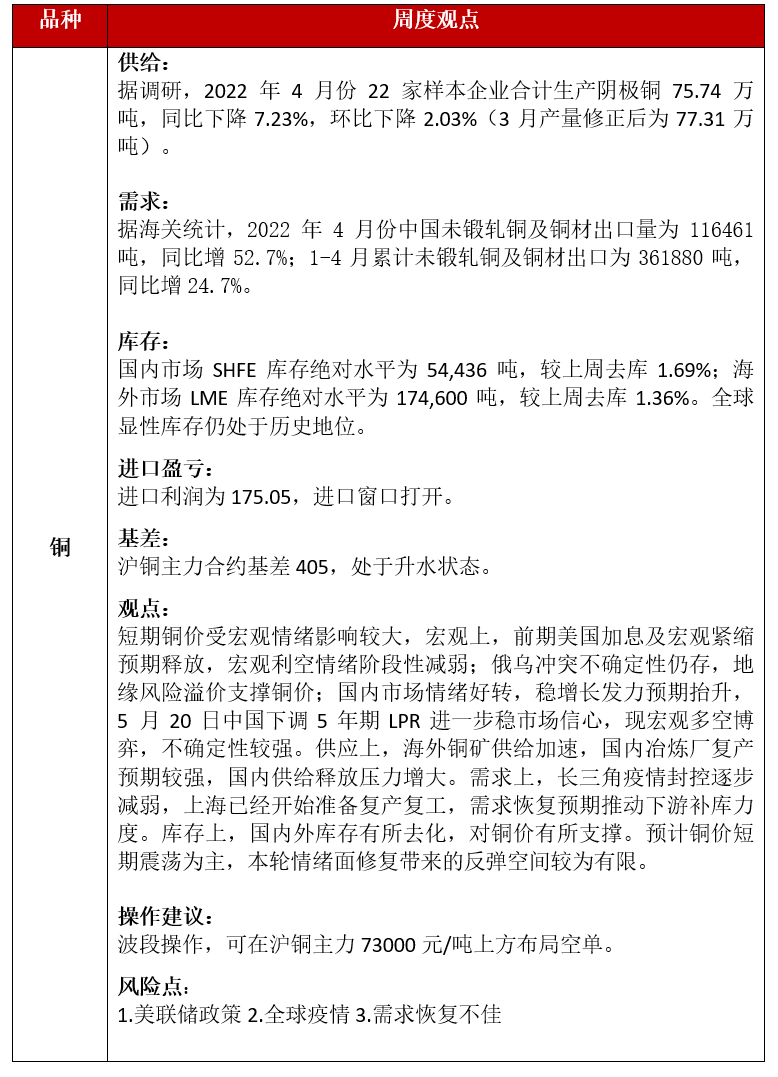

* 美联储将基准利率上调50个基点至0.75%-1.00%区间,为2000年以来首次大幅加息50个基点,符合市场预期。美联储“高度重视”通胀风险。委员们一致同意此次的利率决定。6月1日开始以每月475亿美元的步伐缩表。三个月内逐步提高缩表上限至每月950亿美元(美国国债为600亿美元,MBS为350亿美元);预计“继续”加息是合适的。

* 美国4月CPI同比升8.3%,预期升8.1%,前值升8.5%;环比升0.3%,预期升0.2%,前值升1.2%。美国4月核心CPI同比6.2%,预期6%,前值6.5%;环比0.6%,预期0.4%,环比0.3%。

* 据印尼商报,印尼投资部长兼投资统筹机构(BKPM)主任巴利称,政府今年将禁止铝土矿和锡出口,禁止矿产出口将鼓励下游产业为国家创造最大的附加值。

* 3月份中国精炼锌生产商锌精矿采购量403,215.00金属吨,去年同期为429,800.00金属吨,上月为415,790.00金属吨,同比降低6.19%,环比降低3.02%。2022年1-3月,中国精炼锌生产商共计采购锌精矿1,260,995.00金属吨,去年同期为1,349,450.00金属吨,同比降低6.55%。

* 5月17日,印尼能矿部发布2022年5月镍矿内贸基准价格(MC 30%),其中,NI1.7% FOB 71.58美元/湿吨,环比下调5.53美元,同比上涨36.66美元;NI1.8% FOB 80.00美元/湿吨,环比下调6.18美元,同比上涨40.97美元;NI1.9% FOB 88.89美元/湿吨,环比下调6.86美元,同比上涨45.52美元;NI2.0% FOB 98.24美元/湿吨,环比下调7.58美元,同比上涨50.31美元。

*

铜冠铜箔发布投资者关系活动记录称,公司现有产能4.5吨/年,其中PCB铜箔2.5万吨/年,锂电箔2万吨年;在建产能1万吨/年,主要用于生产RTF、HVLP、HTG等PCB铜箔,预计2022年底建成投产。

四、产业链核心数据追踪

4.1铜市场数据

4.1.1宏观经济

4.1.2价差/比价

4.1.3库存

简

简 繁

繁