本周观点

* 上周铜价震荡运行,在前期的急跌之后,利空因素被阶段性price in,铜价又进入区间震荡,我们仍然认为铜价的下行风险大于上行风险;

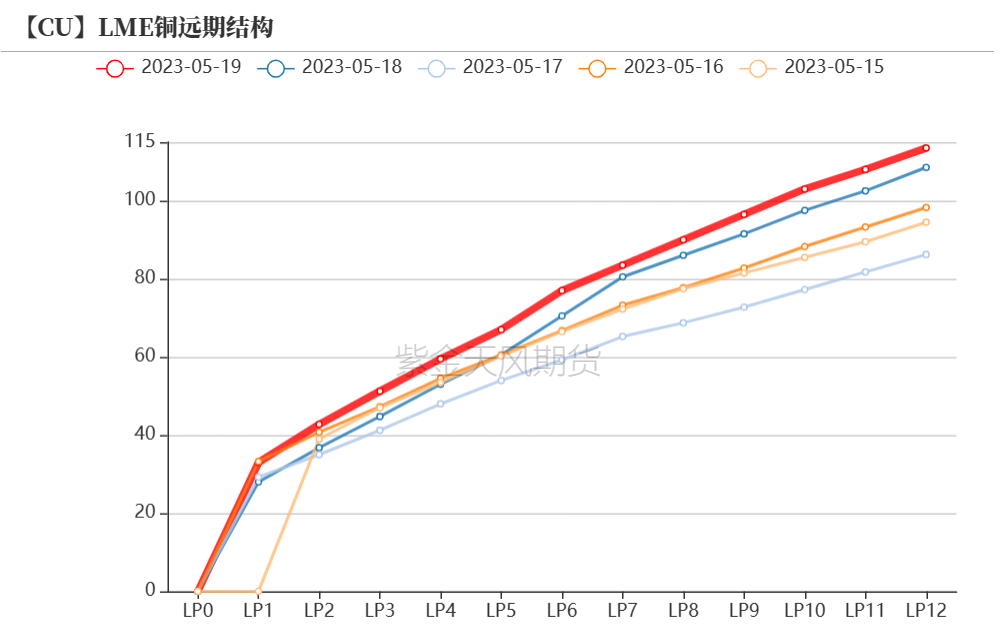

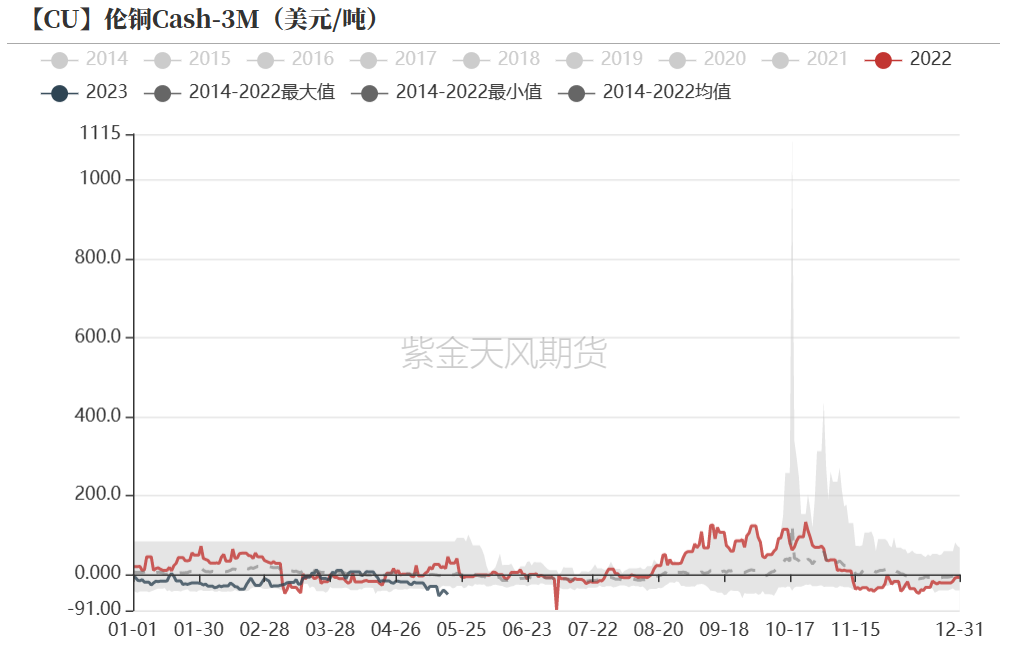

* 伦铜史诗级贴水。近期伦铜Cash-3M达到-65.97美元/吨,创下90年代以来的最大贴水记录,在伦铜库存仍处于历史低位的情况下,为何会出现如此幅度的贴水,以及对绝对价格有何指引,我们试图回答这个问题;

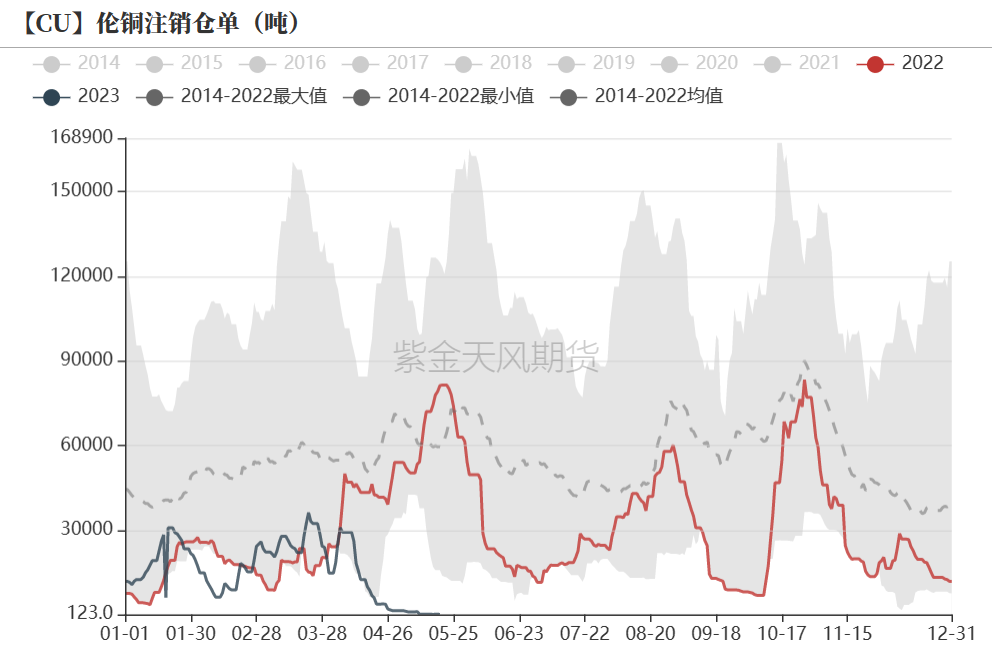

* 库存的环比变化和注册仓单占比更重要。首先,对Cash-3M而言,相比于库存的绝对水平,库存的环比变化是更为重要的因素。其次,LME的库存是仓单库存,即总库存=注册仓单+注销仓单,注销仓单以及注销仓单占比的环比变化又比库存的变化对Cash-3M的影响更为敏感。近期伦铜库存持续累积、注销仓单持续下滑,注销仓单占比仅为0.2%,触及历史最低水平,与史诗级的贴水完全对应;

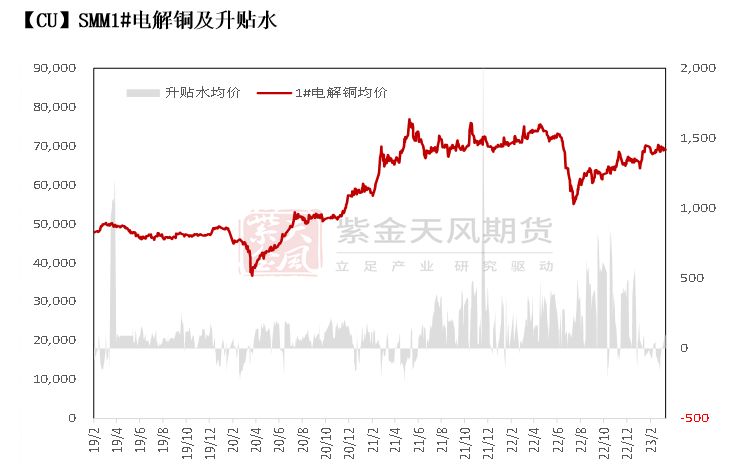

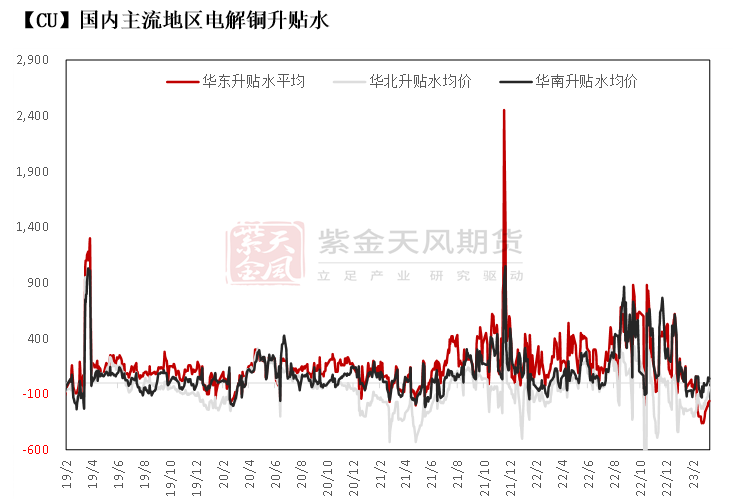

* 伦铜与沪铜升贴水的相对高低点基本对应。单单考虑一个市场的升贴水是不够的,对比历史上伦铜与沪铜升贴水的对应关系,基本上伦铜升贴水的相对高点对应了沪铜升贴水的相对低点,反之亦然,这背后主要是贸易逻辑在对两个市场进行平衡。比如近期虽然伦铜创下贴水的极值,但是沪铜升水和月差都显著走强,现货进口窗口打开。这背后虽然不乏主要机构的推波助澜,但也遵循了贸易逻辑;

* 与价格并没有一一对应的关系。正是由于升贴水的相对高低点更多体现了贸易逻辑,因此某一个市场的升贴水相对极值的出现与后续绝对价格的走势并不具有严格的一一对应关系,更多还是要遵循当时所处的宏观环境、周期位置、供需平衡来综合判断。在周期下行阶段,阶段性的供需紧张,往往通过升贴水来体现而并不一定是绝对价格;

* 就当下而言并不是利好的信号。结合目前宏观相对负面、后周期特征明显,以及潜在过剩预期等方面来看,伦铜史诗级贴水的出现,伴随着连续的交仓,尤其是欧洲地区也出现了交仓,对铜而言并不是利好的信号,我们仍然认为铜价的下行风险大于上行风险。

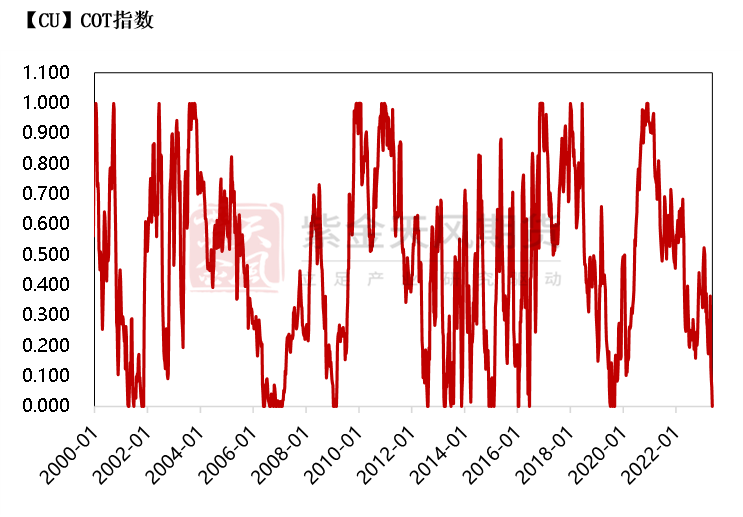

* 基本面上,市场对升水依然存在分歧,但随着月差走扩,尽管下游参与度较低,但中间商逢低收货操作明显居多,华东及华南地区库存依然维持较低位置。后期来看,月差如我们预期逐步走扩,国内部分电铜交付LME,自身可用量下降,导致库存量所有下降,清关量维持稳定未见库存增长,中间商控货操作明显。另外,COT指数归零,铜价回落风险增加,同时考虑铜价回落后国内沪期铜出现的高基差波动配合,预计次月基差将继续走扩,基差空间较为可观。

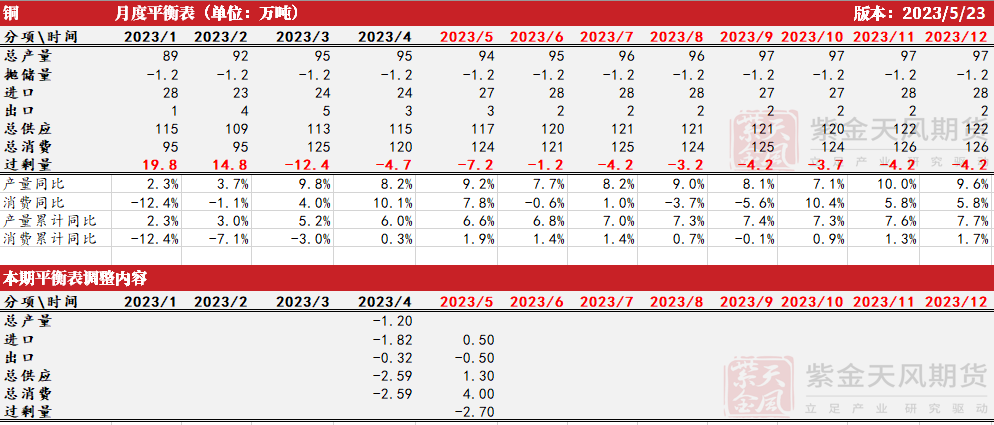

月度平衡表

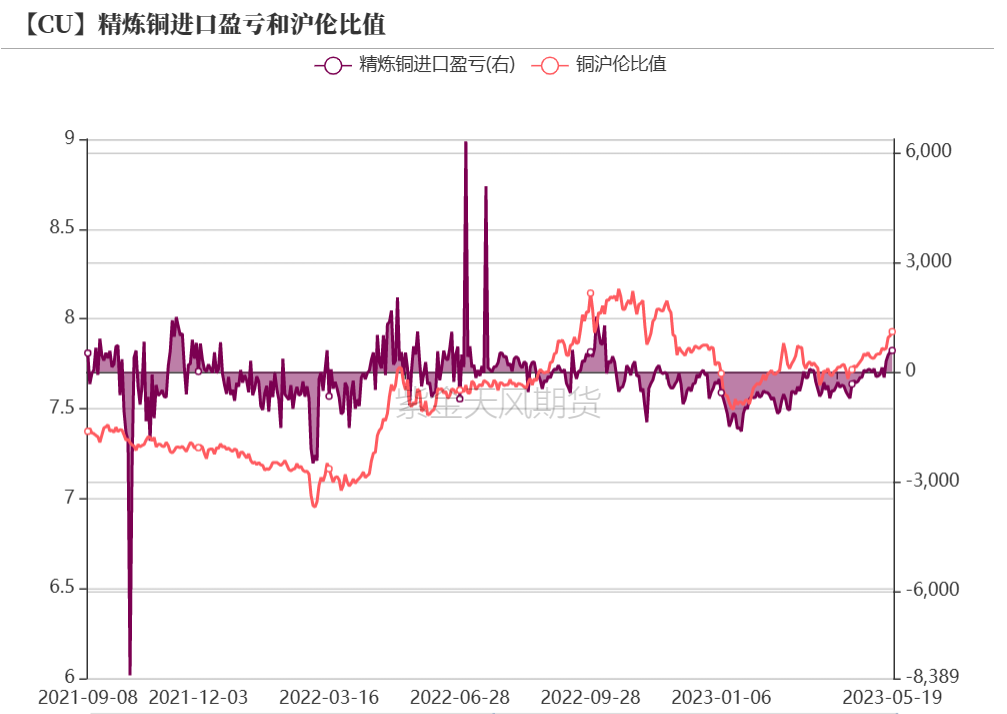

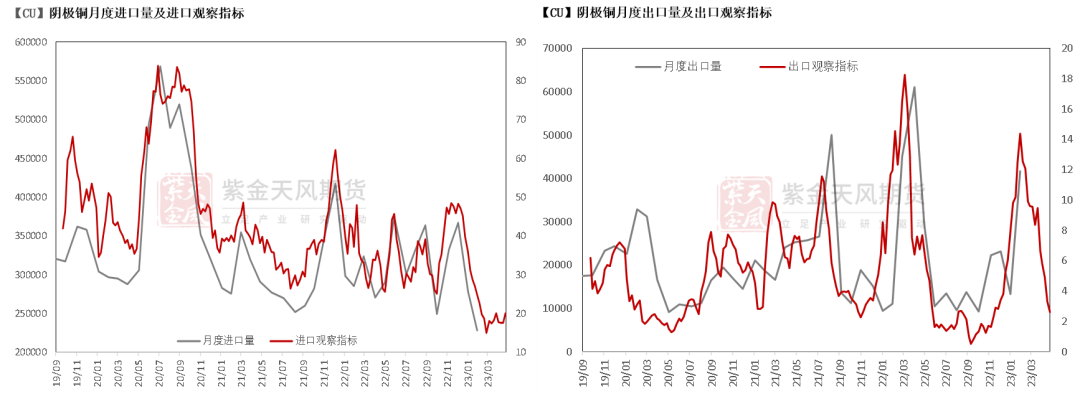

* 根据海关数据,4月精炼铜进口量约为24.2万吨,环比增加0.7%,同比减少10.5%;出口量约为2.7万吨,环比减少43.2%,同比减少56.1%;结合目前沪伦比值持续回升、进口窗口有所打开,我们预计5月进口量环比将有所回升,但相较去年同期整体仍处于偏低水平。

数据来源:SMM,钢联,紫金天风期货研究所

周度基本面情况

主要矿企新闻更新

* 【鹏欣资源:拟终止阴极铜生产线项目】鹏欣资源公告,公司将募集资金投资项目“对鹏欣矿投增资,用于新建2万吨/年阴极铜生产线项目” 拟予以终止,并将剩余募集资金9.85亿元(含利息与理财收益)永久补充流动资金。本次永久性补充流动资金的募集资金共计9.86亿元,将用于公司日常生产经营。

* 【中国有色集团:赤峰富邦铜业制氧项目开工】近日,赤峰富邦铜业节能减排技术升级项目在赤峰市林西县举行盛大开工仪式,该项目为老厂技术升级改造项目,要对现有设备、场地充分利用,冶炼系统将新建熔炼主厂房,包括25平方米富氧侧吹熔炼炉和40平方米多喷枪顶吹吹炼炉,扩建精矿库、新增渣缓冷场、制氧系统,在现有设备工艺的基础上将粗铜产能由5.5万吨/年提高到10万吨/年,硫酸(折合100%)41.9万吨。

* 【Hudbay Minerals:将以4.39亿美元收购Copper Mountain铜矿】Copper Mountain和Hudbay Minerals的主要股东都支持Hudbay以近6亿加元的价格收购位于加拿大不列颠哥伦比亚省的Copper Mountain铜矿,该投资组合将使Hudbay成为加拿大第三大铜生产商。持有Copper Mountain 9.96%股权的Zeta Resources、持有25%股权的Mitsubishi Materials Corp.及持有Hudbay Minerals 11.7%股份的GMT Capital均已表示同意此次收购。Hudbay的报价为每股2.67加元,收购要约将于6月13日进行股东投票,Copper Mountain铜矿2023年一季度铜总产量7196吨。

* 【腾远钴业:刚果腾远已具备4万吨铜产品产能】腾远钴业近期披露投资者关系活动记录表显示,腾远本部目前已具备2万吨钴产品、1万吨镍产品及1.5万吨电池废料回收的产能;刚果腾远已具备4万吨铜产品及1万吨钴中间品的产能。

数据来源:根据新闻整理,紫金天风期货研究所

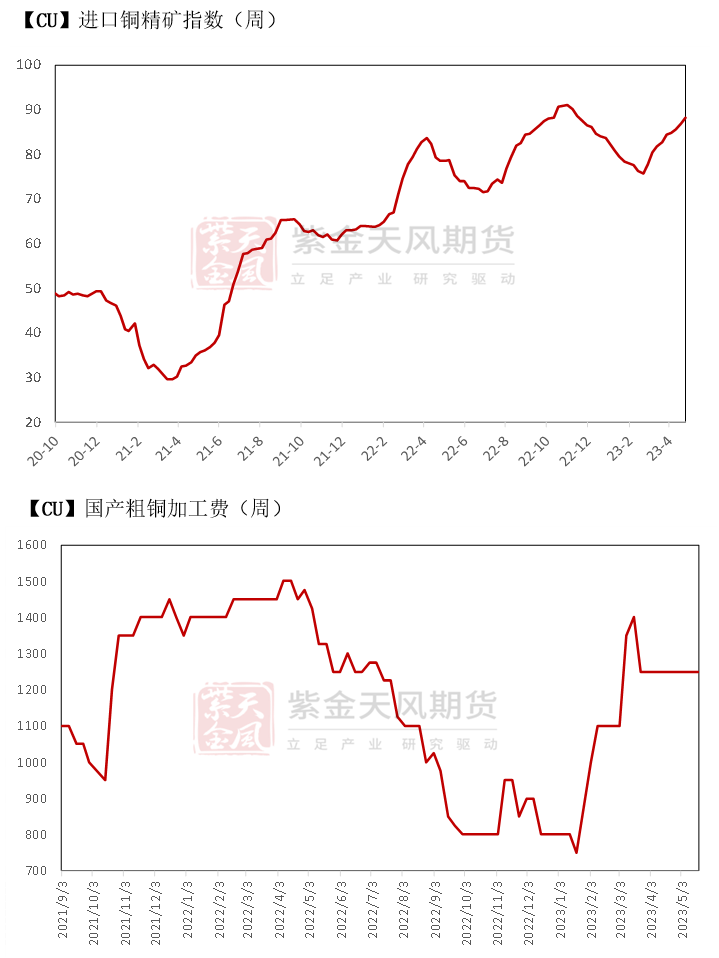

铜精矿/粗铜加工费

* 铜精矿方面,截止上周五(5月19日)SMM进口铜精矿指数(周)报88.13美元/吨,较上期指数增加1.25美元/吨。上周铜精矿现货TC稳定上行。买外双方均对近月船期货物存在宽松预期,对TC上涨存乐观态度。随着海外供应及发运持续恢复,新矿山项目投产,供应增加,而部分冶炼延长检修,投料量下降。内贸矿现货市场活跃度整体维持稳定,目前仍在集中检修期间,厂商多反映库存充足且进口矿加工费处于较高水平,内贸矿实际成交有限。

数据来源:SMM,紫金天风期货研究所

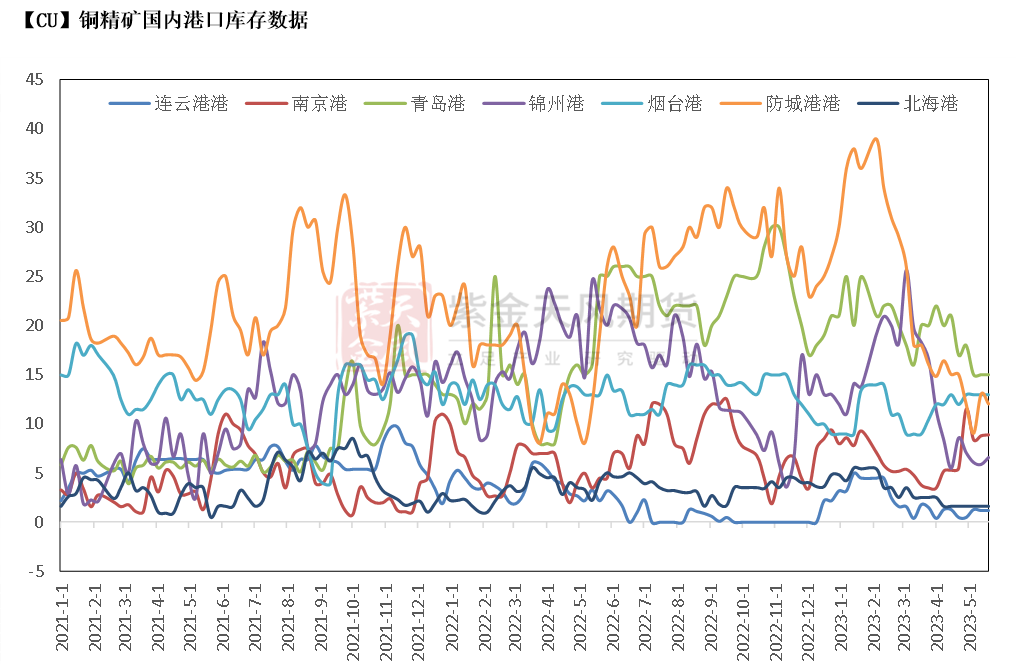

铜精矿港口数据

* 上周,中国7个主流港口铜精矿库存58.3万吨,较上周减少0.3%。

近期,国内铜精矿港口库存波动率下降。

数据来源:钢联,紫金天风期货研究所

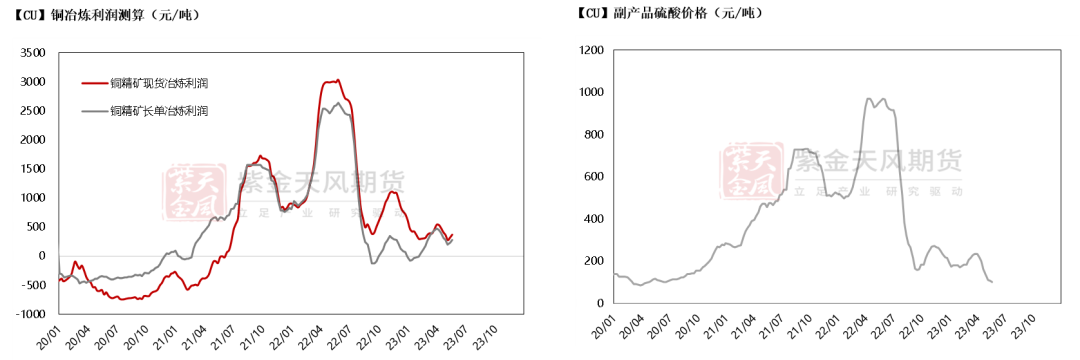

冶炼利润

* 上周,冶炼利润变动有限。近期,国内硫酸锰市场以弱稳运行为主,市场整体报价有所松动,市场仍在去库中,而原材料价格的松动,导致成本面支撑力度减弱,短期内硫酸锰市场仍缺乏一定利好支撑,后期待供需等变更。硫酸市场的疲弱也从另一方面对冶炼企业形成压力,部分炼厂开始零元送货到厂,对于国内炼厂而言增加此块运输成本,故冶炼整体利润其实有所收窄。

数据来源:SMM,紫金天风期货研究所

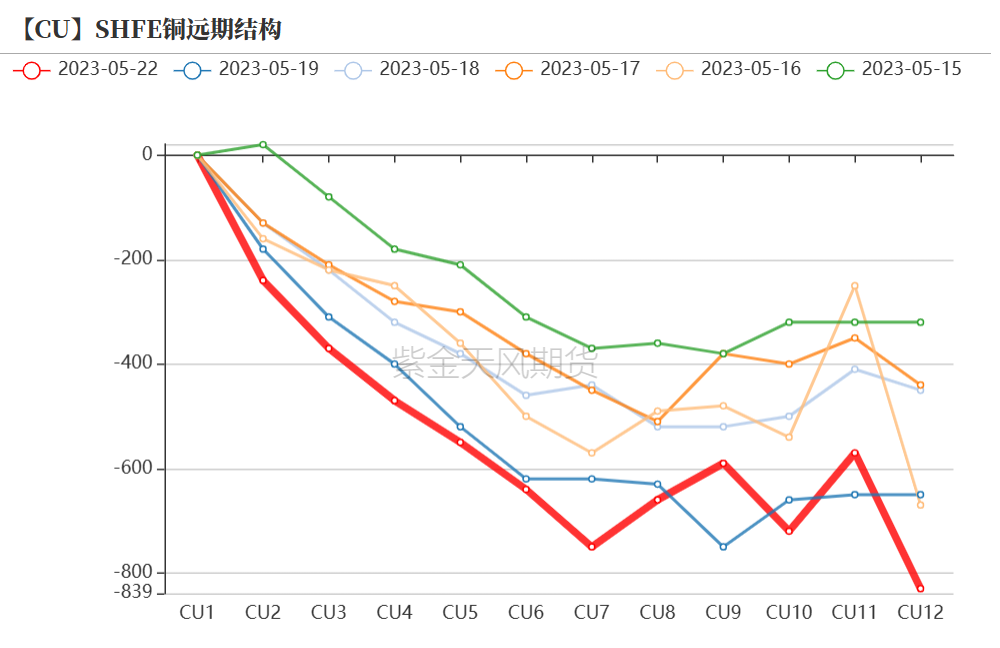

沪铜价差结构

* 上周,铜价维持稳定盘整,换月后市场存在较大分歧,但由于市场少货,现货升水依然逐步抬升,并在周后被快速拉升至400元以上,下游对高升水认可度较低。本周初来看,市场对升水依然存在分歧,但随着月差走扩,尽管下游参与度较低,但中间商逢低收货操作明显居多,华东及华南地区库存依然维持较低位置,考虑本周为现货市场长单交付最后工作日,预计部分企业依然欲压价收货,补平长单盈利缺口。后期来看,月差如我们预期逐步走扩,国内部分电铜交付LME,自身可用量下降,导致库存量所有下降,清关量维持稳定未见库存增长,中间商控货操作明显,预计次月基差将继续走扩,基差空间较为客可观。

数据来源:SMM,紫金天风期货研究所

伦铜结构曲线

* 截至5月19日,伦铜库存增加至9.19万吨附近,注销仓单比例下降至0.14%左右,为近期少见。同时,cash月跌至贴水66美元/吨附近,创下90年代以来的最大贴水记录。从库存间流动来看,近期交仓迹象明显,亚洲及欧洲仓库均出现交仓迹象,多半为同一贸易商大户所操作。

数据来源:Wind,紫金天风期货研究所

伦铜持仓与仓单集中度

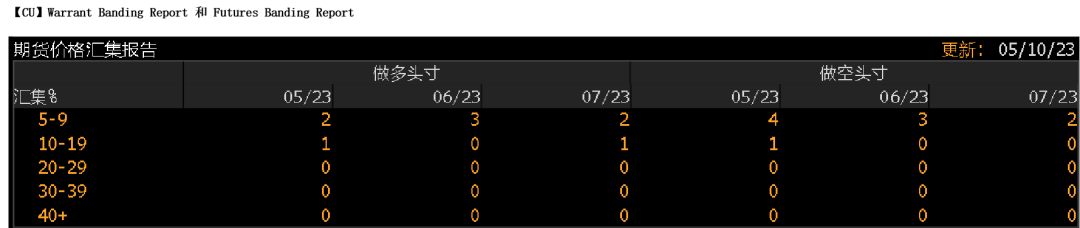

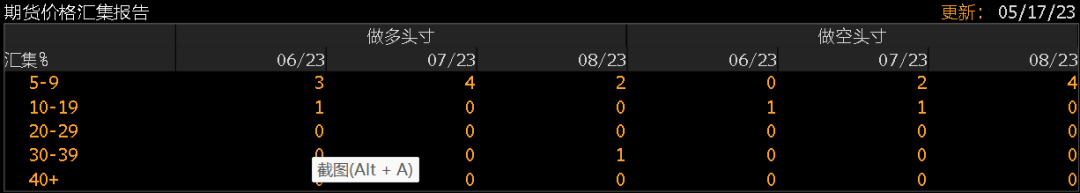

* LME的Futures Banding Report显示铜价多头持仓短中期持仓有所增加,同时空头短期远期轻仓持有所增加,中期轻持仓有所下降,多空分歧依然存在。

*

Cash Report、Warrant Banding Report显示市场集中度下降。

数据来源:Bloomberg,紫金天风期货研究所

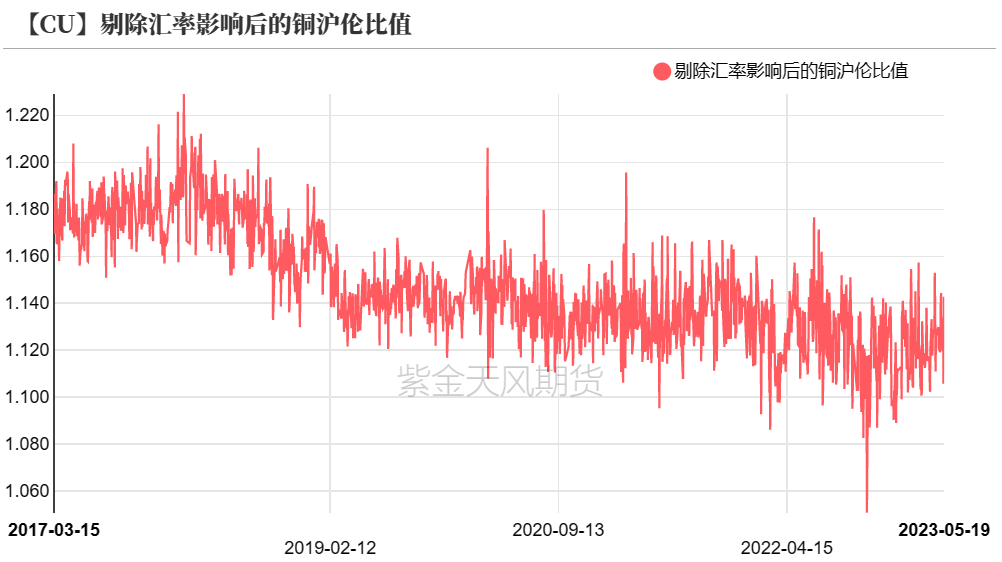

沪伦比值变动

*

近期,铜价弱势,国内低库存支持沪期铜抗跌,致使进口窗口亏损重心持续收窄并盈利,如我们之前预期,考虑4-5月份消费旺季较预期弱,故预计本次窗口打开时间周期或在1-2周左右。

数据来源:紫金天风期货研究所

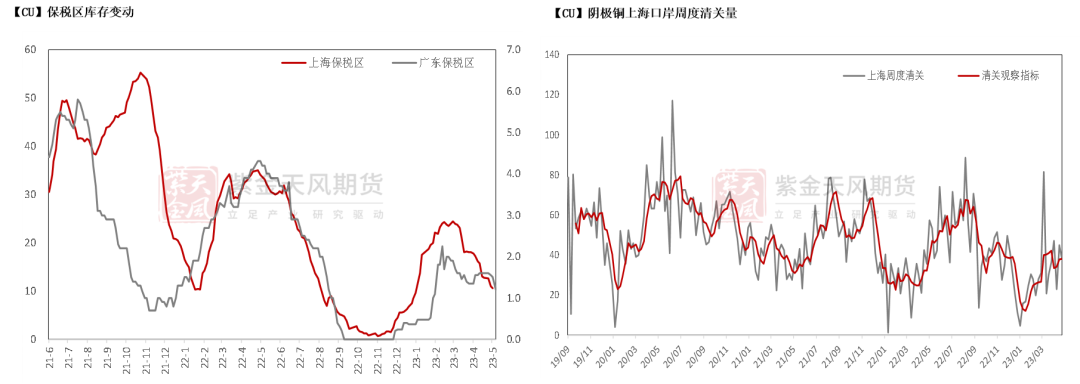

保税区库存变动以及上海口岸到港量

* 近期进口窗口打开,部分进口商借机将保税库存大量清关进国内市场,保税区库存进一步下降。上周,最终保税区库存进一步下降至9.19万吨附近,重归10万吨下方,周度清关量高企3.79万吨,一半为保税区直接清关进入国内。分细项来看,清关品牌主要为:国产、智利、韩国、日本等。广东保税区略减至0.8万吨。

数据来源:SHMET,紫金天风期货研究所

上海口岸周度清关及出口量

* 上周,到港船货数量基本维持稳定,船货量在2.42吨附近,运往中国量依然有限。另外,国内炼厂持续出口至保税区量为4千吨,周度出口量为零。

数据来源:SHMET,紫金天风期货研究所

月度进出口量及观察指标

数据来源:SHMET,紫金天风期货研究所

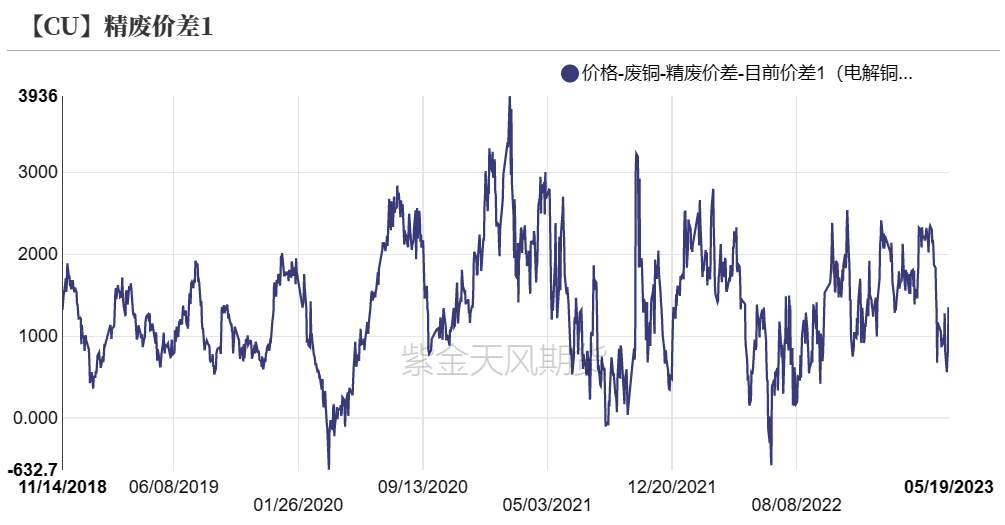

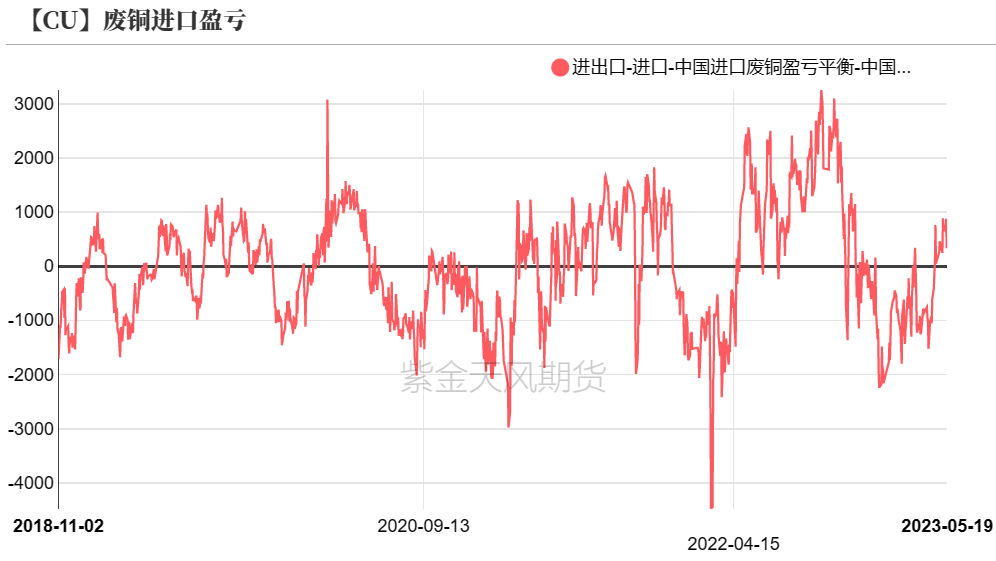

废铜市场

* 截至5月19日,光亮铜与电解铜的含税精废价差维持在1000元/吨以内,废铜进口维持盈利。废紫铜方面,本周铜价低位偏弱运行,废铜市场交投僵持。多数货商手中库存成本较高,出货意愿低迷,流通货源收紧,另外废铜货商顶价现象较为明显,精废差维持低水平;周四铜价小幅反弹,少部分货商畏跌逢高出货,适当减仓止损。大型贸易商为规避铜价剧烈波动带来的风险,操作上较为谨慎,多采取快进快出的贸易模式。下游铜厂多处于原料紧缺局面,补库意愿较强。但在低精废差水平下,废铜及废铜制品暂无较大优势,采销端均未有明显起色,厂家利润空间受到挤压,对高价货源接受度不高,采买压力较大;

* 而部分厂家为维持生产,按期交付订单,转向购买电解铜或进口废铜,用于缓解国内废铜难采的情况。

* 废黄铜方面,本周铜价基本处于一个低位震荡的走势,铜价上行乏力使得上游持货商出货意愿低迷。且持货商手中库存多处于高额亏损状态,挫伤了参与贸易的积极性,造成市场流通货源持续缩紧的局面。这个情况一直持续到周四铜价止跌回涨,众多持货商纷纷逢高抛货,废黄铜现货供应不足现状得到一定改善。根据下游再生铜棒厂反馈的情况,终端地产消费并不乐观,空调的出口低于预期、电子和新能源的需求也在放缓,厂内生产订单并没有出现明显增长。加之现阶段废黄铜原料价格优势不显和供应紧张,使得厂家的采购压力一直较大,甚至出现部分厂家开始使用电解铜和锌锭替代的情况。

数据来源:SMM,钢联,紫金天风期货研究所

下游企业及终端

上周铜价弱势运行,下游表现如何呢?具体如下:

* 精铜制杆:据SMM调研数据显示,上周(5月13日-5月19日)国内主要精铜杆企业周度开工率持续回升4.33个百分点,录得79.99%,创新高。精铜杆行业开工率创新高,主因华南地区铜杆企业在手订单十分充足,铜杆厂排产积极下,开工率提升较为明显,拉动行业整体开工率持续回升。从调研来看,本周周尾铜价回升后,铜杆行业新增订单表现回落,但由于精铜杆企业之前在手订单相对充足,因此发货及生产节奏并未受太多影响。分区域来看,华东、华中等地区整体开工率较上周变化不大,周初铜价重心下移至64000元/吨附近,下游下单积极,但周尾铜价回落后新增订单明显减弱。且由于本周华东地区电解铜升水快速上扬,令部分未对锁的铜杆企业原料采购成本增加,利润亏损之下有减产的动作。华南、华北地区订单增量则更较为明显,尤其是华南地区多个铜杆厂积极生产,成品库存去库节奏加快,区域开工率环比大幅回升。另外,再生铜杆近期始终对盘面升水,精废杆价差持续利好精铜杆消费,也是精铜杆行业保持高开工率的原因之一。

* 废铜制杆:据SMM调研数据显示,上周(即5月13日-5月19日)再生铜制杆企业开工率为53.11%,较上周上涨了1.02个百分点。从供给端来看,由于铜价处于低位波动近3周且本周铜价先抑后扬,再生铜原料供应商回笼资金的需要,逢高出货,为此本周再生铜原料边际供给量小幅增加,大部分再生铜杆厂反应本周相对于上周原料采购较为容易,再生铜原料库存也由上周的1-2天拓宽至3-4天。值得关注的是,价格低位波动之时,再生铜原料供给出现地区差异性,由于浙江,广东等地区再生铜原料多为进口再生铜原料,大部分供应商会应用套期保值进行风险控制,为此铜价低位运行时,广东,浙江等地再生铜原料供给较其他地区略显宽松。消费端来看,现阶段再生铜杆现货仍较为紧缺,再生铜杆厂挺价情绪较强,再生铜杆对盘面一直升水,精废杆价差一直处于优势线下方,对精铜杆的替代效应隐没。值得关注的是,由于终端消费较弱,对铜价仍较为敏感,在周尾铜价上扬时,再生铜杆消费明显走弱。精废杆价差持续位于优势线下方区域,不利于再生铜杆消费,再生铜杆经济效益隐没。

数据来源:SMM,钢联,紫金天风期货研究所

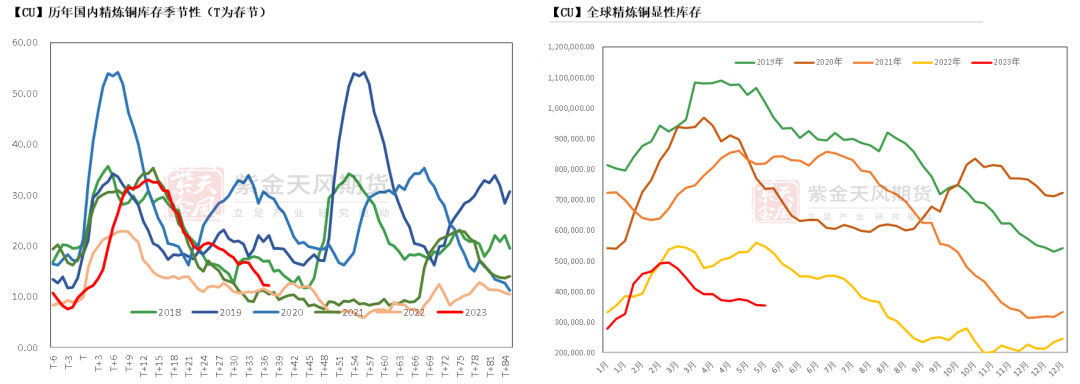

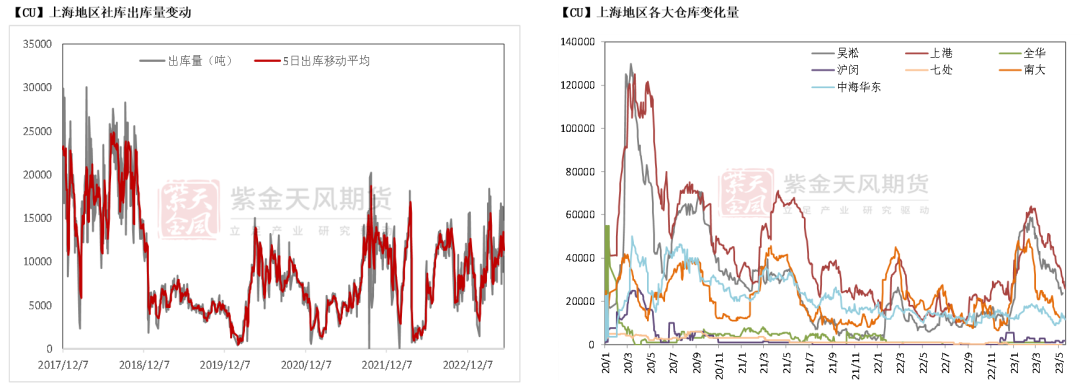

库存变动

* 上周,国内外库存再度出现分化,随着LME交仓明显增加,国内库存反现下降,华南、华东等地区库存同步下降。故由此推断,出去国内炼厂出口长单之外,部分大型中间商开始将手头货源交付LME。

数据来源:SMM,Wind,紫金天风期货研究所

上海地区社会库存

* 上周,上海库存略降至8.14万吨以上。铜价低位运行,部分下游逢低接货量有所增加,但依然畏惧高升水,且精废价差依然维持低水平,部分利废企业转向精铜市场,令库存出现一定回落。

数据来源:钢联,SMM,紫金天风期货研究所

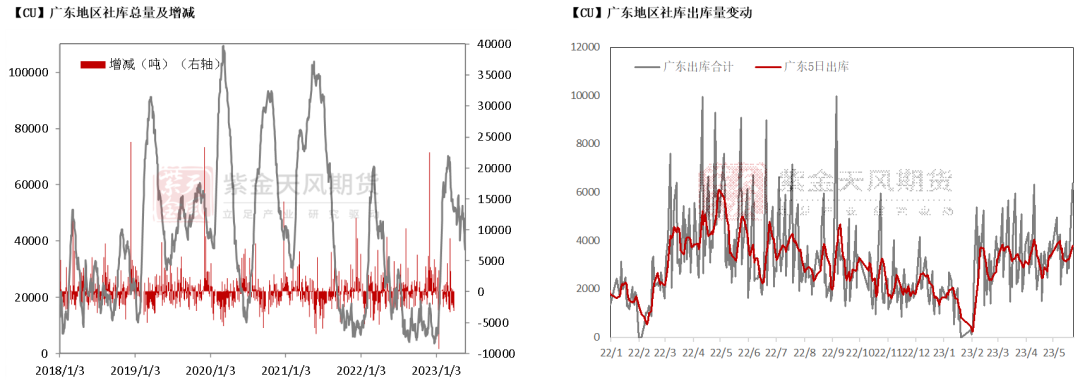

广东地区社会库存

* 上周,广东地区库存总量略降至3.6万吨。下游刚需为主,各大仓库出库量一般,防城港炼厂因运输问题到货较少,令当地库存逐步消耗降低。预计6月可恢复正常。

数据来源:钢联,紫金天风期货研究所

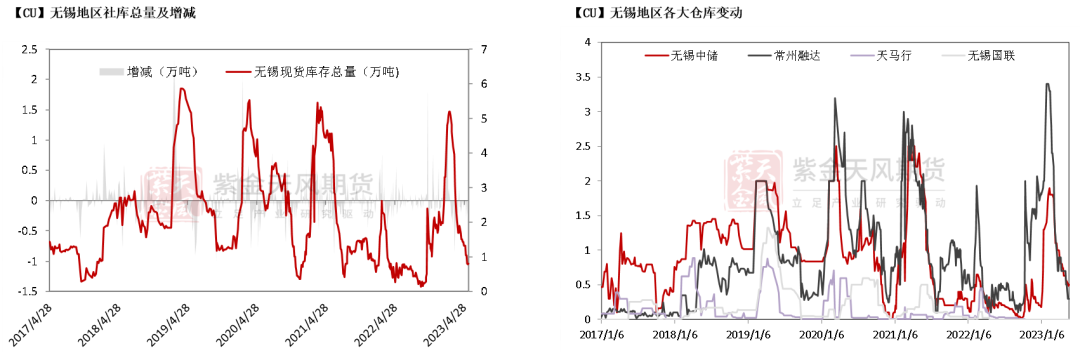

无锡地区社会库存

* 上周,江苏无锡地区库存微调至0.8万吨,变动量有限。

数据来源:钢联,紫金天风期货研究所

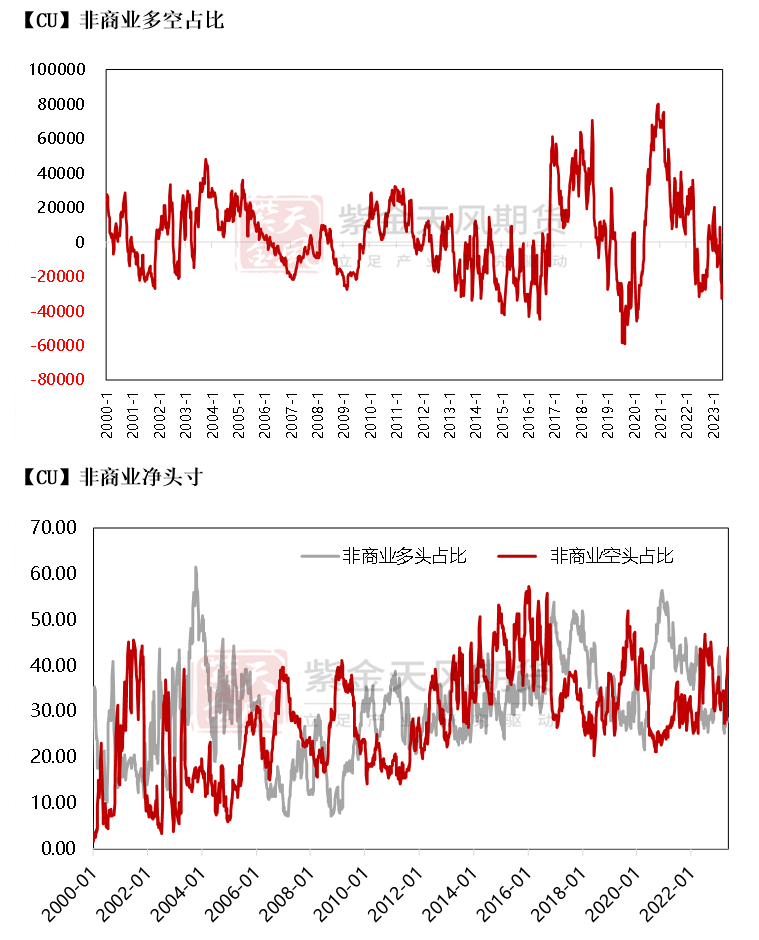

CFTC持仓

* 从5月16日的CFTC持仓来看,非商业多头与空头持仓占比分别为28.4%、43.9%,多头不变,空头增加2.7%,市场抛压增强。

* 非商业净多头持仓为-32607张,COT指标为0.000。铜价回落风险持续增加。

数据来源:Wind,紫金天风期货研究所

作者:卫来

从业资格证号:F3082677

交易咨询证号:Z0016201

联系方式:weilai@zjtfqh.com

联系人:周小鸥

从业资格证号:F03093454

联系方式:zhouxiaoou@zjtfqh.com

联系人:徐婉秋

从业资格证号:F3070596

联系方式:xuwanqiu@zjtfqh.com

简

简 繁

繁