【数据】2017年前11个月全球铜市供应短缺11.87万吨

1月18日,中国电池网(微号:mybattery)从世界金属统计局(WBMS)获悉,2017年前11个月全球铜市供应短缺11.87万吨,2016年全年为短缺10.2万吨。截至11月底可报告库存较2016年底减少12.7万吨。

1-11月全球矿山铜产量为1,860万吨,较上年同期减少0.4%。1-11月全球精炼铜产量为2,157万吨,同比增长1.3%,其中,中国产量显着增加50万吨,而智利产量减少18.2万吨。

2017年1-11月全球铜消费量为2,169万吨,上年同期为2,152万吨。中国前11个月表观消费同比增加18.7万吨至1,078万吨,占全球需求的将近50%。欧盟28国产量同比增加2.9%,且需求为308.1万吨,较上年同期减少1.8%。

2017年11月全球精炼铜产量为200.29万吨,消费量为202.3万吨。(来源:中国电池杂志-中国电池网)

【观察】全球铜供应分析

展望未来,全球铜供应仍较为紧张,铜价具有较强的抗跌能力。2017年由于铜价强势,没有新增矿山减产,而2017年此前减产的矿山也没有复产,因此2018年主要关注其复产情况。

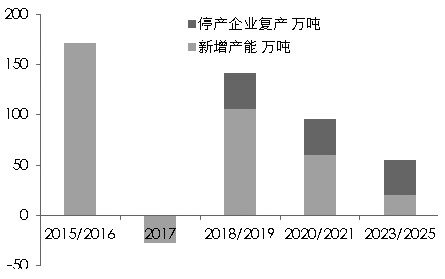

综合来看,自2017年开始,全球铜精矿供应弹性主要有三部分,第一部分是新增产能,第二部分是在产产能弹性,第三部分是停产产能复产(由于只有嘉能可的停产产能有复产时间表,其他的停产产能只能假设会在2018、2019年复产)。另外,废旧铜方面,由于政策收紧,2018年前三批废七类铜进口批文大幅收窄,进一步加剧原料紧张情况。

国外精炼项目扩产主要集中在2016年,计划投放为45万吨,但是2017年国外精炼项目比较少,仅1万吨。另外,2017年跟踪结果显示,2018年哈萨克斯坦和越南冶炼产能有一定增量,为17万吨。2019年主要以印度为主,更远期展望主要是智利国家铜冶炼精炼项目。我国冶炼产能原本集中在2016年投产,但是因各种因素,2016年实际投产的产能并不多。另外,再生铜方面,2017年新增再生铜项目不变,预估仍然为80万吨。

2018年预计全球范围内投放精炼产能或在97万吨,并且主要以我国精炼产能为主;2019年,精炼产能预估投放120万吨,主要以我国和印度企业为主。2020年,主要是中色在刚果的10万吨项目。(来源:中财网)

【分析】从需求角度看中国铜消费

2017年,有色金属一改2016年“内强外弱”格局,演变为“内弱外强”。2017年下半年,欧洲、日本和美国经济复苏表现出强劲势头,而中国经济虽然率先复苏,但是还处于经济转型的关键期,由于基建和地产双驱动因政策边际减弱而减弱,需求端出现小幅回落,因此导致铜价上涨。中国对铜的需求强劲,2017年12月中下旬铜价走势坚挺,超过其他有色金属主要是2017年年底废铜进口批文较2016年同期大幅减少。

对于2016年、2017年的铜价,除了需求端的变化,如地产和基建带动的传统需求反弹、新能源汽车带来的需求增长之外,还包括海外矿山罢工、缺乏大型新铜矿项目和中国对固定废料进口政策收紧导致废铜进口在短时间内出现一定程度收缩等供应层面的利好。

从需求角度来看,中国铜消费减速是大概率事件,因此目前市场对铜价过度乐观可能存在较大的风险。从全球铜消费格局来看,中国铜消费占全球比重最大。国际铜研究组(ICSG)数据显示,2017年8月中国铜消费占全球铜消费的50.5%,因此一旦中国铜消费减速,那么意味着全球铜消费也面临较大的回落。而市场关注的新能源汽车对铜消费的拉动可能是长期的大趋势,但是中短期来说则影响较小,包括电动汽车和充电桩在内2018年新能源汽车产业耗铜量不会超过3万吨。

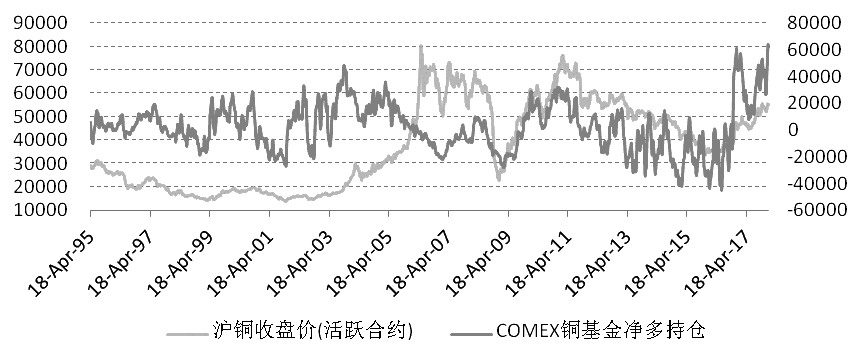

图为COMEX铜基金净多持仓和沪铜活跃合约收盘价

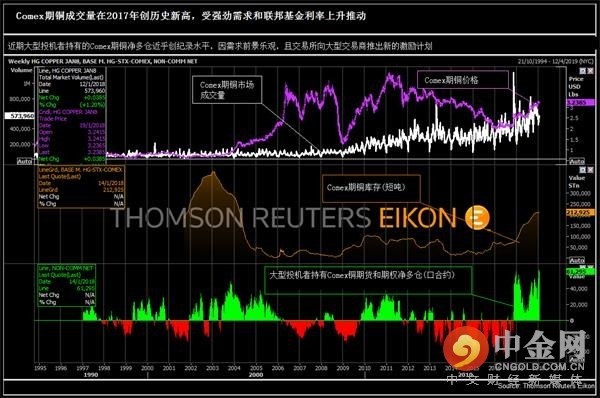

截至2018年1月2日,COMEX铜非商业净多持仓创下1995年4月18日以来新高62284张合约。QuikStrike期权分析工具显示,2018年2月22日到期的、执行价为3.2185美元/磅的COMEX铜期权在所有期权合约中持仓量最大,看涨期权和看跌期权分别达到3381张合约和3764张合约。从交易策略来看,基于对铜价过度乐观的潜在风险,持有COMEX铜期货(合约代码:HG)的多头同时持有相对应数量的COMEX铜期权看跌期权或是一个比较好的投资组合。(来源:期货日报 )

【市场】2018年全球铜价展望

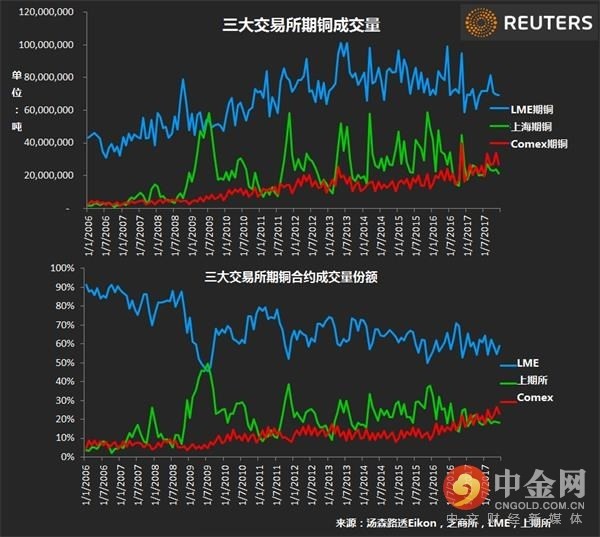

2017年期铜整体成交量较2016年下降近6%,但价格飙涨了30%,其中芝商所从伦敦和上海的竞争对手手中夺得了较大的铜市份额。今年全球铜市供应链暗藏两大威胁,铜价或易涨难跌。

展望2018年,全球铜供应链或再次受到威胁。叠加中国限制“废七类”环保政策,全球铜价有望继续扩大上涨走势,花旗、高盛纷纷上调今年铜价预期。

据各个铜矿企业的报告推测,2017年因导致的铜矿减产量至少为30万吨。考虑到当前铜价较2017年同期涨幅明显以及2018年是全球三分之一铜矿再度签订劳工合同的年份,分析师全都调整了对供应中断程度的预估,将2018年可能出现的劳资纳入考量。

2018年全球铜供应链另一大威胁来自废铜行业,废铜行业是供应链中的一个重要环节,但统计上并不透明。中国限制“洋垃圾”进口一系列新措施若全部得以实施,可能会阻止废铜被进口到中国。全球废铜供应链似乎将面临一段最严重的“错位和割裂”时期,中国将出现废料短缺,在此同时世界上其他地方的废料则稳定增加。中长期而言,市场的流向应该会重新调整。(来源:中金网)

【观点】看好高端锂电池铜箔市场,缺口仍将延续

中国电池网创始人、中关村新型电池技术创新联盟秘书长于清教认为,随着传统3C消费电子、新能源汽车、储能等应用端的稳定增长和放量,锂电铜箔尤其是6微米左右的超薄铜箔量产,将促进铜箔需求持续增长,但考虑到国际局势、矿业现状及技术壁垒、新增产能调试周期长等原因,短期年内高端铜箔市场缺口仍存,预计在1.7-2万吨。

诺德投资股份有限公司副总裁陈郁弼表示,新能源汽车的快速发展,使得锂电池铜箔的需求量急剧增加,铜箔产能出现了较大缺口。他分析,2015年,全球锂电池铜箔供应量为9万吨,需求量为9.1万吨,缺口比例为1%;2016年供应量为10.5万吨,缺口比例扩大至3%;2017年供应量预计为11万吨,缺口比例进一步扩大至8%。在我国,新能源汽车产销量增长拉动铜箔产能的增长,2015年铜箔产能为5.9万吨,比上一年增长19.1%,但增长的产能仍不能满足锂电池产业的需求。“十三五”期间,多孔型、厚度小于6微米的锂电池铜箔需求量将进一步增加。

简

简 繁

繁