在充分调研的基础上,本文从全球地位、生产规模、贸易总量、产业布局、经济效益等角度,全面分析中国铜加工行业现状,以期探寻中国铜加工行业的高质量发展路径。

生产规模全球首位

世界铜加工材生产多集中在亚洲、欧洲和美洲地区,其中亚洲占据着全球铜加工材的绝对份额。据北京安泰科信息股份有限公司(以下简称“安泰科”)、国际钢铁价格指数(以下简称“CRU”)数据显示,2021年全球完成铜加工材产量3456万吨,亚洲铜加工材以2600.3万吨产量占全球的75.2%,分别分布在中国、韩国、日本和中国台湾地区,而中国铜加工材在近5年一直保持着全球与亚洲铜加工材产量50%和70%以上的绝对贡献,2021年以约1948.3万吨的产量占全球的56.3%、亚洲的75%,遥遥领先美国、日本、德国、韩国、意大利等亚欧美洲主要国家,并且仍呈现逐年扩大的发展态势,稳居全球和亚洲首位。

产业链中缺乏话语权

中国铜加工行业经过多年的高速发展,早已从基本实现自给自足发展到产能严重过剩的产业环境当中,并长时间面对产业链“两头受挤”的经营局面,全行业平均产能利用率仅为70%左右。

受铜资源匮乏因素影响,中国铜原料对外依存度高达约64%,致使原料端在铜产业链当中一直坐拥卖方市场地位,通常拥有较强的议价能力和结算能力,导致铜加工行业对上游原料缺乏采购话语权。而在产能严重过剩的大环境当中,铜加工行业为了保持较高的生产规模化程度,发挥规模化效应以达到分摊成本提高效益的目的,便在市场的“抢占性”竞争中给下游消费端受让出了更多的选择性议价空间,导致铜加工行业加工费竞争激烈,同时还要承担一定的账期财务成本,在销售端同样缺乏话语权。

生产进入低速增长区间

据安泰科数据显示,近十年间,以线材、板带材、管材和棒材为主的中国铜加工材产量已经从2011年的1037.3万吨增长至2020年的1828.4万吨,增幅达到了76.3%,年均增速6.5%。其中,2016-2020年,产量从1662.0万吨增长到1828.4万吨,增幅达到10.0%,年均增速为2.4%,较上一个五年(2011-2015年)下滑9.35个百分点,开始进入低速增长通道中。

从主要品种看,2011-2020年,中国铜管材产量从94.1万吨增长至204.6万吨,增幅达174.6%,年均增速9.0%,在所有铜加工材中增幅最大、增速最快,但最近五年年均增速较上一个五年下降约13.8个百分点;铜线材产量从523.9万吨增长至980.2万吨,增幅87.1%,年均增速7.2%,在所有铜加工材中基数最大,增幅较大,近五年年均增速较上一个五年下降11.7个百分点;铜板带(排)材产量从179.7万吨增长至316.8万吨,增幅76.3%,年均增速6.5%,尽管稳居铜加工材前三名,近五年年均增速也是下降了7.1个百分点;最值得一提的是近些年铜箔的快速发展,受新能源汽车锂电池用铜箔需求增长和电子信息产业用铜箔的加速拉动,铜箔产量已经从29万吨增长至46.6万吨,增幅达60%,年均增速5.4%,尤其是近五年7.0%的增速较上一个五年提高约4.4个百分点。

贸易总量领跑全球

据安泰科、CRU数据显示,2016-2020年间,中国与德国的贸易总量一直领跑全球,全部都达到百万吨级以上水平,直至2020年,中国贸易总量以115.3万吨微弱优势赶超德国,位居全球首位。

但是从贸易状态看,中国尽管已经是全球铜加工制造中心,却还处于净进口状态中,虽然在近五年间依托铜管产品的出口拉动平衡,净进口量呈现下降趋势,但仍处于净进口国家行列,产品供应依然存在非体量上的缺口,较同级别的德国(德国净出口量约占贸易总量的60%)差距较大,且较日本、韩国、马来西亚、中国台湾等国家和地区在产能输出方面同样存在差距。

表1 2016-2020年中国铜加工材进出口量(单位:万吨)

数据来源:海关、安泰科(注:中国出口量铜管产品占50%以上比例)

综合来看,中国的铜加工材贸易整体表现出大而不强的发展局面,同时,多种铜加工材竞争力明显不足,难以获得外部市场的青睐。

生产装备国际化

目前,中国铜加工材装备完全达到了国际化水平,且进入了以国产装备为主、进口装备为辅的现代化铜加工发展序列,已成为全球主流工艺与先进装备并存的国际铜加工制造中心。

国产装备方面,多品种铜加工材生产加工所需的关键及成套设备,前后涌现出一批能够达到国际先进标准的自主品牌,此外,部分设备不仅能够满足国内市场的需求,还实现了技术装备输出,逐渐追赶甚至赶超与国际水平之间的差距。其中不乏金龙精密铜管、冠邦科技、江苏兴荣,中色科技、中国重型机械、太原重工、上海亚爵、昆明重工,四川蜀虹、上海钧艺、佛山永雄,西安航天动力、上海洪田等一批铜管、铜板带、铜杆、铜线、铜箔铜加工材装备。

进口装备方面,我国拥有的进口装备不论是成套还是单体设备可谓种类齐全,全部为全球领先装备,国内中大型企业基本全有配备。其中包括美国南线、德国西马克和意大利拉法格连铸连轧成套,德国尼霍夫、意大利桑普和意大利FRIGECO拉丝,德国容克、德国因达熔炼,意大利MINO轧机、达涅利轧机、奥托容克气垫炉,日本IHI的X型轧机等众多进口铜加工材生产装备。

行业集中度较低

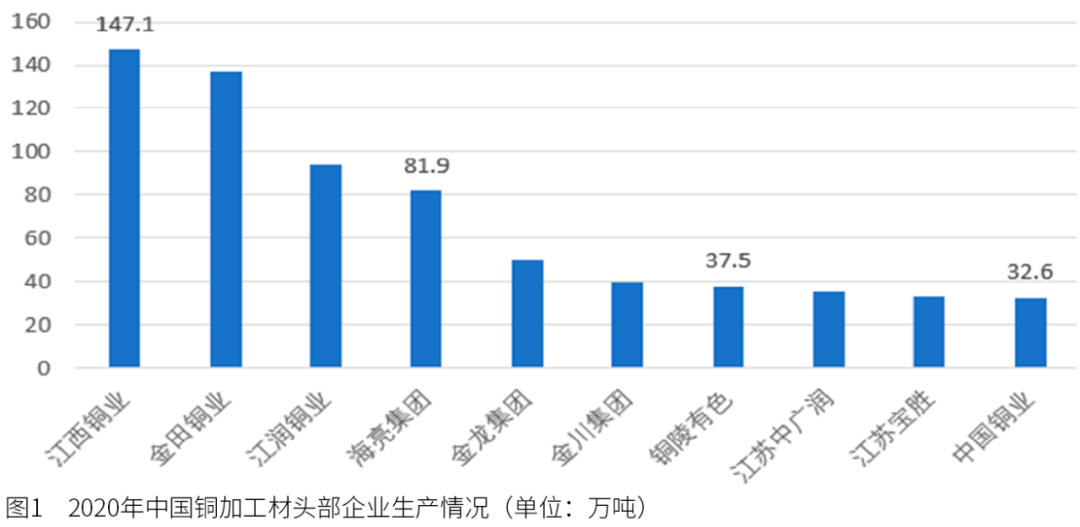

2020年,中国铜加工材前十家头部企业完成产量688.5万吨,仅占中国全行业产量的37.7%;其中,江西铜业、江润铜业、海亮集团、金龙集团等企业单品规模已经位居全球铜加工行业的最顶端,包括不在前十序列的楚江新材,其铜板带规模也是位居全球首位。铜加工行业呈现企业单体规模优势明显,行业整体集中度较低的发展形态。

产业布局全球化

中国铜加工产业基本实现全球化整体布局。国内集中在长三角和珠三角地区,重点企业更多集中分布在江、浙、粤等核心区域;海外实现了东南亚、欧洲和美洲等地区的多点布局,也是以重点企业为排头兵“走出去”,通过新建、并购等方式完成的产业布局。

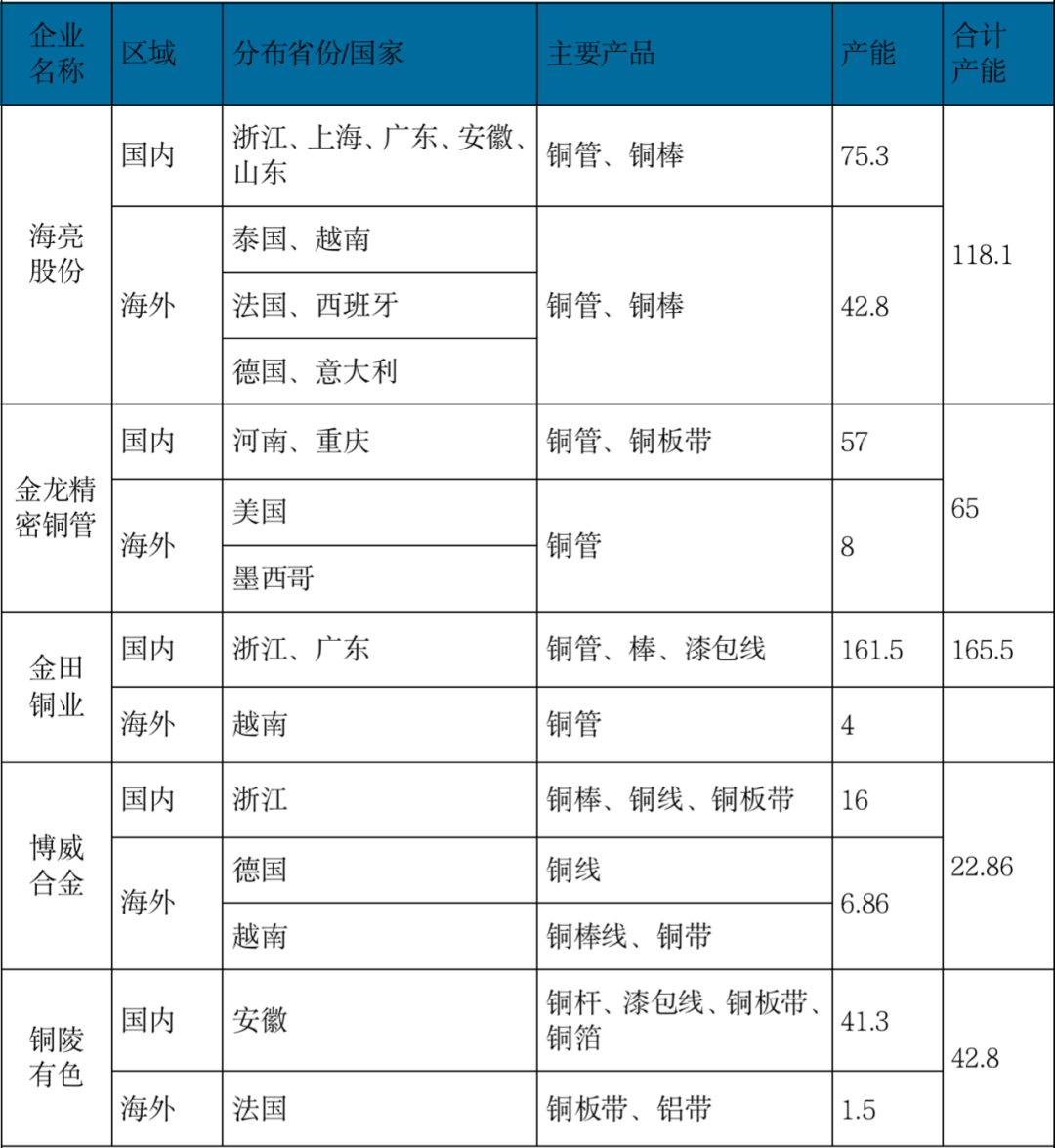

表2 中国主要“走出去”铜加工企业国内外产能分布(单位:万吨)

数据来源:安泰科

重点代表性企业中,海亮股份先后通过并购诺尔达、美国JMF和KME,完成了覆盖面最广的产能布局,在泰国、越南、法国、西班牙、德国、意大利等国拥有铜管、棒产能合计达到42.8万吨,在国内浙江、上海、广东、安徽、山东等地通过全资、合资等方式实现铜管、棒合计产能75.3万吨,以总量118万吨总产能统领全球铜管行业,不断巩固着中国铜管走向世界、引领世界的发展地位。另外,作为铜管行业的翘楚企业,金龙精密铜管紧随其后,分别在美国、墨西哥和河南、重庆等地拥有铜管、铜板带产能65万吨;宁波金田铜业、铜陵有色除了在国内拥有161.5万吨和42.8万吨的强大产能以外,在海外布局也是先后有所斩获,两个企业分别在越南和法国,通过新建和并购方式拿下4万吨铜管和1.5万吨的铜板带产能布局;而一贯追求高端化发展的博威合金,在国内总部拥有合金铜板带、棒线产能16万吨,在越南、德国通过兴建和并购的方式控制着6.86万吨的铜合金棒、线和带材产能,“小而精”的发展方向,不断引领、促进着中国铜加工行业向高质量挺进的发展步伐。

图1 2020年中国铜加工材头部企业生产情况(单位:万吨)

行业经营效益分析

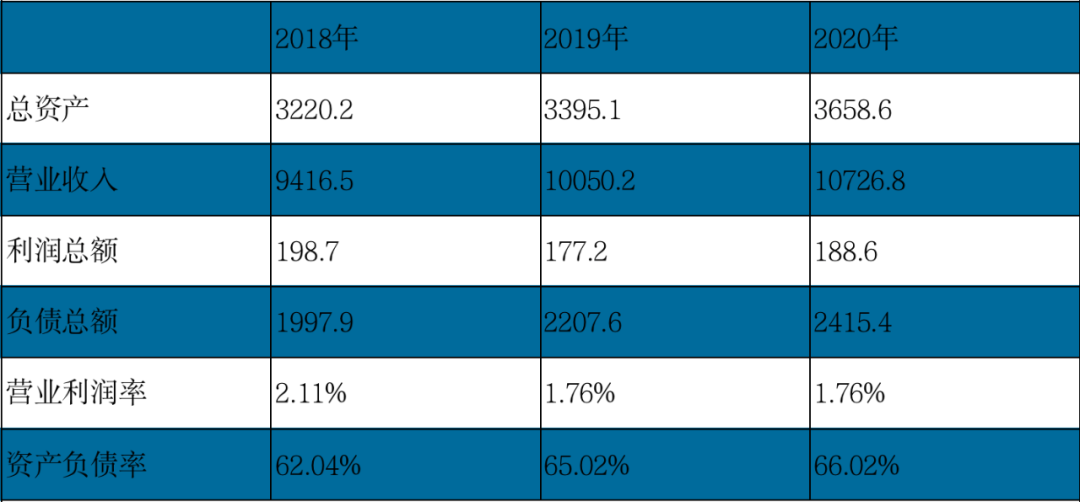

据中国有色金属工业协会数据显示,2018-2020年中国铜加工行业总资产持续扩大,三年增长438亿元,增幅13.6%,营业收入稳步提高,三年增长1310.3亿元,增幅13.9%,但相应伴随而来的却是三年利润总额下降5%,资产负债率增高3.98个百分点的行业状态。通过对表面现象分析得出,之所以出现总资产、营业收入增长而效益下降、风险升高的情况,一是铜价增长带来的被动式增长,二是规模持续扩张带来的主动让利式增长,从而判断行业表现为“亚健康”式“繁荣”状态。

表3 中国铜加工行业经济指标(单位:亿元,%)

数据来源:CNIA、安泰科

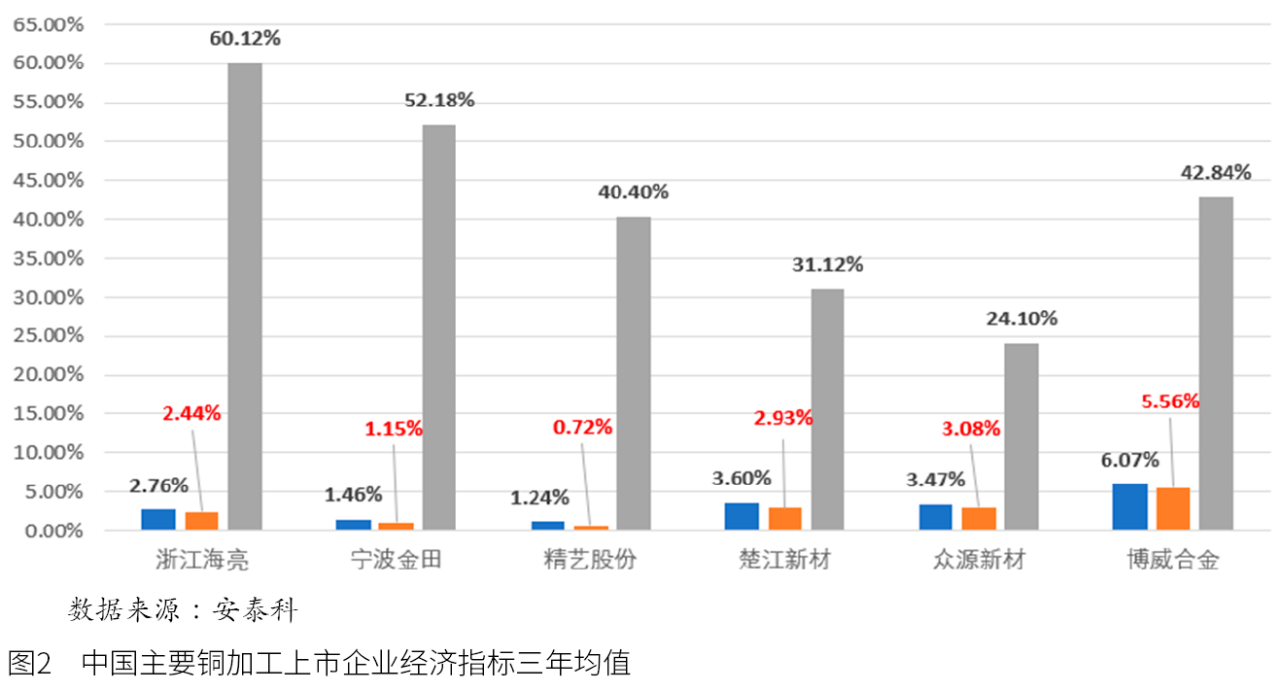

通过对铜加工行业上市公司三年均值测算显示,铜加工行业企业整体利润率偏低,最好的企业利润率也不足6%,而这对于资本密集型行业而言,是严重不匹配的。其中,部分大型铜加工企业利润率仅依靠规模化效应表现相对略好,但资产负债率又相对较高,如海亮股份、楚江新材和芜湖众源等企业,而像走高端路线的博威合金表现出的利润率企业则相对较少。

图2 中国主要铜加工上市企业经济指标三年均值数据来源:安泰科

综合可以看出,不论铜加工行业还是企业,均处于一个利润微薄、较为困难的发展时期。 作者单位:北京安泰科信息股份有限公司

本文刊登在《中国有色金属》杂志2022年第5期观察栏目

简

简 繁

繁