摘要

* 美联储加息依然是铜市场的主要利空因素。年内余下两次美联储会议仍会延续加息,此前市场预期的美联储加息退坡,短期内难以出现。

* 供应端精矿产出稳定,表现为精矿加工费持续小幅增加;国内冶炼产量同比小幅正增长;全球库存达到八年来低位,境内外现货升水高企。

* 需求端国内总体表现良好。分行业来看,电力投资、新能源汽车延续高速增长,尤其是太阳能和风力电源投资增幅较大;家电产量总体持平,其中空调产量轻微正增长;地产延续负增长,并且尚未出现企稳迹象。

* 总体上,宏观预期压力依旧,供需现实延续偏紧。

正文

01

美联储加息尚未退坡

美联储加息依然是铜市场的主要利空因素。9月份美联储再次加息75个基点,另外点阵图显示利率会议年内余下两次美联储会议仍会延续加息,此前市场预期的美联储加息退坡短期内难以出现。

美国良好的经济和就业数据,使得美联储抑制通胀更具决心。尽管近期的通胀数据环比回落,但距离美联储2%的目标尚存有较大的距离。

02

供应总体表现稳定

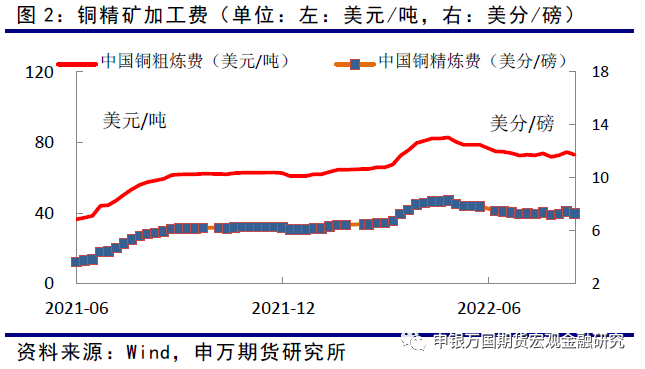

精矿:全球矿供应总体表现稳定宽松。现货精矿加工费持续增加,目前已超过80美元,略微好于上半年的70-75美元。

产量:国家统计局的数据显示,国内8月精炼铜产量91.7万吨,同比增长3.9%;1-8月累计产量711.8万吨,同比增长2.6%。因电力紧张叠加硫酸价格大幅回落,国内冶炼产量释放受限。

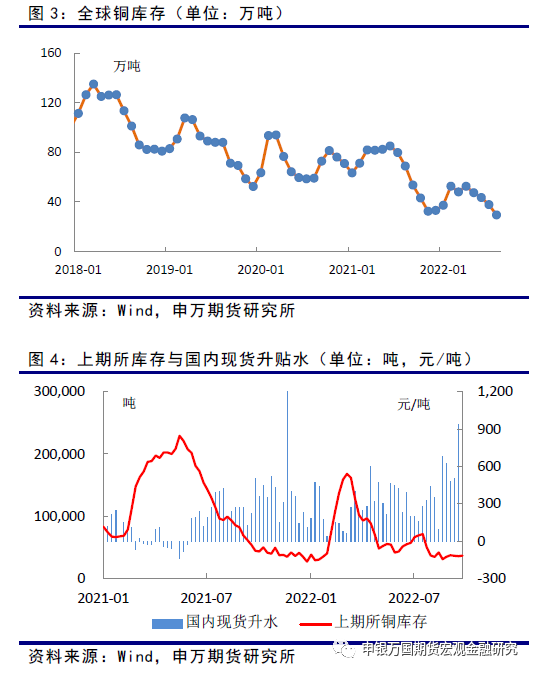

库存:目前全球库存在25万吨左右,较年初最高的52万吨已明显下降,并达到近八年来低点。低位的库存量使得境内外现货升水高企,LME现货升水达到60美元,国内现货升水达到600元。这意味着现实需求好于供应。

03

需求总体表现良好

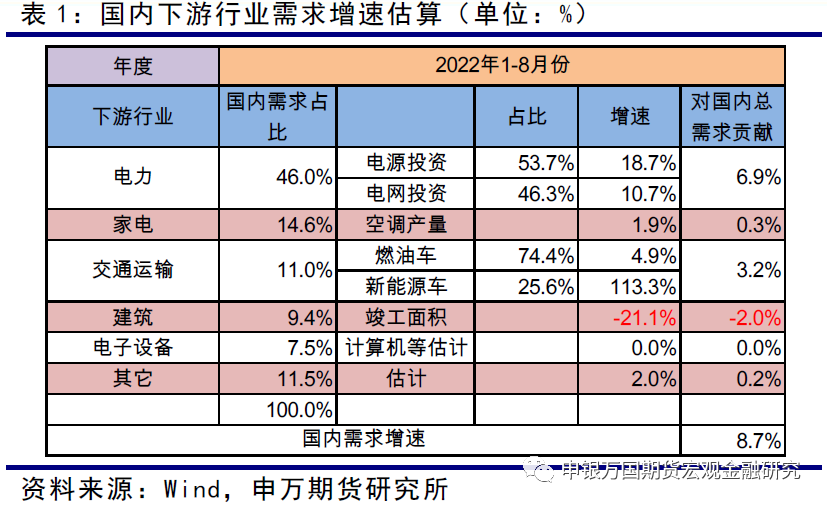

前三个季度,国内需求总体表现良好。分行业来看,电力投资、新能源汽车延续高速增长,尤其是太阳能和风力电源投资增幅较大;家电总体持平,其中空调产量轻微正增长;地产延续负增长,并且尚未出现企稳迹象。

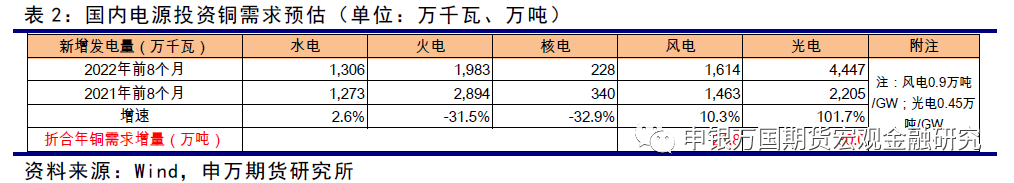

电力:今年前八个月国内电源投资同比增加18.7%,电网投资同比增加10.7%。为对冲地产下滑给经济增长带来的压力,国内加大了对基建的投入,在“双碳”背景下,清洁电源建设成为“抓手”。

前八个月风力、太阳能电源投资仍延续高增长,新增装机容量增速分别为18.8%和113%,对铜的需求增量预估约为50万吨;水电、火电和核电同比分别为增加2.6%、下降31.5%和33%。

**

**

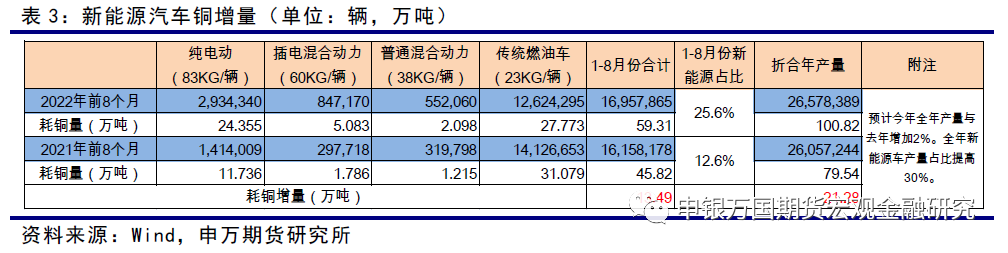

交通运输:今年前八个月,国内汽车产销同比分别增长4.8%和1.7%。新能源汽车渗透率延续提高,达到25.6%。预估年度汽车行业铜需求增量约为20万吨。

建筑:前8个月国内建筑竣工面积累计同比下降21.1%,延续负增长,环比略有好转,仍未出现确定性转好迹象。

04

小结

美联储加息依然是铜市场的主要利空因素。年内余下两次美联储会议仍会延续加息,此前市场预期的美联储加息退坡,短期内难以出现。

供应端精矿产出稳定,表现为精矿加工费持续小幅增加;国内冶炼产量同比小幅正增长;全球库存达到八年来低位,境内外现货升水高企。

需求端国内总体表现良好。分行业来看,电力投资、新能源汽车延续高速增长,尤其是太阳能和风力电源投资增幅较大;家电产量总体持平,其中空调产量轻微正增长;地产延续负增长,并且尚未出现企稳迹象。

总体上,宏观预期压力依旧,供需现实延续偏紧。

简

简 繁

繁