去年是刚果,今年轮到赞比亚。

它们都在通过改变矿产税制度,来压制一些大型矿业公司的反对之声。

全球对其资源的需求特别是铜和钴, 将使它们有稳定的税收来源。

然而目前,非洲铜带下的巨额财富正在导致铜和钴的供应链中断。

一家赞比亚铜冶炼厂已关闭,另一家已经减产,嘉能可上周证实媒体的报道,表示其在刚果的Mutanda矿场将削减产量。

这一消息引发了铜市震动,凸显了这两个非洲国家对全球供应链的重要性。

钴几乎没有反应,因为这一在近几年中“过热”的金属仍在消化2017年价格飙升后的过剩因素。

然而,目前的供应动荡会对钴和铜的未来带来更大震动。

矿工处于劣势

一段时间以来,刚果和赞比亚一直在与矿业公司讨论拟议的税改政策。

本月早些时候,在开普敦举行的矿业Indaba会议上,这些争论仍在继续。

然而矿企们已经输了。

去年6月,刚果签署了新的采矿法,其中规定铜的使用费从2.0%提高到3.5%,黄金从2.5%提高到3.5%。并引入了一项新的税法,50%的税率能为其带来巨额利润。

12月,当刚果宣布钴为“战略性”矿产时,相应的专利费率几乎增加了两倍,达到10%,矿企再次受到重创。

同样,赞比亚对矿企的税收打击在今年年初显现,根据具体铜价,特许权使用费比例将提高1.5个百分点至5.5%到7.5%。

如果铜价超过7500美元和9000美元,则特许权使用费率将分别上升至8.5%和10.0%。

此外,还引入了15%的黄金和宝石特许权使用费,同时矿业公司正在焦急地等待着赞比亚政府计划在4月初推行的以不可返还的销售税取代增值税的细节。

在刚果和赞比亚的经营矿产业务的成本都已变得越来越高。

边际破坏

然而,这只是赞比亚税收制度中一个不那么引人注目的变化,便立即导致了供应链中断。

对铜精矿征收5.0%的新进口税已经阻碍了从刚果到赞比亚的原材料流动。

Nchanga和Chambishi等冶炼厂历来依靠刚果的原材料供应,所以新进口税对它们很快便造成了影响,Nchanga减产,Chambishi关闭,后者因为它完全依赖该公司位于刚果的Boss Mining和Frontier业务的精矿供应。

将来的威胁

嘉能可在其Mutanda矿山面临着类似的困境,其矿体正在从氧化物转变为硫化物,这通常需要冶炼厂加工。

这种矿体变化在铜矿中并不罕见,因为早期的操作耗尽了近地表氧化物沉积

物,它们通常覆盖在较深硫化物矿床。

嘉能可表示,新的矿山计划将使Mutanda的产量减少到10万吨,并决定是否以及如何处理增加的硫化物储量。”

刚果更严厉的税收制度使得投资决策变得更加困难,并且未来可能会有更多变数。

去年新采矿规范的另一个关键变化是将经营合同从10年降低到5年,这意味着政府可以更频繁地改变目标。

而刚果和赞比亚是否会通过阻拦对生产的投资来推动资源财富的重新分配?

刚果和赞比亚都将筹码压给了铜,也因此承担着巨大压力。

同时矿业公司担心这两个国家的动作可能远没有停止,因为这两国都承受着沉重的国债和紧张的预算。

它们同时也是两种金属的主要来源,电动汽车的快速发展需要制造锂离子电池的钴和建设基础设施的铜。

对于锂离子电池制造商及其汽车客户来说,对刚果钴的依赖是一个众所周知的问题。

刚果政府的自信也影响了铜的稳定供应。然而,它们必须重新了解在非洲中部地区铜价的不可预测性。

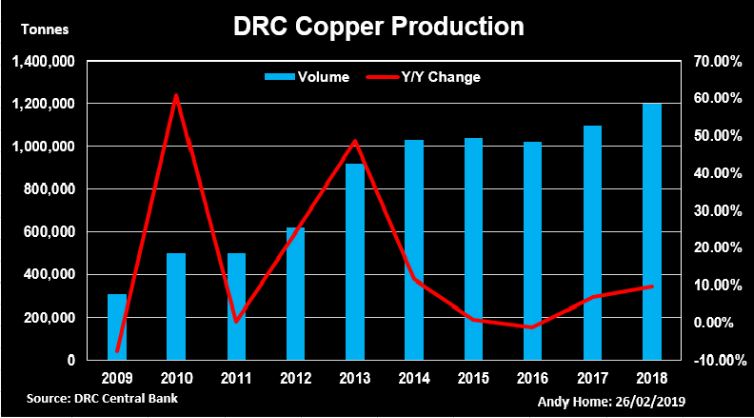

刚果的铜产量在20世纪90年代和21世纪初期崩溃,以至于它在全球生产链中失去了昔日的重要作用。

但现在产量又回来了。从2005年的不足3万吨增加到2018年的120万吨,同时赞比亚的产量为80万吨,这两个国家的产量约占全球产量的十分之一。

只有时间才能证明刚果和赞比亚是否走在正确的道路上,他们相信矿企会接受新矿业税(即使他们并不愿意)并开展新业务的成本。

但短期来看,供应链会出现更多动荡。

简

简 繁

繁