宏观面:

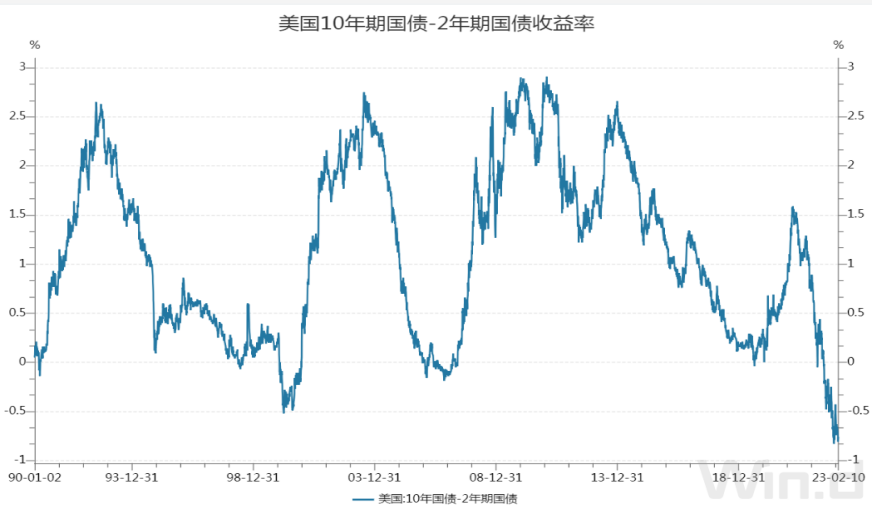

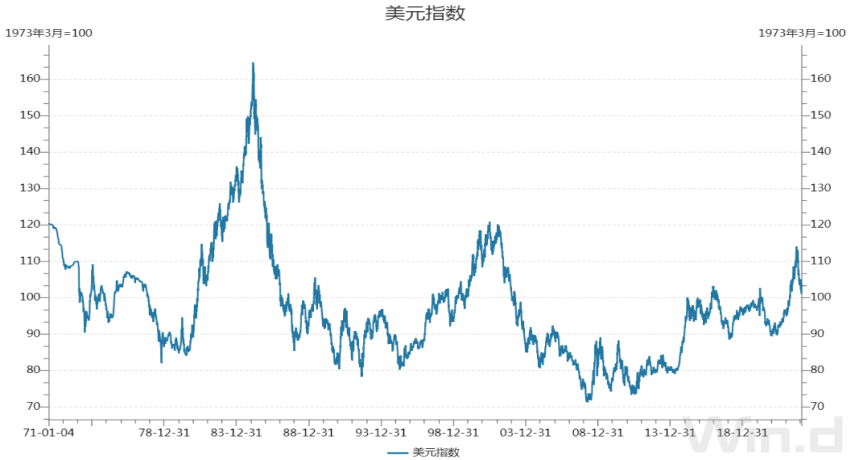

内部政策利好持续释放,国内经济企稳回暖可期。新能源平稳增长,基建稳大盘,房地产边际改善。海外方面,美国经济处于“衰退+紧缩”状态,市场对政策紧缩的反应较为充分,在连续激进式加息后,美国通胀向下拐点显现,政策路径将沿着紧缩退坡(2022年12月)—加息停止(2023年二季度)—降息预期升温(2023年底)的方向演绎,预计加息终点在5%附近,美元指数或走弱,但欧美经济衰退预期对铜价又会形成宏观上的压制。后期影响铜价的宏观变量:国内政策刺激下游需求回暖预期(利多);欧美经济衰退导致中国外需出口下降(利空);地缘政局军事博弈影响风险偏好(利空)。

图1 美国2年期国债收益率-10年期国债收益率差值

数据来源:wind

图2 美元指数

数据来源:wind产业面:

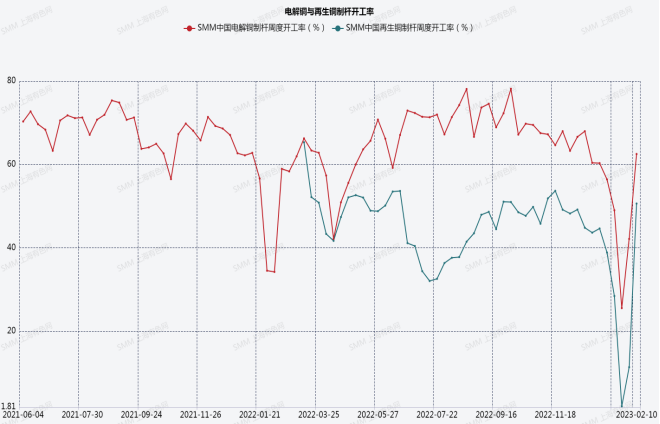

下游开工率逐步回升,2月中旬铜杆企业开工率62.51%,较月初回升20.36个百分点。再生铜制杆企业开工率50.63%,较月初回升39.24个百分点。2月中旬,LME铜库存6.3万吨,较月初回落7000吨。上期所铜库存24.2万吨,较月初回升1.6万吨。2月中旬中国电解铜社会库存31.29万吨,较上周减少0.15万吨,境内铜库存处于累库状态,但上周周度累库幅度已经开始下降。据SMM资讯,库存减少主要原因是广东消费快速复苏引起,而华东地区因恢复缓慢加上北方货源流入,其库存仍是增加的。消费方面,大部分下游已于上周恢复,预计在更多企业复工的带动下需求将有所回升。2月初精废价差1660元/吨,精废价差大幅收窄,再生铜消费较为疲软。铜矿供应端,据SMM报道,中国冶炼厂与Freeport敲定2023年铜矿长单加工费基准价为88美元/吨,较2022年增加23美元/吨,创2017年以来新高,显示出未来一年铜矿供应充裕,冶炼端产量将跟随矿产端产能增加。近期美洲铜矿运输情况好转,原料生产端干扰率没有预期严重,海外铜矿供应恢复预期增强。长期沪铜价格在全球铜矿90%分位线成本端上方50000-55000元/吨区间,获得支撑力度较强。长期能源转型与碳中和背景下,铜价底部区间稳步抬升。中期铜价在宏观利好与产业偏空的交织下,在60000-70000元/吨宽幅区间震荡。

后期影响铜价的中观变量:节后上下游复工复产,开工率回升,增加上游原料采购(利多);海外智利秘鲁铜矿供应偏紧尚未缓解,但供应恢复预期增强(利空)。

图3 中国电解铜社会库存

数据来源:SMM

图4 中国电解铜与再生铜制杆开工率

数据来源:SMM

交易面:

宏观强预期驱动节前铜价大幅反弹后,近期回归产业基本面主导,阶段调整尚未结束。

简

简 繁

繁