观点小结

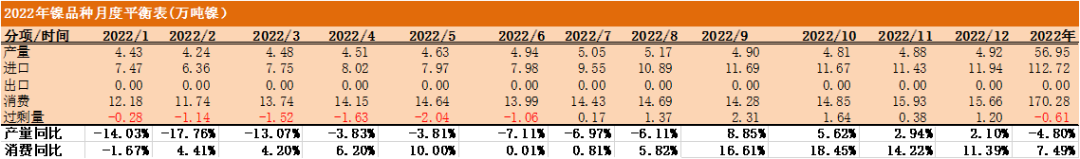

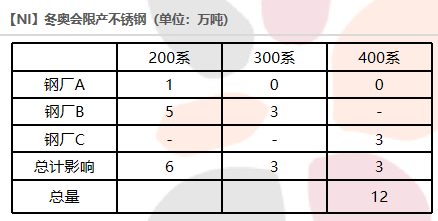

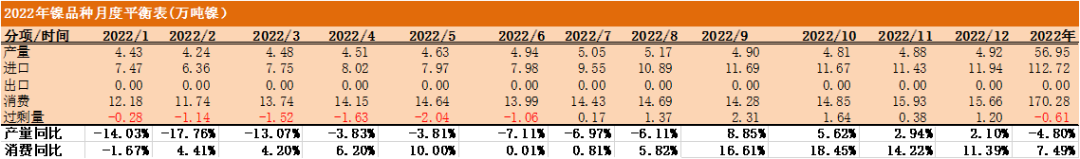

操作建议及逻辑:逢低做多。整体来看,短期内,镍基本面供应偏紧的局面难以缓解。从我们的平衡表可以看出,一季度镍供应紧张,当前内外比价尚未拉开,通过进口补充国内缺口的路径尚且难以实施。而印尼镍铁项目由于劳动力缺乏等因素,进展有限,通过打开新增供给补充国内缺口的路径尚未实现。因此,我们认为短期内镍供应偏紧局面难以缓解,叠加镍低库存局面,镍价支撑较强。

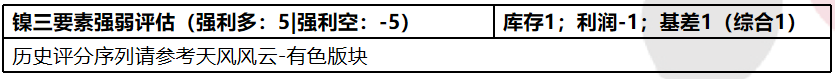

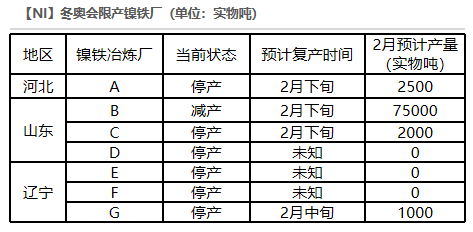

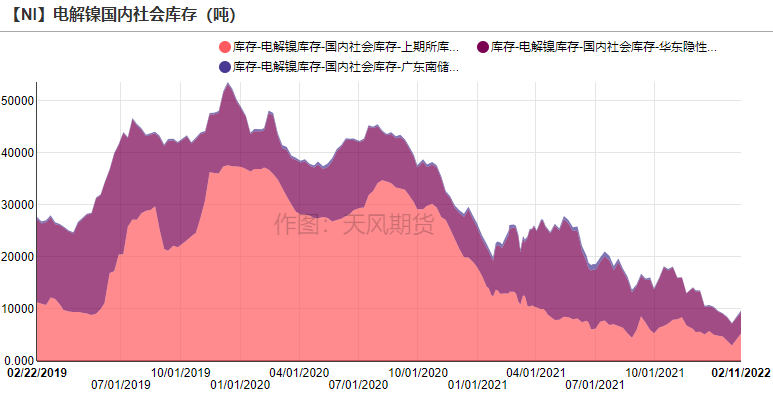

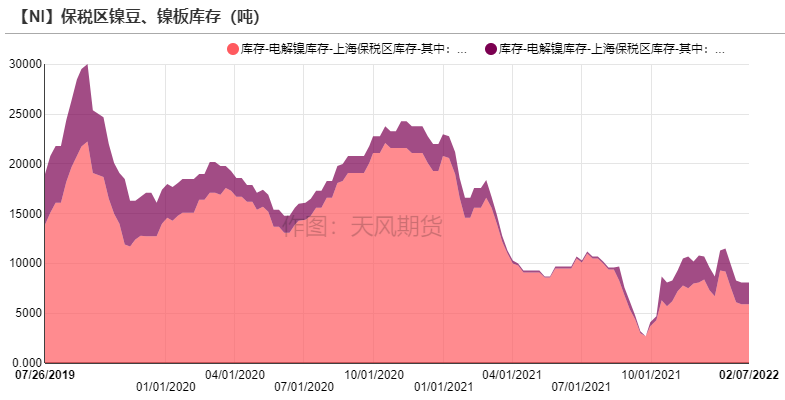

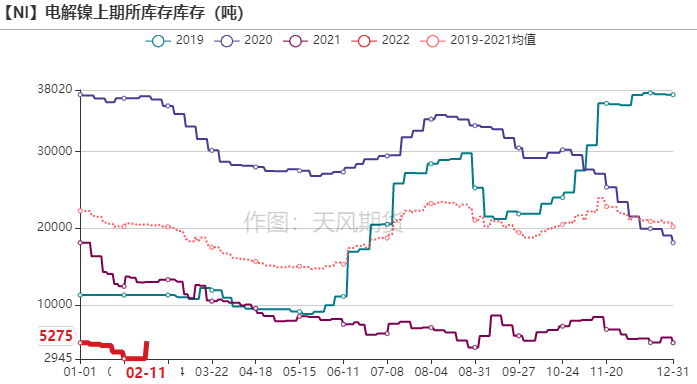

基本面上,河北、山东和辽宁地区的镍铁厂因冬奥会停产,预计2月共计影响3万吨左右镍铁产量。周内镍铁价格攀升至1530元/镍点左右,镍铁厂利润回暖。虽然进入2月以来,高冰镍投产节奏逐步加快,但已投产的高冰镍仍难以补充镍供给缺口,预计4月、5月左右或将迎来方向性转变。不锈钢方面,节后下游补库,不锈钢消费有起色,而冬奥会限产加剧不锈钢原料供应紧张,叠加镍价上涨抬升不锈钢成本中枢,预计短期内不锈钢价格支撑较强。库存方面,截至2月15日,LME镍库存降至84470吨,其中镍豆库存63660吨,镍板库存15606吨。国内方面,镍社会库存9722吨,春节期间小幅累库,但仍位于历史低位。

风险提示:1.高冰镍放量超预期;2.能耗双控加码;3.不锈钢终端消费不及预期。

冬奥会限产

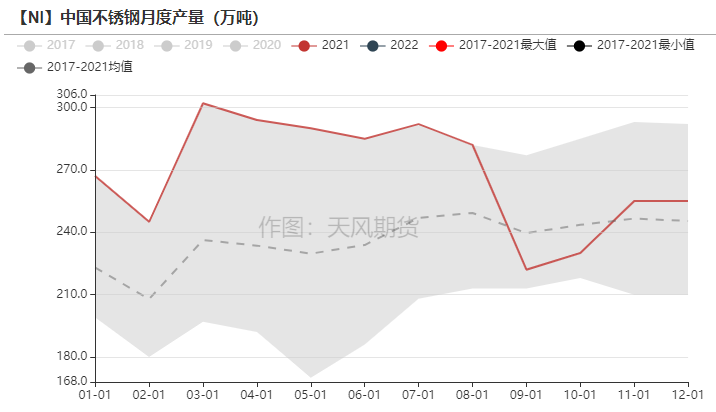

* 部分镍铁厂、钢厂受到冬奥会环保计划的要求,进行减产、停产。根据有色网数据,2月影响镍铁产量共计3万吨实物吨,2月影响不锈钢产量共计12万吨。冬奥会限产进一步加剧不锈钢供给紧张的局面,短期内不锈钢价格支撑较强。

数据来源:SMM,天风期货研究所

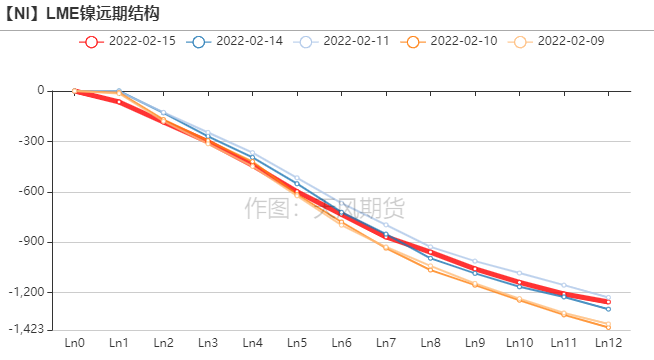

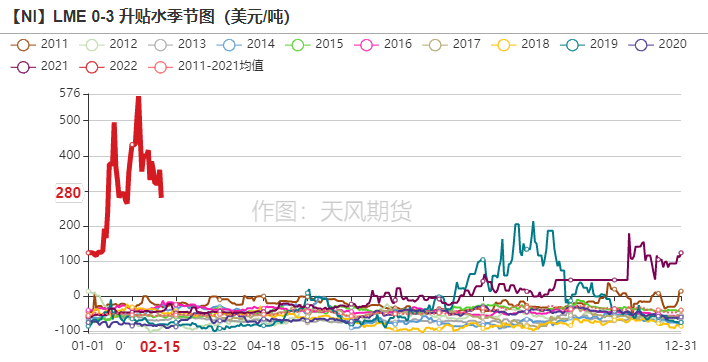

伦镍价差结构

* 伦镍价格曲线呈back结构,LME 0-3升水逐渐收窄。

* 截至2月14日,伦镍注销仓单为40188吨。

数据来源:Wind,天风期货研究所

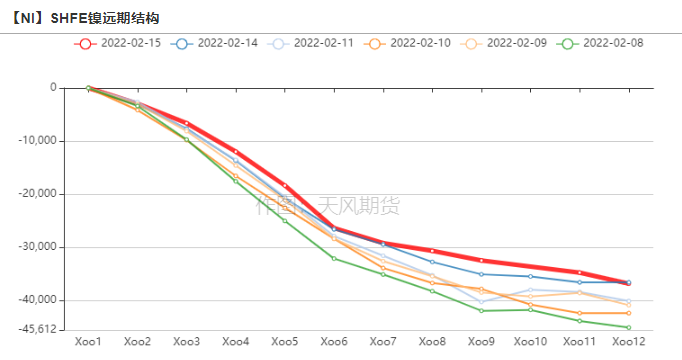

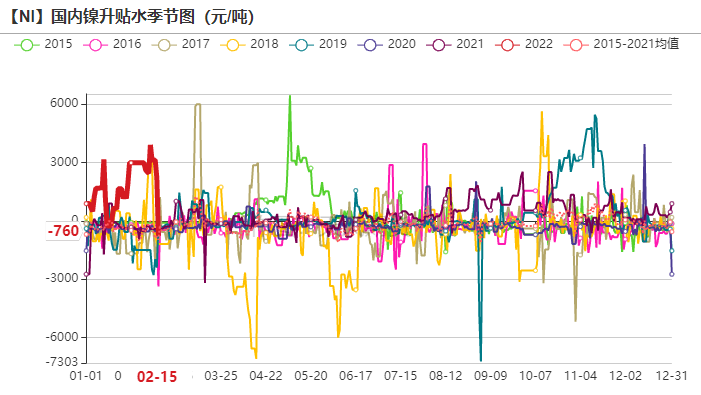

沪镍价差结构

* SHEF镍价格曲线呈back结构。

数据来源:Wind,天风期货研究所

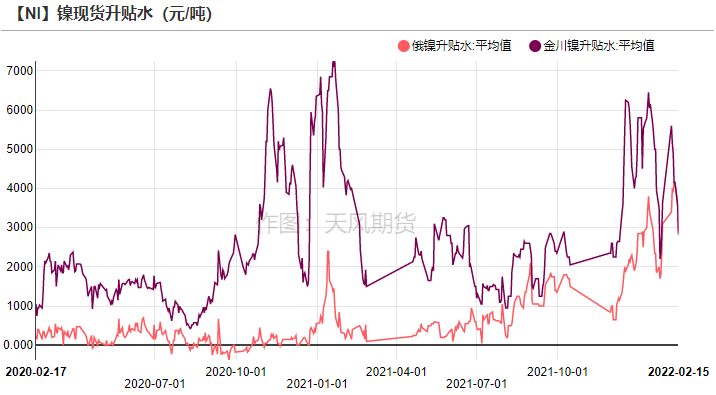

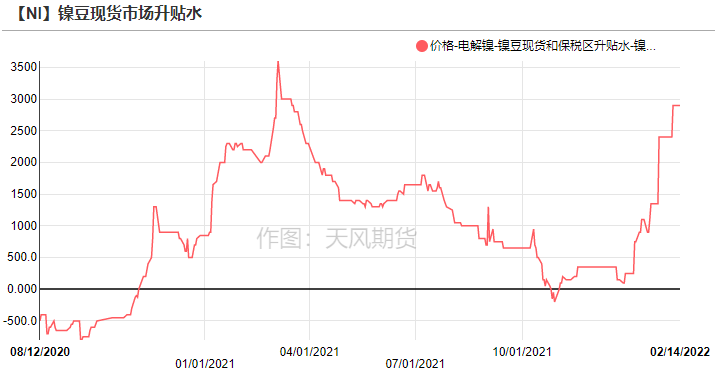

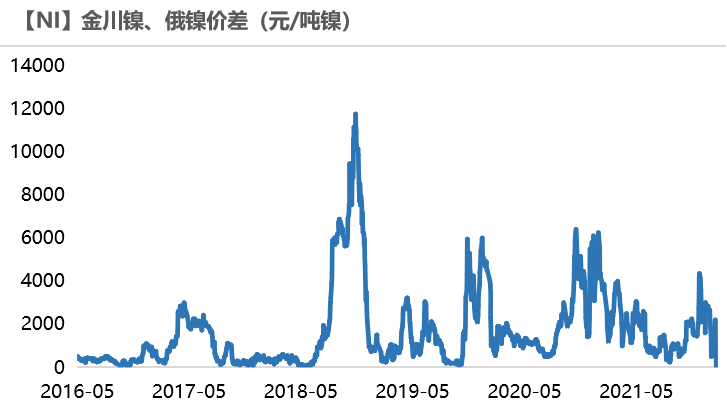

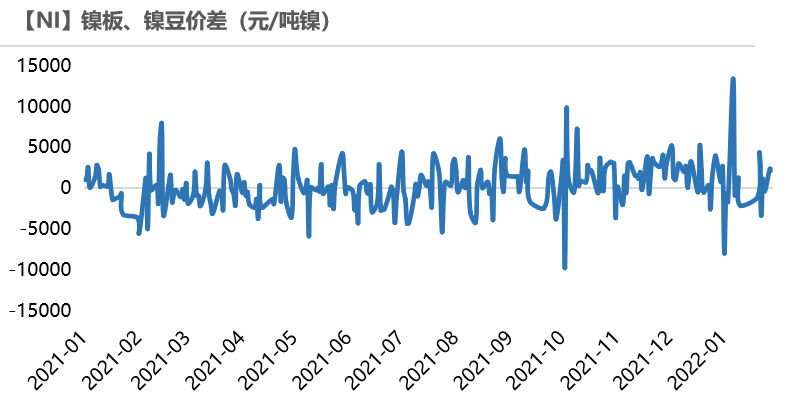

纯镍价差

数据来源:Wind,天风期货研究所

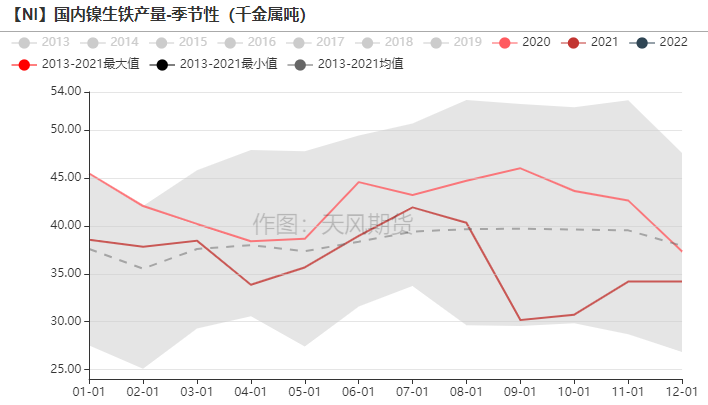

供给端:周度变化情况

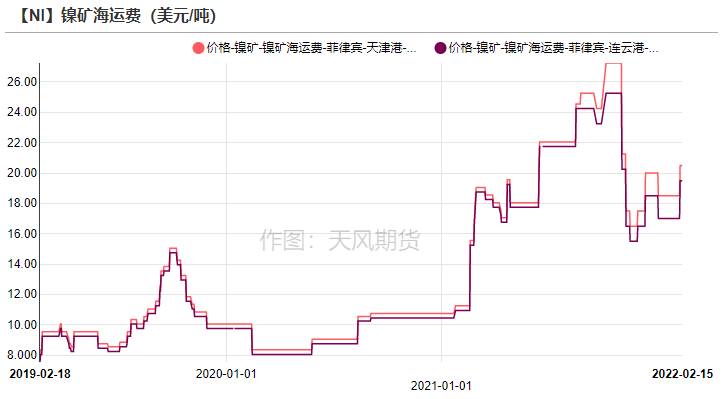

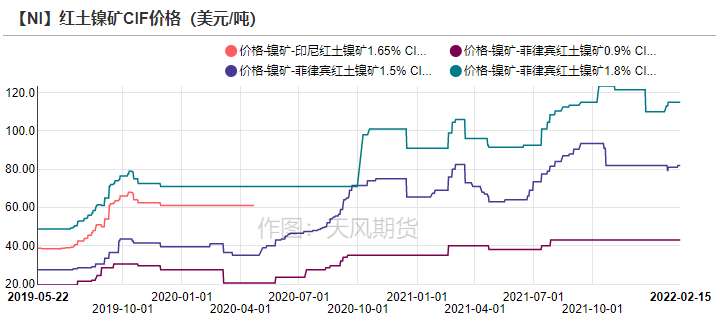

镍矿价格维稳

* 海运费价格为19.5-20.5美元/吨,菲律宾红土镍矿1.5% CIF价格稳定在82美元/吨左右。

数据来源:SMM,天风期货研究所

印尼考虑加征镍铁和镍生铁的出口关税

* 印尼海洋与投资事务部副部长Septian Hario Seto表示,政府可能在2022年开始对镍铁和镍生铁征收出口关税。如果镍价在15000美元/吨以上,将可能征收2%的税,即300美元/吨,并且税额与镍价成正比增长。印尼考虑加征镍铁和镍生铁的出口税的消息引爆市场,伦镍首先反映,一度上涨至22700美元/吨。

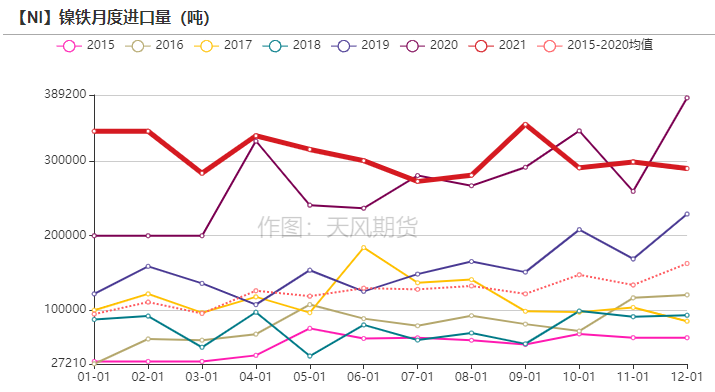

* 2021年,我国从印尼进口的镍铁(包括镍生铁)约3076389实物吨,占我国镍铁供应总量24%。从冶炼成本来看,印尼镍铁相比我国镍铁拥有巨大优势,印尼镍铁冶炼成本较低。除了尚未落地的出口关税之外,印尼政府将于2022年4月1日对PLTU征收碳税。征收碳税前,印尼RKEF镍铁成本约952-985美元/吨,即618.8-640.25元/镍点(以汇率6.5人民币/美元)。而征收碳税后,成本中枢抬升278美元/吨,至1230-1263美元/吨,即799.5-820.95元/镍点。当前,印尼政府考虑征收关税,成本中枢将进一步抬升,我们以10%、15%、20%的关税分别计价,则印尼镍铁出口的总成本约879-903.05元/镍点、919.425-944.09元/镍点、959.4-985.14元/镍点。我国镍铁冶炼成本约在1250元/镍点-1400元/镍点之间,即便印尼加征出口关税,相较之下,仍具成本优势。

数据来源:天风期货研究所

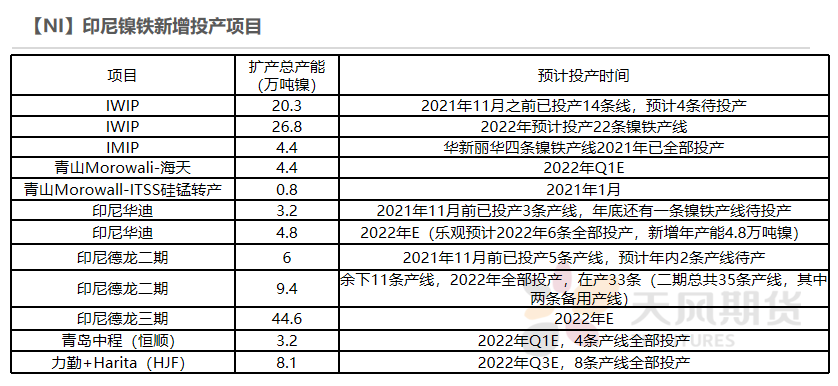

印尼镍铁新增投产较多,中长期供给增长

* 印尼镍铁相较于国内更具有价格优势,主要因为印尼镍铁生产成本普遍低于国内,印尼当地具有镍矿成本和电力成本的优势。2022年,预计印尼镍铁新增投产达32万吨镍。

数据来源:SMM,天风期货研究所

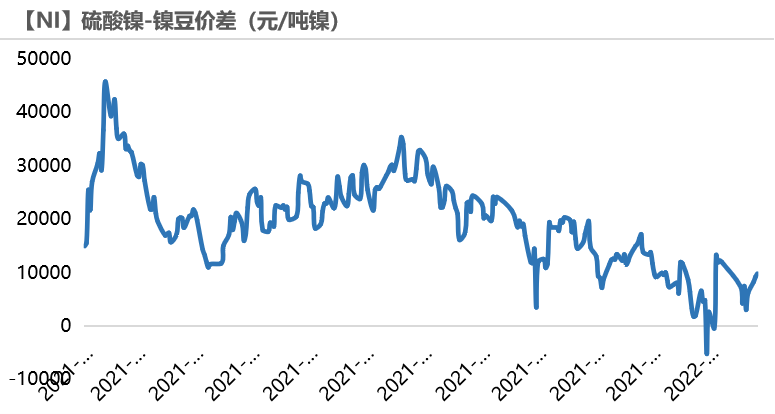

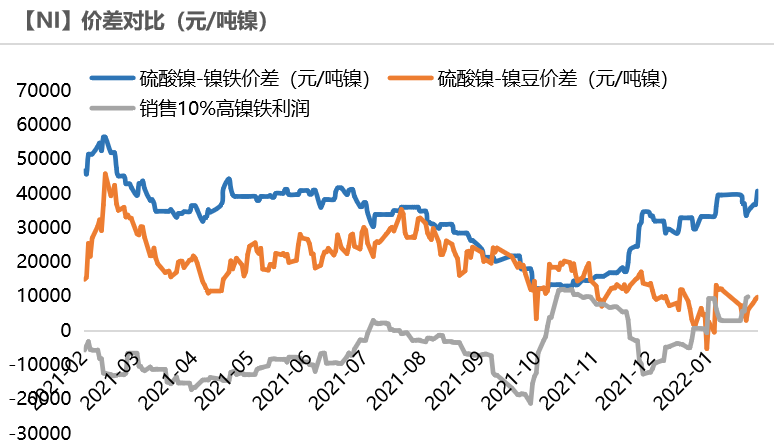

硫酸镍价差情况

* 截至2月16日,硫酸镍、镍铁价差为4.1万元/吨镍。

* 根据测算,当硫酸镍和镍铁价差大于1.7万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力充足。

数据来源:天风期货研究所

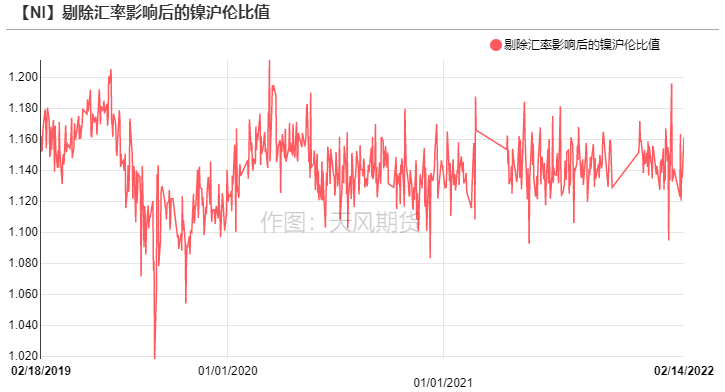

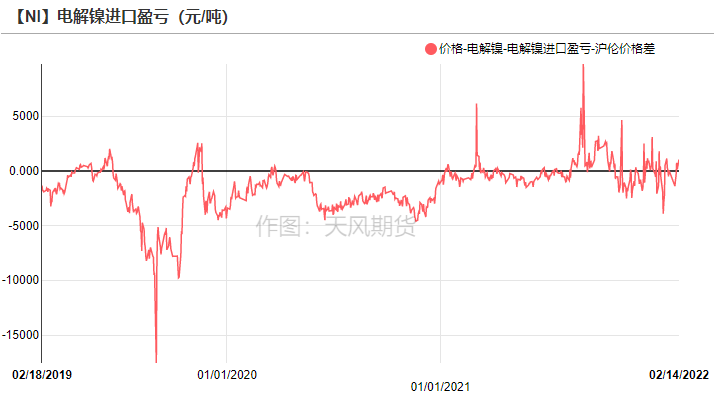

镍沪伦比、进口盈亏

* 截至2月15日,沪伦比值延续震荡,剔除汇率影响后的比值为1.131,内外比价收窄。

* 进口方面,电解镍进口利润为1068元/吨。

数据来源:SMM,天风期货研究所

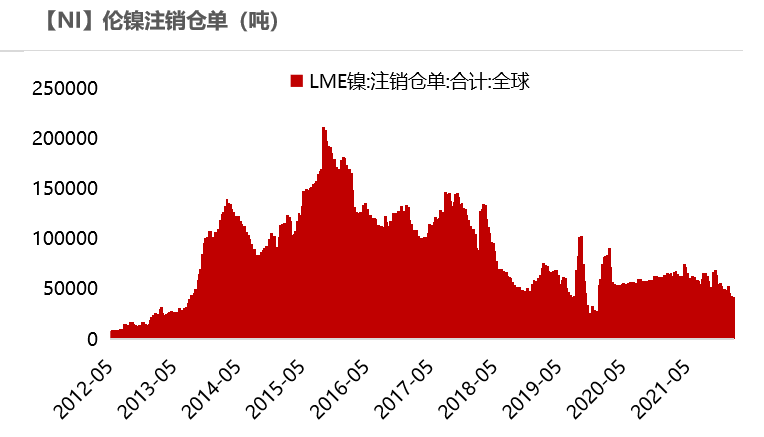

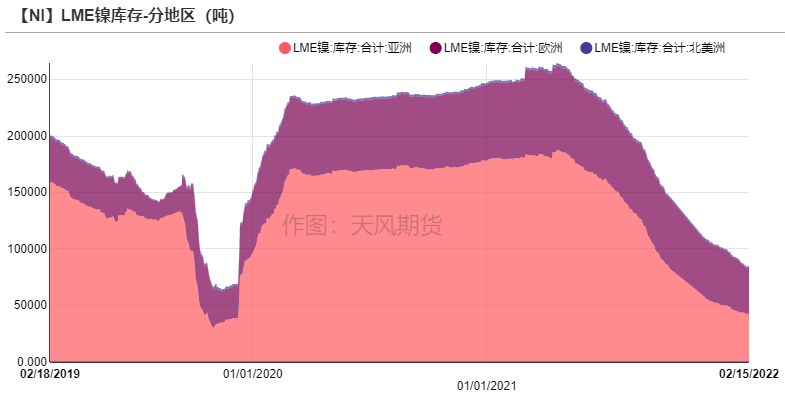

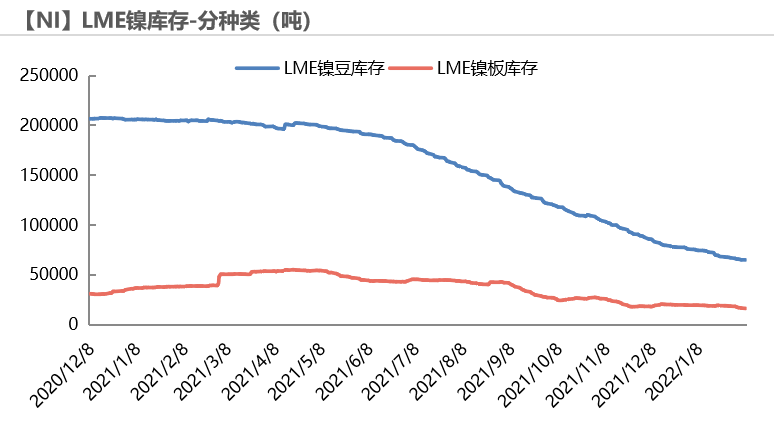

LME镍库存持续去库

* 库存方面,截至2月15日,LME镍库存降至84470吨,其中镍豆库存63660吨,镍板库存15606吨。

数据来源:天风期货研究所

国内镍库存去库

* 国内方面,镍社会库存9722吨,春节期间小幅累库,但仍位于历史低位。

数据来源:Wind,SMM,天风期货研究所

需求端:周度变化情况

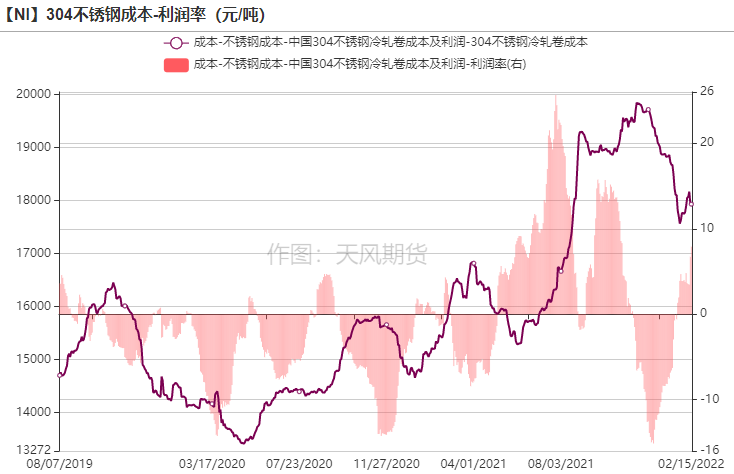

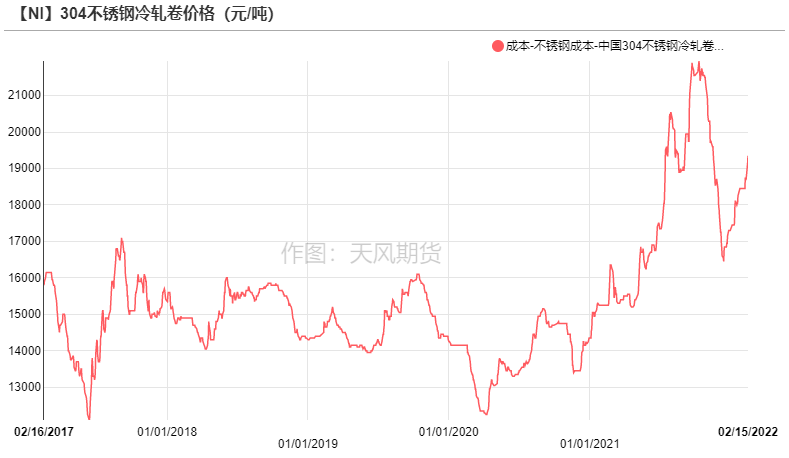

钢厂利润回暖

* 从当前不锈钢利润来看,行业平均利润在5%-10%之间。

数据来源:SMM ,天风期货研究所

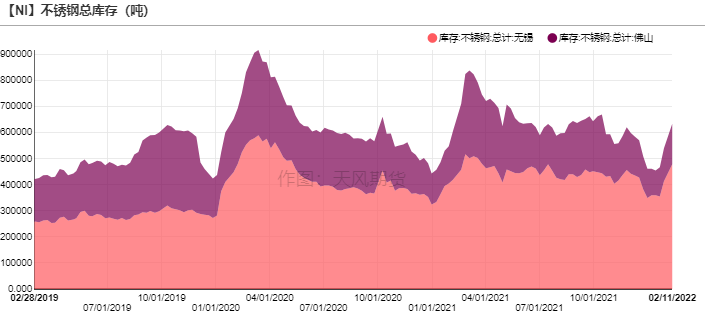

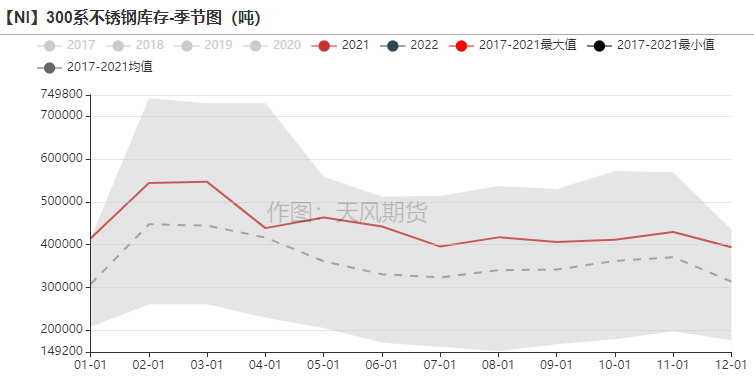

不锈钢库存累库

* 截至2月11日,不锈钢库存累库93400吨,至632500吨。

数据来源:SMM ,天风期货研究所

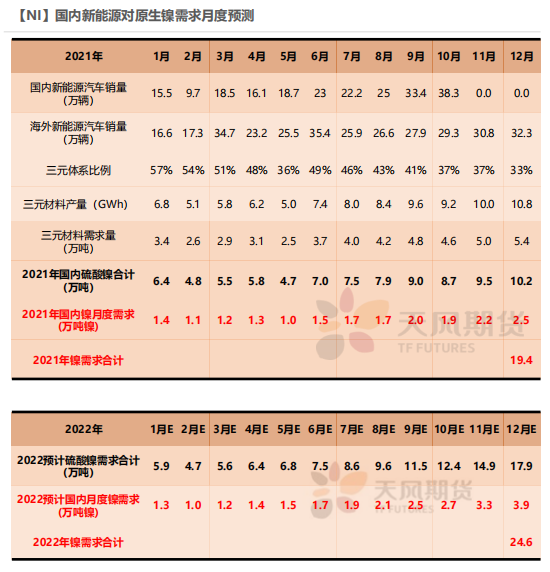

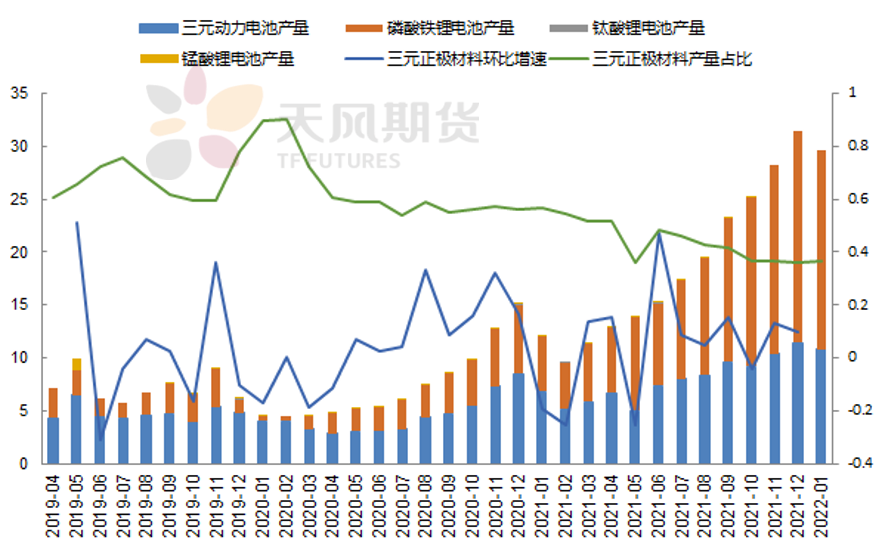

新能源对镍需求预测

* 2021年,新能源需求喷涌而出,三元动力电池对镍需求约19.4万吨镍,同比增长91%。

* 2022年,国内三元高镍电池将被磷酸铁锂电池替代,但随着新能源车的高速发展和高镍化进程的加快,预计2022年新能源对镍需求仍保持增长,约24.6万吨镍,同比增速约28%。

数据来源:中国动力电池产业联盟创新,乘联社,天风期货研究所

观点小结

*操作建议及逻辑:逢低做多。整体来看,短期内,镍基本面供应偏紧的局面难以缓解。从我们的平衡表可以看出,一季度镍供应紧张,当前内外比价尚未拉开,通过进口补充国内缺口的路径尚且难以实施。而印尼镍铁项目由于劳动力缺乏等因素,进展有限,通过打开新增供给补充国内缺口的路径尚未实现。因此,我们认为短期内镍供应偏紧局面难以缓解,叠加镍低库存局面,镍价支撑较强。

* 基本面上,河北、山东和辽宁地区的镍铁厂因冬奥会停产,预计2月共计影响10万吨左右镍铁产量。周内镍铁价格攀升至1530元/镍点左右,镍铁厂利润回暖。虽然进入2月以来,高冰镍投产节奏逐步加快,但已投产的高冰镍仍难以补充镍供给缺口,预计4月、5月左右或将迎来方向性转变。不锈钢方面,节后下游补库,不锈钢消费有起色,而冬奥会限产加剧不锈钢原料供应紧张,叠加镍价上涨抬升不锈钢成本中枢,预计短期内不锈钢价格支撑较强。库存方面,截至2月15日,LME镍库存降至84470吨,其中镍豆库存63660吨,镍板库存15606吨。国内方面,镍社会库存9722吨,春节期间小幅累库,但仍位于历史低位。

*风险提示:1.高冰镍放量超预期;2.能耗双控加码;3.不锈钢终端消费不及预期。

重点报告跟踪

简

简 繁

繁