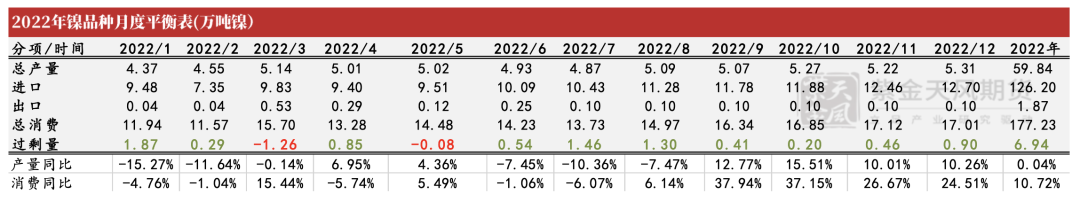

观点小结:镍

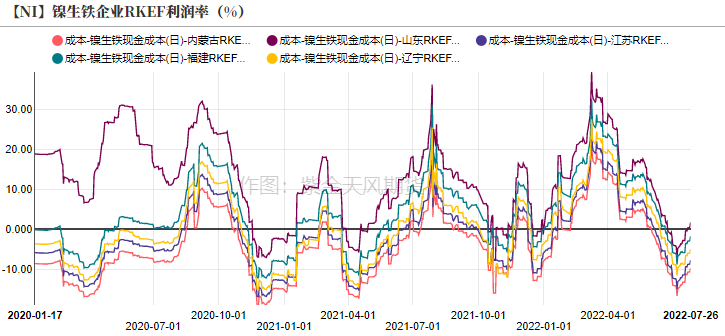

镍铁:偏空 印尼镍铁逐步投产,释放镍元素供应偏紧逐渐缓解的信号。钢厂向上挤压镍铁利润,周内镍铁价格继续下降至1250元/镍点附近,利润率区间约0%至-10%,我们认为在负反馈传导下,镍铁价格存在继续下跌的空间。

中间品:偏空 高冰镍、MHP供给兑现,镍豆需求被挤压,进一步导致镍供给放宽。三季度来看,印尼高冰镍、MHP产能释放节奏预计不会脱节,供应能够稳步兑现,二者放量预计对镍豆需求形成挤压。

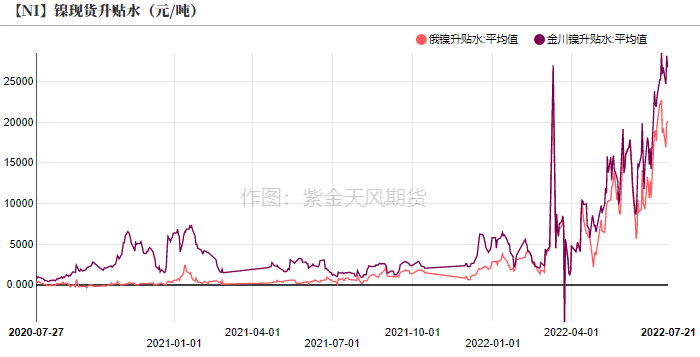

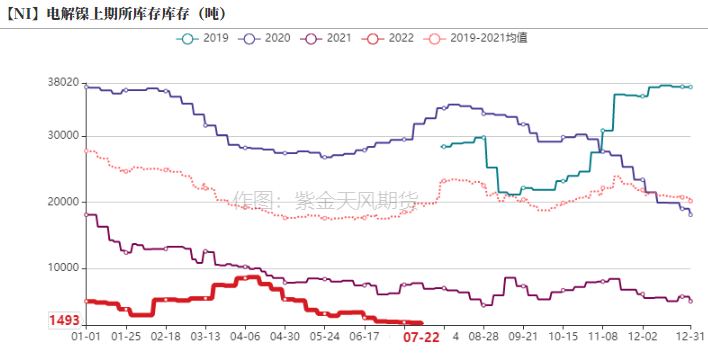

电解镍:中性 周内,内外比价上升至7.414,盘面进口利润达7741元/吨,进口窗口打开,镍板进口持续到货,缓解现货紧张的压力。

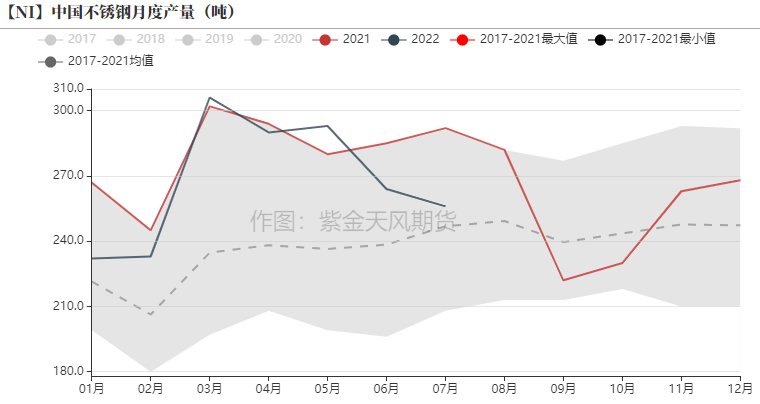

不锈钢:偏空 不锈钢呈现供需双弱局面,终端需求孱弱下,负反馈向上传导发酵。

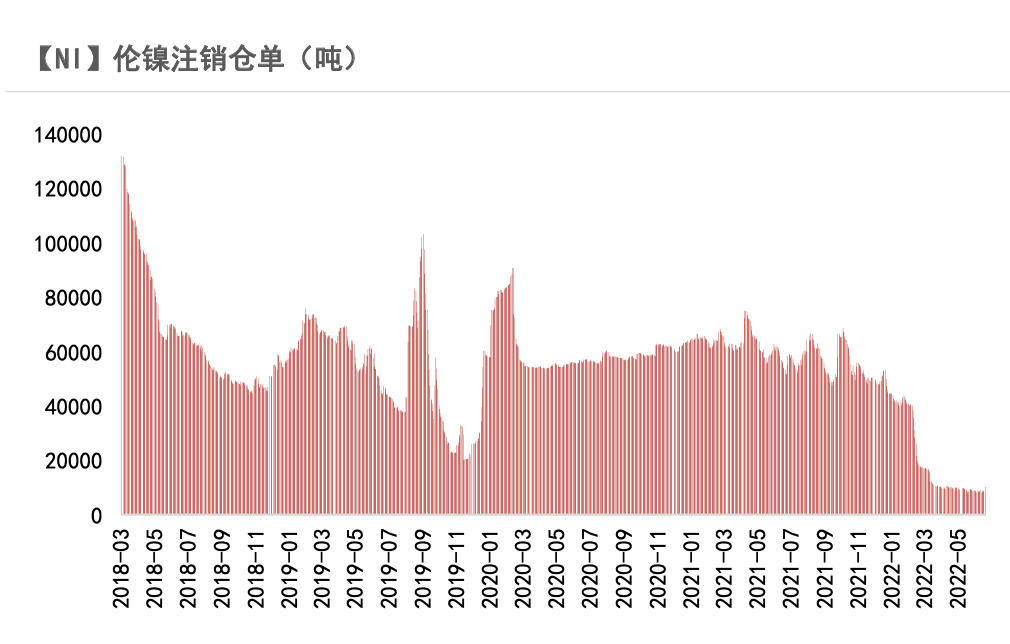

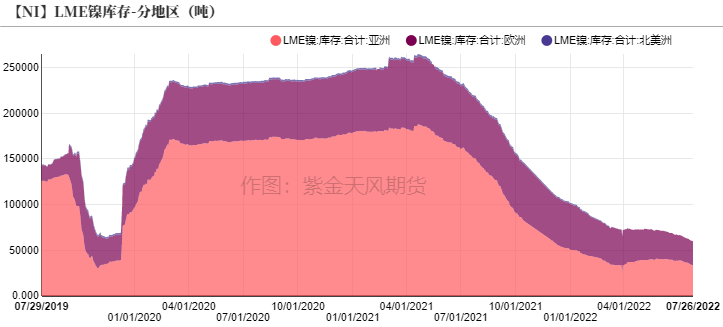

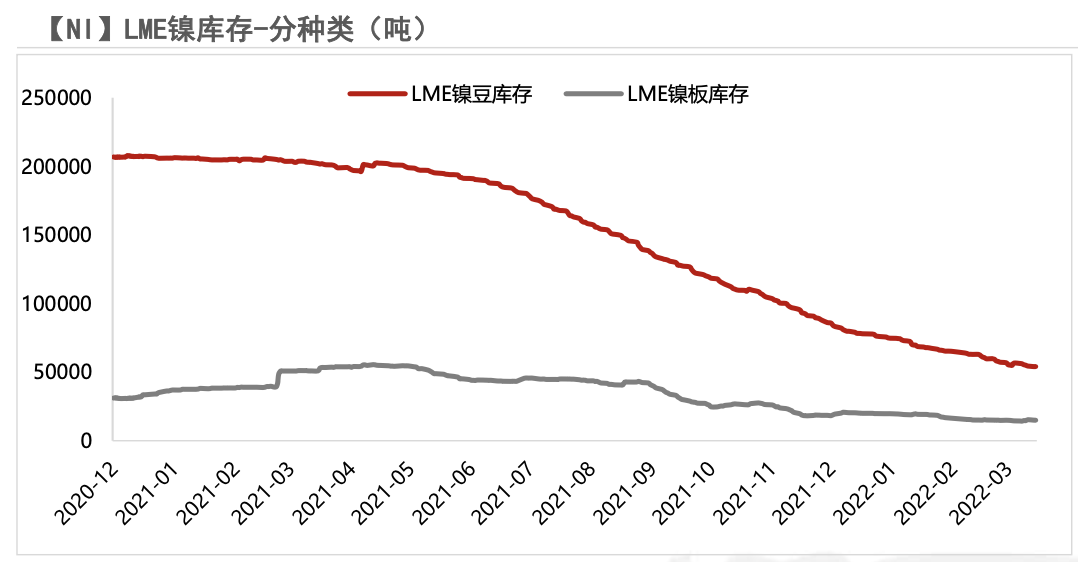

库存:偏多截至7月26日,LME镍库存60170吨,其中镍豆库存45438吨,镍板库存10572吨。

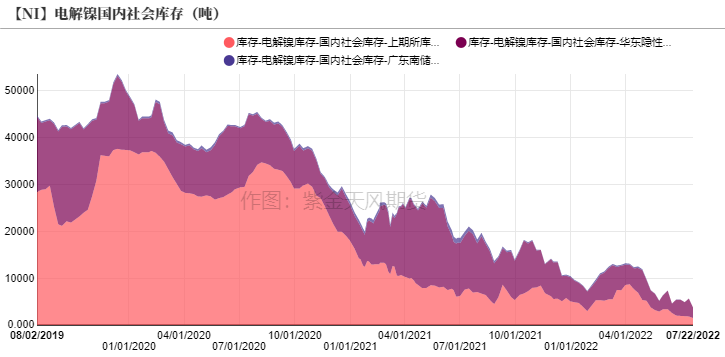

截至7月22日,电解镍国内社会库存为3717吨。

观点小结:不锈钢

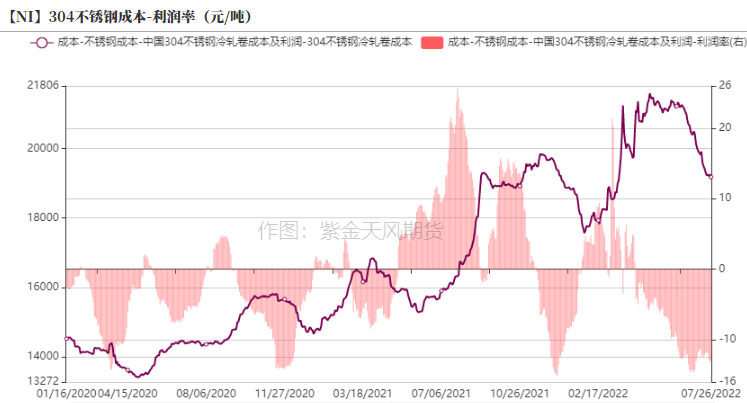

核心观点:偏空不锈钢终端需求孱弱,不锈钢利润亏损达15%,预计钢厂将持续向镍铁厂寻求利润,镍铁价格存在下跌空间,我们认为不锈钢仍将呈现成本-价格螺旋式下跌的局面。

产量:中性 当前终端需求羸弱、宏观向下的大环境下,不锈钢整体驱动依旧向下,不锈钢存在进一步减产的风险,警惕不锈钢负反馈向上传导。

冶炼利润:中性 不锈钢成本支撑不在。钢厂进入亏损阶段,亏损达15%左右。周内镍铁价格最低触及1250元/镍点,我们认为钢厂仍将继续向镍铁厂挤压利润,预计镍铁价格有可能进一步下跌,进而不锈钢成本存在下降空间。

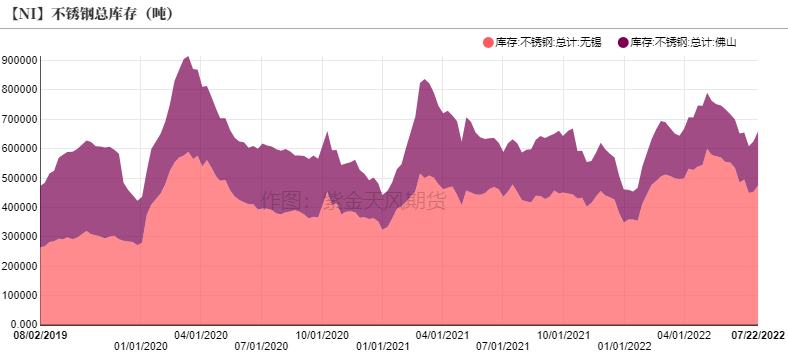

库存:中性 截至7月22日,不锈钢库存小幅累库至659300吨。

本周观点

* 美联储加息75bp落地,符合市场预期,美国当前稳健的劳动力市场能够使得美联储将重心放在抗通胀上。我们构建的CPI模型显示,6月有可能是未来2个月的高点,如果下半年不出现“意外性”供给扰动风险,6月甚至是全年的高点。抛开“意外性”供给扰动,根据模型显示,至年底CPI区间大约在7.6%-8.4%之间,如果未来通胀能够持续下行,即使其绝对值位于高位,下行斜率较为缓慢,美联储的加息节奏可能边际放缓。镍作为波动率较大的品种,在当前基本面矛盾并不突出的情况下,交易核心以宏观为主,需持续关注宏观动向。

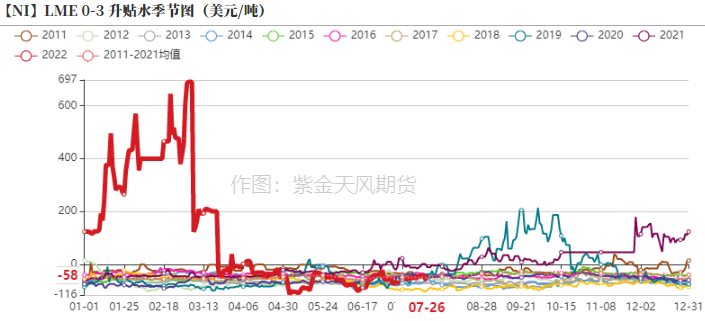

* 基本面上,镍矛盾并不突出。周内进口镍板持续到货,缓解现货紧张的压力。不锈钢终端需求孱弱,尚未见回暖起色,不锈钢利润亏损10%-15%区间,预计钢厂将持续向镍铁厂寻求利润,镍铁价格存在进一步下跌空间。短期来看,前期超跌迎来镍价修复基本到位,负反馈压力下,镍价上方空间有限。纯镍绝对低库存一定程度上支撑镍价,但我们认为更多的体现在back结构走强上,月差策略推荐正套为主。

* 中长期来看,我们依然维持绝对价格中枢下移的观点,镍供应宽松压力在走阔,镍元素总量供应随着印尼镍铁新增产能释放而大幅上升,镍元素过剩格局较为明朗。

*风险提示:1.印尼镍铁产能释放不及预期;2.疫情不确定性。

周度价差数据

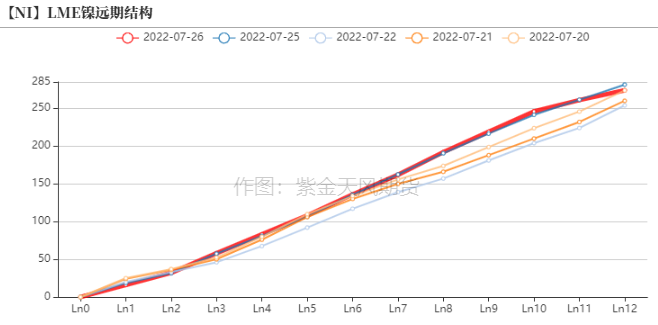

伦镍价差结构

* 伦镍价格曲线呈contango结构,LME0-3升水下滑至-58美元/吨。

数据来源:Wind,紫金天风期货

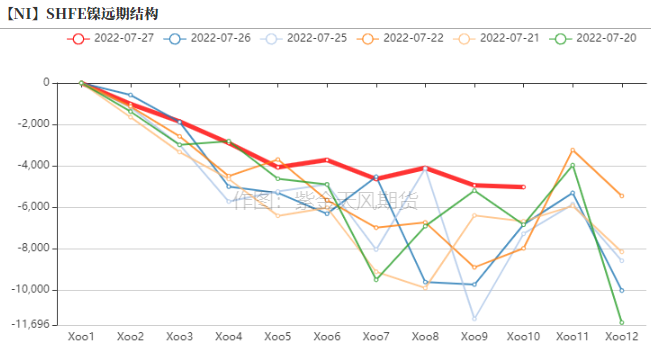

沪镍价差结构

* 本周内,沪镍月差变化较为剧烈,我们认为短期内在绝对低库存支撑下,back结构维持。

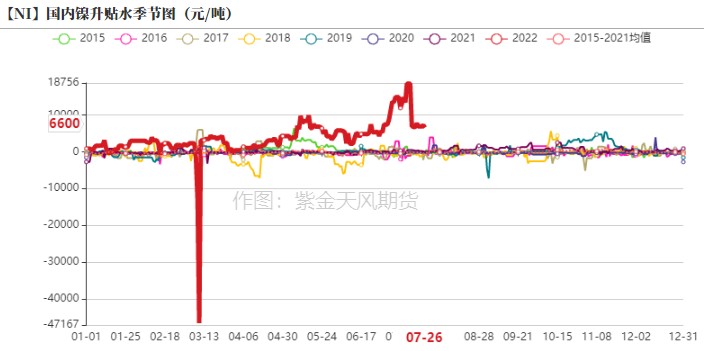

* 截至7月26日,国内电解镍升贴水回落至6600元/吨,主要原因在于近两周进口镍板持续到货,现货升水回落。

数据来源:wind,紫金天风期货

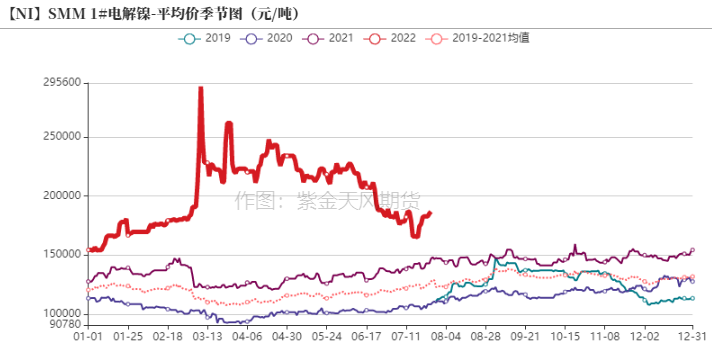

纯镍价差

数据来源:wind,SMM,紫金天风期货

供给端:周度变化情况

镍矿价格持续回落

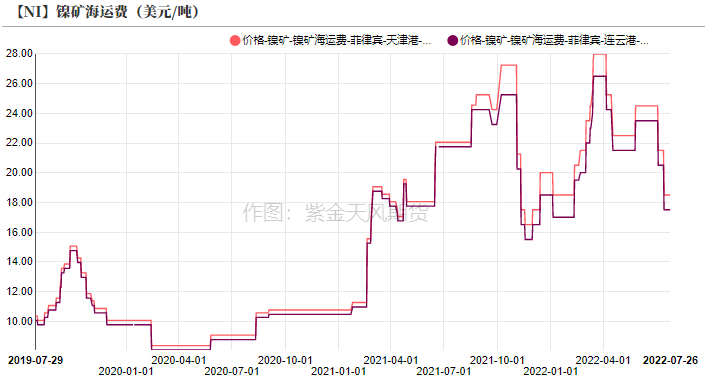

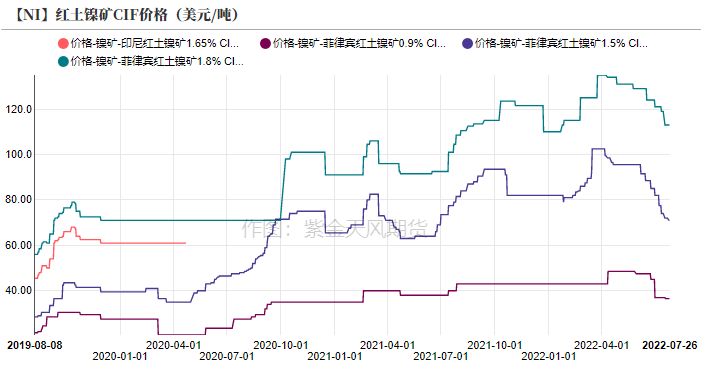

* 周内,海运费维持17.5-18.5美元/吨,菲律宾红土镍矿1.5%CIF价格小幅回落至71美元/吨。

* 不锈钢负反馈向上传导至镍矿端,镍铁厂因亏损而减产,压力持续向上传导,矿端价格有所松动。

数据来源:SMM,紫金天风风云

镍铁供应逐渐宽松

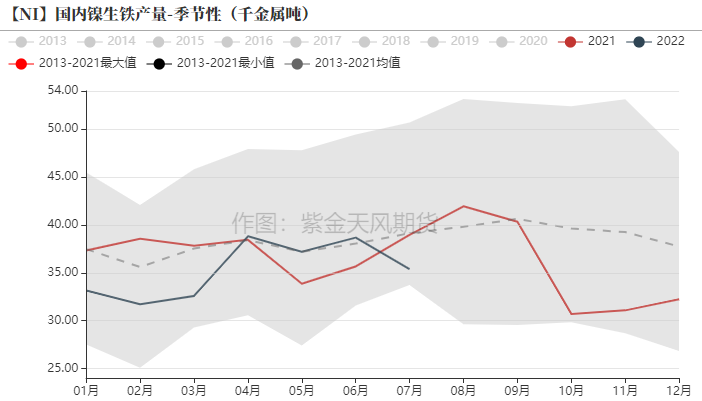

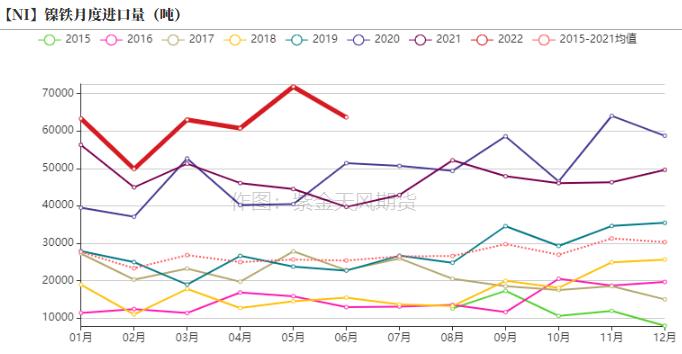

* 6月镍生铁进口量约6.36万吨,环比下降11.42%。

* 7月国内镍生铁产量约33.06万吨镍,环比下降2%。

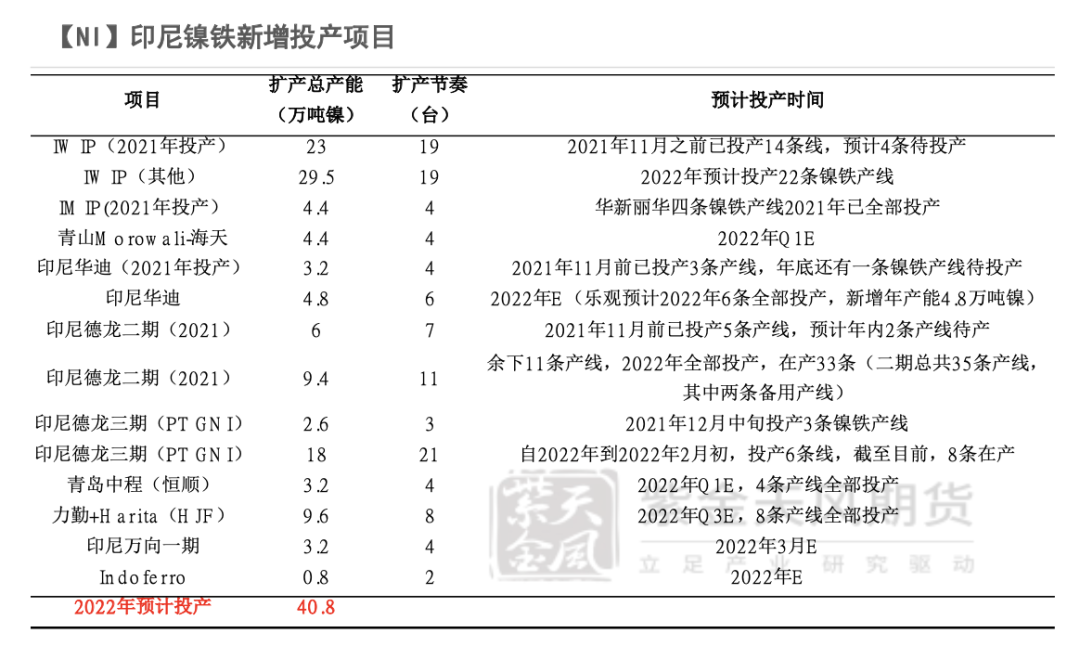

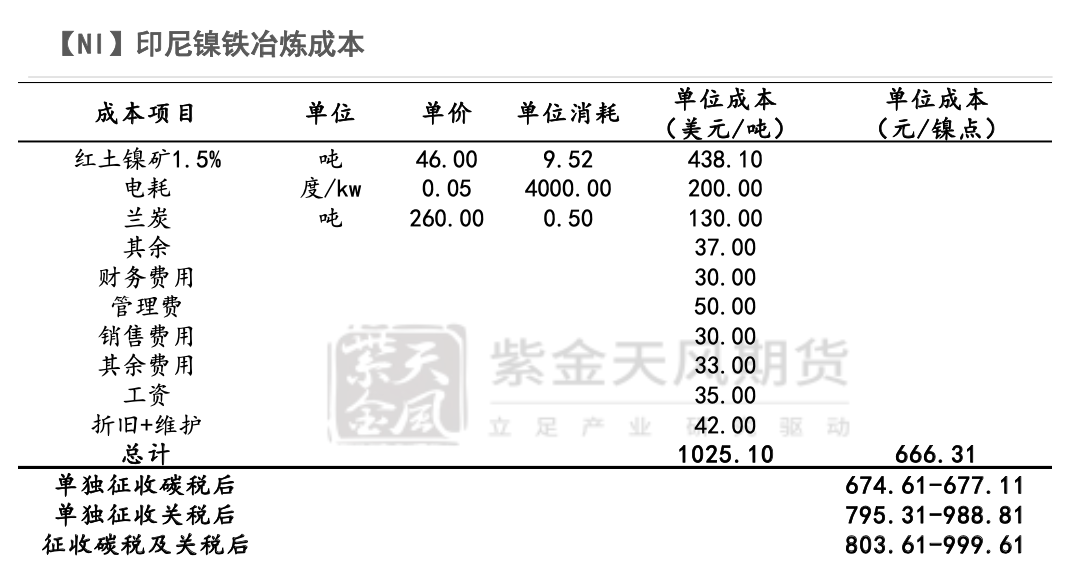

* 我们预计2022年印尼当地规划新增镍铁项目全年新增或达40.8万吨镍。全球镍元素供应增量主要依靠印尼镍铁新增产能,随着印尼镍铁供给产出,镍供应转向宽松的压力逐步兑现。

数据来源:SMM,紫金天风期货

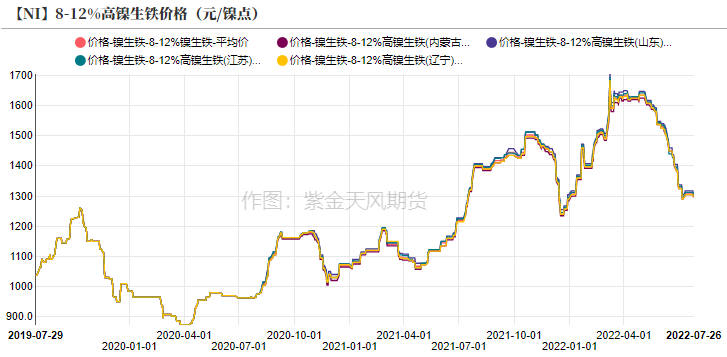

镍铁利润收窄

* 周内镍铁平均价格维持在1300元/镍点左右,最低价格触及1250元/镍点。

* 不锈钢负反馈传导至镍铁,镍铁价格回落。镍铁厂持续亏损的负反馈又进一步向矿端传导,周内镍矿成本小幅下降,镍铁成本压力边际缓和,但利润亏损区间约为0至-10%之间,处于紧绷状态。我们预计在当前终端羸弱大环境下,钢厂负反馈持续传导,镍铁价格存在进一步下跌空间。

数据来源:SMM,紫金天风期货

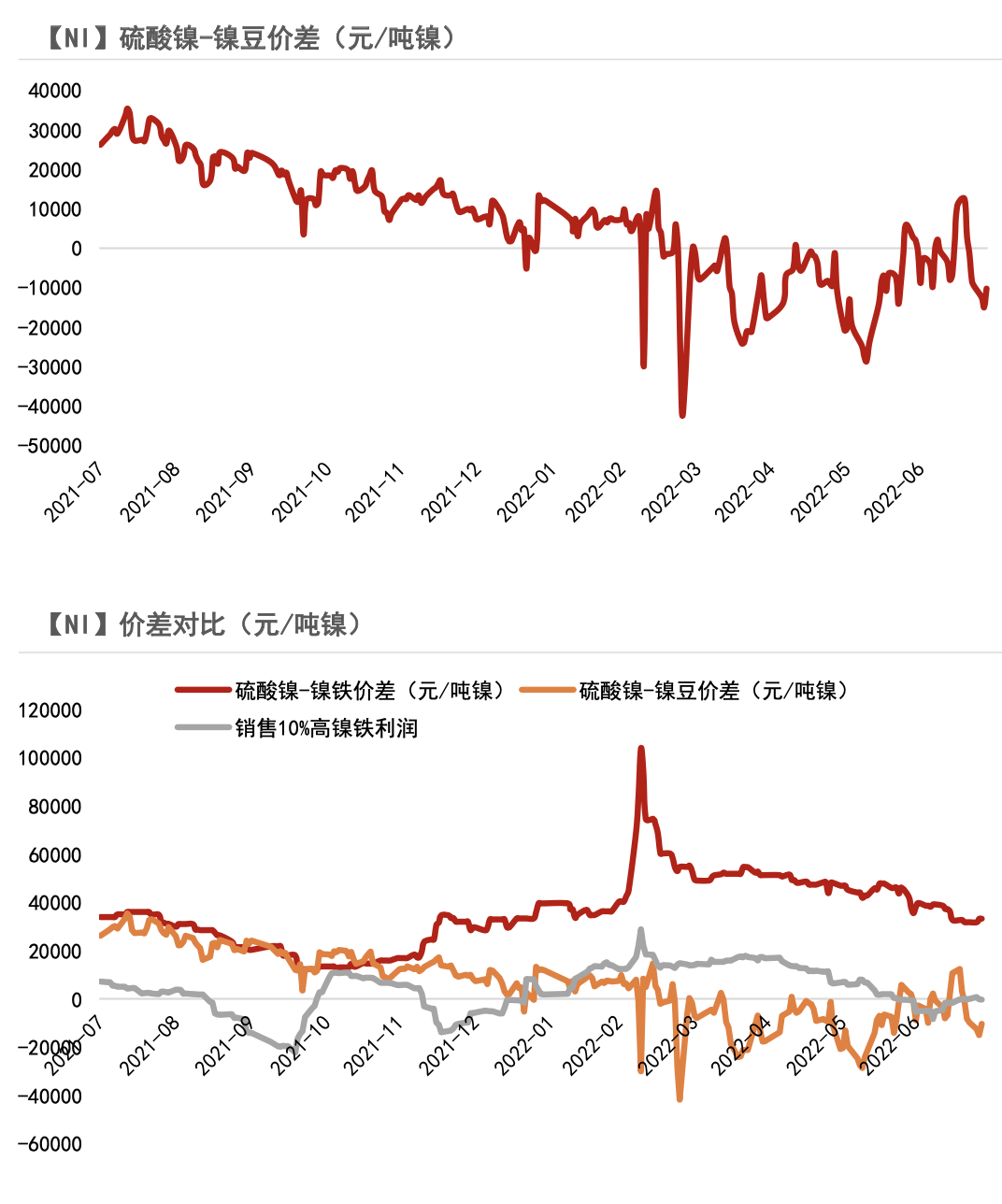

硫酸镍价差情况

* 截至7月18日,硫酸镍、镍铁价差为3.3万元/吨镍。

* 根据测算,当硫酸镍和镍铁价差大于2.1万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力充足。

数据来源:SMM,紫金天风期货

LME镍库存

* 截至7月26日,LME镍库存60170吨,其中镍豆库存45438吨,镍板库存10572吨。

数据来源:SMM,紫金天风期货

国内镍库存位于历史极低位

* 截至7月22日,电解镍国内社会库存为3717吨。

数据来源:紫金天风期货

需求端:周度变化情况

不锈钢周度变化

* 虽然镍铁、纯镍等原料价格下降带动不锈钢成本中枢下移,但终端需求疲软导致不锈钢价格下降,钢厂持续亏损,亏损约10%-15%。

* 截至7月22日,不锈钢库存小幅累库至659300吨。当前不锈钢基本面呈供需双弱,需关注库存变化情况。

数据来源:SMM,紫金天风期货

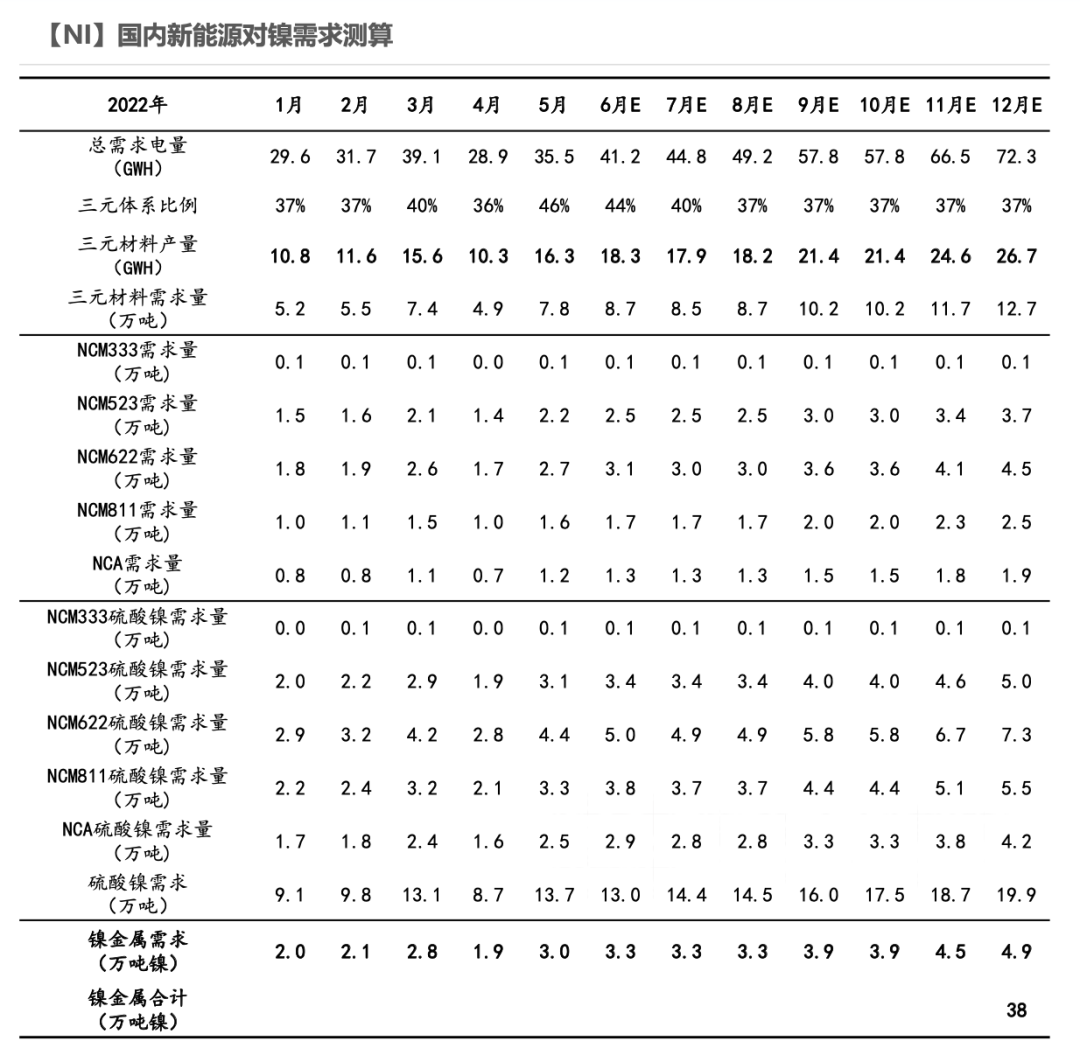

新能源需求预计全年达38万吨镍

数据来源:SMM,紫金天风期货

联系人:杨希娅

从业资格证号:F03092600

联系方式:yangxiya@zjtfqh.com

简

简 繁

繁