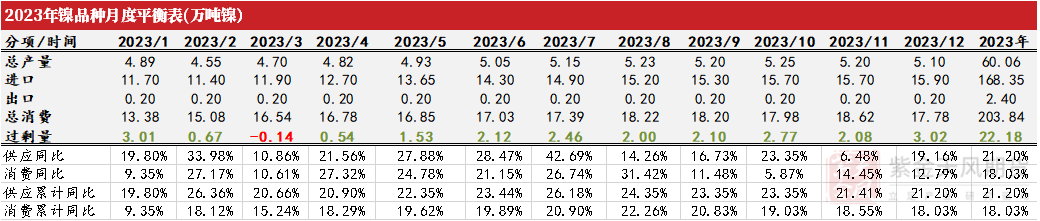

平衡表

* LME表示亚洲盘镍交易将于3月20日恢复,此举一定程度上能够促进镍交易流动性的恢复。同时,上周宏观议息会议偏鹰,使得有色金属承压,镍价下行。

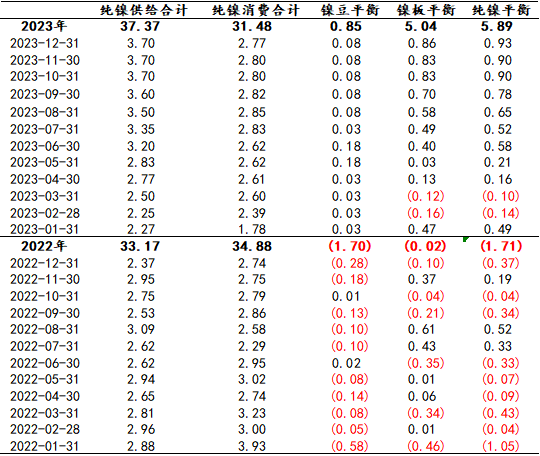

* 2022年,镍价高波动使得产业链经历了打压边际需求的周期,不锈钢行业、新能源行业用纯镍的边际需求不断下滑。同时,高昂的绝对价格也打出了新的供应,本轮电解镍的新增投产周期预计在2023年-2024年。因此,供应端产出的节奏相对重要。我们预计2023年国内镍板供应增量约3万吨,产量达20.1万吨;进口镍板总量预计12.8万吨;整体纯镍供应总量约37.1万吨,同比增速达15%。从纯镍供应节奏来看,我们认为电解镍二季度末新增投产逐渐兑现的概率较大,一季度供应增量尚不明显,叠加纯镍低库存支撑,back结构预计维持。在纯镍基本面转向前,建议正套策略,可在适当位置入场尝试跨期正套。

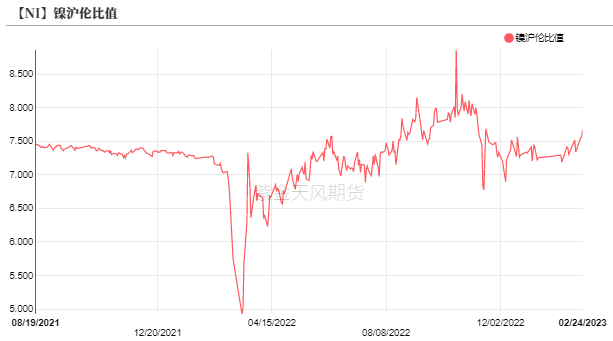

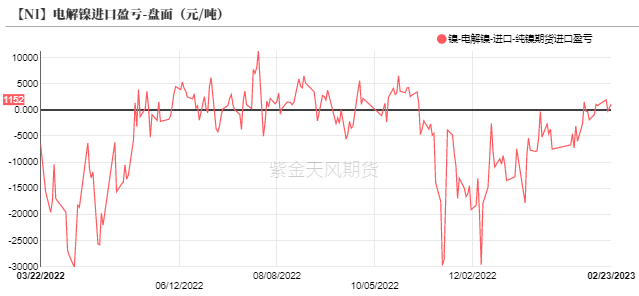

* 供应端,截至2月24日,镍沪伦比值7.566,盘面进口盈利1152元/吨,进口窗口打开。需求端,预计3月不锈钢存在新增投产,当前原料备货相对充足。1月硫酸镍产量预计3.58万吨镍,环比下降5%。

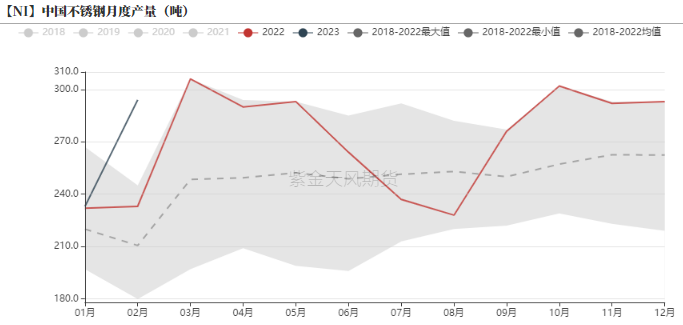

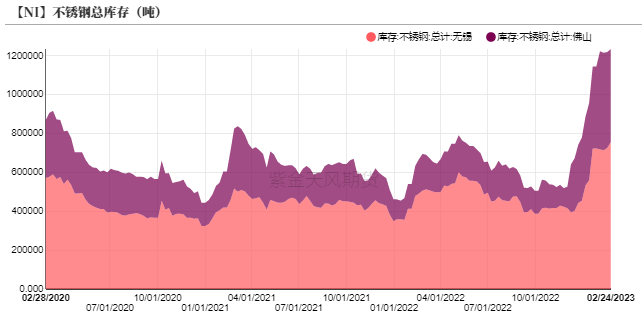

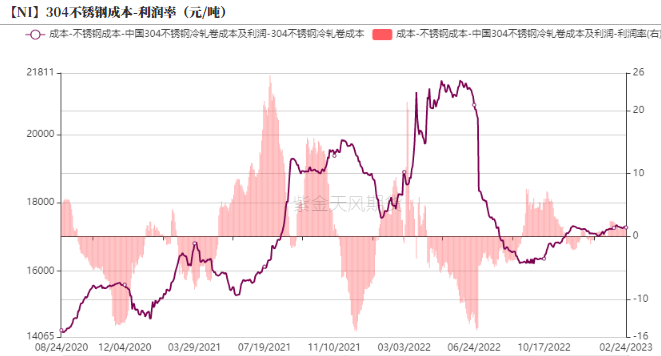

* 不锈钢来看,供应端产出斜率大于下游消费端恢复斜率,叠加当前不锈钢库存位于历史同期高位,后续库存累库压力较大,我们认为短期不锈钢价格震荡偏弱运行,成本端对不锈钢价格支撑位预计在16500元/吨附近。

镍观点小结

**

**

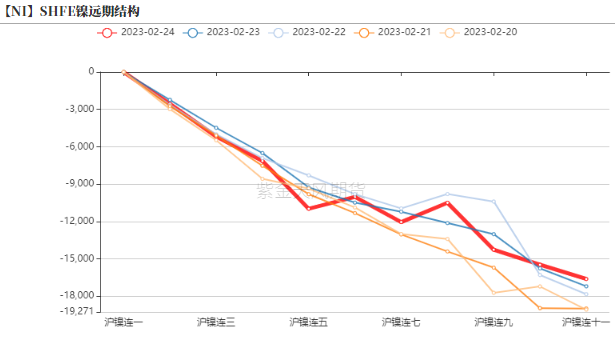

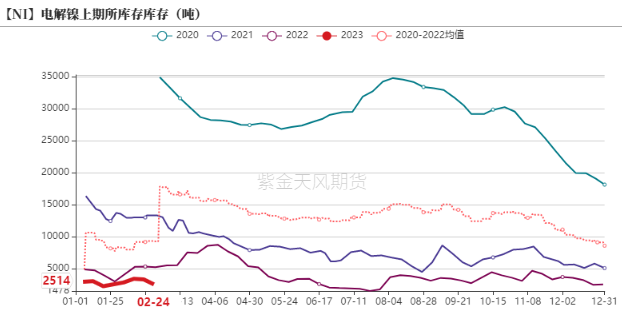

电解镍核心观点:震荡偏弱从纯镍供应节奏来看,我们认为电解镍二季度末新增投产逐渐兑现的概率较大,一季度供应增量尚不明显,叠加纯镍低库存支撑,back结构预计维持。在纯镍基本面转向前,建议正套策略,可在适当位置入场尝试跨期正套。

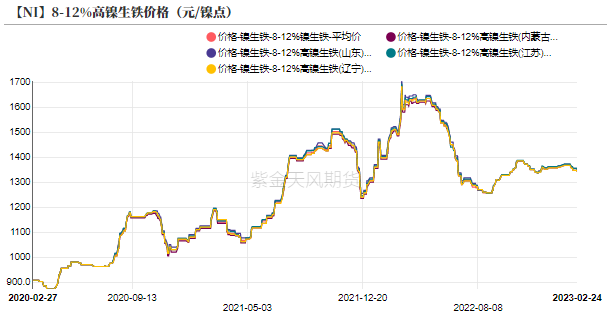

镍铁价格:中性镍铁现货价格1350元/镍点。

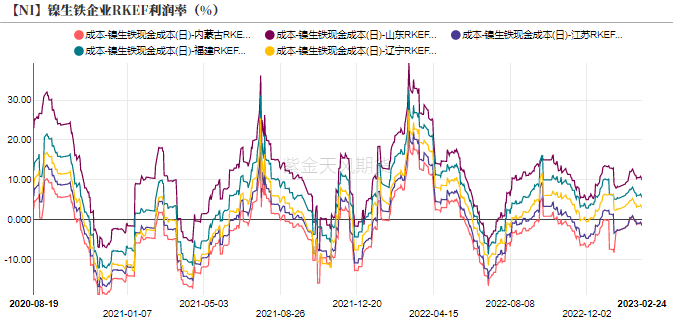

镍铁利润:中性镍铁厂利润率约-0.7%至+10%之间。

电解镍进口利润:偏多截至2月24日,镍沪伦比值7.566,盘面进口盈利1152元/吨,进口窗口打开。

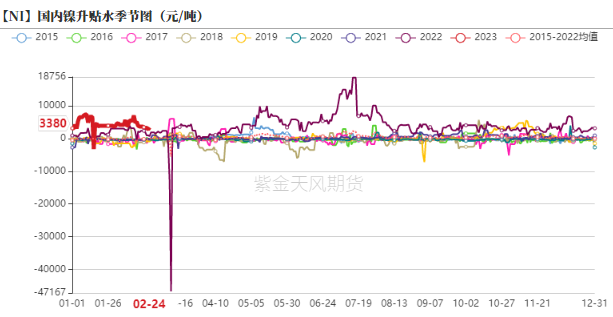

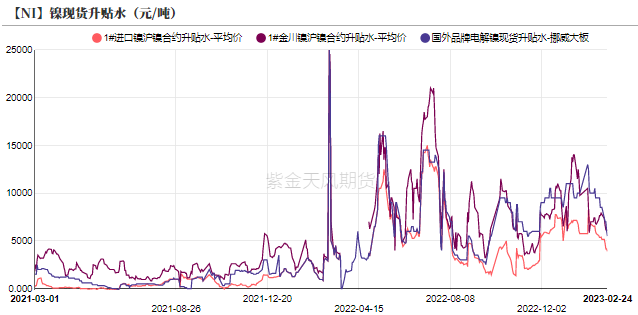

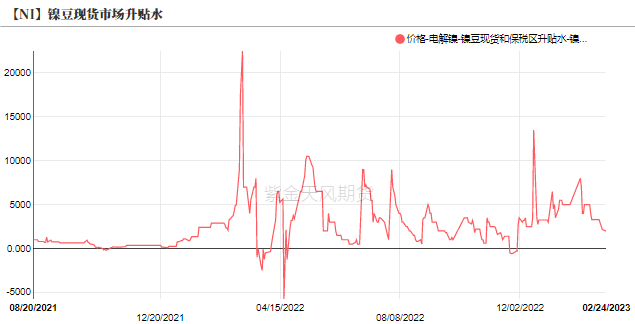

电解镍现货升贴水:中性

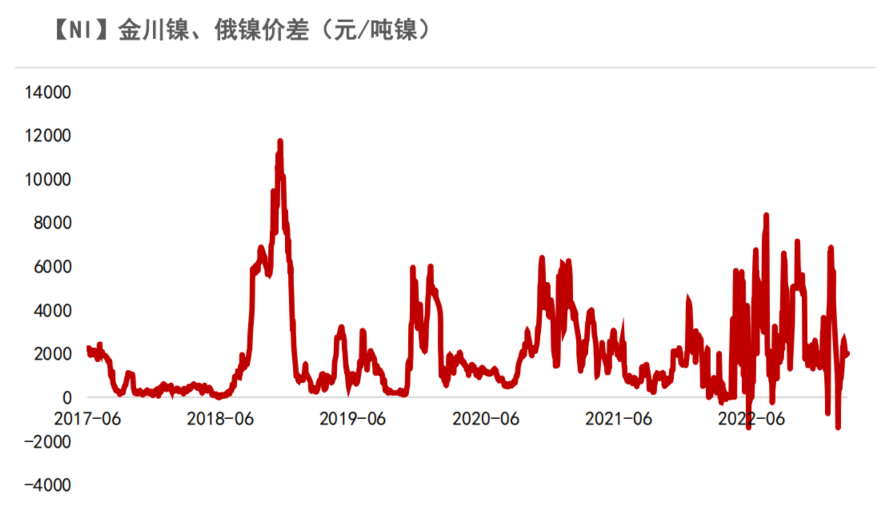

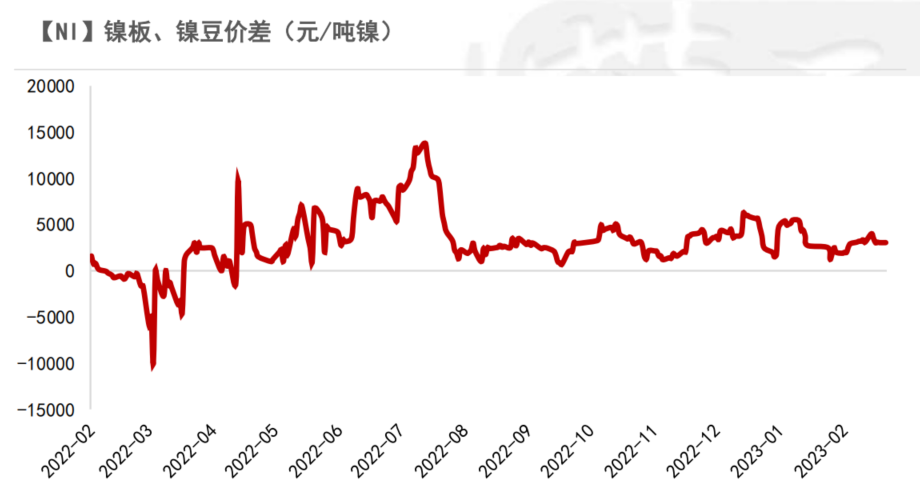

金川镍升水5750元/吨;

俄镍升水3600元/吨;

挪威大板升水5500元/吨;

镍豆贴水2000元/吨;

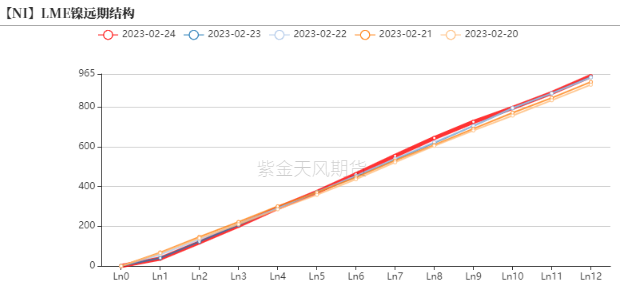

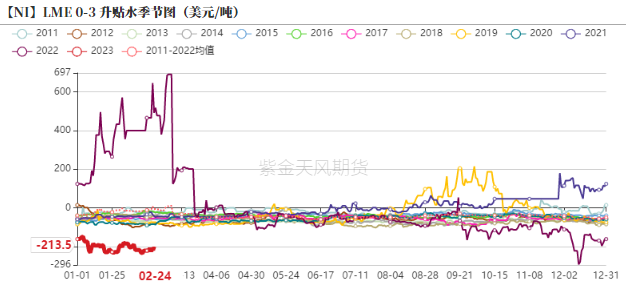

LME0-3升贴水:偏空LME0-3升水-213.5美元/吨。

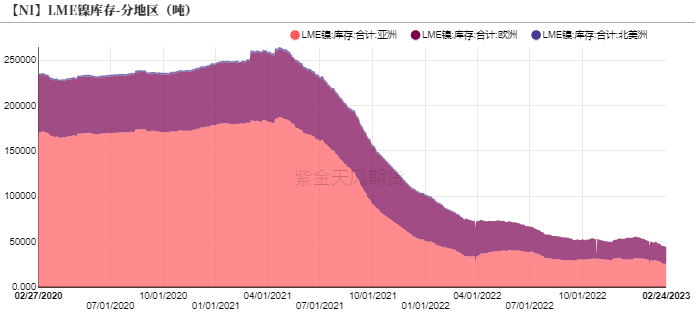

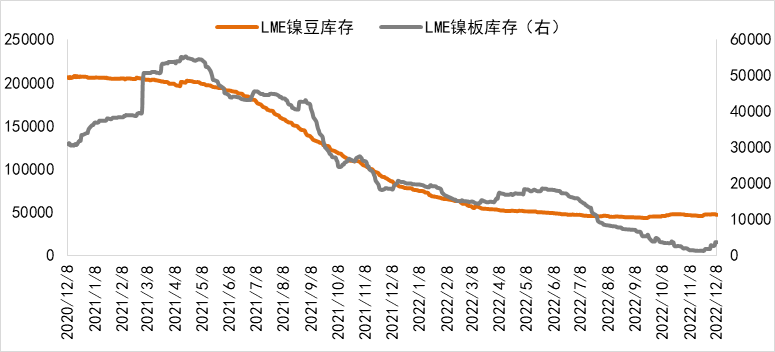

电解镍库存:偏多截至2月24日,LME镍库存44580吨,其中镍豆库存34470吨,镍板库存8424吨。

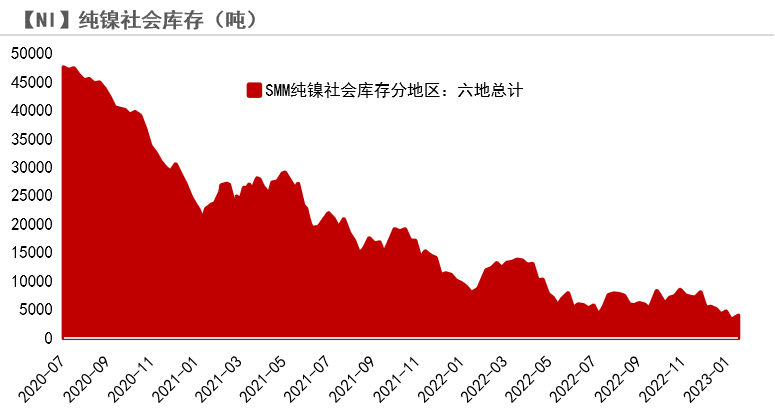

截至2月24日,电解镍国内社会库存为5221吨。

不锈钢观点小结

核心观点:震荡偏弱供应端产出斜率大于下游消费端恢复斜率,叠加当前不锈钢库存位于历史同期高位,后续库存累库压力较大,我们认为短期不锈钢价格震荡偏弱运行,成本端对不锈钢价格支撑位预计在16500元/吨附近。

产量:偏空预计3月不锈钢存在新增投产,当前原料备货相对充足。

冶炼利润:中性不锈钢利润位于盈亏平衡附近。

不锈钢社会库存:偏空截至2月24日,不锈钢库存小幅累库至123.3万吨.

周度价差数据

伦镍价差结构

* 伦镍价格曲线呈contango结构,LME0-3升水-213.5美元/吨。

数据来源:Wind,紫金天风期货

沪镍价差结构

* 沪镍月差呈back结构,近强远弱格局维持。

* 截至2月24日,国内电解镍升水均价3380元/吨。

数据来源:Wind,紫金天风期货

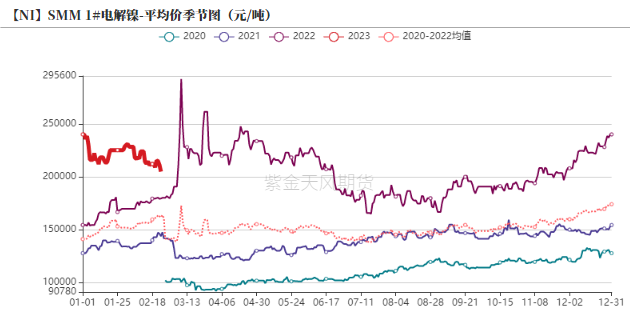

纯镍价差

数据来源:SMM,Wind,紫金天风期货

供给端:周度变化情况

镍矿价格企稳

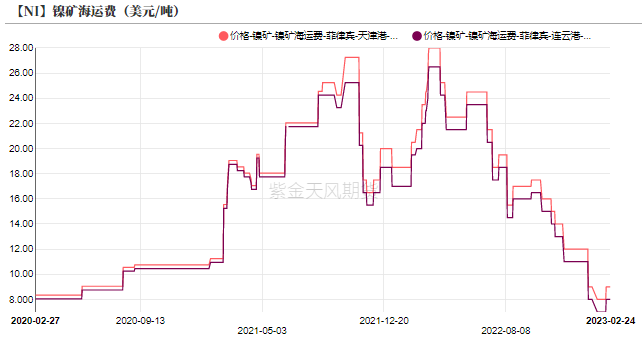

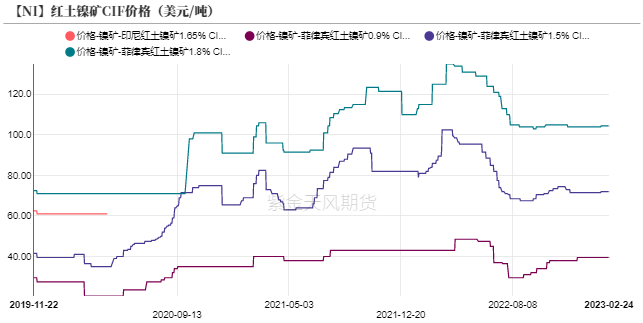

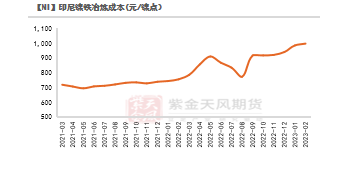

* 海运费上涨至8-9美元/吨,菲律宾红土镍矿1.5%CIF价格72美元/吨。

数据来源:SMM,紫金天风期货

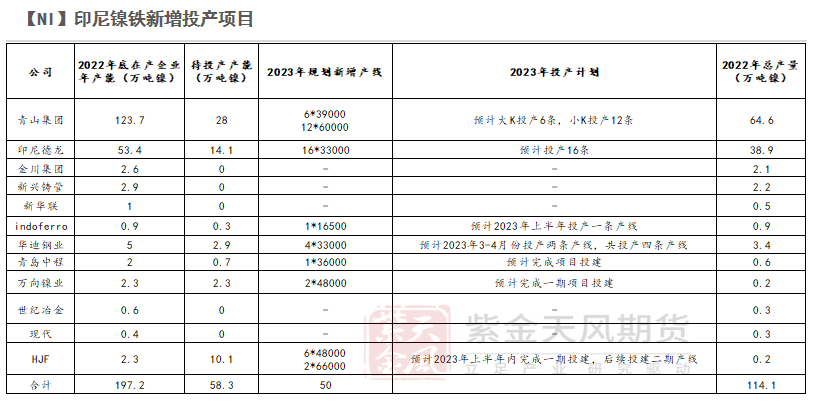

镍铁供应

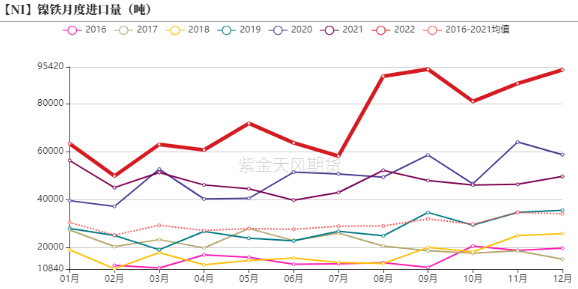

* 印尼镍铁稳步放量,整体镍铁过剩格局较为明确。12月镍铁进口9.4万吨镍,环比上涨9.25%。

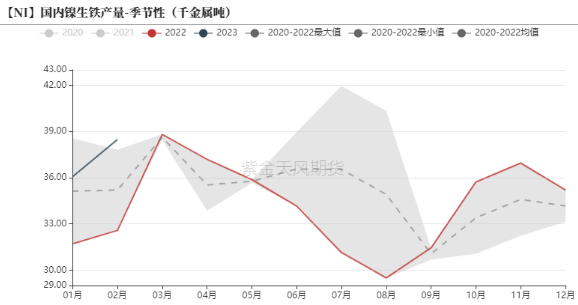

* 2月国内镍生铁产量约3.848万吨镍,环比上升6.68%。

数据来源:SMM,紫金天风期货

镍铁利润向暖

* 镍铁现货价格1350元/镍点,镍铁厂利润率约-0.7%至+10%之间。

数据来源:SMM,紫金天风期货

纯镍进口亏损

* 截至2月24日,镍沪伦比值7.566,盘面进口盈利1152元/吨,进口窗口打开。

数据来源:SMM,紫金天风期货

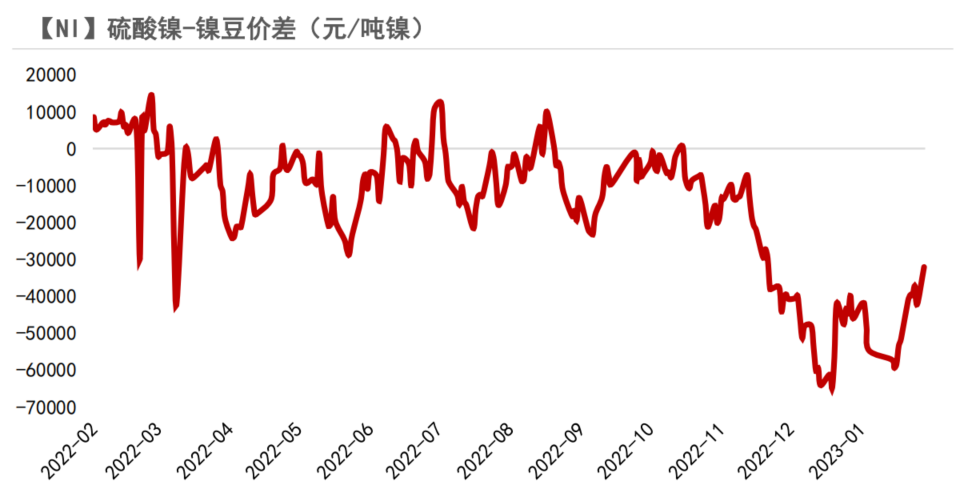

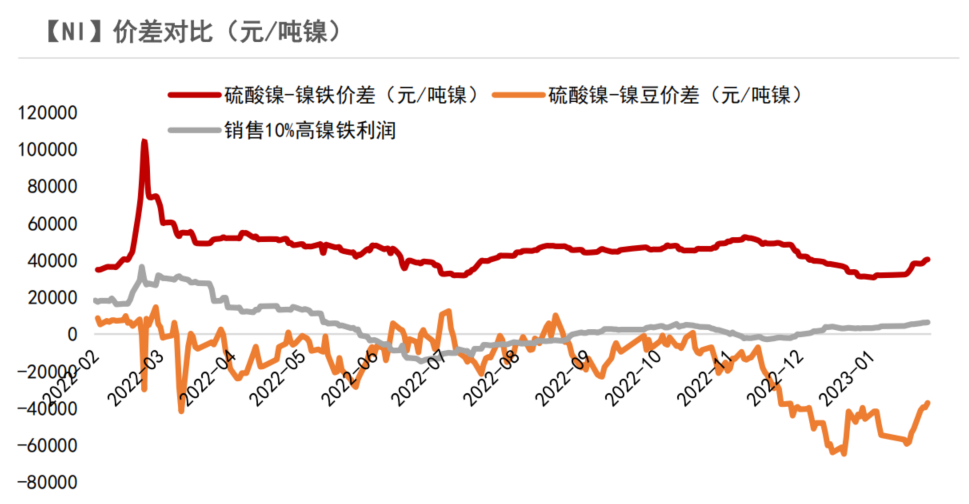

硫酸镍价差情况

* 截至2月24日,硫酸镍、镍铁价差为4.8万元/吨镍。

* 根据测算,当硫酸镍和镍铁价差大于2.1万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力充足。

数据来源:SMM,紫金天风期货

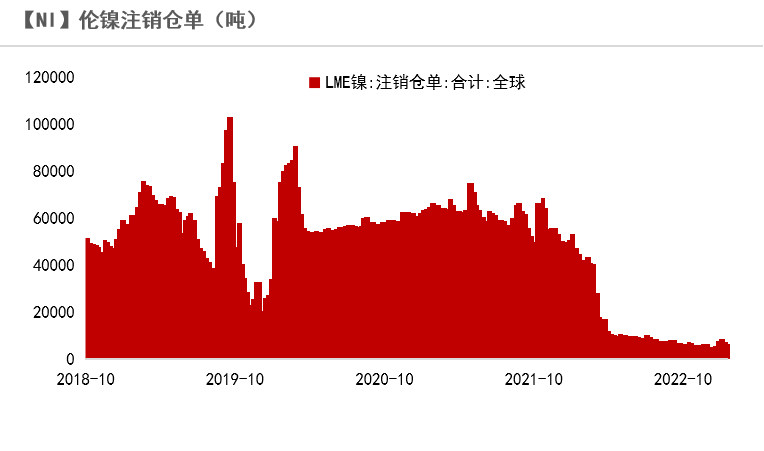

LME镍库存小幅累库

* 截至2月24日,LME镍库存44580吨,其中镍豆库存34470吨,镍板库存8424吨。

数据来源:LME,紫金天风期货

国内镍库存小幅去库

* 截至2月24日,电解镍国内社会库存为5221吨。

数据来源:紫金天风期货

需求端:周度变化情况

不锈钢周度变化

* 不锈钢利润盈亏平衡。

* 截至2月24日,不锈钢库存小幅累库至123.3万吨,供应端产出斜率大于需求端恢复斜率,预计后续累库压力较大。

数据来源:SMM,紫金天风期货

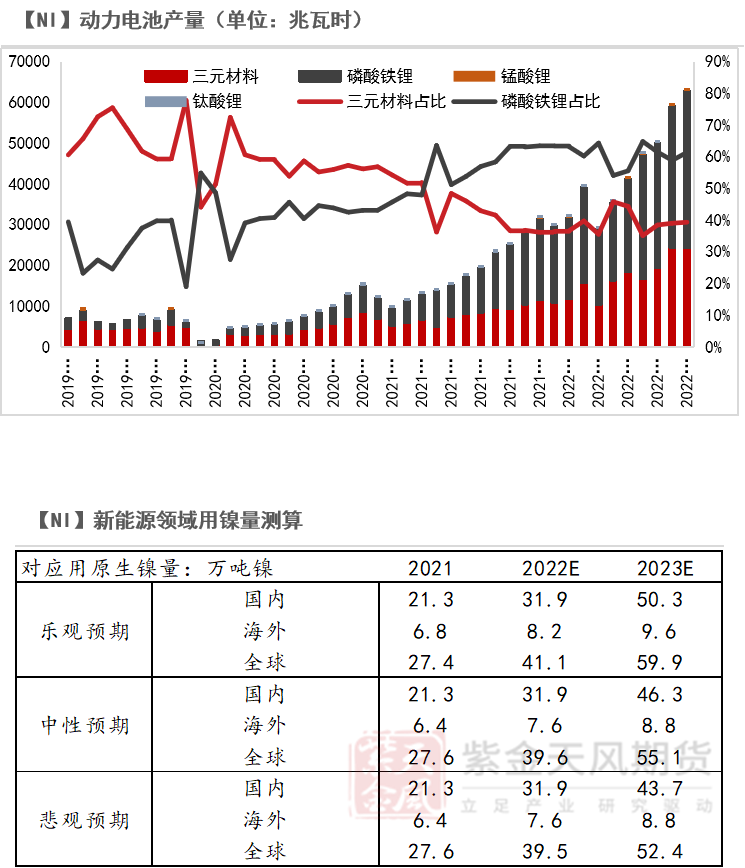

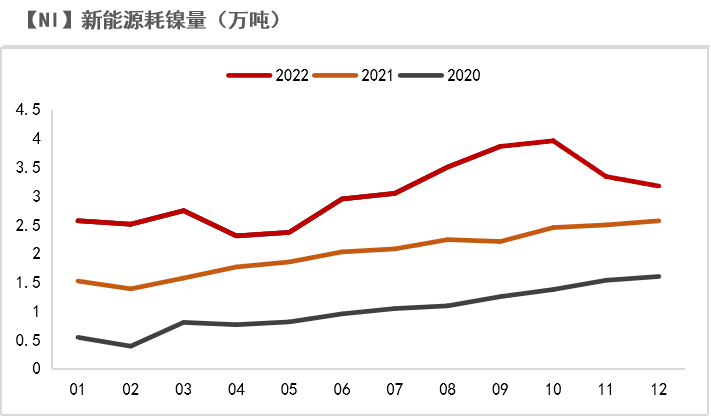

需求:新能源耗用镍预计约46万吨镍

* 2022年1-12月,三元动力电池用镍量累积约31.96万吨镍,同比增长50.15%,三元电池占动力电池总产量比重约39%。

* 展望2023,以悲观/中性/乐观预计三元动力电池对应的耗镍量分别为43.7/46.3/50.3万吨镍,新能源用镍量在镍消费占比由18%提升至22%。

数据来源:SMM,Wind,紫金天风期货

作者:卫来

从业资格证号:F3082677

交易咨询证号:Z0016201

联系方式:weilai@zjtfqh.com

联系人:杨希娅

从业资格证号:F03092600

联系方式:yangxiya@zjtfqh.com

简

简 繁

繁