镍价上跳下窜,定价基准失灵

3月以来,不足一个月的时间,伦镍价格走势仿佛过山车一般,上跳下窜,惊险刺激。从25000美元/吨左右起步,5个交易日内最高暴涨至55000美元/吨,涨幅超过100%。之后连续四个跌停,最低跌至27020美元/吨后企稳反弹,上周五(3月25日)最高再涨至40700美元/吨,波动非常剧烈,历史罕见。期间伦敦金属交易所(LME)不断发布超出幅度交易取消的通告,同时场内交易“圈”内第二节(R2)的官方价格多次被取消。据分析,LME系统出现错误与其之前不设置涨跌停板有一定关系,可能损及LME市场报价的权威性,反过来增加沪镍的定价话语权;同时,目前下游购销停滞也反映出对LME产生的官方价格不认可,而全球现货交易迟滞进一步导致期货波动难平。分析LME在逼空事件前的制度设计,不难发现这也是逼空事件产生的一大原因,主要在于对大户监管力度较弱,风控缺位。另外,有分析认为,伦镍事件的发展演进,是传统的镍定价机制和新的行业发展形势之间的矛盾爆发。

伦镍定价基准基本失灵。伦镍复牌后超涨跌幅交易现象频繁,且不断发布超出幅度交易取消的通告。其中,3月16日,备受市场期待的伦镍期货恢复交易,但上演了戏剧性的一幕,盘中一度触及-5%跌停板,随后跌停板被击穿,盘中出现-8%甚至-45%的成交。随后,LME公告称,由于系统错误,LMEselect随后少量交易在跌停板下方执行。暂停伦镍交易,少量价格在跌停线下的镍交易将被取消。专家分析认为,“从交易机制来看,此前LME是从现货交易演变过来的,因此不设置涨跌停板,对交易头寸的监管很少,一旦设置涨跌停板,电子交易和场内交易在报价系统、配对系统(LMEsmart)等方面可能需要有很大的更新或者变更,可能面临系统不稳定或者容易出错的问题。”

除了电子盘期货交易频频因系统出错受到困扰之外,LME场内交易的官方价格也多次被取消。在16日、17日、18日、21日、23日、24日,LME均发布公告称,在当日场内交易“圈”内第二节(R2)中,镍合约交易价格涨/跌至预设的每日价格限制,交易将被视为受到干扰, 该交易期间达成的所有交易将无效。LME圈内交易为一种原始的交易模式,交易员们在大厅内现场报价,用独特的手势买卖和设定价格,这些价格随后被用来作为全球金属基准价格。根据LME目前规则,R2价格如果触及停板,当天就不公布官方价格,将采用下一个R2未停板日期的价格。这导致自16日复牌以来,仅22日报出过官方价格,16日-18日的官价在22日被调整为22日官方价格。行业人士表示,官方价格是现货行业和金融机构用作当日贸易、产品权益结算等的计价基准,目前下游购销停滞也反映出对LME产生的价格不认可,而全球现货交易迟滞进一步造成了期货波动难平。长期来看,虽然LME交易系统逐步会被修复,但如此机制下,会对交易参与者造成情绪损伤,其他金属品种也会因此受到影响。

全球镍矿供应集中,新能源电池需求强劲

世界镍资源储量丰富,在地壳中的含量不少,但比氧、硅、铝、铁、镁等要少很多。地核中含镍最高,是天然的镍铁合金。镍矿在地壳中的含量为0.018%。2016-2020年全球镍矿资源储量波动发展,根据美国地质调查局USGS,2020年全球探明镍基础储量约9400万公吨,同比增长5.6%。

镍矿主要以红土镍矿和硫化镍矿两种形式存在,与传统的硫化镍矿相比,红土镍矿的资源储量更丰富,品位更高,开采难度小;但红土镍矿构成复杂,对冶炼技术要求高,利用难度大。初期,硫化镍矿产量占全球的主导地位,红土镍矿的供给数量较少,但随着2007年以后工业中发明了使用镍铁替代电解镍生产不锈钢的工艺,开采成本低的红土镍矿应用随之兴起,2019年红土镍矿产量占比扩大至64%,且仍在提升,硫化镍矿占比缩小至了36%。硫化镍矿主要分布在加拿大、澳大利亚、俄罗斯、中国等地,该矿产冶炼工艺成熟,副产品较多,但采矿成本较高。红土镍矿主要分布在赤道线南北30度以内的热带国家,主要有东南亚的印尼和菲律宾、美洲的古巴和巴西、新喀等;红土镍矿资源丰富,开采成本较低,但冶炼成本较高,如湿法冶炼工艺技术复杂;印尼和菲律宾的红土镍矿产量位居全球第一和第二名,逐渐成为全球“红土镍矿”竞逐者的“战场”。

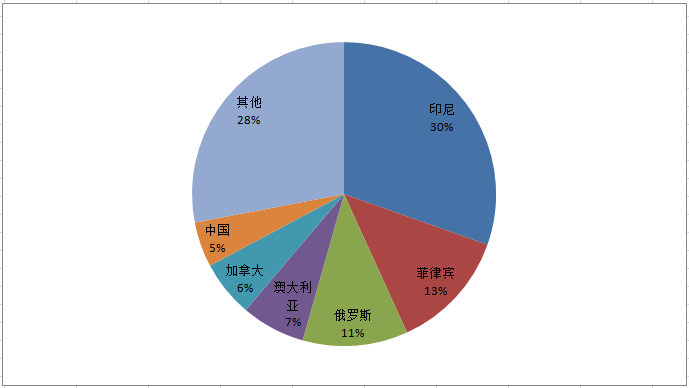

全球镍储量主要分布在印尼、澳大利亚、巴西等地,中国镍的储量较少,仅占全球储量的3%,主要分布在甘肃省,国内镍矿多以硫化镍为主,多用于生产纯镍。由于国内镍资源有限,我国镍矿资源进口基本来自菲律宾和印尼。产量区域分布中,镍矿产量与其储量资源密切相关,产量较高的同样主要为印尼、菲律宾、俄罗斯、澳大利亚等地,我国镍矿产量受储量较少影响,产量占比仅为4.8%。

以下是2020年全球镍矿产量区域分布(单位:%):

资料来源:WBMS 华联期货研究所

镍矿石主要分硫化铜镍矿和氧化镍矿,两者的选矿和冶炼工艺完全不同:根据硫化铜镍矿矿石级别选用不同选石方法,再进行冶炼;氧化镍矿的冶炼富集方法,可分为火法和湿法两大类,火法工艺产生污染物量大,随着镍矿品位的下降和环保的日益严格,湿法工艺所占份额逐渐增大。产量方面,2020年全球镍矿产量出现下滑,实现250万公吨,同比下滑7.4%。

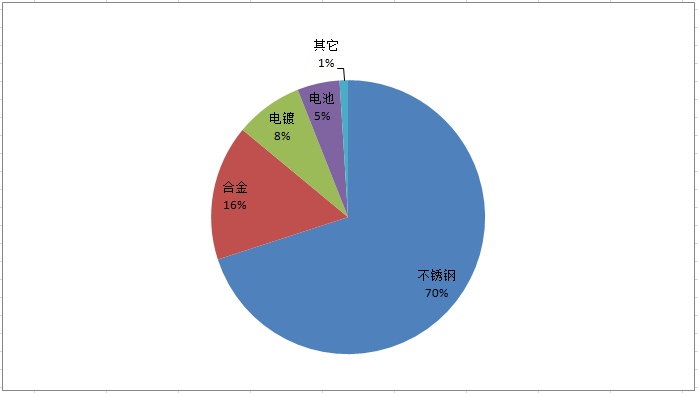

从镍的下游需求端看,不锈钢是镍第一大消费领域,该领域消费占全球比例高达70%。同时镍是镍氢电池、镍镉电池、三元材料锂离子电池等多种电池的重要原料,在便携设备、电动汽车、储能电池等领域有广泛应用,目前电池领域镍消费占比仅为5%,但由于电动汽车产业、工业储能等行业快速发展,镍在电池领域的需求潜力巨大。由于镍矿资源与产能的限制,尤其红土镍矿,上游原材料主要聚集在印尼,使得全球不锈钢增长重心向印尼转移,印尼2021年不锈钢产能达到950万吨。据中国不锈钢分会,2019年中国不锈钢粗钢产量2940.0万吨,同比增加269.31万吨,增长了10.08%。据Mysteel统计,中国2021年不锈钢新增产能达到335万吨,不锈钢稳定的需求支撑对镍矿的需求。有机构预计,预计2025年全球镍需求将达到348万吨。随着全球新能源汽车的快速发展,电池用镍需求占比将提升到2025年的17%,预计2025年电池领域用镍需求将达到58万吨,需求占比将从2020年的3%提升到2025年的17%。

2020年全球镍下游需求分布图:

资料来源:WBMS 华联期货研究所

俄乌战争及西方制裁,加剧纯镍供应短缺压力

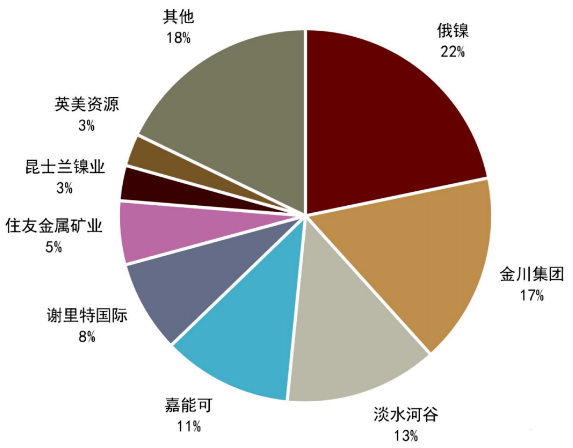

俄罗斯镍供应主要来自俄镍公司,其产品是精炼镍板,可以注册为LME仓单用于级镍产能22%,在镍库存偏低且仍将继续下降的情况下,俄镍现货流通性风险导致LME挤兑风险增加,给镍价大幅上涨创造了条件。过去五年中国的纯镍进口来源中,37%来自俄罗斯,虽然中国镍生铁净进口随着印尼镍生铁产能扩张而逐年增加。但2021年由于全球不锈钢需求增长以及中国的三元电池需求强劲,中国镍生铁进口累计同比上升8%,一级镍累计进口量同比上升118%。

俄乌战争爆发以后,美西方全面对俄罗斯进行制裁,海外市场对风险事件和成本通胀给予了更高的定价,而国内金属价格跟涨幅度不如海外,造成铜、铝、锌、镍进口窗口关闭,根据SHMET报道,已有金属从保税库流出。而LME镍的逼仓行情加剧了镍的内外价差。逼仓行情需要以空头平仓止损结束。目前现货纯镍流通性较差,预计激烈的行情可能仍将持续。而沪镍由于涨停限制,与LME价格价差达到历史最低。现货层面,硫酸镍、镍生铁价格跟涨有限,下游仍以观望为主。预计后期国内镍进口窗口可能持续关闭,国内库存将进一步降低,成本向下游传导难以避免。

全球精炼镍产能分布:

资料来源:WIND 华联期货研究所

国内外镍库存持续下降,供应偏紧

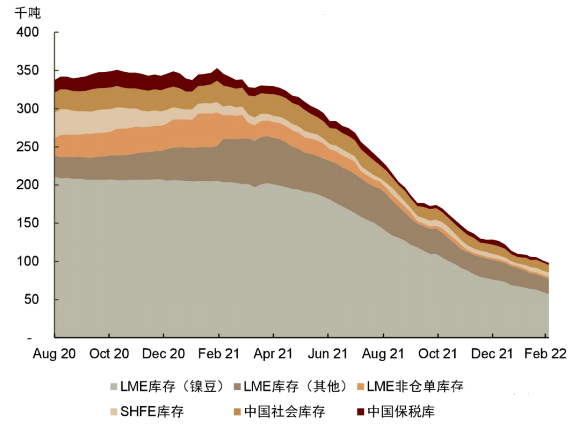

2021 年,由于镍产能释放不及预期,以及镍结构性供应不足,全球存量镍显性库存呈现去库存。LME 镍期货库存从 2020 年的 24 万吨附近,降至 2022 年 2 月底不足 8.5 万吨。从库存的结构上来看,国外库存总体仍是以镍豆为主,镍板少量的结构。由于新能源电池自 2020 年下半年需求快速复苏,但产能增量不及需求增长,硫酸镍价持续走升,镍豆溶解有正向收益,而进口镍豆因 COO免关税长单为主,而进口窗口来看,LME 镍豆也在较多时间内有进口窗口打开,持续吸引 LME 镍豆进入国内,但贸易流通量并不太大,绝大多数直接进入电池生产厂自溶。2021 年国内进入自溶解的镍豆量超过 10 万吨,与 LME 镍库存镍豆的下降数量还是相近的,可以认为这是一轮真实去库存过程。国外新能源电池汽车发展若对于镍豆的需求出现显著的增长,镍豆作为当前易获得的原料品应当表现为去库。目前 LME 镍库存+国内上期所库存总体水准已经降至不满足全球半个月需求用量的程度,显性库存偏紧张,并且持续下降,主要去库存种类为镍豆。

国内外库存下降,导致国内外镍期货月间结构从 contango 变为 back,2 月延续 Back 结构。全球显性库存下降是以镍豆溶解去库为主的去库,是消费驱动,而非显性转隐性驱动,因此在实际生产补充预期不足情况下,这种近高远低的价差结构预期还将会延续。

以下是镍全球库存变化情况:

资料来源:LME SHFE 华联期货研究所

展望及策略

世界金属统计局数据显示,2021年全球镍市供应短缺,表观需求量超过产量14.43万吨。需求缺口的不断扩大是镍价上行的主要原因。去年以来,无论国际还是国内,交易所镍库存整体不断下降,一是俄镍流出难度增加;二是海运问题突出;三是部分企业本身产量的调整。不论何种原因,库存下滑为镍价上行提供支持。展望后市,中期国内现货市场一级镍供应缺口存在,未来伴随全球镍产量的继续增加,预计要到今年下半年二级镍的全面投产才会缓解一级镍供应缺口问题,镍价才会理性回归。

行情方面,上周国内沪镍在前期大幅回调以后再度暴涨,市场明显处于极度亢奋状态。虽然市场走势是对行业供需关系的反映,但当前已经参杂有很多不理性成分。

交易策略上,建议前期低位多单注意逐步获利减仓或止盈;场外激进投资者可参考上周高点少量沽空;稳健投资者建议观望,等待市场理性回归。

作者:

黄忠夏

投资咨询从业证书号:Z0010771

简

简 繁

繁