主要结论

在有色系列专题报告:《“黑天鹅”事件下的多空方资 金博弈——镍史诗级逼仓事件回顾》《LME 相关调查起 诉发酵,“百年老店”遭质疑何去何从?》中,我们已经带领大家梳理了伦镍事件的后续发展,深入分析了其发生的原因以及对市场的影响,从 LME 的后续系列监管措施解析伦镍事件所带来的余波。LME 虽从未停止过出台系列监管措施来恢复期货的价格发现功能和市场流动性,但随着英国政治环节不稳定及经济地位衰弱,英国金融定价中心的传统优势逐步向以中国为代表的东南亚金融市场转移已是大势所趋。伦镍事件的一年来, 对比于 LME 的弱点仍存,国内期货衍生品市场的及时监管有效地控制了极端行情所产生的异动风险;而英美对俄金属贸易制裁的进一步升级使得俄镍开始采用人民币计价方式,叠加我国电积镍产能的快速扩张,我们相信,在未来的镍市场,“中国价格”将会赢得更多的定价权,沪镍也将进一步的代表东亚供需变化,进一步助力于全球镍产业的价格发现。2023 年 3 月 1 日,据市场消息称,俄罗斯最大的镍生产商 Nornickel 正在以人民币计价的方式向中国 出售镍,现货价格定价方式为上海期货交易所(下称上期所)于伦敦金属交易所(下称 LME)的混合价格。2 月 24 日,美国 transfer 宣布对特定的俄罗斯原产铝制品以及其他金属(包括铜、铅和镍)征收高达 70% 的非最惠国待遇关税,进一步加剧了市场对欧美进一步加强俄罗斯相关资源品相关出口限制的忧虑。

在镍全球贸易遭受政治博弈影响、区域经贸撕裂持续冲击之下,俄罗斯镍业为避免受欧美管辖和不正 当的贸易壁垒影响限制,更多考虑以人民币计价的方式向中国出售镍,是在全球贸易流和定价中心向中国 转移下的必然之举。而随着英国经济地位日渐衰弱且 LME 近一年来饱受市场争议,未来以 LME 为代表的英 国金融定价中心的传统优势逐步向美国及中国为代表的东南亚金融市场转移也已是大势所趋。那么在伦镍 事件发生后的一年,上期所是如何应对此次极端行情,以恢复脆弱的镍市?国内市场又有哪些结构性调整,促进镍产业的供需稳定?在本篇专题中,我们将带领大家回顾伦镍事件发生后国内期货交易所以及市场的应对措施,并从多维度深入分析国际镍市场定价权加速向中国为代表的东南亚市场转移的推动因素。

01

监管得当、应对及时

国内期货衍生品市场有效控制异动风险

与 LME 镍市场的一蹶不振不同,国内期货市场的上海期货交易所(下称上期所)镍期货合约相对海外整体维持合理范围内波动,交易运行也相对平稳。即使是在伦镍事件导致价格异动期间,上期所为代表的国内监管方面也在积极主动应对,上期所通过 2022 年 2 月 23 日至 3 月 7 日发布了 3 次市场风险提示通知 及一系列的风控措施,上期所提示市场参与者做好风险防范工作,理性投资,并声明其会视市场情况依规 采取进一步措施。此外,上期所一贯以来积极稳妥的涨跌停板、限仓和保证金等制度保障都有助于避免市场极端行情的出现。在伦镍事件发生的第一时间,沪镍主力合约的交易保证金比例升高至 20%,涨跌停板幅度调整为 17%。对比于 LME 长期以来松软的交易制度和疲弱的监管体系,上期所的应对及时使得国内镍市在 LME 期镍价格的剧烈冲击下整体控制住了急速异动的风险。

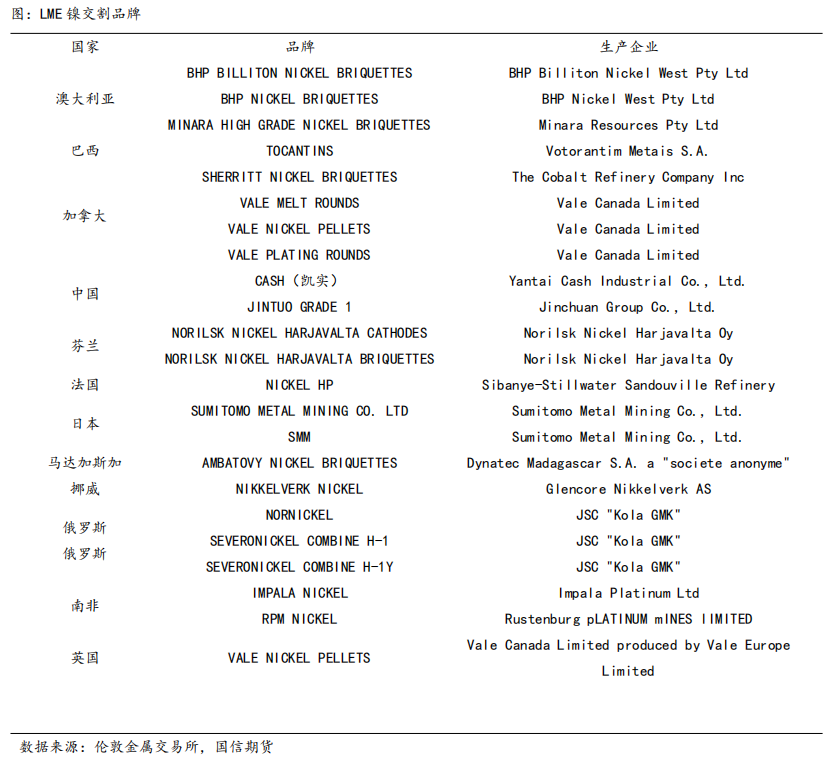

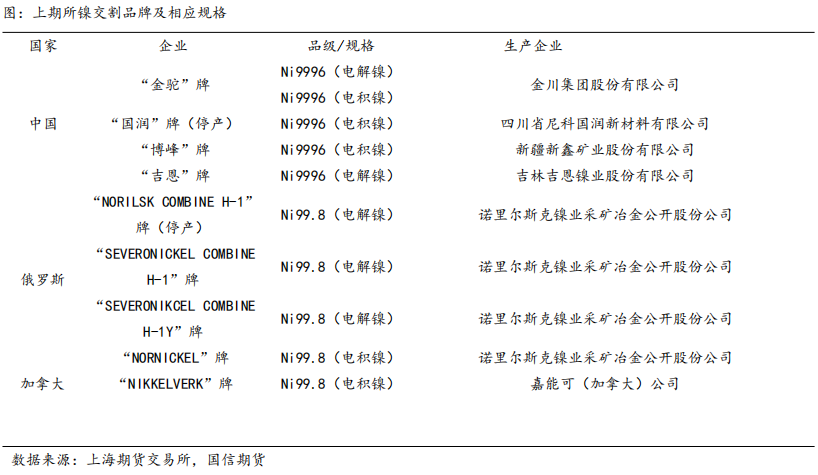

经过此次事件,国内市场再一次意识到了交割品数量对其期货价格的影响之大。针对镍交割品不足的问题,上海期货交易所(以下简称上期所)于 2022 年 9 月 5 日发布的《上海期货交易所有色金属交割商 品注册管理规定》新增加镍豆为沪镍交割品,丰富交割品种,增加可交割品的数量,增强了市场流动性, 从而减少潜在的挤仓风险。此外,参考 LME 的镍库存数据,镍豆占比约为 84%,远超于其他交割品,所以 LME 镍的定价也更偏向于镍豆价格;而我国镍豆仅占社会库存的 13%左右,沪镍的定价更偏向于镍板的价格,使得二者之间存在一定的价差。上期所新增镍豆为交割品,有利于促进内外盘的价格联动。加之我国近年来新兴的新能源动力电池仍有部分企业用镍豆溶制硫酸镍,虽在 2022 年因印尼中间品产能释放和精 炼镍库存紧张使得镍豆进口减少,但仍是不少企业的备选项。上期所将镍豆纳入交割品后,为动力电池企业等新能源企业也提供了套期保值的机会,有利于稳定下游产业。

02

俄镍开始采用人民币计价方式

贸易中心向我国转移已是大势所趋

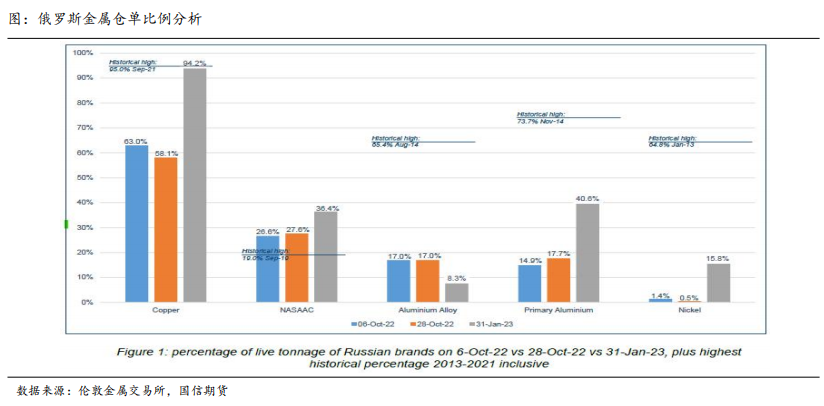

通过统计俄乌战争爆发一年以来、欧美等国对俄罗斯相关制裁逐步升级的举措来看,截至 2023 年 1 月 8 日,仅仅欧美等国对俄的制裁措施就已高达 12695 项,而就在 2 月 24 日,美国 transfer 宣布对特定的俄罗斯原产铝制品以及其他金属(包括铜、铅和镍)征收高达 70%的非最惠国待遇关税,对某些原产于俄罗斯和第三国制造的铝制品和铝衍生制品征收 200%的关税,进一步加剧了市场对欧美进一步加强俄罗斯相关资源品相关出口限制的忧虑,除了贸易关税以外,俄罗斯贸易的交易结算、运输及相关保险环节都已 受到欧美针对性限制。

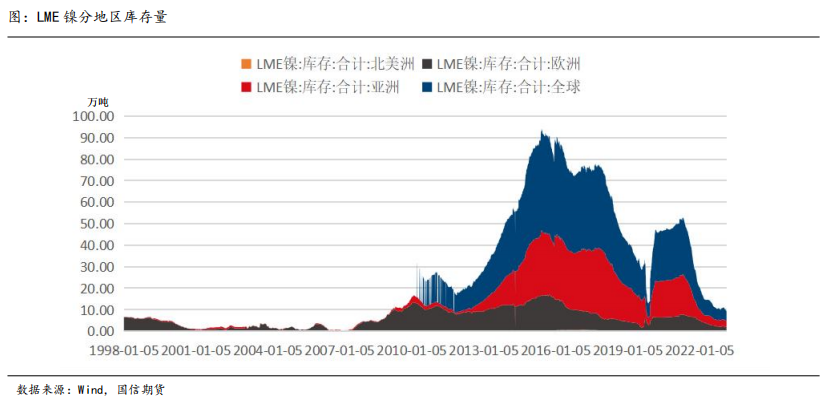

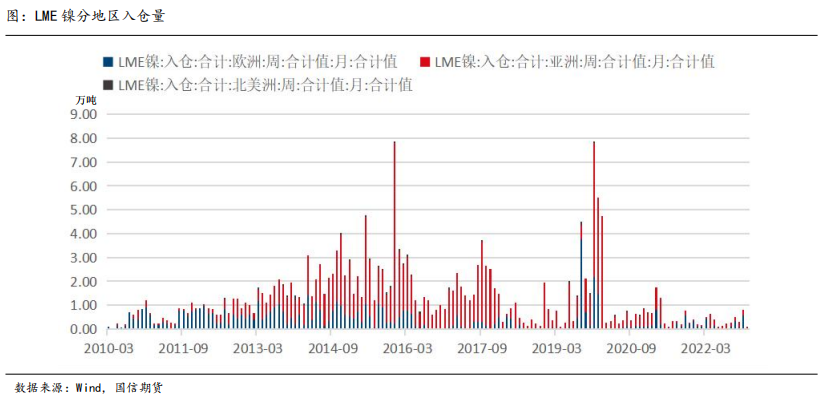

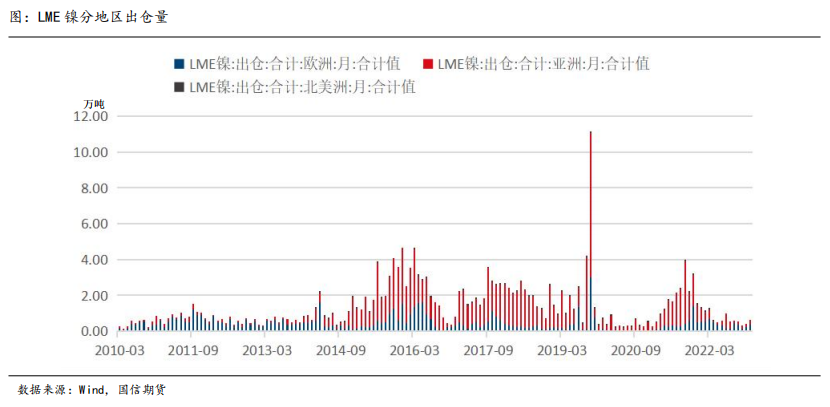

然而,根据 2023 年 2 月 9 日 LME 首次发布按产地划分的金属库存月度报告及俄罗斯金属相关信息更新,我们可以清楚地看到目前 LME 没有在美国仓库注册的俄罗斯原铝、铜、铅和镍的仓单;且 LME 的纯镍 库存多半集中在亚洲(约 58%)和欧洲地区(约 42%),北美纯镍库存占比接近于 0%。综合考虑,LME 此举对国际镍市场只是短期影响。但在全球纯镍库存持续处于历史低位的情况下,若此后相关机构对俄镍实 施实质性的禁令,那么镍价可能会迎来新一轮的上涨。此外,美国对俄及第三国制造的铝相关制品征收高达 200%的关税政策后期会不会普遍应用到镍相关制品上,也是我们后期需要关注的重点。

在镍市场近年来发展进程中,随着中国在新能源领域的飞速发展和高镍时代的到来,我国在全球镍资源领域消费和进口世界第一的地位不断巩固并加强,包括俄罗斯、印尼及菲律宾在内主要镍资源出口向中国大量涌来。而俄罗斯最大的镍生产商 Nornickel 作为占全球镍市供应近十分之一份额的镍资源企业,对华出口使用人民币计价既能更加符合双方利益,又是大势所趋。综合而言,从市场监管和恢复的角度而言, 镍的贸易中心向我国转移已成必然,LME 的工作任重而道远。俄镍的贸易变化,使得海外镍市场的流动性及其期货的价格发现功能难以恢复,而国内镍市场更能真实的反应国内产业链的真实供需态势。随着 2023 年国内外新增电积镍商业化量产产能陆续释放,预计国内镍市场供需及贸易将在未来五年趋于稳定,这也加速推动了国际镍市场定价权加速向中国为代表的东南亚市场转移。

03

电积镍产能的快速扩张

低库存缓解后未来极端逼仓或将难重现

自伦镍事件后,纯镍价格较硫酸镍价格由贴水转为大幅升水,由硫酸镍复产纯镍的盈利窗口打开,叠加期镍交割品的严重不足,使得多家企业开始布局由镍盐重新生产纯镍的计划。而电积镍作为纯镍的一种,其生产所用原料通常为非硫化镍,包括 MHP、高冰镍或硫酸镍,均易于酸溶;相较于不易酸溶的硫化镍原 材料,少了高压反应釜、充压酸浸等处理,使得生产效率相对提高。得到原材料溶液后,通过电积工艺使得电解质中的镍金属在阴极慢慢富集,最终形成电积镍。此外,目前国内多数新建或复产电积镍生产企业质量多对标俄镍,而电解镍更偏向于金川镍板。在俄镍进口价格偏高且较电池级硫酸镍溢价严重的现状之下,电积镍的生产利润空间较大,促进了企业的布局和投产。据 SMM 调研,2023 年中国精炼镍产能预计将达到 27.51 万吨,其中电积镍产能为 5.13 万吨,占比 18.65%;随着新增电积镍产能将进一步扩张,预计中国精炼镍总产能将于 2024 年达到 30.91 万吨,其中电积镍产能预计达 8.53 万吨,占比扩大至 27.6%。

自 2022 年期镍市场的极端行情开始,镍市场的波动性从未停息,导致市场交易的流动性仍未恢复, 期现价格仍存在脱节问题。原本应该起到引导和调节现货市场作用的期货市场,反而成为现货贸易产业链 发展的阻碍。而可交割品的低库存问题仍然在扰动着期镍市场。在此之下,如何增加可交割商品的数量变 成了交易所和市场所要解决的系列问题中的重中之重。如上文中提到的,针对此问题,上期所新增镍豆为沪镍交割品,电积镍也有望被列入标准交割品。据知情人士透露,华友钴业自产电积镍板的上期所交割品 牌注册流程目前正在进行当中,也正在计划于 LME 讨论申请把该公司的镍产品注册成为 LME 交割品。若电积镍能如期投产、释放产能、且成功注册成为交割品,那么可交割品的持续低库存问题有望得到缓解,对于镍市场的持续性波动必然会起到正向作用;如此次伦镍事件般的极端逼仓事件发生的可能性也会大大降低,利于增强期镍市场参与者的积极情绪。

此外,国内电积镍的投产或将加剧纯镍全球贸易的竞争。如上文中提到的,国内目前生产的电积镍对 标标的主要是俄镍,若如预期一般,国产电积镍的普遍品质可以达到进口俄镍的水平,那么我国纯镍的进口量将会大幅减少。据 SMM 称,原进口至中国的纯镍可能会流入其他国际市场或在期货盘面交割。此外, 在电积镍尚未注册成为交割品前,电积镍大量产能的释放很可能导致国内市场电积镍贴水沪镍销售,叠加累库预期,或将带来镍价承压下行。

03

重磅出击,2023 年镍市走向预告:

伦镍事件发生后的一年,后续事件的发生一次次在提醒着市场和投资者——伦镍事件对镍市场、乃至整个大宗商品市场的冲击力究竟有多大。在有色系列专题报告:《“黑天鹅”事件下的多空方资金博弈——镍史诗级逼仓事件回顾》《LME 相关调查起诉发酵,“百年老店”遭质疑何去何从?》中,我们已经带领大家梳理了伦镍事件的后续发展,深入分析了其发生的原因以及对市场的影响,从 LME 的后续系列监管措施解析伦镍事件所带来的余波。LME 虽从未停止过出台系列监管措施来恢复期货的价格发现功能和市场 流动性,但随着英国政治环节不稳定及经济地位衰弱,英国金融定价中心的传统优势逐步向以中国为代表 的东南亚金融市场转移已是大势所趋。伦镍事件的一年来,对比于 LME 的弱点仍存,国内期货衍生品市场 的及时监管有效地控制了极端行情所产生的异动风险;而英美对俄金属贸易制裁的进一步升级使得俄镍开始采用人民币计价方式,叠加我国电积镍产能的快速扩张,我们相信,在未来的镍市场,“中国价格”将 会赢得更多的定价权,沪镍也将进一步的代表东亚供需变化,助力于全球镍产业的价格发现。

在下一篇专题中,国信期货有色团队将重磅出击,带领投资者展望 2023 年镍市走向,分析火法、湿法两条二级镍复产一级镍的产业线利润竞争以及从中引发的镍内部的价格平衡,再从供需角度阐明镍市为何将从 2022 年的局部供应过剩走向全面过剩,最后落脚于镍价短期预测区间及长期趋势、为投资者提供建设性的操作建议。未完待续,敬请期待!

简

简 繁

繁