2019年3月中色铅锌产业月度景气指数报告

中国有色金属工业协会

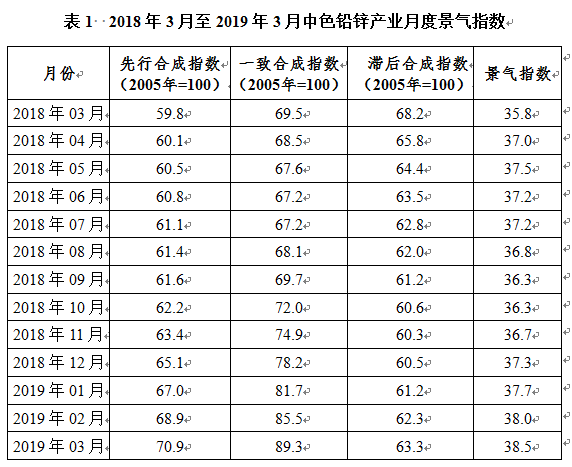

2019年3月,中色铅锌产业月度景气指数为38.5,较上月上升0.5个点;先行合成指数为70.9,较上月上升2.0个点;一致合成指数为89.3,较上月上升3.8个点(近13个月铅锌产业月度景气指数如表1所示)。中色铅锌产业月度景气指数监测结果显示,铅锌产业景气指数位于“正常”区间运行。

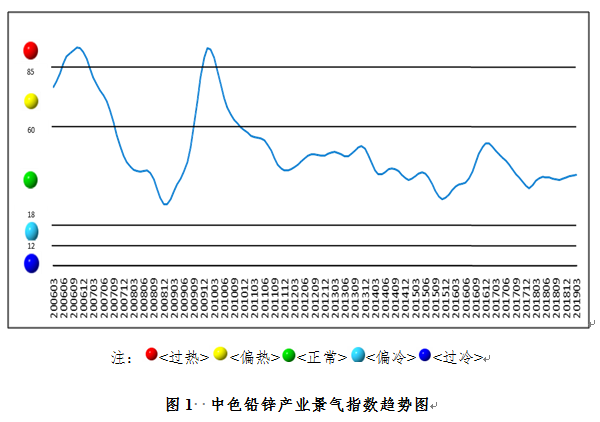

1、景气指数位于“正常”区间并有所回升

中色铅锌产业月度景气指数显示,2019年3月景气指数为38.5,较上月上升0.5个点,位于“正常”区间运行。中色铅锌产业月度景气指数趋势如图1所示。

从中色铅锌产业月度景气信号灯可见(见图2),2019年3月在构成中色铅锌产业月度景气指数的9个指标中: 铅锌价格指数、M2、镀锌板、铅锌矿进口量、固定资产投资、生产指数、主营业务收入、利润总额8个指标位于“正常”区间;铅酸蓄电池1个指标位于 “偏冷”区间。

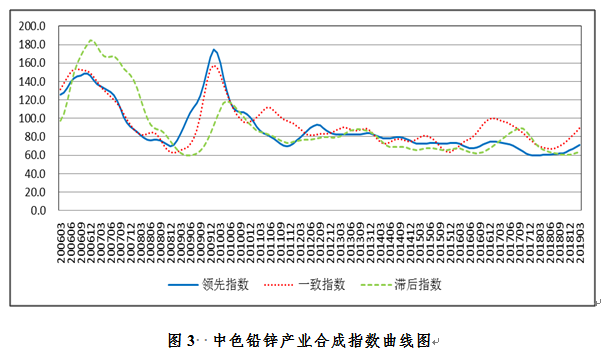

2、先行合成指数有所回升

2019年3月,中色铅锌产业先行合成指数为70.9,较上月上升2.0个点(见图3)。

在构成中色铅锌产业先行合成指数的6个指标中4涨2降(季调后数据)。其中同比增长的4个指标是M2、铅酸蓄电池(千伏安时)、镀锌板和固定资产投资。同比下降的2个指标是LME铅锌价格指数和铅锌矿进口量指数。

3、行业运行情况与趋势

中国铅、锌产业运行态势有所分化,但环保依然是中国铅锌产业平稳发展的前提,产业运行呈现如下特点:

1.金属产量铅增锌减,精矿产量双双下降

2019年1-2月,中国精铅产量92.3万吨,同比增长8.8%;精锌产量85.1万吨,同比下降8.2%;铅精矿产量16.2万吨,同比下降7.1%;锌精矿产量32.6万吨,同比下降20.9%。

冶炼端看,原生铅冶炼厂检修情况弱于去年同期,且多数冶炼厂已完成环保设备升级改造,受环保限产影响有所改善,原生铅企业整体生产平稳;再生铅冶炼厂,虽然整体开工率仍低于原生铅,但产能增长迅速,再生铅产量同比增长9.6%,高于原生铅1.3个百分点。原生铅冶炼厂整体开工率好于去年同期,再生铅产量迅速增长,带动精炼铅产量上升。

原生锌冶炼厂生产有所分化,部分冶炼厂受事故检修、停产改造、试生产等因素影响,冶炼产能无法释放;部分冶炼厂则在当前较好加工费水平下提速增产。但总体看,原生锌产量受整体开工率下降影响,产量同比下降。再生锌冶炼厂近年积极完善产业布局、相关配套政策,产能、产量增长明显,1-2月再生锌产量逆势增长,同比增长2.8%。

精矿生产受环保制约、品位下降、新增矿山有限等因素影响,产量同比依然下降。

2.全球精矿供应宽松,进口弥补国内缺口

中国铅、锌精矿产量同比下降,但全球精矿产量有所增长;全球精矿供应宽松,转化为进口精矿同比增长,从而有效补充了国内供应。此外,中国再生铅产量快速增长,一定程度上缓解了国内铅精矿需求。

根据海关数据,2019年1-2月,中国进口铅精矿实物量21.5万吨,进口锌精矿实物量59.1万吨,同比均有所增长。受精矿供应宽松影响,铅冶炼加工费小幅回升,锌冶炼加工费位于近年高位。

3.铅消费平台期已现,锌消费略有恢复

2019年1-2月,中国铅酸蓄电池产量1950.8万千伏安时,汽车产量372.0万辆,同比均有所下降。铅主要消费领域铅酸蓄电池产量下降,受汽车产量下降、电动自行车新规、动力电池梯次利用等多重因素影响。未来存量产品电池替换空间虽然仍在,但整体新增有限,且面临新能源替代冲击,铅消费平台期已初步显现。

锌消费主要受基建及汽车、白色家电销售等综合影响。数据上,2019年1-2月,中国镀锌板产量751.4万吨,同比增长7.4%。宏观方面,中国将加大基础设施建设投入,利好精锌消费。终端产品上,汽车产量同比下降,但空调、冰箱、冷柜等产品产量均有增长。整体看,锌消费略有恢复。

4.价格同比下降,产业整体盈利下降

2019年3月,LME三月期铅均价2071美元/吨,同比下降13.6%;SHFE主力合约铅均价17244元/吨,同比下降7.2%。

LME三月期锌均价2811美元/吨,同比下降14.2%;SHFE主力合约锌均价21907元/吨,同比下降12.6%。

价格下跌直接导致矿山盈利能力下降;冶炼加工费虽然有所上涨,但仍有冶炼厂生产受限,冶炼环节整体盈利水平并未大幅好转。此外,环保运行成本的上升,叠加物流、人工、原辅材料价格上涨,均对产业盈利能力形成挤压。

2019年1-2月,中国铅锌采选环节实现利润15.2亿元,同比下降33.1%;铅锌冶炼环节实现利润6.0亿元,同比下降45.5%。

整体来看,虽然铅锌产业景气指数仍能位于“正常”区间运行,但铅产业面临压力大于锌产业。再生铅产业内产能过剩风险所导致的同质化竞争加剧,原生铅产业与再生铅产业能否在矛盾中有效整合,叠加铅产业消费平台期的到来,均对铅产业运行形成不利影响。锌产业消费虽略有恢复,加工费大幅上涨,但原生锌冶炼厂依然面临是否满产的选择。

综上,未来一段时间内,铅锌产业景气指数仍将位于“正常”区间运行。

附注:

1、铅锌产业景气先行合成指数(简称:先行指数)用于判断铅锌产业经济运行的近期变化趋势。该指数由以下6项指标构成:LME铅锌价格指数、M2、铅酸蓄电池、镀锌板、铅锌矿进口量指数、固定资产投资指数。

2、铅锌产业一致合成指标(简称:一致指数)反映当前铅锌产业经济的运行状况。该指数由以下3项指标构成:生产指数、主营业务收入指数、利润总额指数。

3、铅锌产业滞后合成指标(简称:滞后指数)与一致指数一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:流动资本余额、应收账款总额、产成品余额。

4、综合景气指数反映当前铅锌产业发展景气程度。景气灯号图把铅锌产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。

综合景气指数由9项指标构成,即先行指数和一致指数的构成指标。

5、编制指数所用各项指标均经过季节调整,已剔除季节因素。

6、每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

7、生产指数,包括国内生产铅、锌精矿金属含量、精炼铅、锌产量。进口量指数,包括进口铅、锌精矿含铅、锌量、进口精炼铅、锌金属量。

执笔:马骏

简

简 繁

繁