目录

* 宏观:疫情后全球制造业回暖 货币环境转向宽松

* 回顾:2020锌行情及现货回顾

* 原料:矿山利润触底回升 海外矿供应缓慢恢复

* 金属:国内冶炼端再度突破新高 进口锌低迷

* 消费:初级消费端反弹亮眼 外需仍未恢复常态

* 终端:终端消费复苏显著 基建发力不及预期

* 库存:矿端库存短缺将短期持续 锭端库存内外分化

* 预测:2021年预测及年度平衡表

疫情后全球制造业回暖 货币环境转向宽松

制造业稳步回升 中国数据领先

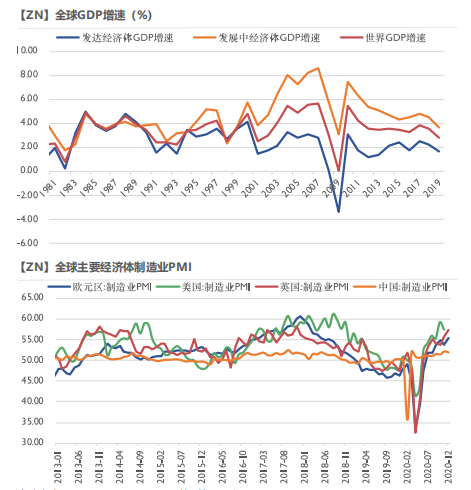

* 2020年全球GDP遭遇重挫,相对来说发展中经济体比发达经济体反弹力度较强。据IMF最新预测,受疫情冲击,2020年全球GDP将下降4.4%,而2021年增速有望回升至5.2%,经济强劲复苏。其中,发达经济体2021年GDP增长3.9%,新兴市场及发展中经济体增长6%,中国增长超过8%。

* 全球主要经济体的制造业PMI已经企稳回升,全年来看,美国与中国的复苏情况较为亮眼。历史上当GDP与制造业PMI快速回暖的时候,一般意味着经济转好趋势,以及对大宗商品的消费带动有增强的趋势。

资料来源:wind,天风期货研究所

美国大选尘埃落定 货币宽松持续

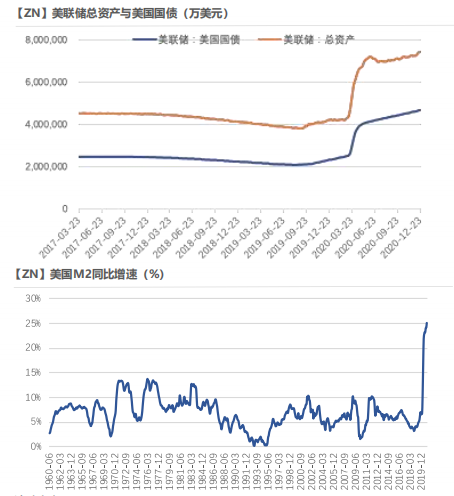

* 自新冠疫情影响美国经济,以及造成了大量失业人口以来,美联储动用多种工具与手段来刺激经济,其中包含了开启无限量的QE,多轮经济刺激计划、把目标通胀率调整至2%的目标通胀制等。截至目前,美联储资产负债表的规模自年初3月中旬4.2万亿增长到年末7.4万亿附近的水平,国债自2.5万亿增长至4.7万亿美元,均经达到历史新高,远高于2008年次贷危机时期。

* 此外美国M2同比增速创下近60年以来的新高,截止2020年11月,美国M2同比增速已经达到24%。

资料来源:天风风云

2020锌行情及现货回顾

沪锌:高歌猛进 亮眼反弹超预期

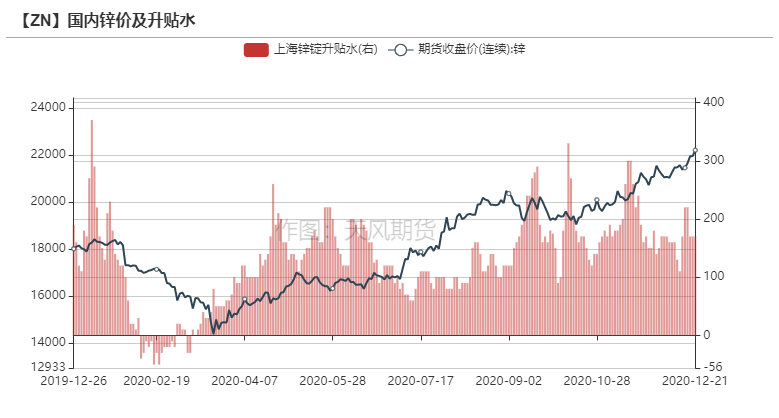

* Q1,春节前期沪锌基本维持横盘整理,市场对于春节期间供应过剩有一致性预期,但消费端走弱并不明显;春节后受到疫情打击,沪锌接连下挫,跌破国内90%矿山成本分位线,最低触及14245元/吨。

* Q2,国内矿山亏损导致锌精矿供应恢复晚于预期,冶炼厂原料库存开始告急,锌精矿加工费节节下挫,冶炼厂利润受到侵蚀,因此部分冶炼厂选择在Q2检修,同时消费端开始回暖,锌价返升至春节后水平。

* Q3,国内消费端复苏力度显现,制造业PMI持续扩张,基建、汽车、房地产及家电版块持续发力,带动消费端明显好转;此外,被抑制了半年的外需订单逐步恢复,锌价稳步上扬涨至20000元/吨附近。

* Q4,冷冬预期下冶炼厂积极准备冬储,部分北方矿山陆续停产,矿端再度展现紧张态势,市场对于冶炼厂减产抱有一致预期,同时消费端韧性较强,锌价一路高歌猛进,上方摸高22305元/吨,刷新年内高位。

* 2020年,基本面与资金面相配合,沪锌全年涨幅达到14.73%。

资料来源:天风风云

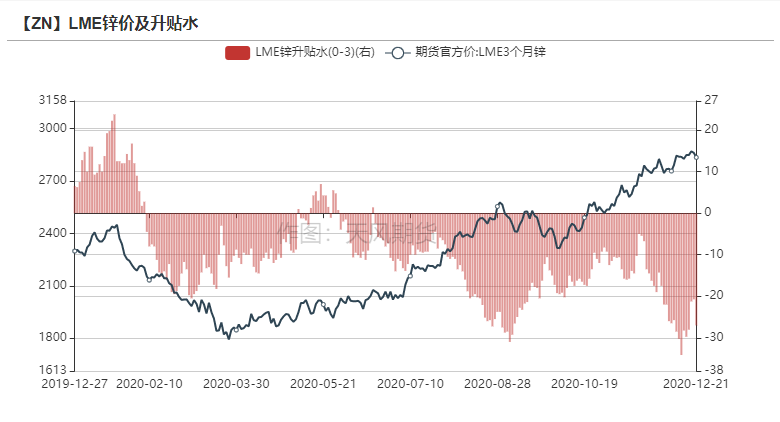

伦锌:先抑后扬 下半年强势返升

* Q1,国内及海外疫情先后爆发,打压锌锭消费端需求,而供应端持续贡献增量,整体呈现供应过剩的格局,海外供需结构转为contango,锌价接连下挫,最低触及1763美元/吨。

* Q2,三月底美联储推出无限量QE,随后陆续推出经济刺激法案对实体企业给予救助,资金面及宏观情绪重新回暖,而与此同时,海外各国封锁边境,海外消费持续疲弱,基本面过剩难以改善,伦锌返升力度略显乏力。

* Q3,伴随海外各国重启经济活动,矿山和消费端均陆续恢复。但矿端的供应增加导致冶炼端压力增大,海外过剩结构进一步扩大。

* Q4,伴随美国大选结果落定,以及美元持续走软,伦锌再度强势攀升,刷新年内高位,摸高2900美元/吨。

* 2020年,海外疫情滞后于国内,但海外资金面宽松的环境下,利好有色金属集体上涨,伦锌全年涨幅20.99%。

资料来源:天风风云

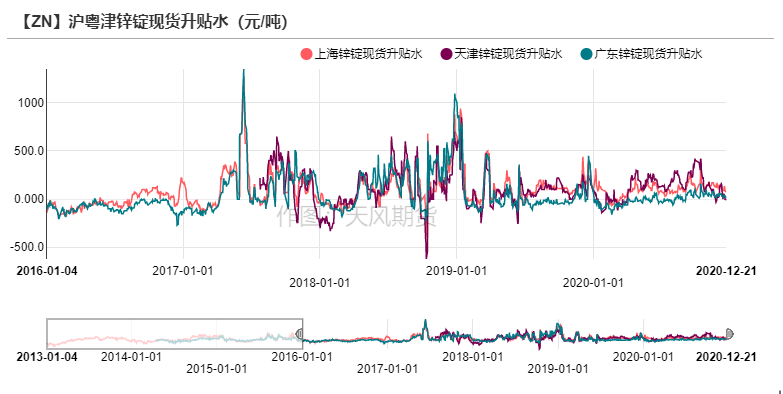

国内现货回顾

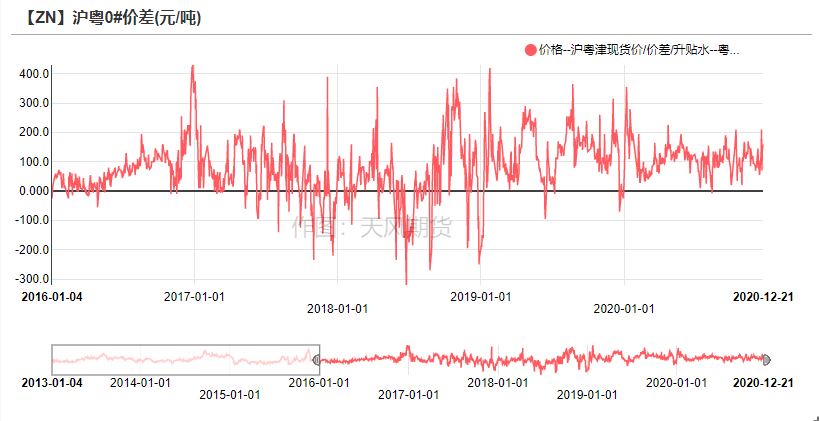

* 今年沪粤价差较为平稳,全年基本维持在0-200元/吨波动。年初有短暂的沪粤价差大于200元/吨的时期,广东货源部分转移至上海,两地价差回归;但由于广东地区供应充足,今年基本未出现持续或长时间广东地区升水高于上海地区的情况。

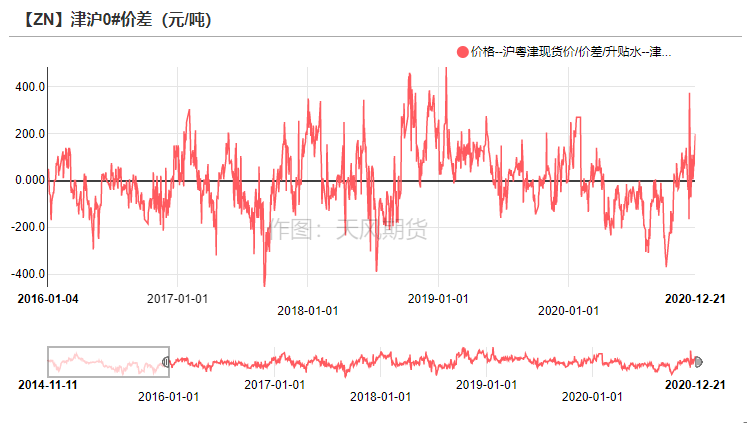

* 今年津沪价差波动较大,年初天津地区升水偏高,部分冶炼厂直发天津增加,打压升水回落;年中大部分时间天津地区升水较上海偏低,主因年中上海主流品牌的冶炼厂集中检修,货源供应偏紧导致升水相对走高;进入四季度后两地价差逐渐回归,年末天津市场下游企业积极采买,带动天津升水重新回升。

资料来源:天风风云

矿山利润触底回升 海外矿供应缓慢恢复

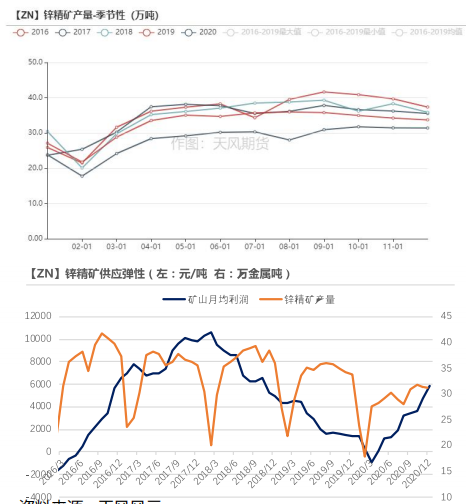

矿山利润触底回升 全年产量环比走弱

* 根据国内矿山12月的排产计划,按照预期产量来看,今年国内锌精矿产量环比去年下降13%。月均产量均低于往年。

* Q1产量季节性走弱,但由于疫情影响矿山开工及发运,产量返升乏力。同时由于锌价大幅下跌,矿山利润迅速被侵蚀,3月底锌价跌至国内90%矿山成本线,大部分矿山面临生产亏损。同时锌精矿产量达到三年以来低位;Q2伴随锌价回升和TC下降,矿山利润逐步恢复,产量缓慢爬坡;Q3往年是国内矿山的集中放量期,但由于各大矿山意外检修、部分矿山开采时间过长,原矿品位降低、南方洪灾雨水影响矿石开采等原因,产量意外下降;Q4锌价强势反弹,矿山利润恢复,但由于北方高寒地区矿山提前停工等原因,四季度矿山开工未能持续,在年末呈现回落的走势。

资料来源:天风风云

2020年国内主要矿山变量

* 从地区来看,2020年国内锌精矿减量主要由内蒙地区及云南地区贡献;从原因来看,矿山意外检修是今年减量的主要原因;此外,年初疫情的影响和利润降低是矿山主动减产的次要原因;矿石品位下滑以及其他原因也造成了锌精矿供应量减少。此外,虽有部分矿山贡献小部分增量,但全年来看增减难以相抵。

资料来源:SMM,天风期货研究所

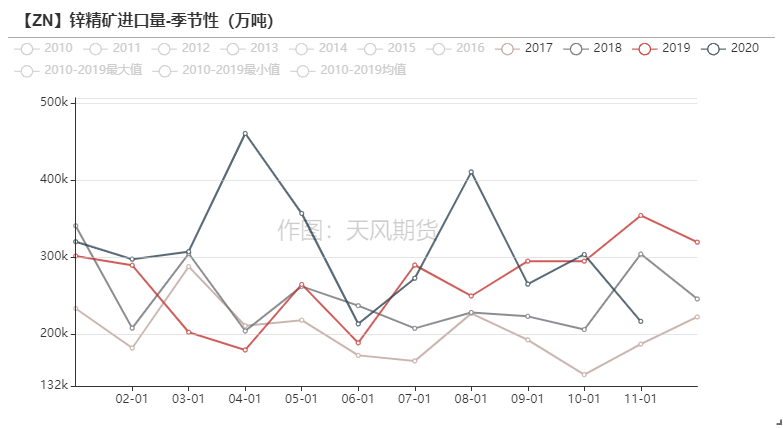

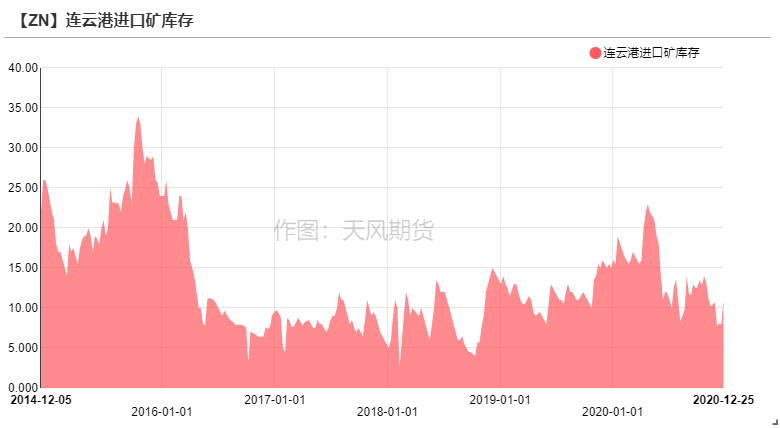

进口锌精矿:TC下降丧失吸引力 澳洲进口环比增加

* 2020年1-11月进口锌精矿累计达到349.8万实物吨,同比增加22.2%。2020H1国内疫情影响下矿端紧缺,叠加冶炼开工率高企,4月进口锌精矿突破40w实物吨,录得近年来单月最高;但受制于部分进口国上半年受疫情影响封锁,进口锌精矿到港减量体现在H2;此外由于进口TC迅速下跌,相较国内锌精矿吸引力减弱,进口矿亏损达到1000元/吨以上,冶炼厂对于国产矿青睐度增加。

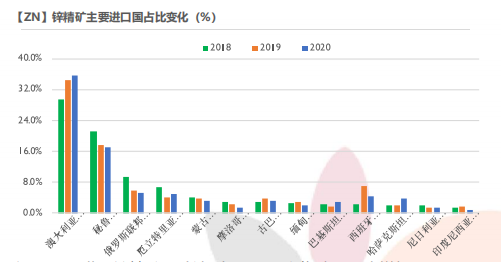

* 分国别来看,今年澳大利亚与厄立特里亚相较去年进口增加,西班牙相较去年进口减少,其中秘鲁地区前半年受疫情影响减少,但下半年明显增加。

资料来源:天风风云

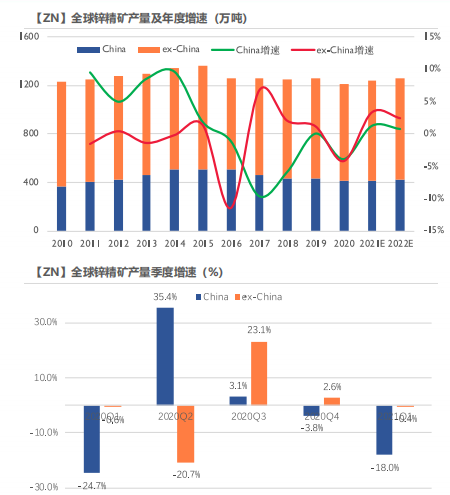

全球锌精矿产量:H1锐减,H2恢复

* 2020年全球锌精矿产量环比下降4.08%,其中中国锌精矿产量下降3.9%,海外锌精矿产量下降4.2%。

* Q1,国内锌精矿产量受疫情影响较大,环比2019年4季度下降25%,海外疫情暂未大规模爆发,矿端产量基本持平上一季度。Q2,国内疫情平息,海外大规模爆发,诸多矿山意外停产及减产,环比下降20.7%,国内逐步恢复,环比增加35%。Q3,国内外均有不同程度的恢复,海外环比录得增加23%;Q4,国内进入冬储,部分矿山因天气提前进入休眠,录得小幅下降,关闭将持续至2021年第一季度。

资料来源:CRU,天风期货研究所

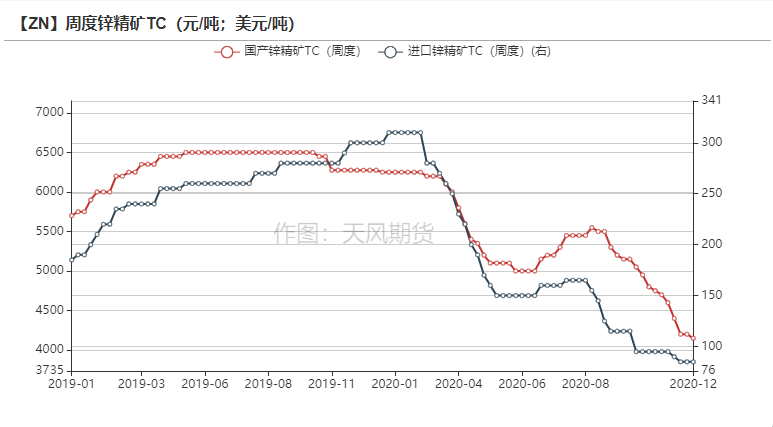

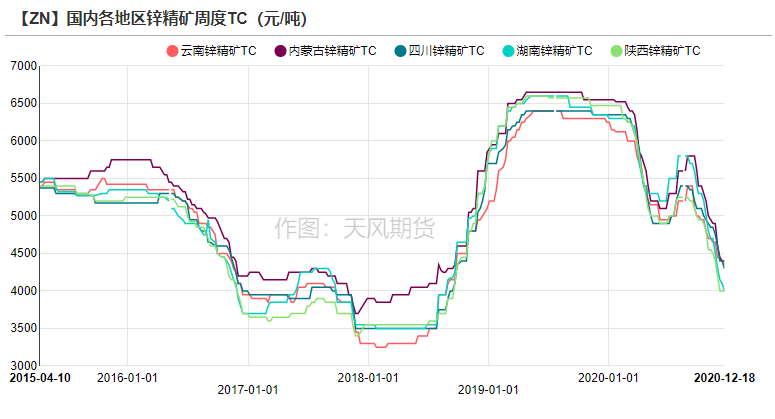

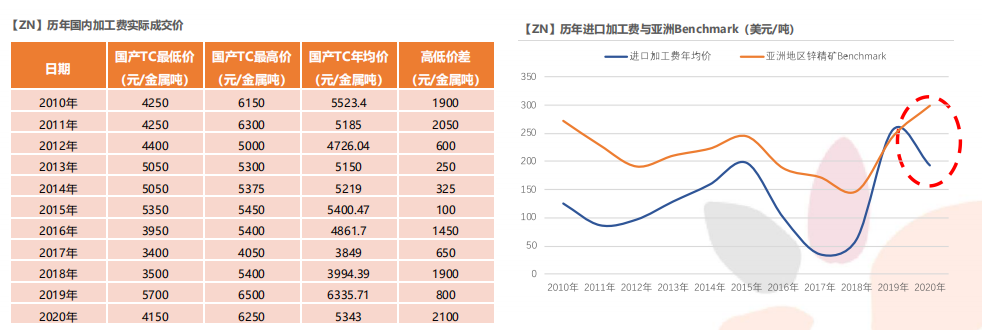

国产及进口加工费:TC定价权重新回归矿山

* 国产矿TC:2020H1锌精矿供应短缺,TC定价权掌握在矿山手中,TC自年初6250元/金属吨下跌至5000元/金属吨。2020H2锌精矿供应逐步恢复,加上进口矿的补充,国内锌精矿供应短缺的故事暂告一段落,TC定价权重新回到冶炼厂手中,然而由于冶炼厂能逐步突破,矿端需求重新收紧,TC返升至5450元/金属吨后,重新开启新一轮的下跌进程,跌至4000元/金属吨。

* 进口矿在年初高于国产矿,但随后下跌幅度甚于国产矿。主要是由于秘鲁、玻利维亚等地区矿端减停产,进口矿TC不断下跌,国内冶炼厂对于进口矿青睐度逐渐下降。

资料来源:天风风云

国内冶炼端再度突破新高 进口锌低迷

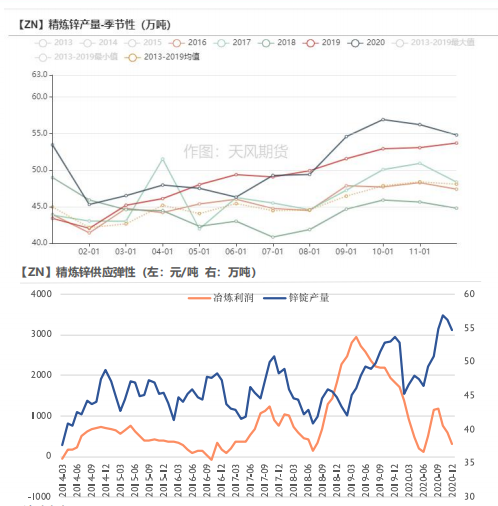

精炼锌:全年平均生产利润受挫 轻微影响年内产量

* 2020年精炼锌累计产量预计增长25.7万吨,同比增加4.4%。全年平均冶炼利润相较2019年下降近1600元/吨。

* Q1国内冶炼厂开工高企,但由于原料短缺、硫酸胀库以及疫情影响物流运输等问题,冶炼厂开工略有下滑。Q2由于TC不断下跌,导致冶炼厂利润迅速收缩,部分大厂选择在利润低点减产或检修,因此二季度出现了逆季节性的产量变化;Q3冶炼利润与矿端紧张问题均有明显改善,提振冶炼厂生产意愿。Q4冶炼厂冬储导致矿端再度出现紧缺,TC再降挤压冶炼利润,供应端不得不通过减产来应对。总体来看2020H1冶炼产量受到抑制,2020H2供应端产量不断突破。

资料来源:天风风云

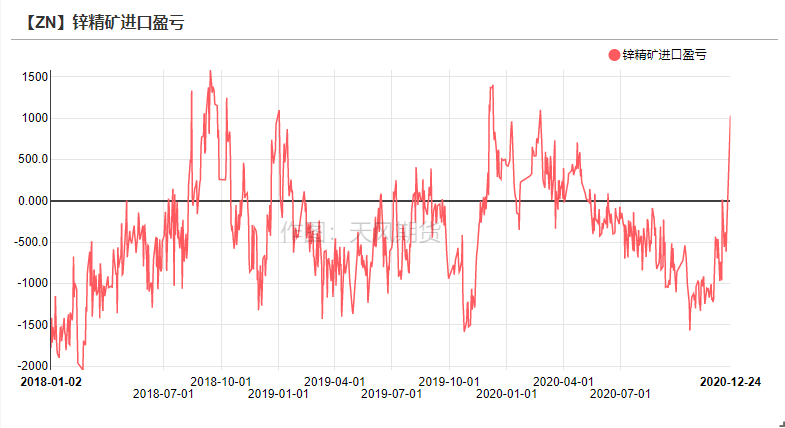

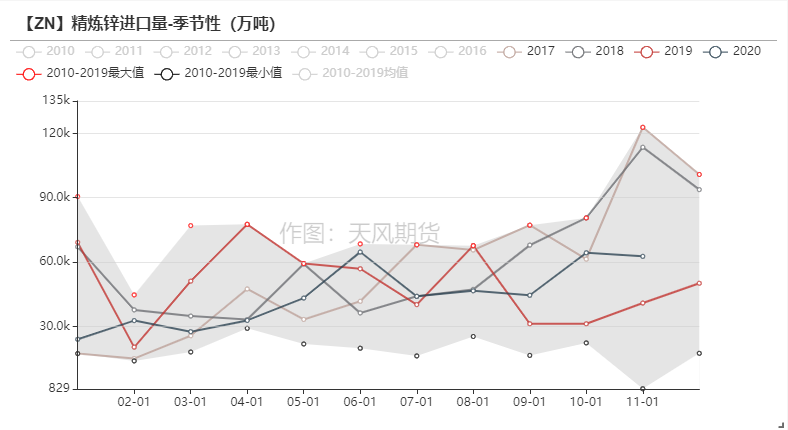

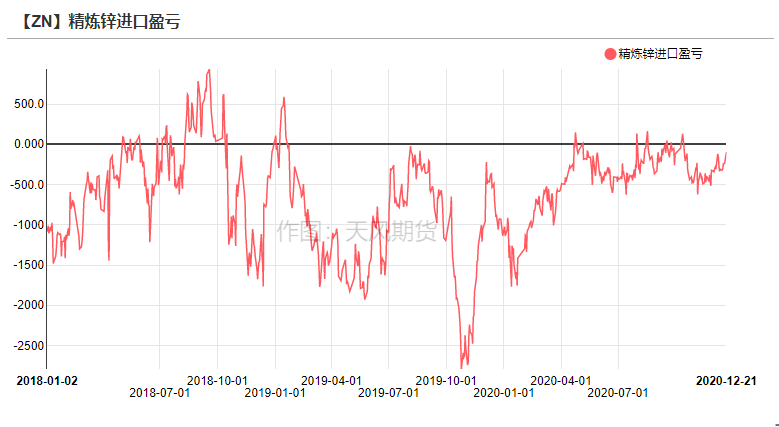

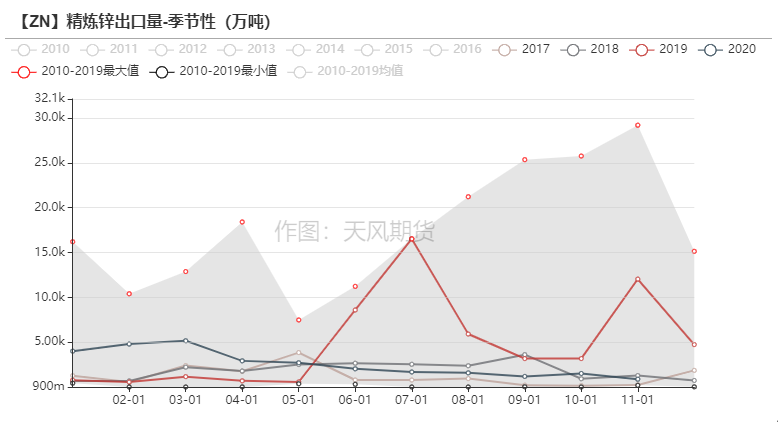

进口锌:进口窗口偶有开启 进口量累计走弱

* 2020年1-11月精炼锌进口量相较去年减少7.03万吨,累计同比下降12.7%。今年来看,进口窗口在年内大部分时间关闭,由于海外疫情影响,海外供应端过剩情况远超国内,但由于进口亏损的原因,进口锌锭量仅在二季度末和四季度初有明显增加。短期来看海外仍然过剩,预计窗口一旦打开,进口锌流入风险加大。

资料来源:天风风云

初级消费端反弹亮眼 外需仍未恢复常态

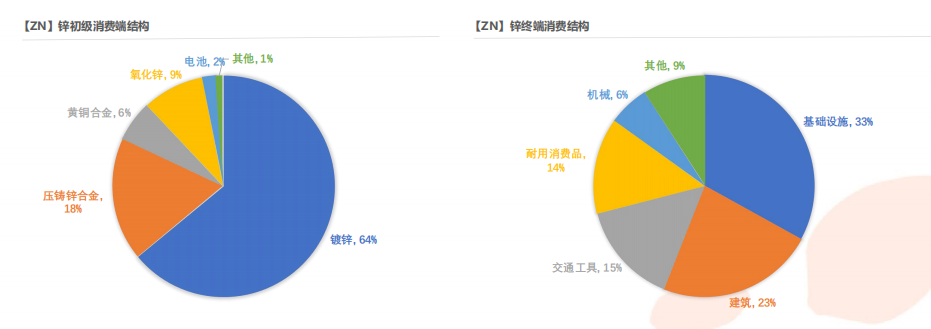

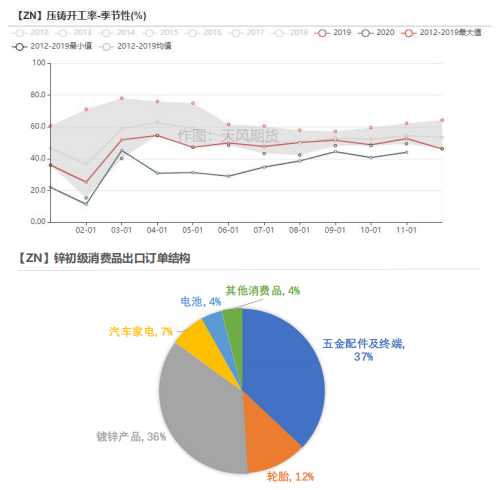

消费端:镀锌仍是消费主力军

* 镀锌在锌锭初级消费端的占比在60%以上,其次是压铸锌合金。锌初级消费端对应的终端多集中在基础设施建设、其次是建筑、家电以及汽车等版块。

资料来源:天风风云,SMM

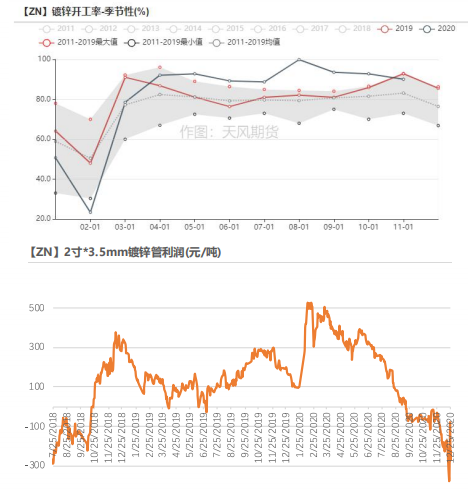

镀锌:年内开工率刷新高位 订单景气度亮眼

* 年初镀锌企业开工率受疫情影响跌落至历史低位,但作为锌初级消费端率先恢复的版块,下半年开工攀升至历史高位,冷轧库存自年内高位去化61.9万吨,热卷库存去化223.6万吨,虽年末受环保影响略有下跌,但全年来看镀锌板景气度较为亮眼。镀锌结构件企业年内利润高企,虽进入四季度有所亏损,但前半年需求整体带动版块回升。

资料来源:天风风云,SMM,wind

压铸锌合金:缓慢恢复 外需仍未完全反弹

* 外需方面,锌消费中出口订单占到18%左右,其中压铸锌合金终端主要是各类五金配件以及汽车配件等,占据合金订单出口的30%左右。2020H1海外疫情对于合金企业外需订单打击惨重,月度平均开工率不足30%,但2020H2海外订单堆积增加,带动合金企业开工率逆势上行。

* 内需方面,2020H1合金企业内需恢复较为缓慢,叠加部分冶炼厂生产低价合金,大幅挤占了市场份额,导致传统压铸锌合金企业在内外双压的情况下开工低迷。2020H2伴随汽车产销恢复,家电旺季来临,合金企业内需反弹较为亮眼,但相较去年同期来看,外需方面的出口订单依然是主要拖累因素。

资料来源:天风风云,安泰科

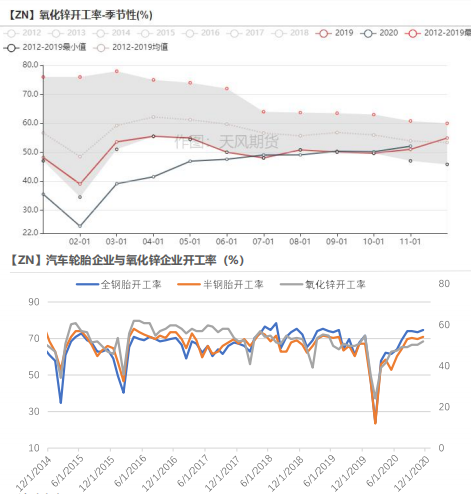

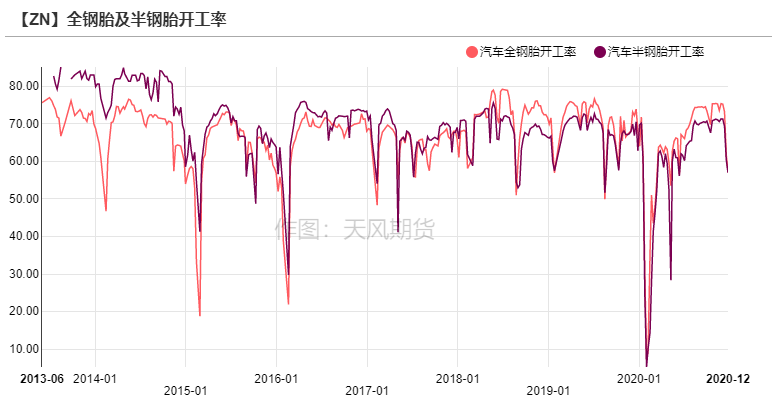

氧化锌:与轮胎开工率联动明显

* 氧化锌版块订单最大的影响是轮胎订单,轮胎用量占据氧化锌产量的一半以上。2020H1受疫情影响,制造业受挫,汽车行业雪上加霜,汽车开工率下挫至历史低位,导致氧化锌企业订单大幅减少,二季度略有回升,但仍未达到去年同期的水平;2020H2伴随汽车产销数据转好,新能源汽车热度的叠加,轮胎企业开工率迅速返升,氧化锌企业开工反弹,攀升至去年同期水平。

* 医药类订单下半年出口回暖、饲料类订单受益于“猪周期”的带动,在下半年有明显增量;电子版块主要以压敏电阻为主,下半年内需和出口订单都有所好转。

资料来源:天风风云,wind

终端消费复苏显著 基建发力不及预期

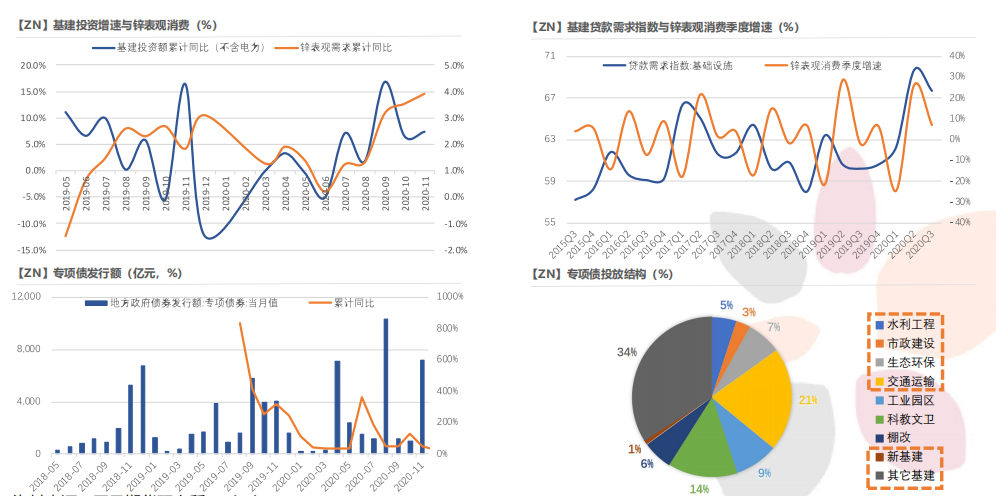

基建:2020年基建贷款需求指数与锌消费呈现联动性

资料来源:天风期货研究所,wind

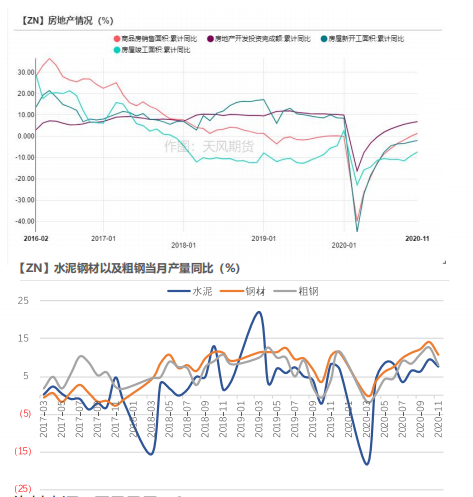

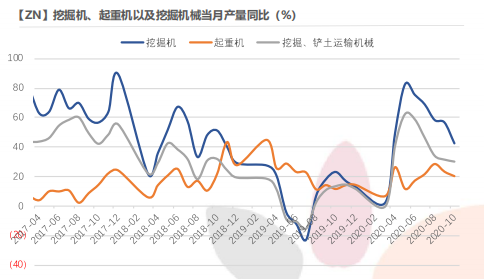

建筑业:地产竣工不及预期 建筑指标表现亮眼

* 从建筑相关指标来看,今年各项建筑相关指标在4月份之后都有较为明显的恢复,其中钢材、粗钢以及挖掘机等指标表现较为亮眼,表现出建筑业整体复苏较为强劲,亦从侧面佐证了建筑相关的锌消费也明显回暖。

资料来源:天风风云,SMM

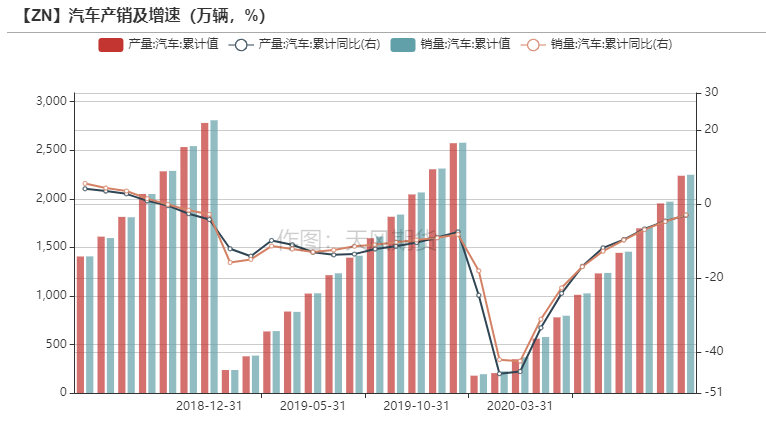

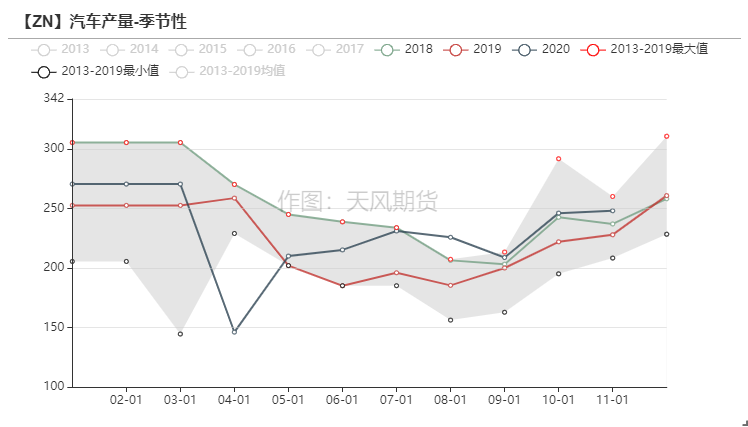

汽车:触底返升提振产量 新能源汽车或将增加未来需求

* 汽车版块近两年来表现呈现疲态,在疫情的冲击下,恢复程度更为缓慢。

整体来看在2020年下半年,汽车产量恢复较为明显,先较去年同期有所好转,但全年累计情况相较去年增速仍未转正。

但预计未来传统汽车与新能源汽车的博弈,将对汽车行业景气度整体有所提升。

资料来源:天风风云,SMM

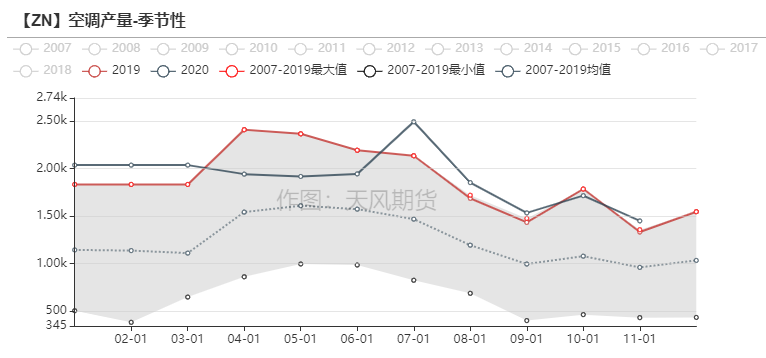

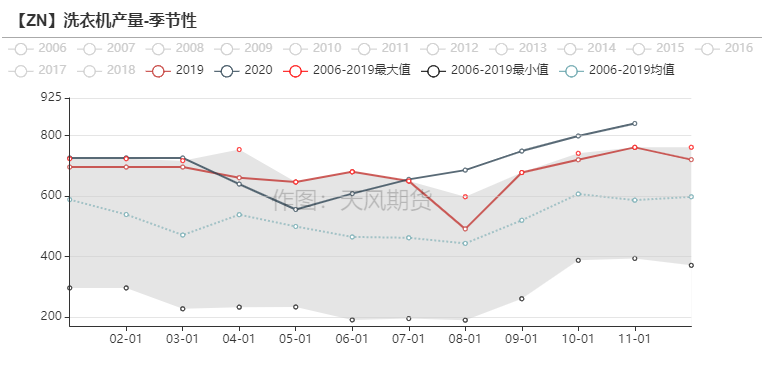

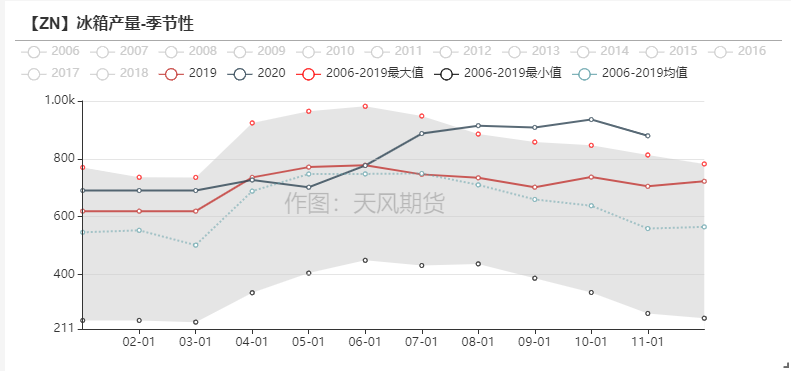

家电:促销政策带动白色家电,后半年单月产量高企

* 疫情后国家为促进家电更新消费,各地开展家电消费节、家电惠民行动等线上线下促消费活动,实施绿色智能家电补贴、开展家电以旧换新等举措带动了白色家电整体在后半年返升。除空调季节性走弱以外,洗衣机与冰箱产量在后半年创单月高位。整体表现强劲。

资料来源:天风风云,SMM

矿端库存短缺将短期持续 锭端库存内外分化

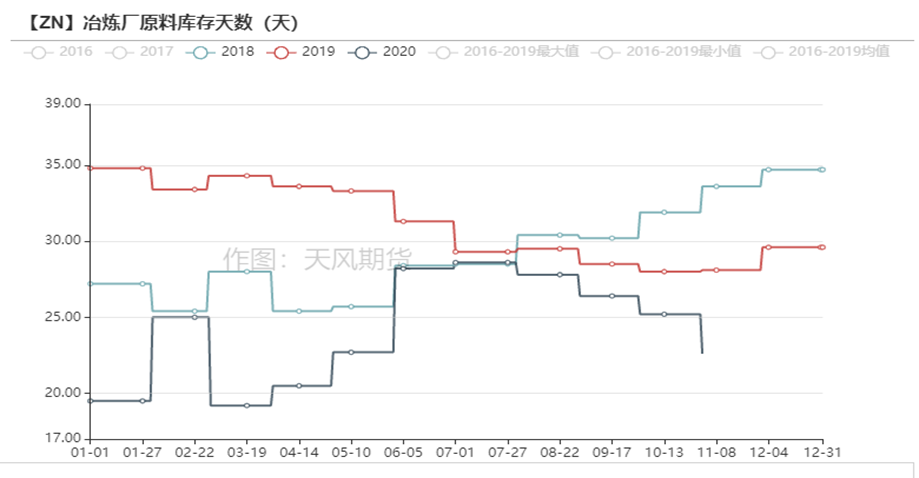

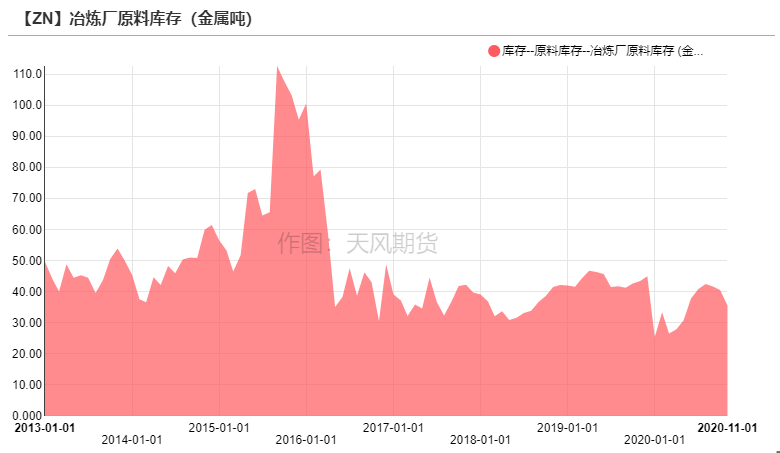

冶炼厂原料库存天数:缺口或持续至一季度末

* 从今年冶炼厂的原料库存来看,矿端供应紧缺的问题是非常显著的。从历史情况来看往年冬储时期矿端冶炼厂原料库存基本在28-35天附近。上半年冶炼厂库存低迷带来了冶炼端供应减少,年末的原料紧缺也带来了不同程度的冶炼厂减产。

* 预计矿山的停工将持续至2021年一季度,同时进口矿的补充也不能弥补国内炼厂的需求缺口,预计矿端紧张将进一步传导至锭端,或将持续到一季度尾声。

资料来源:天风风云

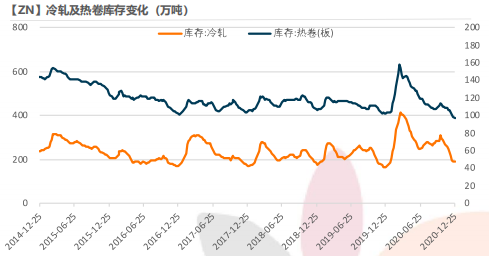

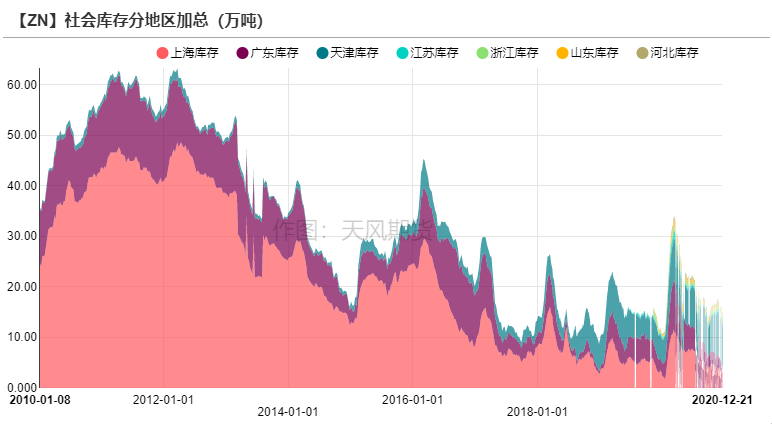

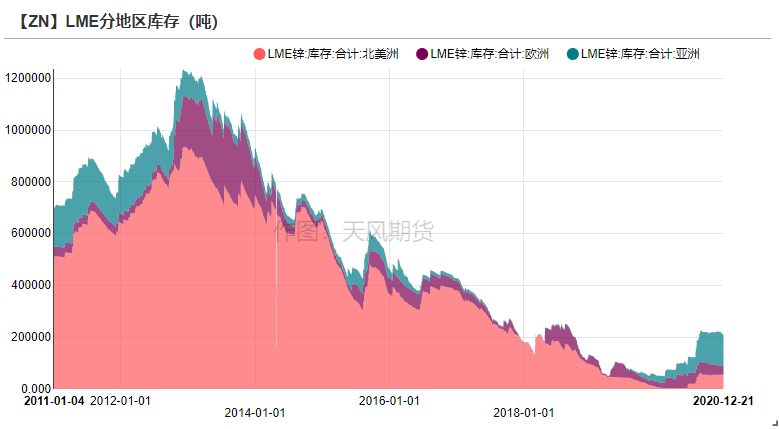

库存:LME累增 国内去库进程持续

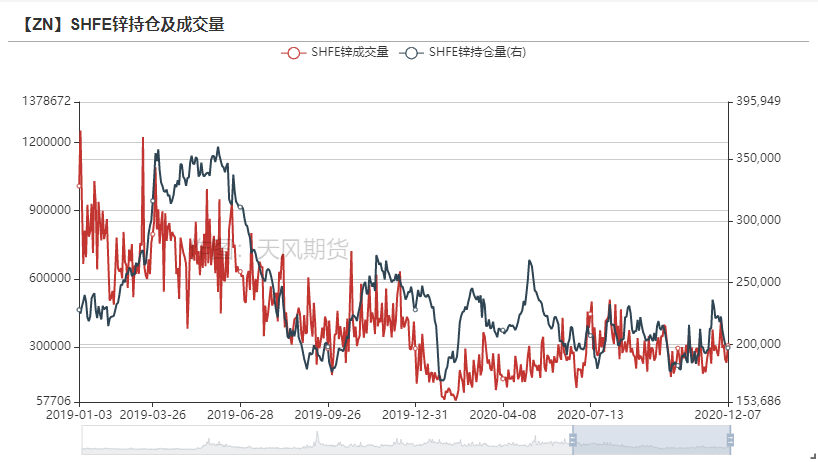

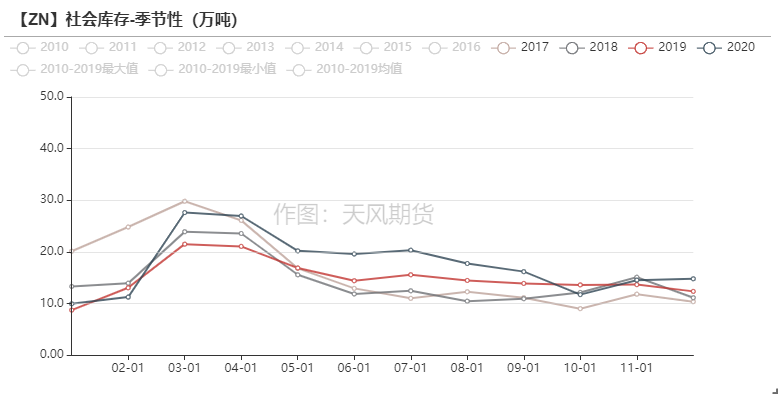

* 疫情延缓了库存去化的进程,但整体来看,下半年的国内库存的去化还是比较明显的,甚至在三季度供应量高企的时候,库存去化至年内低点。新一轮的去库周期预计将从明年三月开始。

* LME库存年内自历史低位累增,自5万吨附近增加至年末20万吨附近,主要是欧美地区疫情反复,影响终端消费,此外部分锌锭出口也受到物流运输阻碍。

资料来源:天风风云

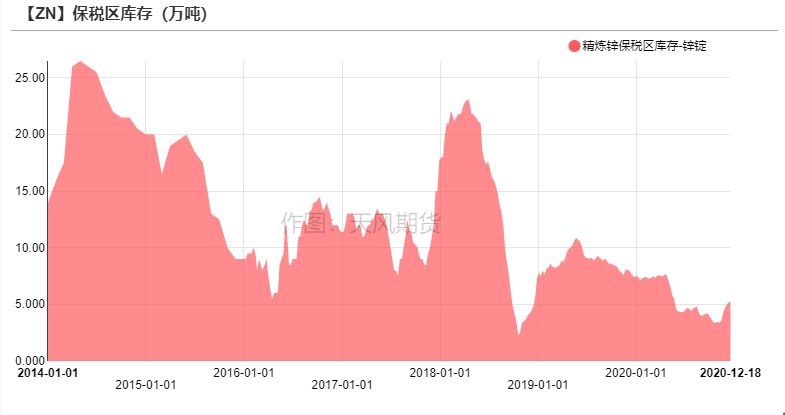

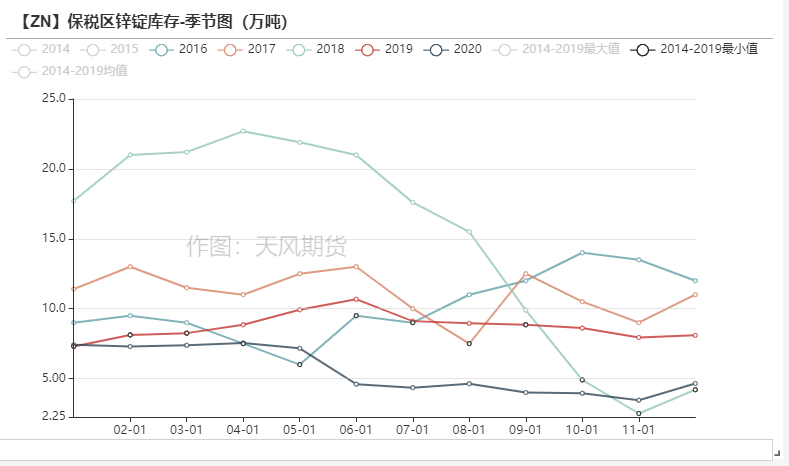

保税区库存:进口锌堆积保税库

* 2020年保税区库存自年初7-8万吨的水平,去化至年内低点5万吨左右,一方面是由于进口窗口上半年偶有开启;另一方面是由于国内制造业率先复苏,终端消费需求强劲。四季度由于进口窗口再度关闭,部分海外锌锭堆积保税库等待机会进口。

资料来源:天风风云

2021年预测及年度平衡表

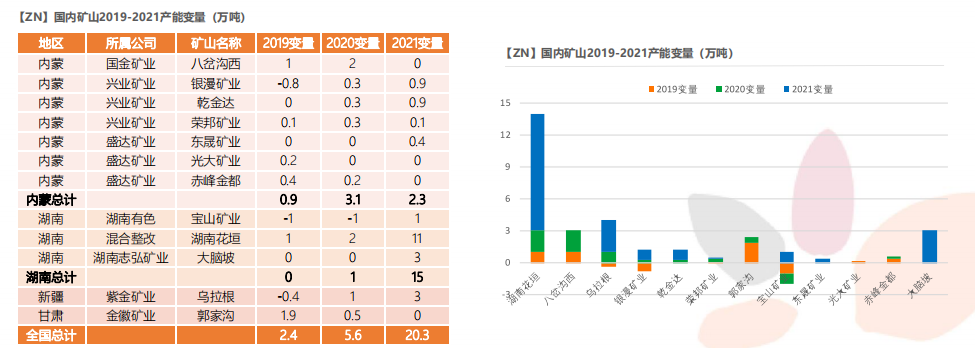

2020-2021年国内矿山新增产能释放情况

* 2020年国内锌精矿企业产能增量较为有限,一方面疫情原因导致部分矿山新增产能难以投放。另外由于前半年的矿山利润低迷,导致部分矿山延迟新增产能投产计划。2021年,矿山新增产能主要集中在湖南、新疆以及内蒙地区,其中湖南花垣地区贡献全年增量一半以上,此外新疆紫金矿业的矿山也增加3万吨/年。

资料来源:SMM,天风期货研究所

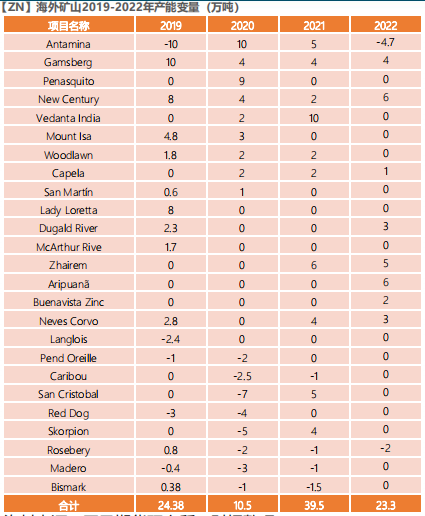

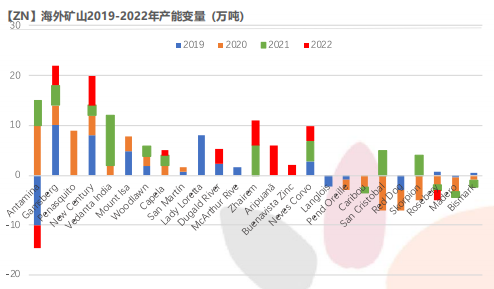

海外矿山新增产能情况

* 受制于疫情影响,海外部分矿山在2020年原定新增产能难以按计划投产,此外秘鲁以及玻利维亚等地区在第二季度受疫情影响有减产或停产的情况。总体来看2020年部分新投产能将集中在2021-2022年投放。主要增量来自Vedanta位于印度的矿山,以及哈萨克斯坦的Zhairem矿山。

资料来源:天风期货研究所,财报整理

国产及进口锌精矿加工费展望

* 根据冶炼厂利润以及明年国内新增矿山投放产能预测国内锌精矿TC预计明年将运行于3300-5500元/金属吨。

* 进口矿TC与Benchmark开始出现分化,预计2021年伴随海外矿山产能40余万吨陆续投放,进口矿TC或环比抬升。

资料来源:天风期货研究所,SMM

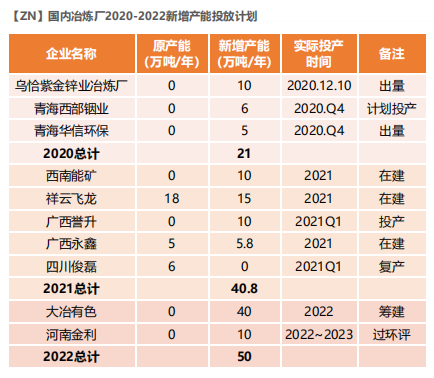

国内冶炼厂新增产能投放计划

* 根据国内冶炼厂新增产能的投放计划,预计2021年新投放产能达到40.8万吨,2022年预计新增50万吨产能。

* 此外2020年新投产的乌恰紫金锌业冶炼厂将在2021年正常出量。

资料来源:天风期货研究所,SMM

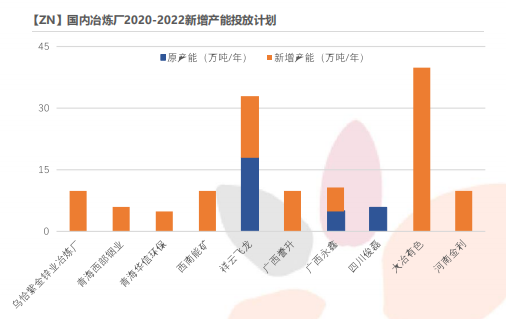

春季期间库存展望

* 考虑到今年年底冶炼厂减产情况,以及原料供应端的紧缺,预计相较去年累库量或将减少。但疫情的不确定性导致下游备货意愿不强,整体来看2021年累库量预计相较去年小幅下降。

数据来源:天风期货研究所,SMM

初级消费端展望

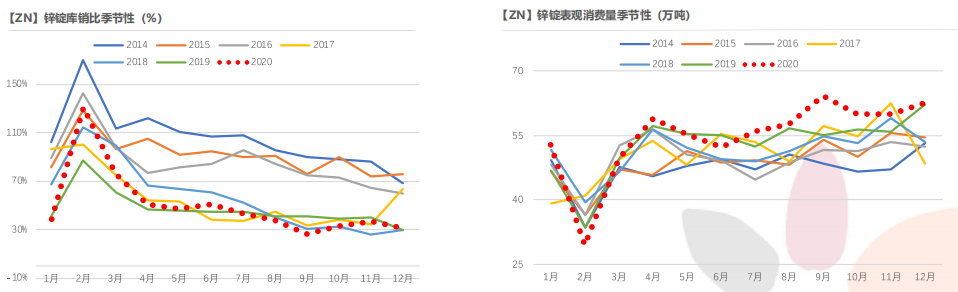

* 2020年的库销比处于历史较低水平,在2020Q3锌锭库销比下降趋势较为明显,也是下游企业主动补库的时期;从锌锭表观消费来看,2020Q3表消达到历史高位。IMF预计2021年中国GDP增速达到8%,预计2021年国内锌锭表观消费将再度复苏。

数据来源:天风期货研究所

平衡&预测

*供应端:2021年预计海外矿端投产预期兑现40万吨左右,国内矿山新增产能抬升20万吨左右。冶炼端产能新增40万吨左右,预计带动国内实际产量增加或在30万吨左右。

*需求端:2021年伴随新冠疫苗研发落地及接种,预计制造业稳步回升,海外需求增速预计表现亮眼,全球来看供应端的过剩会在未来几年逐步扩大。

*价格预期:虽然从矿端到锭端呈现全面过剩,在全球通胀预期下,预计锌价重心整体持稳,难以深跌。

*风险点:疫情二次爆发、新增产能未能投放、消费塌陷。

简

简 繁

繁