观点小结

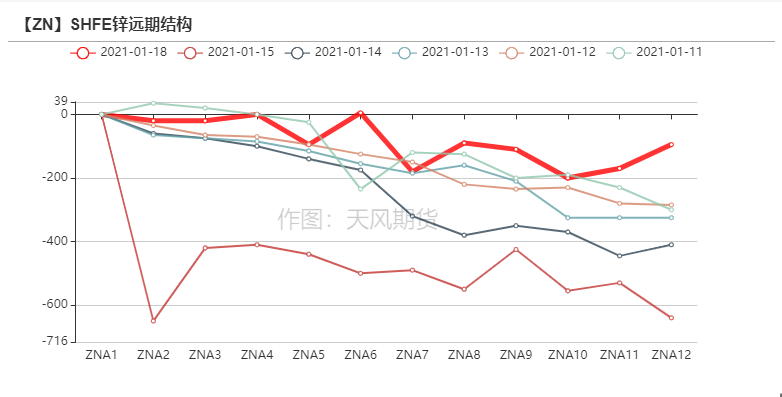

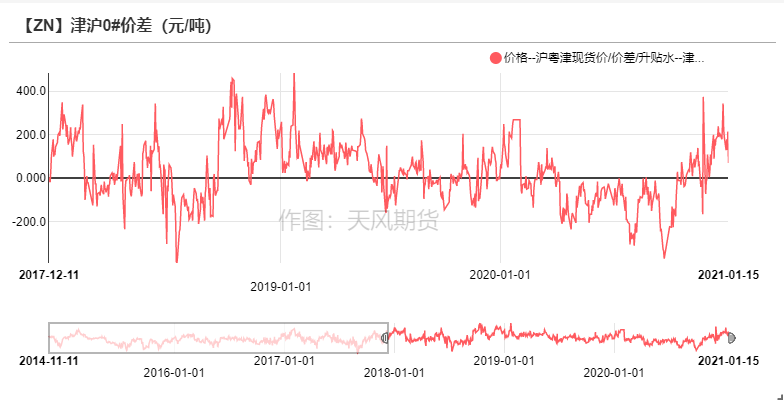

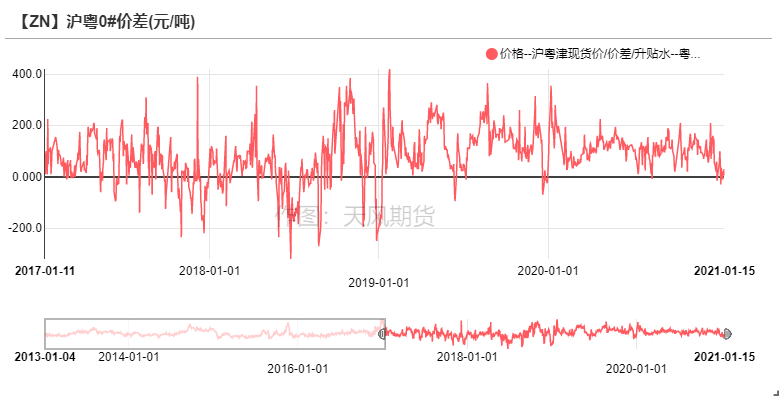

上海地区上周现货成交逐步走弱,对2102合约报在120元/吨,周初市场报价普遍较高,但周中伴随部分进口锌低价流入市场,拖累整体现货升水走弱,此外下游补货意愿略有转弱,现货成交清淡;宁波地区对2102合约报在130元/吨,下游企业囤货意愿较强,周初市场货源紧张,周中市场到货增加,升水小幅回落;广东对2102合约报在150-210元/吨升水逐步回落,下游临近放假采买意愿回落,而持货商积极出货变现,现货升水承压下行;天津市场对2102合约报在50-100元/吨,升水稳步走弱,主因河北地区疫情原因,下游企业提前进入假期,临近周末部分天津下游企业低价备库,但整体成交清淡。

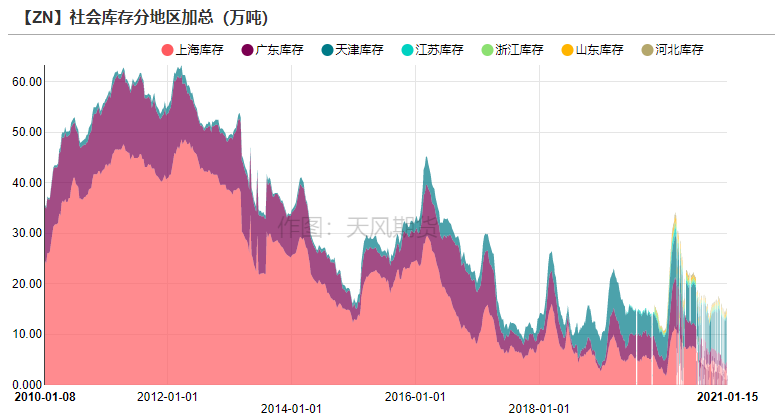

上周全球库存下降,LME锌库存下降2675吨至19.87万吨,国内社会库存下降0.42万吨至14.58万吨,保税库减少2000吨至4.9万吨。

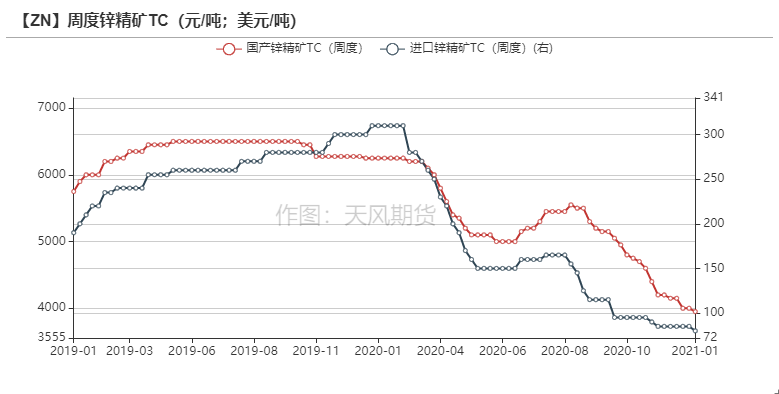

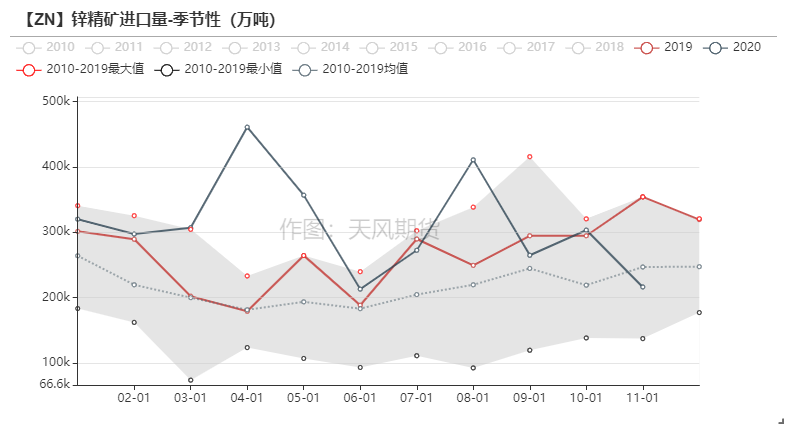

上周国内平均锌精矿加工费下调50元/金属吨至3950元/金属吨,进口矿TC下调5美元/金属吨至80美元/金属吨。

操作建议及逻辑:观望。国内TC基本探底,冶炼厂生产利润甚微,提前冬储以及进口矿补充导致冶炼厂原料库存回升,预计原料端对于价格支撑走弱,但利润端仍有一定支撑。而河北、山东等地疫情加速北方地区下游消费的走弱,目前已有部分企业提前停产放假。预计锌价偏弱运行,上涨动能不足,但下方仍有一定支撑。

关注点:北方疫情、进口比值、锌精矿加工费变动。

锌价周内稳步回落 国内现货成交走弱

锌价周内稳步回落 海外跌幅弱于国内

* 上周沪锌高开低走。沪锌主力合约开于21500元/吨,周内高点21500元/吨,低点20305元/吨,收于20310元/吨,周跌幅6.1%。上周伦锌开于2800美元/吨,收于2686美元/吨,周跌幅4.14% 。

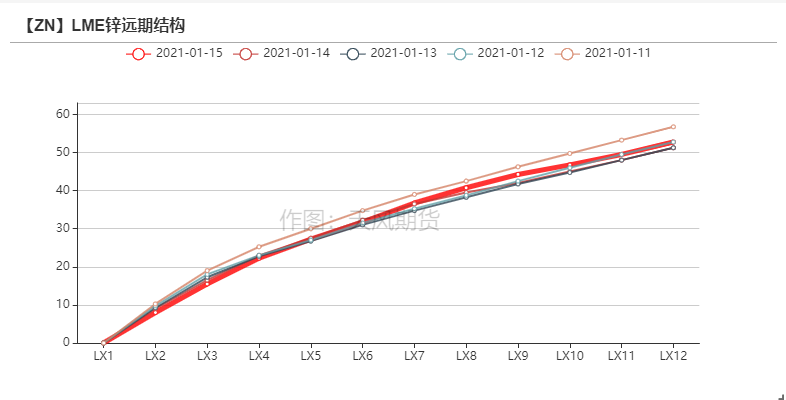

* 结构上看,LME锌contango结构小幅收窄至22.2美金左右,国内近月价差持续收窄。

资料来源:天风风云

各地升水稳步回落 天津地区成交清淡

* 上海地区上周现货成交逐步走弱,周初市场报价普遍较高,但周中伴随部分进口锌低价流入市场,拖累整体现货升水走弱,此外下游补货意愿略有转弱,现货成交清淡;宁波地区下游企业囤货意愿较强,周初市场货源紧张,周中市场到货增加,升水小幅回落;广东地区升水逐步回落,下游临近放假采买意愿回落,而持货商积极出货变现,现货升水承压下行;天津市场主因河北地区疫情原因,下游企业提前进入假期,临近周末部分天津下游企业低价备库,但整体成交清淡。

资料来源:天风风云

全国TC下调幅度减小

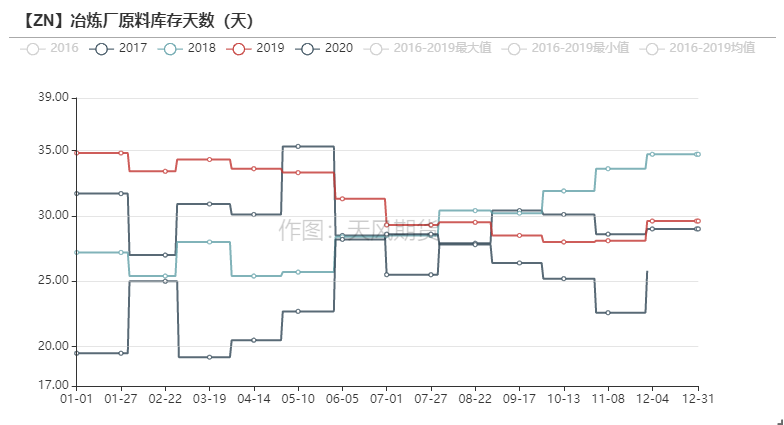

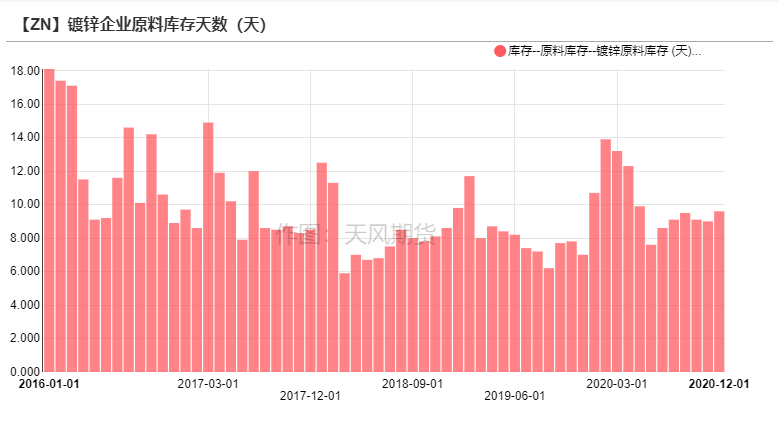

冶炼厂原料库存水平回升

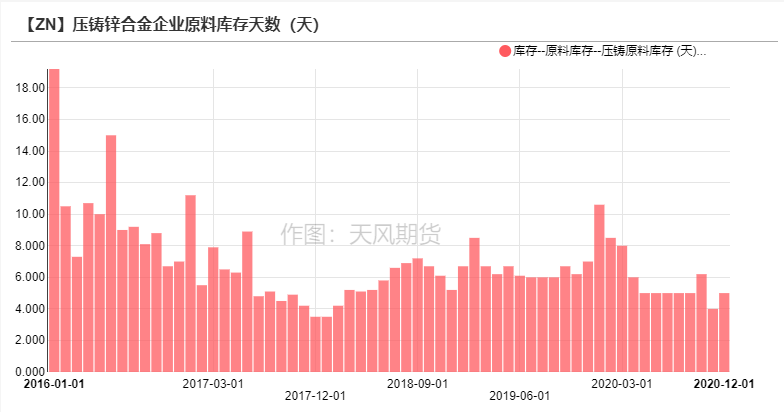

全国TC下调幅度减小 冶炼厂原料库存水平回升

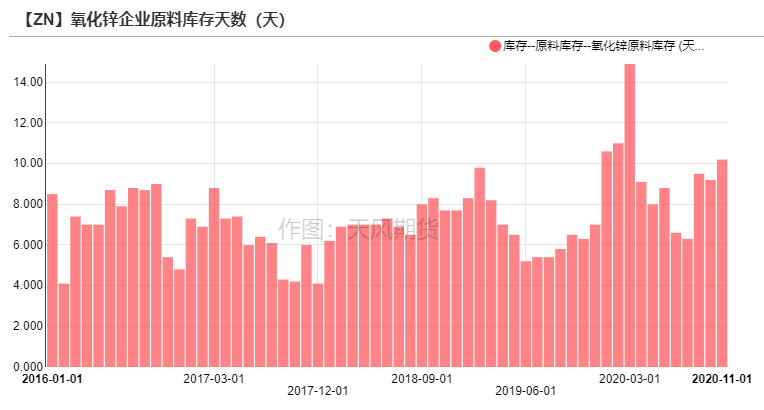

* 上周国内平均锌精矿加工费下调50元/金属吨至3950元/金属吨,进口矿TC下调5美元/金属吨至80美元/金属吨。上周陕西及云南地区环比下调100元/金属吨,广西和四川环比下调50元/金属吨。总体来看TC再度走弱但下调幅度减小。由于炼厂普遍提前冬储,以及进口矿的部分补充,冶炼厂的原料库存在12月有明显回升,回升至25天以上。此外,上周嘉能可在加拿大安大略省的Kidd(基德)矿山有两名员工确诊新冠,该矿山年产量6.9万金属吨左右,对生产的具体影响暂不明确。

资料来源:天风风云

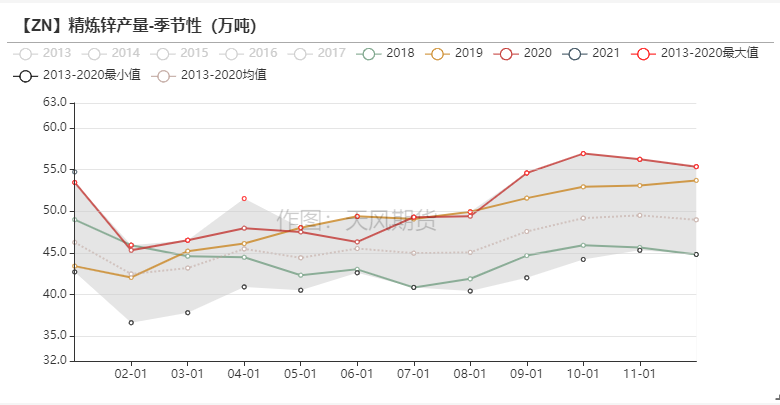

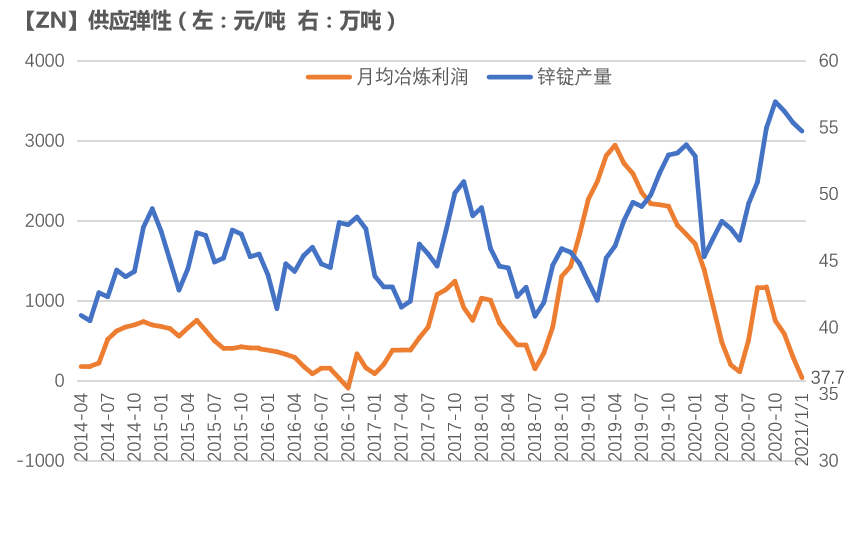

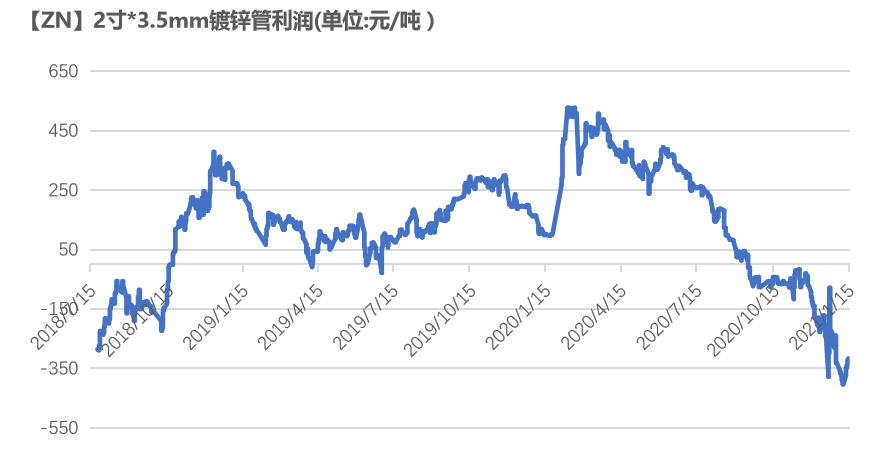

冶炼利润持续探底 部分中小型厂生产亏损

* 上周由于锌价走弱与锌精矿加工费下调的双重原因,冶炼厂利润再度探低,部分成本偏高的中小型炼厂已经处于生产小幅亏损或不盈利的状态。总体来看计划在春节期间检修或有减产计划的冶炼厂数量较少,产量影响预计在2500吨左右。部分冶炼厂热镀合金订单受到北方地区疫情较为明显的影响,部分炼厂减少合金产量,但整体来看大厂产量仍然较为稳定。

资料来源:天风风云

持续关注国内炼厂检修及复产情况

资料来源:SMM

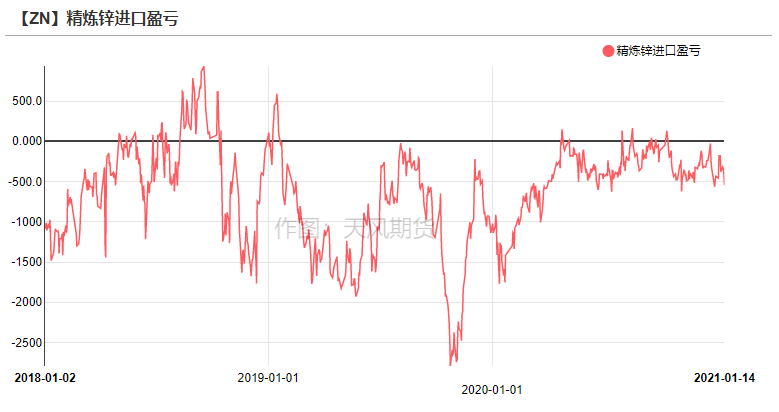

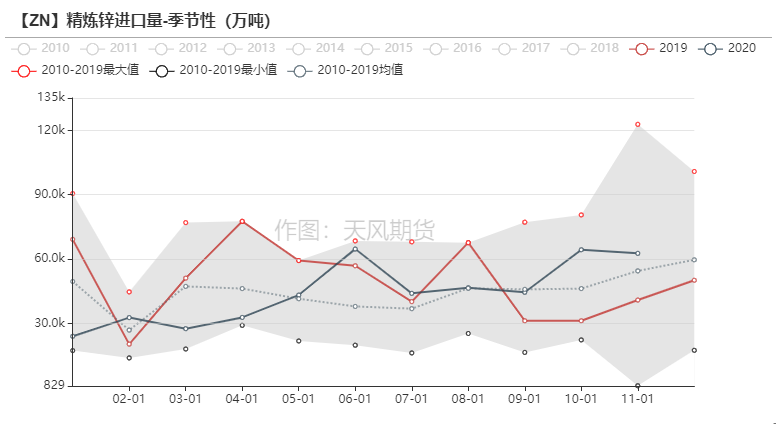

进口亏损略有扩大

进口锌流入较为稳定

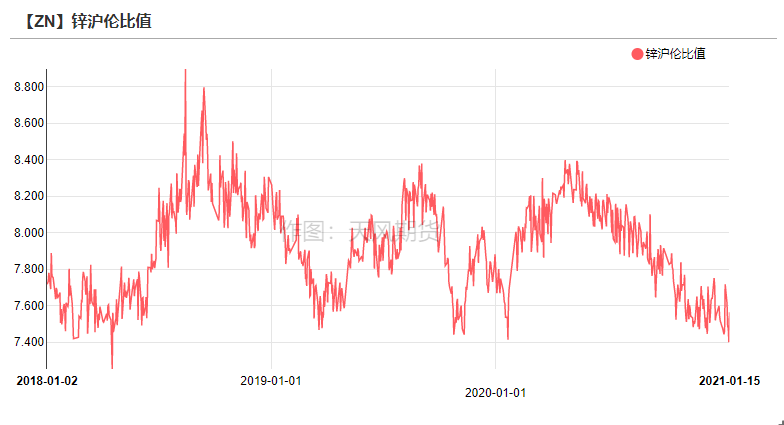

进口亏损略有扩大 进口锌流入较为稳定

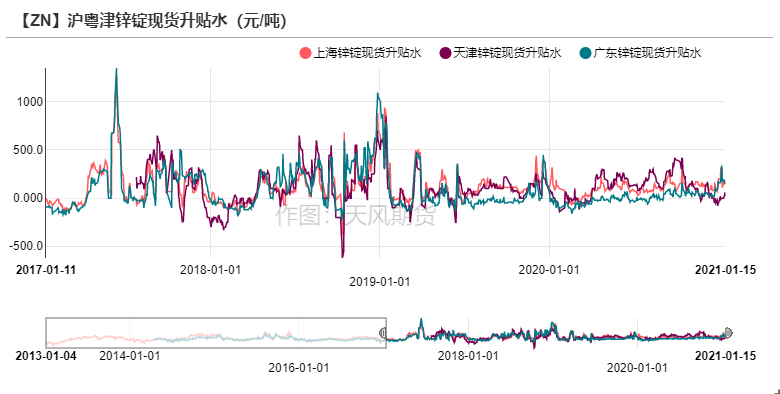

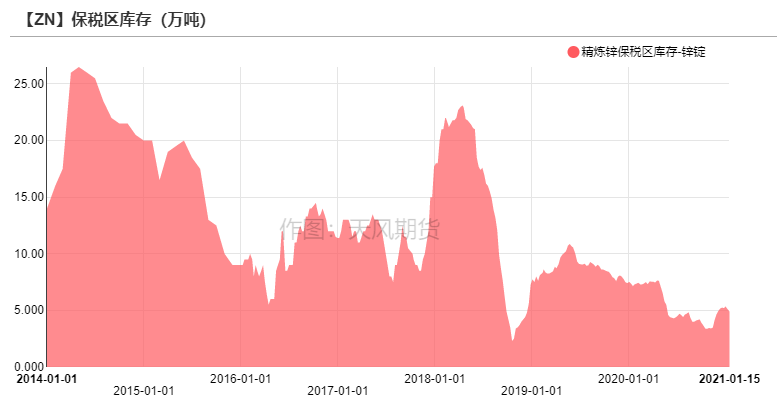

* 上周美指稳中有升,沪伦比值波动较大,精炼锌进口亏损相较上周略有扩大,继续回归至400-500元/吨左右,目前进口锌流入较为稳定,多为SMC、秘鲁等品牌;美指回升加大进口窗口打开的可能性,若窗口打开则预计进口锌压力较大。上周保税区库存小幅去化2000吨至4.9万吨。

资料来源:天风风云

河北疫情影响持续

下游企业陆续放假

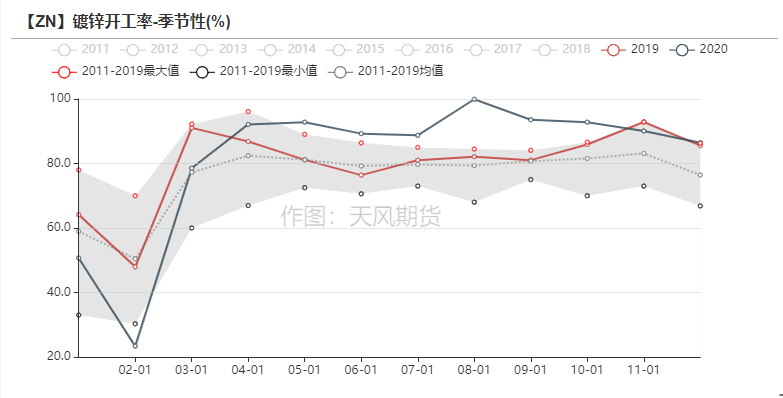

镀锌板块:疫情影响持续 北方部分企业提前放假

* 镀锌板方面,上周冷轧累库1.41万吨至99.44万吨,热卷累库6.76万吨至211.11万吨。上周热卷产量小幅上升,但贸易商意图挺价出货,下游采买意愿回落,导致钢材累库情况环比走强。

* 镀锌结构件方面,镀锌管企业生产利润探低回升,但由于华北地区受疫情影响较大,原料及成品物流运输困难,叠加订单季节性走弱,整体开工率提前受挫;此外华东地区户外铁塔订单走弱,华南地区企业临近年底回笼资金及订单走弱下,提早放假导致整体开工转差。

资料来源:天风风云,SMM

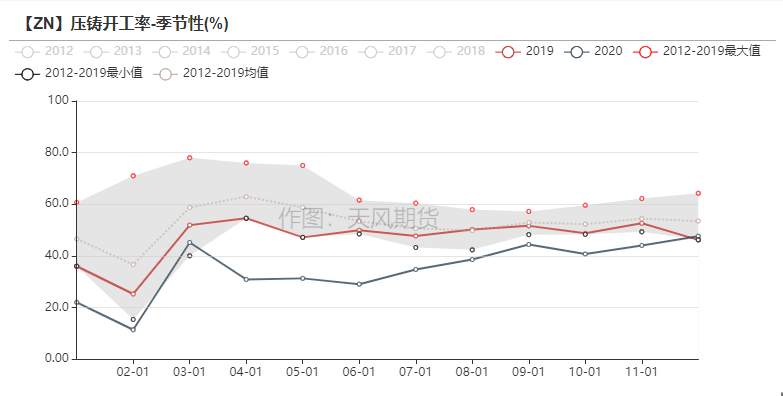

压铸锌合金:外需旺季回落 华南内需稳定

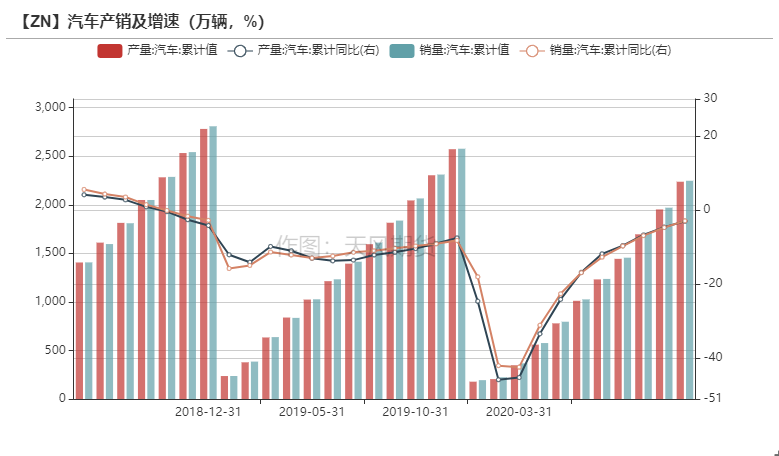

* 外需方面,上周海外消费旺季回落显著,整体外需呈现走弱迹象,压铸锌合金中外需增长地区主要以华南地区为主点,增长点仍然在电子版块;卫浴五金及汽配版块订单走弱;箱包板扣及拉链等订单基本持稳。

* 内需方面,华北地区由于疫情影响下的物流受限原因,整体订单量有所走弱,成品发往江浙一带地区增加;华东地区合金企业上周采买原料意愿转好,逢低小幅补库,汽车配件及卫浴五金等版块订单较为稳定,整体景气度走强。

资料来源:天风风云,SMM

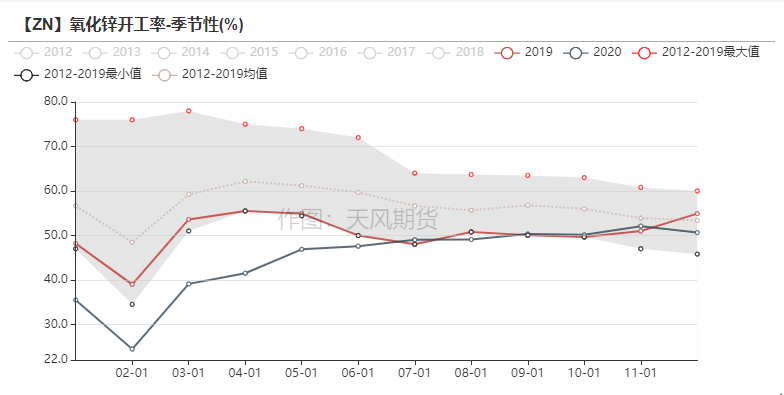

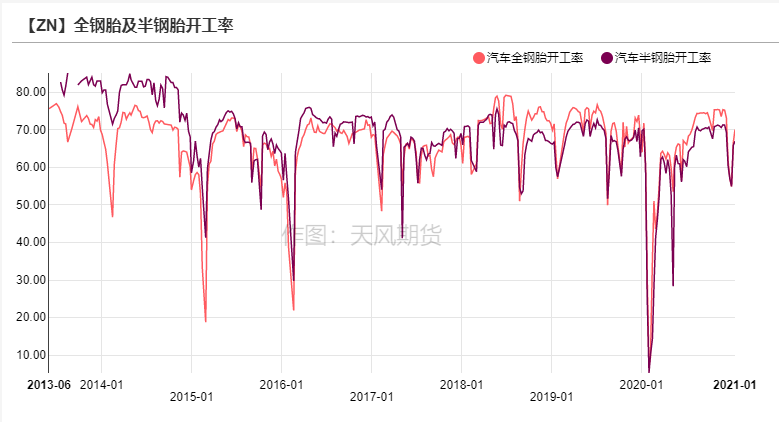

氧化锌:环保与疫情拖累企业开工

* 上周轮胎开工率逐步回暖,在山东地区空气质量逐步优化的情况下带动部分轮胎企业复工复产;但对于氧化锌企业来说,由于北方地区疫情影响,部分氧化锌企业暂停接单,河北地区氧化锌企业大面积关停;此外由于北方天然气价格上涨带动成本上升,订单情况不好的中小型氧化锌企业也选择提前停产放假,行业景气度环比走弱。

资料来源:天风风云,SMM

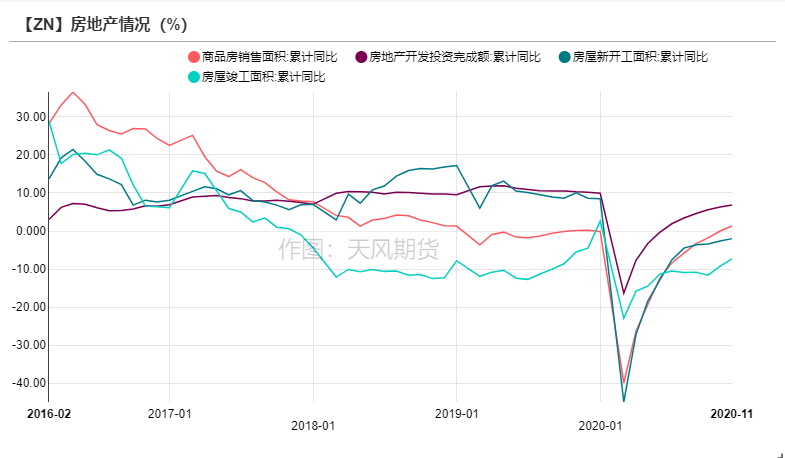

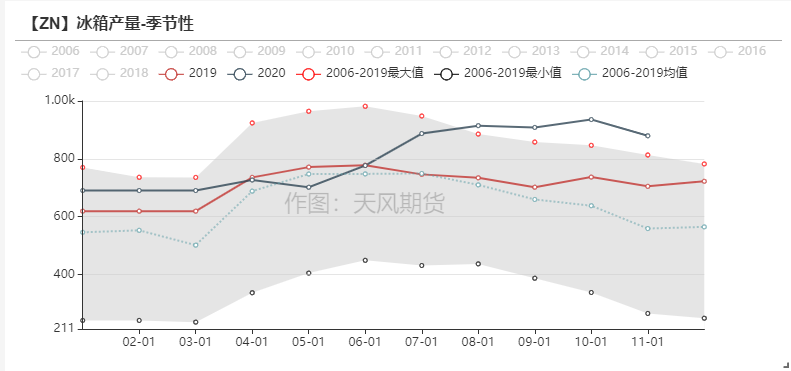

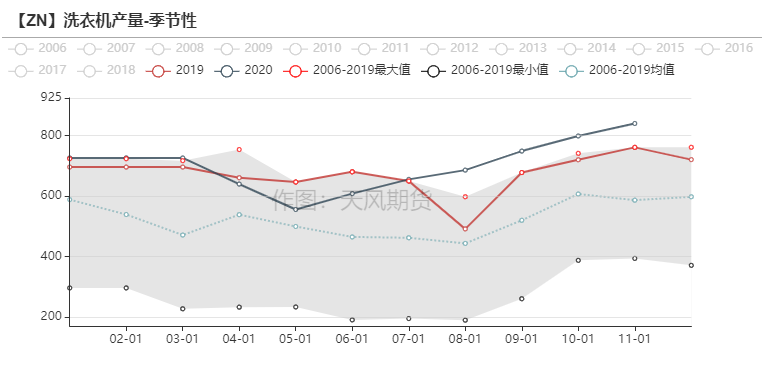

终端数据持续反弹

资料来源:天风风云

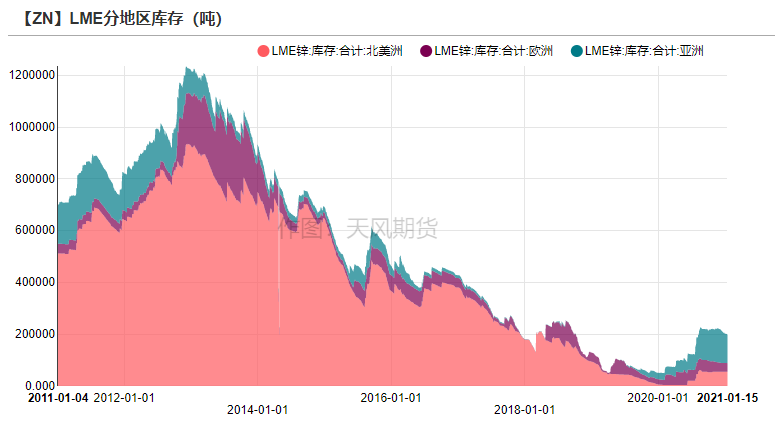

保税区进口锌库存再降

海外去库仍在持续

保税区进口锌库存再降 海外去库仍在持续

* 上周全球库存下降,LME锌库存下降2675吨至19.87万吨,国内社会库存下降0.42万吨至14.58万吨,保税库减少2000吨至4.9万吨。

资料来源:天风风云

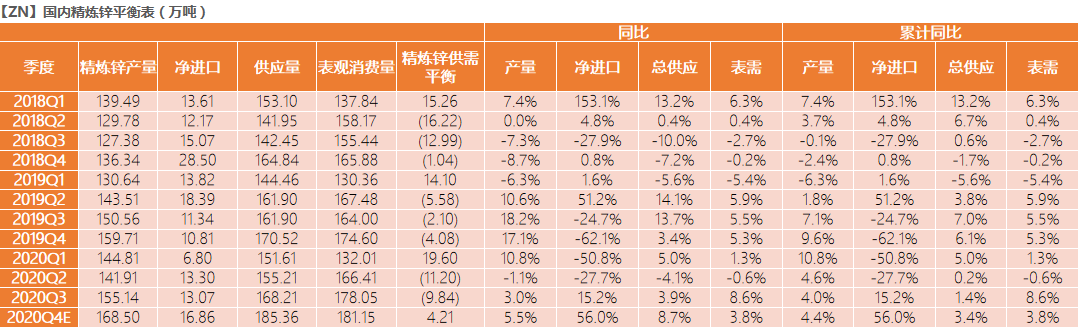

平衡&展望

*上周总结:本周冶炼端原料库存水平回升至25天以上,原料紧张问题得以小幅缓解,TC下调幅度有限,但锌价走弱的同时导致供应端利润再度收缩,部分冶炼厂已经达到生产亏损的水平,部分冶炼厂减少热镀合金产量应对。总体来看春节期间供应端环比走弱,但减量较为有限。此外伴随美指回升,进口锌流入风险较大。消费端受北方地区疫情影响显著,物流受限且订单走弱,部分中小企业提前停产放假,疫情加速了消费走弱速度以及下游企业备库的信心。本周仍需持续关注疫情带来的影响。

简

简 繁

繁