观点小结

核心观点:偏多基本面上,海外低库存及能源风险、国内供给刚性的支撑不改;策略上关注逢低做多。

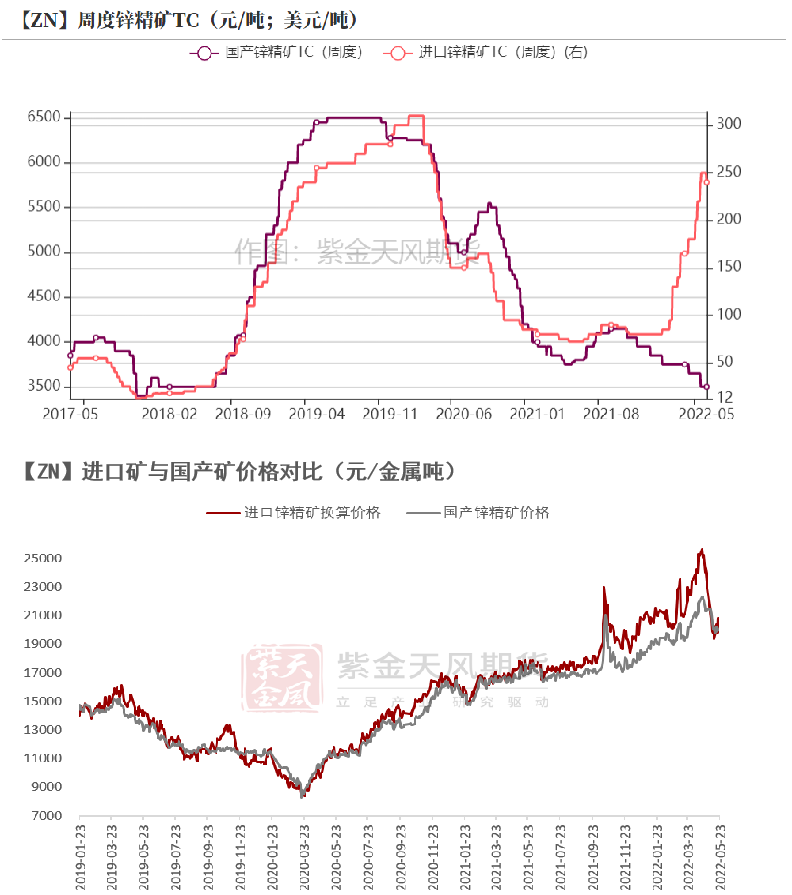

冶炼利润:偏空上周国内TC维持3500元/金属吨;进口TC下降10美元/干吨至240美元/干吨。冶炼利润达到1542元/吨左右。

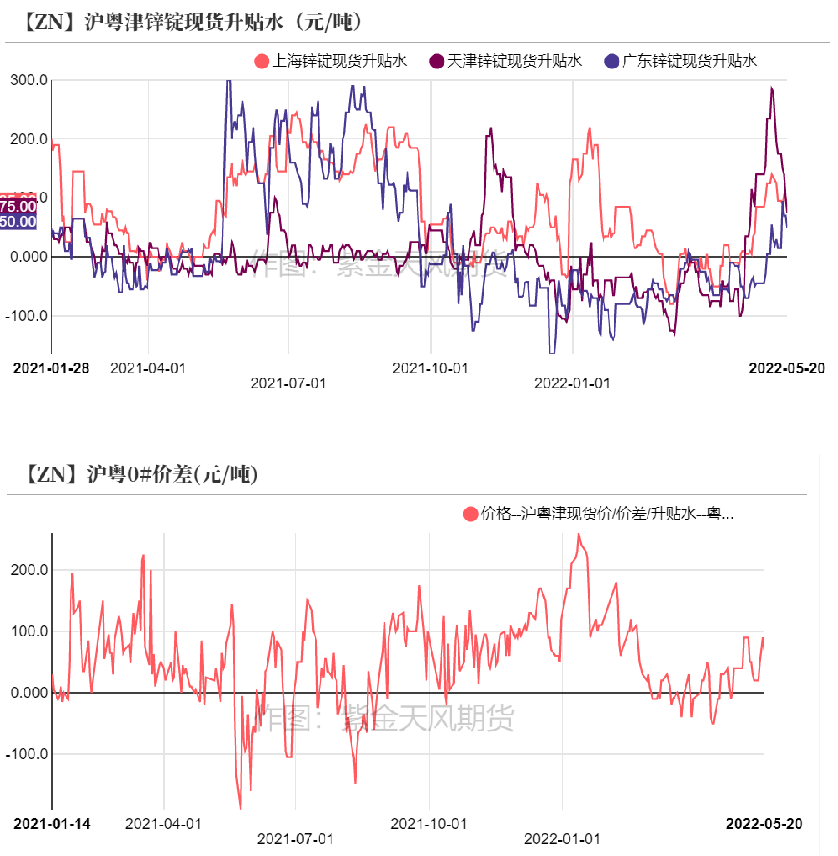

现货升贴水:偏多上海对06合约升水85-105元/吨;广东对07合约升水15-95元/吨;天津对06合约升水75-175元/吨。

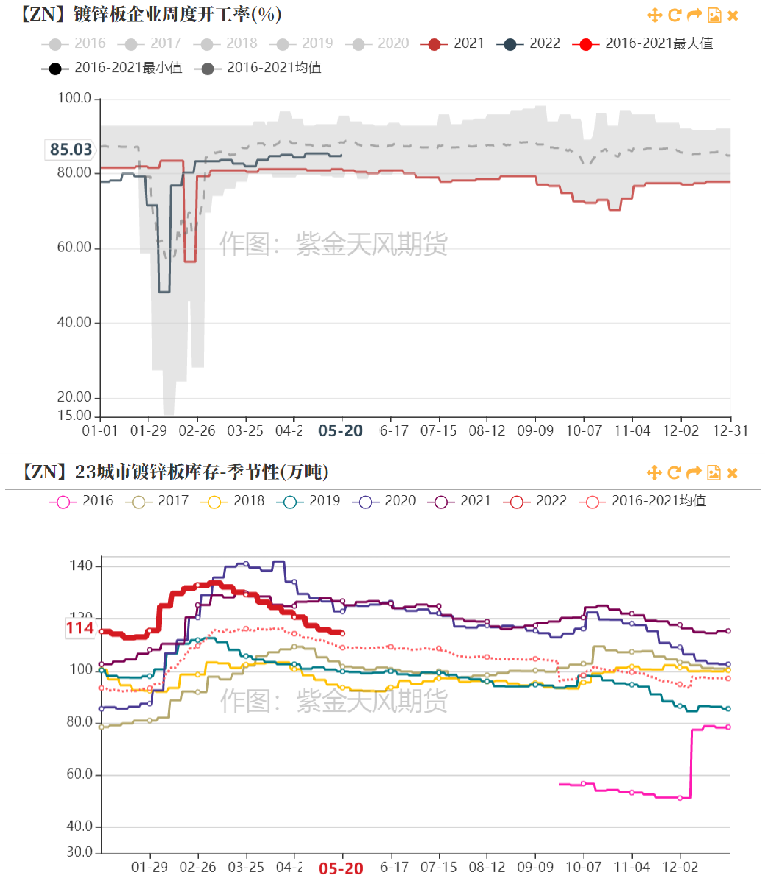

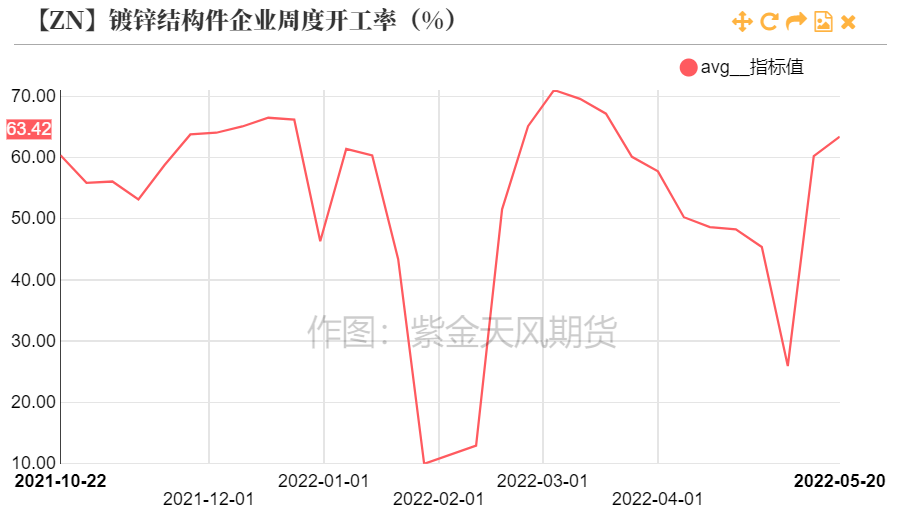

镀锌开工率:偏多镀锌板企业周度开工率85.03%,环比上升;镀锌结构件企业周度开工率63.42%,环比上升。

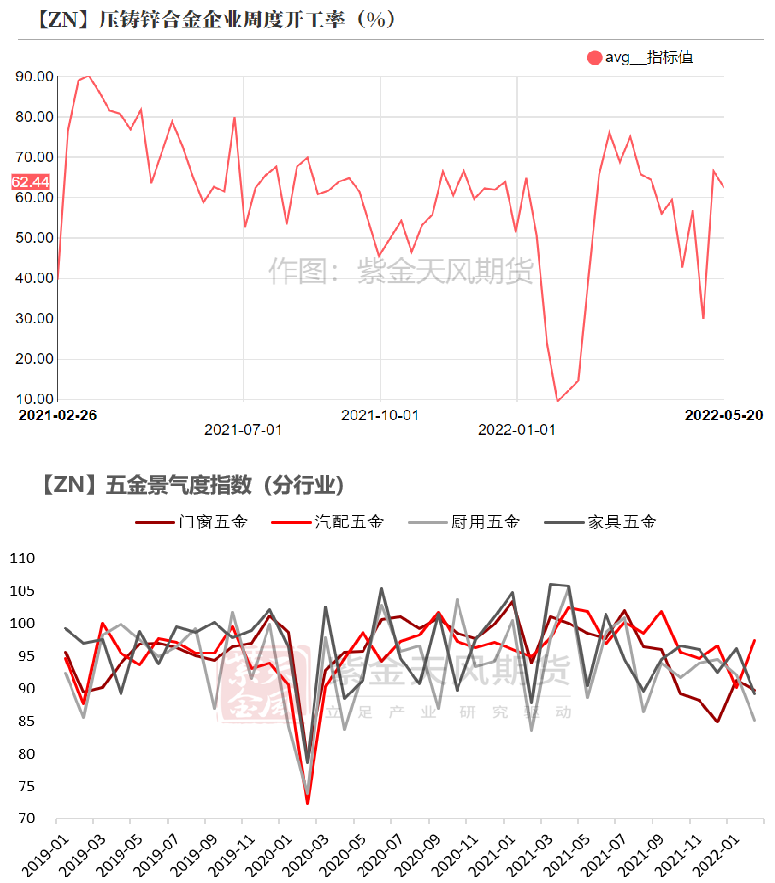

合金开工率:偏空压铸锌合金企业周度开工率62.44%,环比下降。

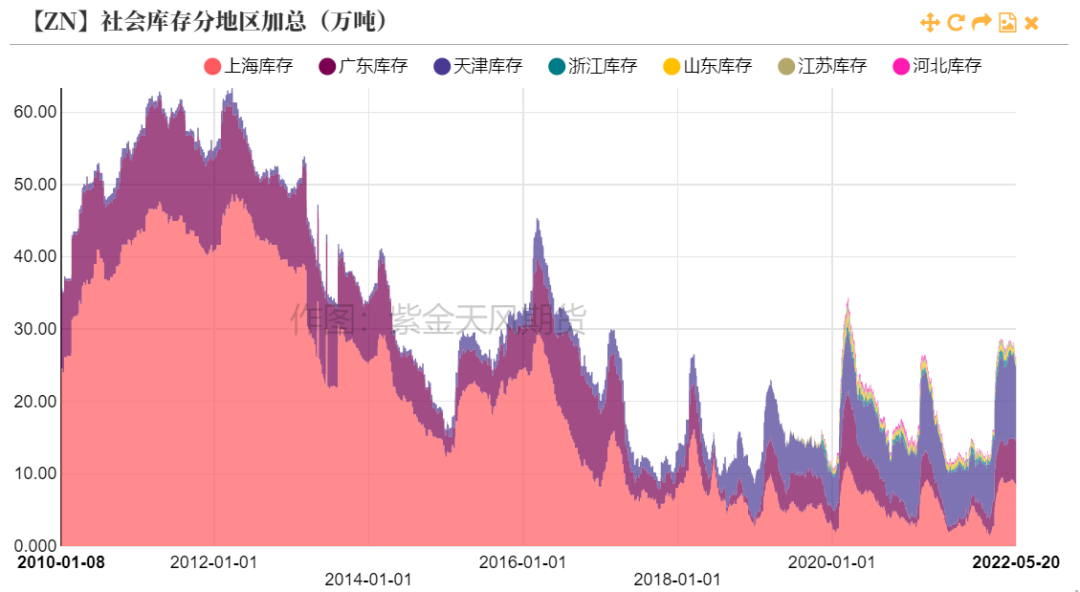

国内库存:偏多上周国内社会库存减少0.11万吨至26.58万吨;保税区库存减少0.05万吨至1.38万吨。

LME升贴水:偏多LME锌0-3升水抬升至19美元/吨;远月3-15升水抬升至274美元/吨。

进口利润:偏多锌精矿进口利润为-843元/吨;锌锭进口利润约为-3664元/吨。

LME库存:偏空上周LME锌库存增加0.0075万吨至8.6625万吨。

平衡&展望

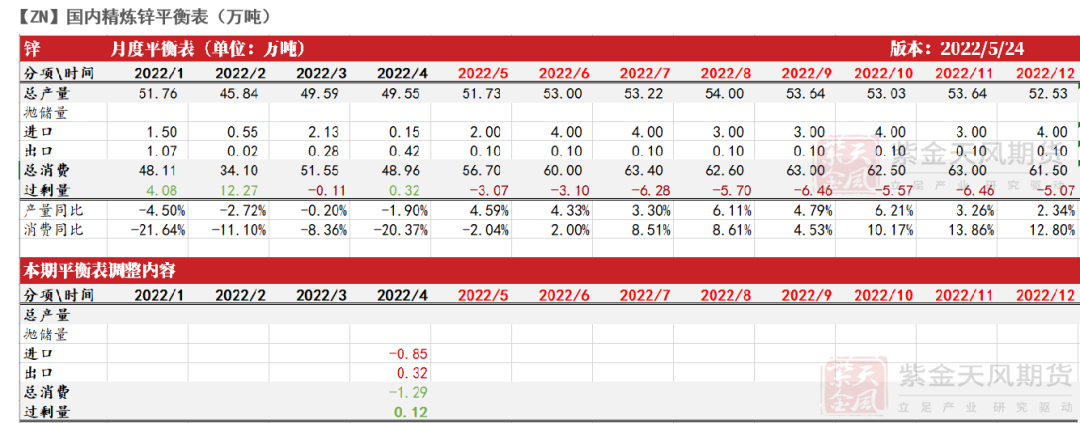

*上周总结:上周国内及海外需求预期有所改善,内外锌价均有修复,外盘上涨的幅度更大。LME库存周度略增75吨,主要是由于我国前期出口订单陆续兑现造成,而我国锌锭出口窗口自5月初已经关闭,难以持续贡献增量,海外库存近期大概率将继续去化。我国4月锌精矿进口量高于预期,考虑到近期进口矿亏损明显收窄,预计5月进口矿同比或将增长,一定程度上缓解我国原料紧张的局面,但海外矿企在较早前已下调产量指引以及加工费,说明海外矿端或已有所收紧,从全球角度来看,矿端供应难言宽松。国内消费仍需关注防疫进度,上海封控力度有所减弱,地区锌锭出库量增加,而华北地区疫情管控加强,一定程度上影响当地企业开工及运输。总体来看,锌价下方支撑仍然稳固,其上涨动力还在酝酿之中。

上周焦点:4月进出口情况

进口锭显著减少 出口锭明显增长

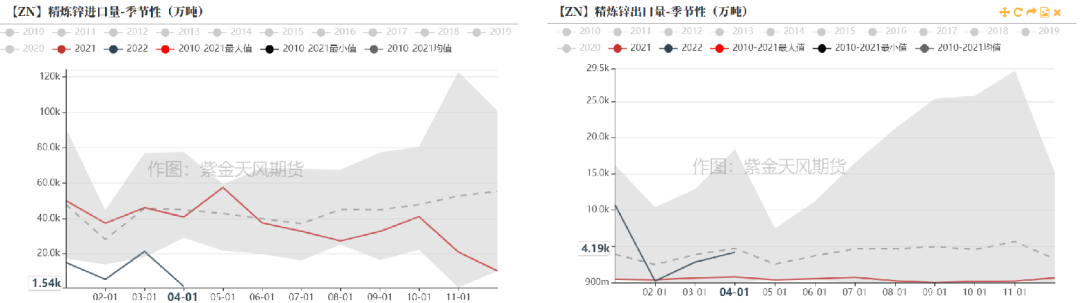

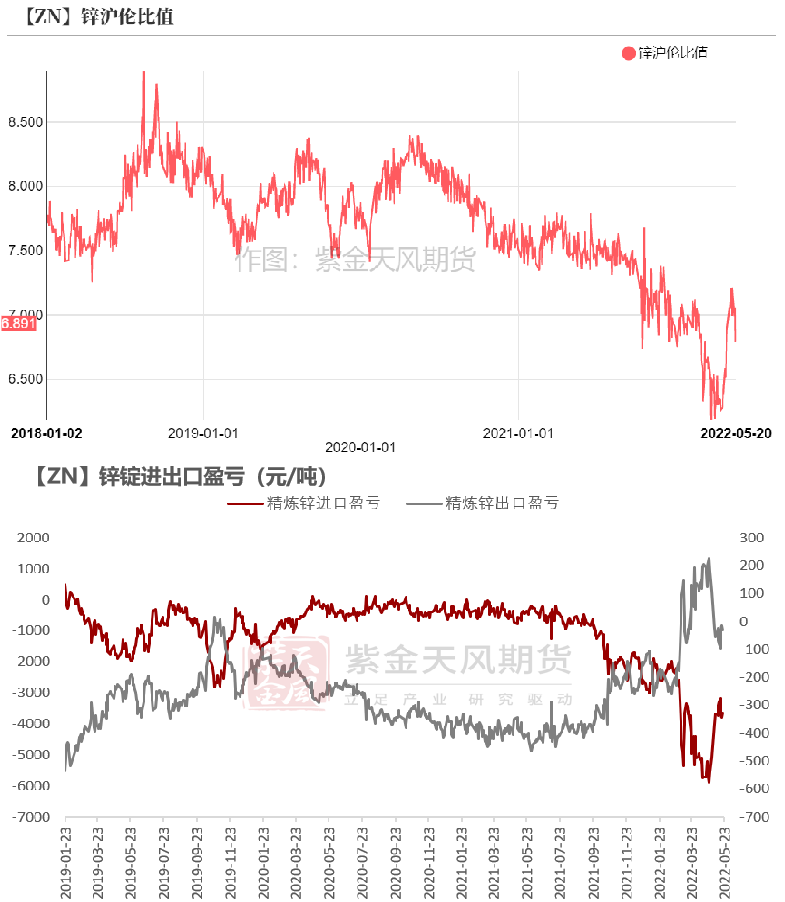

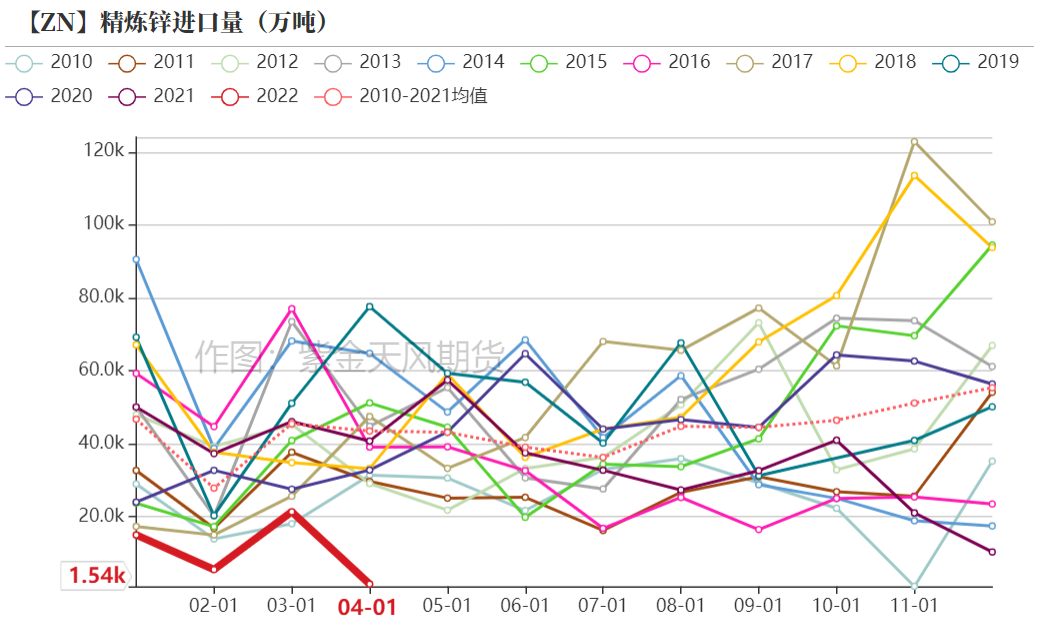

* 4月精炼锌进口量低于预期,为0.15万吨,环比下降92.80%,同比下降96.23%;今年1-4月累计进口精炼锌4.34万吨,同比下降75.09%。这主要是因为近期海外锌锭升水较高,吸引部分原计划运往我国的长单;同时当期我国锌锭进口亏损中枢下移至5000元/吨附近,散单数量稀少。进入5月份后,我国精炼锌进口亏损虽有所收窄但程度仍然较大,预计短期内我国精炼锌流入将维持低位。

* 4月精炼锌出口量高于预期,为0.42万吨,环比上升48.11%,同比上升434.50%;今年1-4月累计出口精炼锌1.80万吨,同比增长443.12%。3月底至4月底,我国精炼锌出口维持盈利,导致4月锌锭出口量显著上升;由于船期问题,部分4月锁定的出口订单可能会在5月落实,但我国锌锭出口窗口自5月初即已关闭,预计5月锌锭出口量环比将有下降。

数据来源:紫金天风风云

锌矿进口高于预期

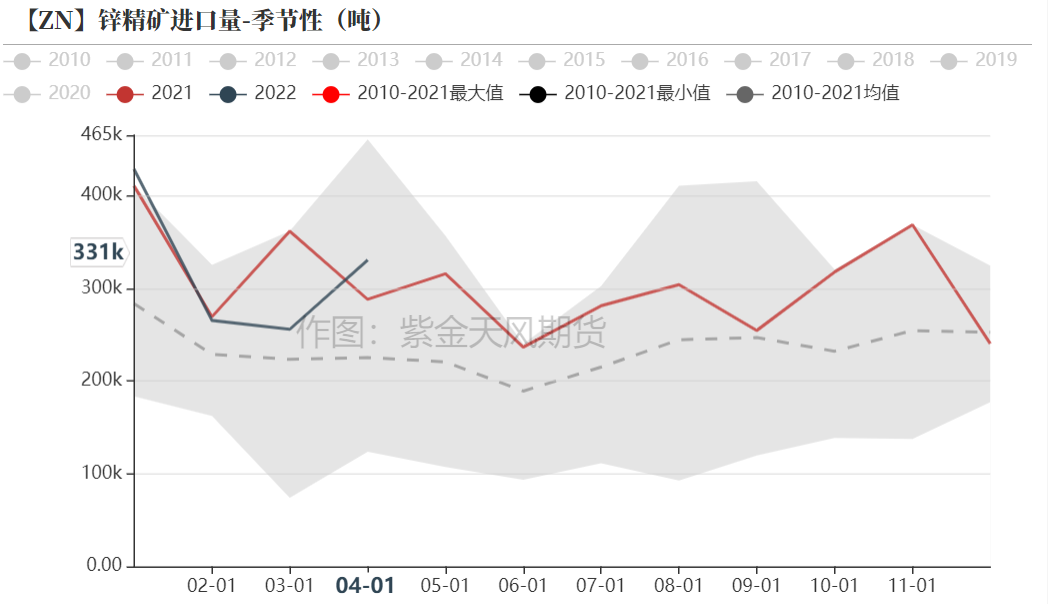

* 4月进口锌精矿数量高于预期,达到33.06万实物吨,环比上升29.22%,同比上升14.72%;今年1-4月累计进口锌精矿达到128.01万实物吨,同比下降4.72%。这主要是因为尽管4月份测算出的进口矿亏损指标中枢下移(即进口矿成本明显高于国产矿),但当期冶炼副产品硫酸价格屡攀新高,冶炼厂使用部分进口矿混搭国产矿进行生产的实际利润仍然可观。

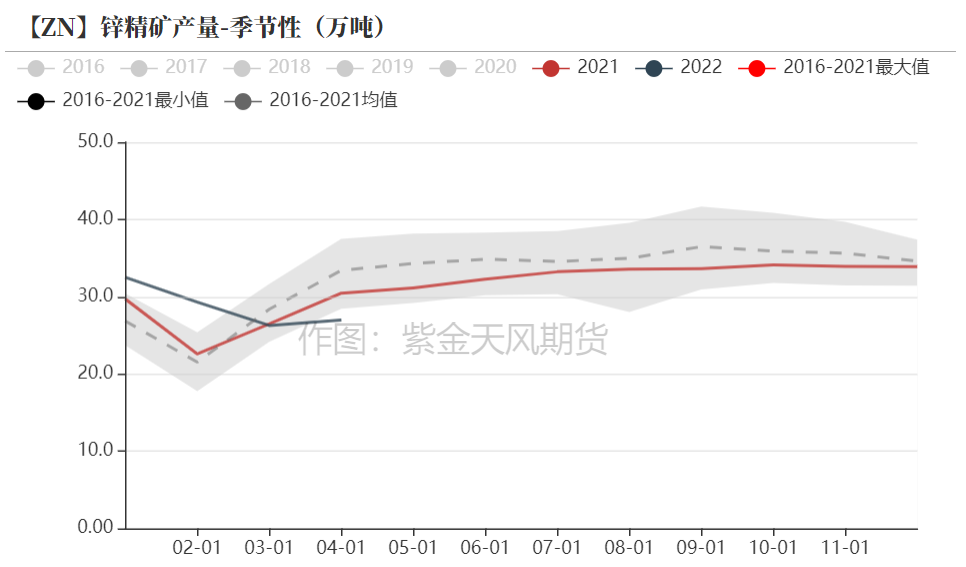

* 考虑到5月份以来,进口矿和国产矿成本差距明显缩窄、不相上下,冶炼厂使用进口矿的意愿变强,预计5月进口矿数量同比将有所增长;然而海外头部矿企近期下调全年锌矿产量指引以及加工费,说明海外矿端或将有所收窄,全球矿端难言宽松,我国进口矿数量增长幅度或将有限。

数据来源:紫金天风风云

内外锌价修复 现货采购保守

内外锌价修复 外盘涨幅明显

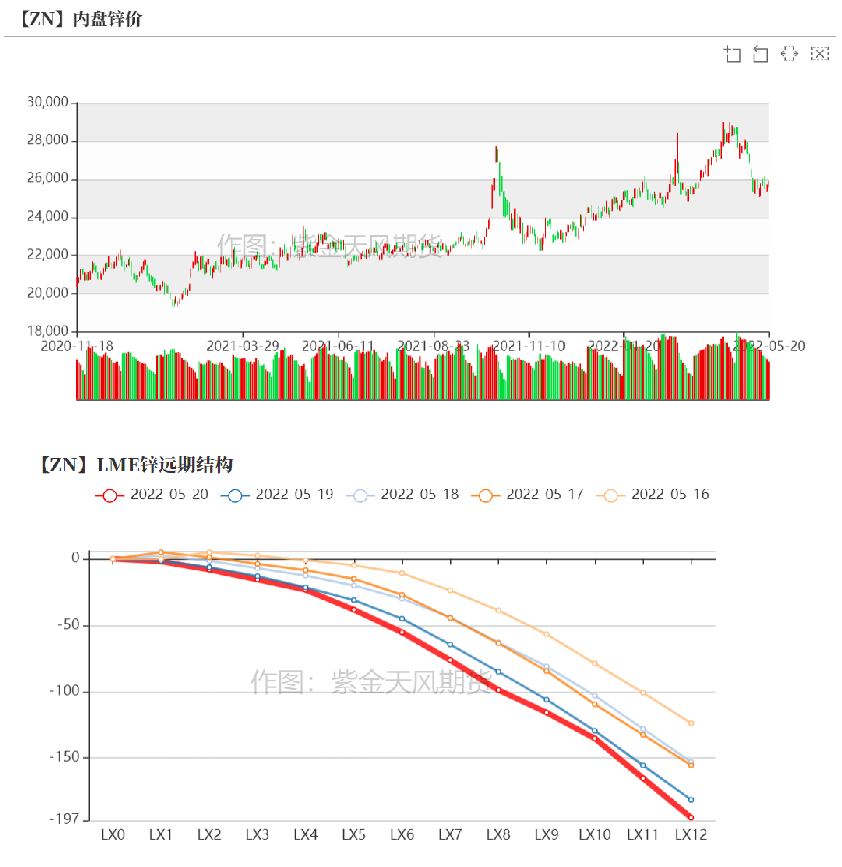

* 上周,沪锌主力合约开于25120元/吨,周内高点26130元/吨,低点25120元/吨,收于25685元/吨,周涨幅1.52%。上周伦锌开于3538.5美元/吨,收于3705美元/吨,周涨幅6.18%。

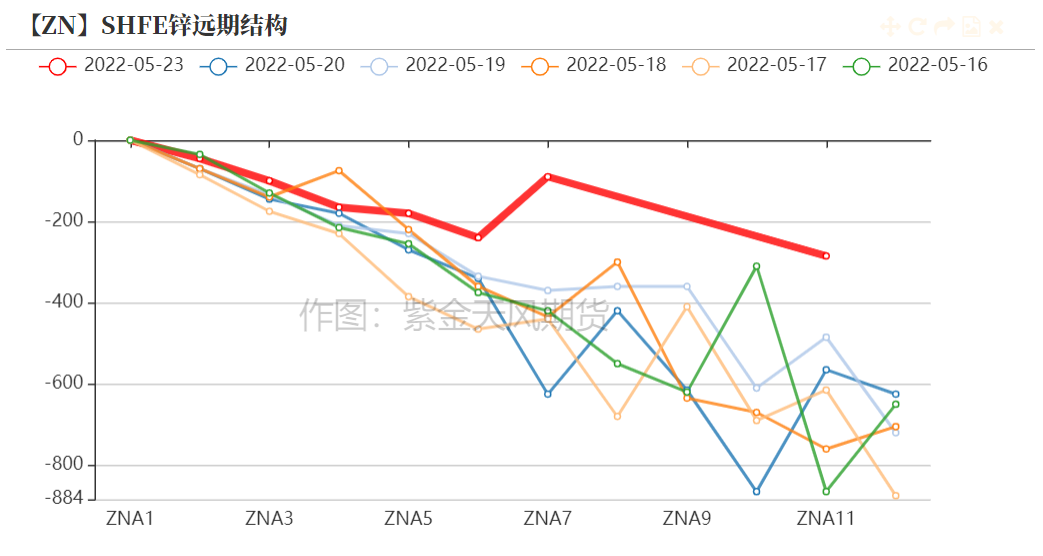

* 结构上看,LME锌0-3升水增至19美元/吨;远月3-15升水增至274美元/吨。外强内弱程度加深。

数据来源:紫金天风风云

下游采购保守 现货升水收窄

* 现货市场方面,上周下游维持刚需采买,各地现货升水幅度均有下降。

* 上海地区疫情封控措施有所缓解,仓库提货逐渐恢复,前期转移至宁波采购的部分下游近日转回至上海,上海现货出库量有所增加;广东地区下游在上上周补库之后,询价热情下降,地区升水幅度下降较为明显,成交较为清淡;天津地区由于当地及河北疫情反复,对仓库提货及运输环节造成一定影响,整体成交一般,津市对沪市升水幅度接连下降。

数据来源:紫金天风风云

进口TC出现回调

* 上周国产TC维持在3500元/金属吨;进口TC下降10美元/干吨至240美元/干吨。

* 近期,国产矿和进口矿的成本大小关系并不稳定,但进口矿亏损显著缩小,其对冶炼厂的吸引力明显上升,进口矿加工费出现回调,联系两周前海外部分大型矿山下调产量指引以及加工费的情况,海外矿石供应或出现收紧,进口TC难以继续上行;且今年国内矿端在传统放量季节的增产情况同样弱于历史同期,国产TC或仍有下行空间。

数据来源:紫金天风风云;紫金天风期货研究所

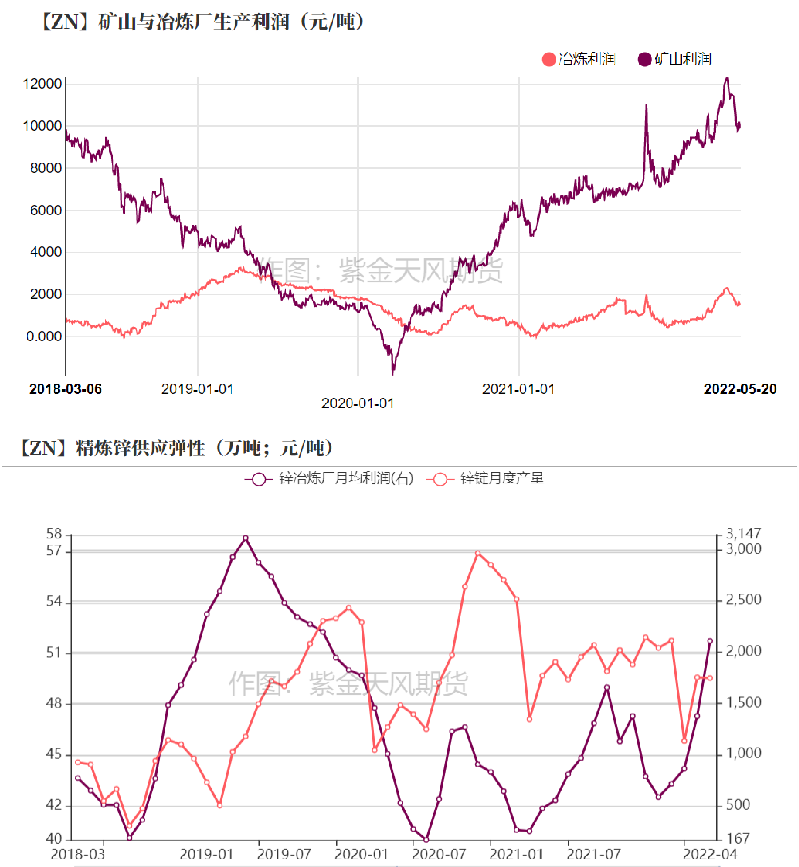

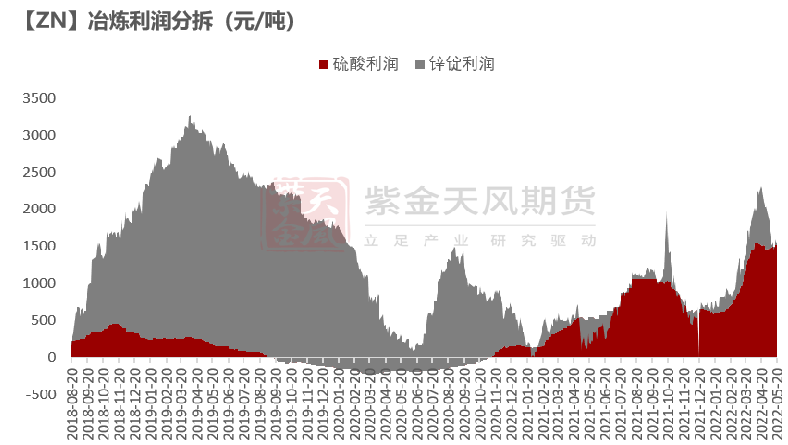

周内矿冶利润有所回升

* 上周矿冶利润在周内有所回升,两者利润水平仍然较好。部分矿山受到区域封控、产权问题以及例行检修的干扰,二季度以来的增产情况并不乐观;冶炼厂方面,由锌锭贡献的利润已经相对微薄,硫酸贡献的利润占比达到总利润的95%以上,部分主要依赖锌锭收益的冶炼厂运营压力增大。

数据来源:紫金天风风云;紫金天风期货研究所

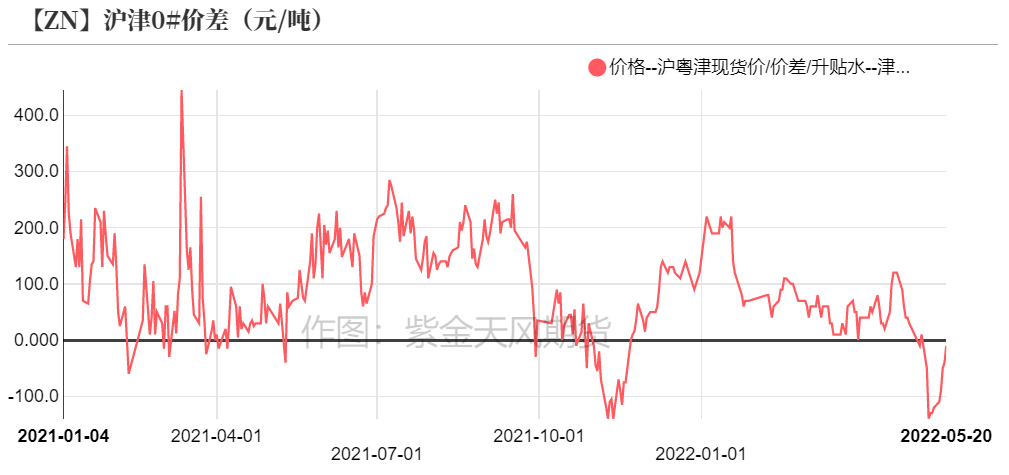

沪伦比值下降 锌锭难进难出

锌锭进出窗口均维持关闭

* 上周外盘锌价的修复程度更大,沪伦比值降至6.89附近。精炼锌进口亏损周内变化区间与上上周类似,在3664元/吨左右。预计短期内我国都难有可观精炼锌流入。

* 精炼锌出口窗口维持关闭。部分在前期锁定比价的锌锭出口订单仍在交易,另有部分原本预备出口的锌锭陆续从持货商手中回到现货市场流通,然而这部分锌锭暂时不足以构成可观的供应增量。

数据来源:紫金天风风云;紫金天风期货研究所

镀锌及氧化锌开工率上升

镀锌:开工上升 结构件订单暂时好转

* 上周镀锌板企业开工率环比上升至85.03%。冷轧社会库存增加至134.4万吨,热卷社会库存减少至244.6万吨,23城市镀锌板库存下降至114万吨。华北地区封控措施加强,钢材库存难见显著去化。

* 上周镀锌结构件企业开工率环比增加至63.42%。其企业级以及中央级交通项目订单有所好转,但离持续好转尚有距离。

数据来源:紫金天风风云;SMM;Mysteel

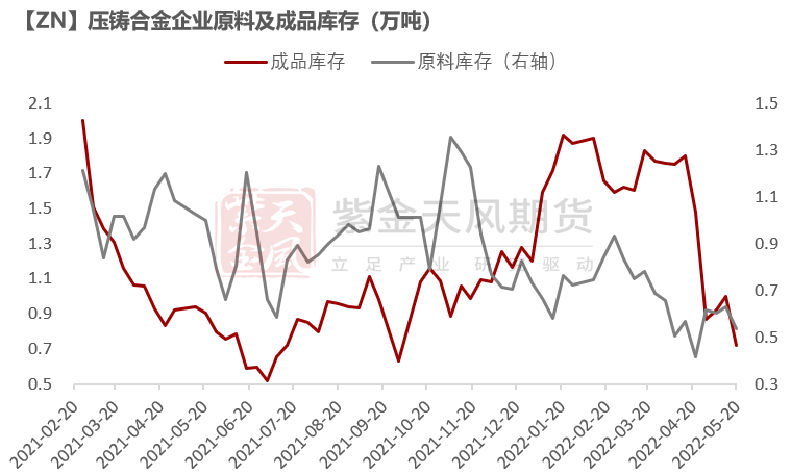

锌合金:整体开工下降 消耗成品库存

* 上周压铸锌合金企业整体开工率环比下降至62.44%;成品库存下降至0.72万吨;原料库存略降至0.54万吨。

* 华中地区部分厂家出口订单表现不错,区域开工率较高同时消耗成品库存;其他区域订单则整体缩水,部分合金企业出现减产,其整体开工率环比下降,主要以消耗成品库存为主。

数据来源:紫金天风风云;SMM;Wind;紫金天风期货研究所

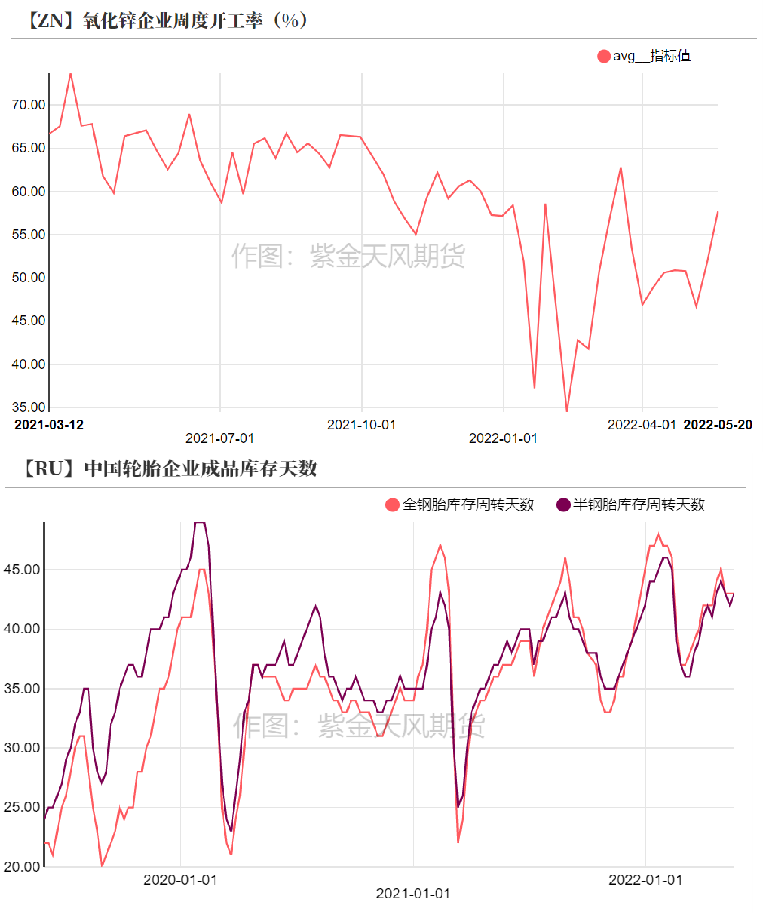

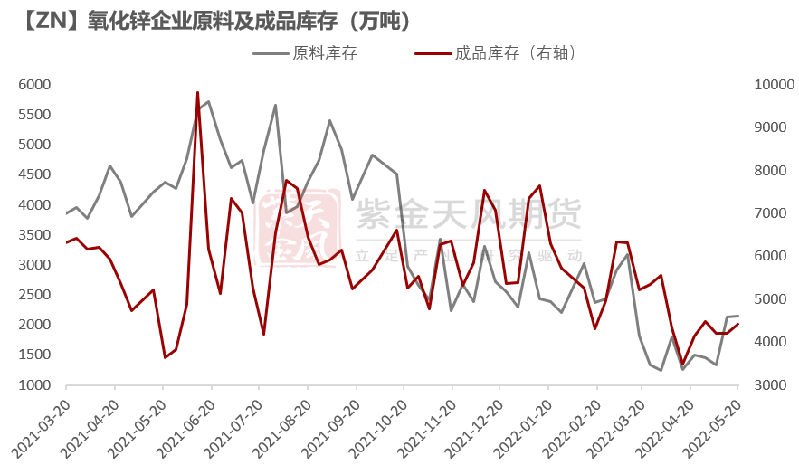

氧化锌:华东企业逐渐复产

* 上周氧化锌企业开工率上升至57.7%左右;原料库存略增至0.22万吨;成品库存略增至0.44万吨。

* 华东地区封控力度有所减弱,区域内氧化锌企业逐步复产,整体开工率上行。然而氧化锌订单方面并不乐观,其终端企业成品库存天数仍然较高,采购热情较低,且大多对锌价持看跌态度。

数据来源:紫金天风风云;SMM;紫金天风期货研究所

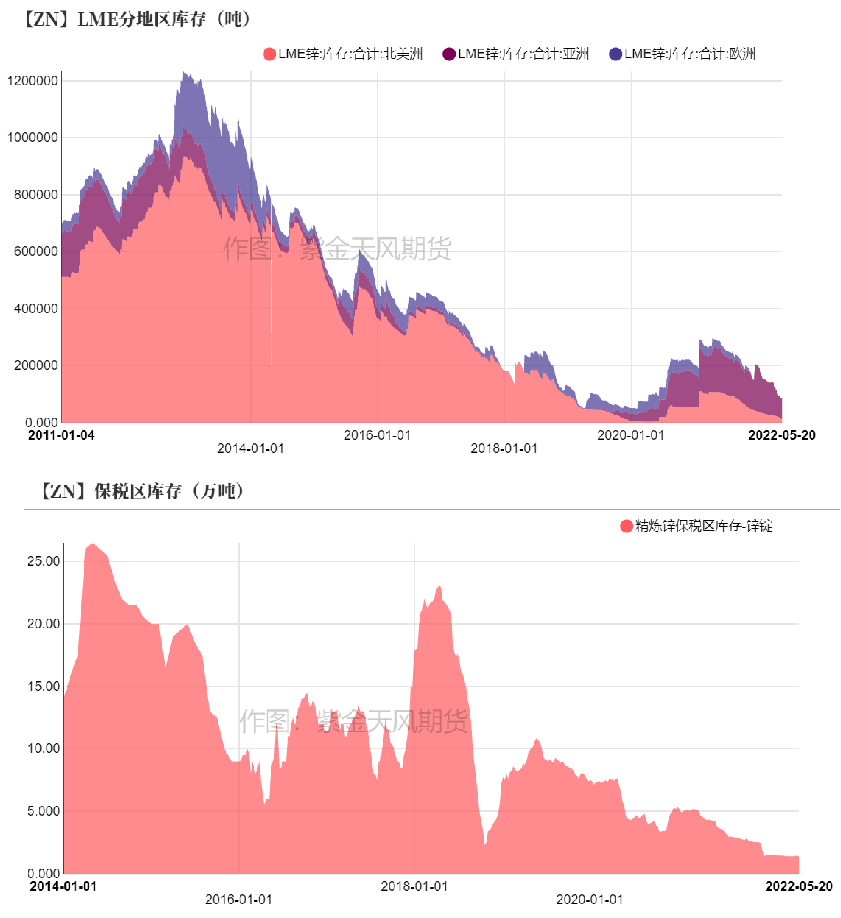

国内及保税区库存去化

* 上周LME锌库存增加0.0075万吨至8.6625万吨。

* 上周国内社会库存减少0.11万吨至26.58万吨。

* 保税区库存减少0.05万吨至1.38万吨。

数据来源:紫金天风风云

简

简 繁

繁