观点小结

H2国内消费复苏的高度有限,海外消费环比收缩的概率更大,内外消费预期均需下调,根据我们的测算,需求预期下调后的锌供应缺口仍然显著,在周期回落、总需求下降、基本金属整体定价中枢承压的背景下,锌价运行中枢也将跟随下行,但相较于其他金属更为健康的基本面或将使得锌价相对抗跌。

国内矿山所受客观干扰较多,全年国产矿确定性的同比减量达约10万吨,当下部分冶炼厂原料不足的情况在H2大概率将延续;海外矿企Q1产量呈下降趋势,部分矿企下调全年产量指引,H2海外矿端大概率环比收紧;预计全年全球锌矿供应相对冶炼需求偏紧,国内矿端相较海外或更显紧缺,年内TC或进一步下降。

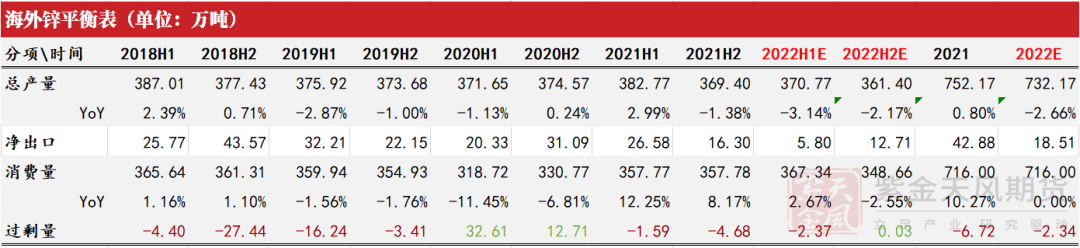

地缘政治带来的能源风险在下半年仍将延续,欧洲冶炼厂平均利润下行,预计将继续贡献精炼锌减量,乐观预期下,海外精炼锌产量同比减少至约732万吨;受加息影响,海外消费收缩的概率较大,悲观预期下,我们给予全年海外锌消费0%的增速,此情境下的海外精炼锌供应仍然呈现缺口。

受制于有限的原料供应,今年国内精炼锌产量同比增幅或偏小,在1%左右;H2锌锭进出口窗口或均难长时间维持开启,预计全年净进口同比降幅明显;受基建及汽车领域拉动,H2国内锌消费环比将有改善,但高度有限,H1受疫情干扰而蒸发的消费难以被全部补回,我们下调全年国内锌消费增速至-3.5%左右;国内精炼锌供应缺口仍然显著。

全球锌精矿平衡

国产矿:偏紧的格局或在H2得到强调

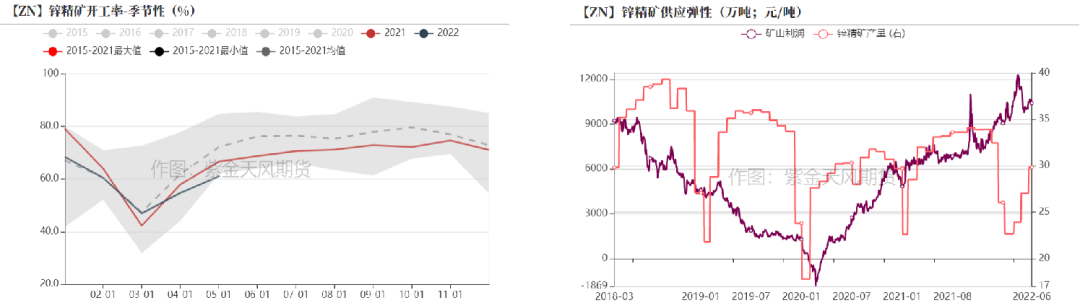

* 今年一季度以来,国内矿山生产频受干扰(疫情封控、产权问题以及例行检修等),导致我国矿企H1开工率低于历史同期。今年1-5月我国累计锌精矿产量约139.7万金属吨,同比减少约5.1%,矿端相对冶炼产能偏紧的格局几乎延续了整个上半年,从年初至今,国产TC一路下行来到近四年的最低点(3400元/金属吨)。

* 在目前较高利润的激励之下,矿企的生产意愿相对充足,但下半年国内矿山基本没有大型新增项目,且矿山产量更容易受到客观因素的干扰,当下较好的生产意愿大概率并不能带来更多的实际产量。H1国内矿山产量同比减少7万吨,外加内蒙某大型矿山由于客观限制,接下来或只能以一半的产能运行,我们预计2022全年确定性的国产锌矿同比减量达到10万吨左右。

数据来源:紫金天风风云

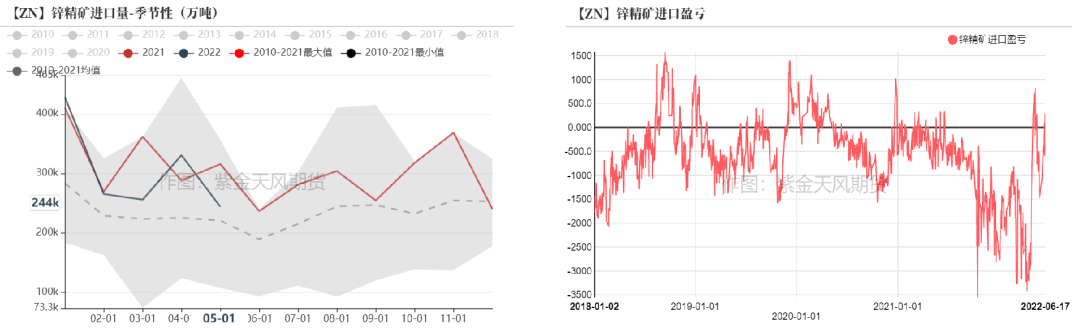

进口矿:H1亏损扩大 数量同比下降

* 上半年海外库存持续低位去化,国内消费则受疫情拖累,H1整体呈现外强内弱的格局,当期进口矿亏损逐渐拉大,由通常情况下的1500元/吨以内一度下探至3000元/吨左右。今年1-5月,我国进口锌精矿累计达152.40万实物吨,同比下降7.38%。

数据来源:紫金天风风云

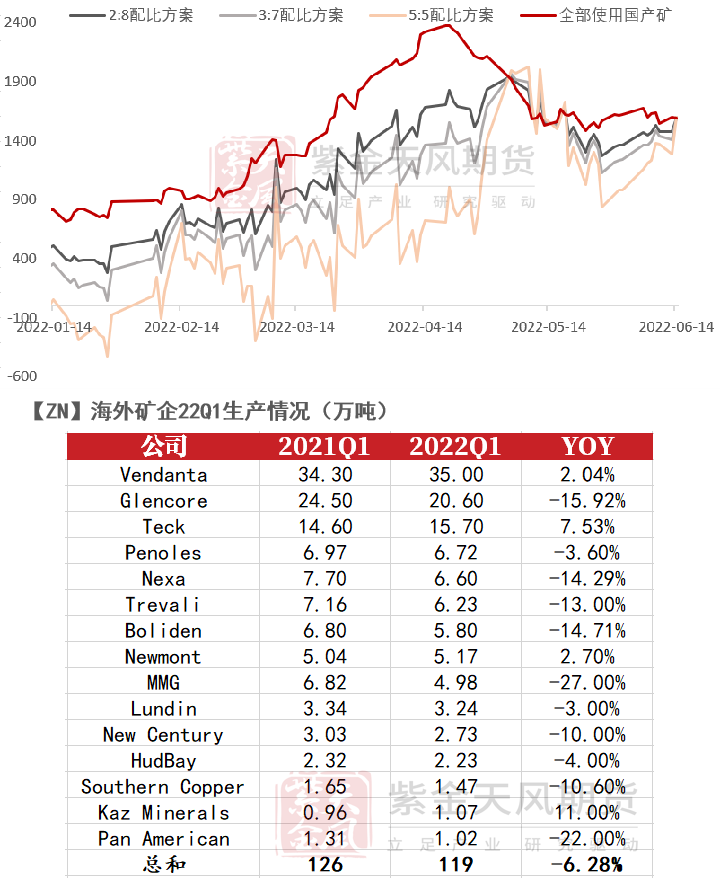

进口矿:海外矿端趋紧 H2进口矿环比增幅或有限

* 随着下半年国内消费逐渐回暖、海外消费逐渐降温,我国进口矿亏损大概率会有所收窄,届时部分冶炼厂采取一定比例的进口矿搭配国产矿进行生产的利润仍然可观,国内冶炼厂使用进口矿的意愿将有所增强,预计H2进口矿数量环比增长的概率较大。

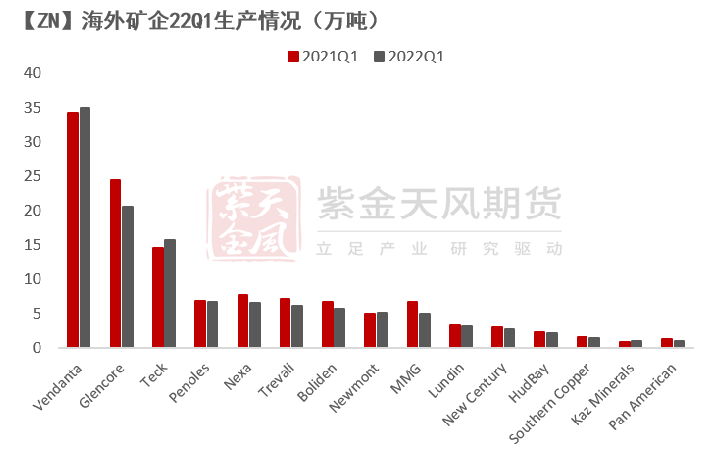

* 然而,海外多数大型矿企一季度产量同比呈下降趋势,嘉能可等头部矿企亦下调其全年产量指引,据此,我们在二季报的基础上下调了10万吨的海外矿产量预期。海外矿端趋向紧平衡,今年我国进口矿的补充力度大概率将有限。

数据来源:SMM;海外矿企季报;紫金天风期货研究所

全球矿端:全年供应相对冶炼需求或将偏紧

* 国内方面,H1锌矿产量同比已经减少7万吨,外加H2并无较大新增项目且内蒙某矿山近一半的产能受限,今年国内锌矿产量同比负增长几乎板上钉钉;

* 相对国内矿端大概率呈现短缺的预期而言,海外矿端或趋向紧平衡;

* 2022年全球锌精矿产量增长较少,同比增速在0.6%左右,从全球视角来看,即使海外过剩的锌矿全部转移至国内,今年国内的锌矿需求仍然难以被充分满足。预计2022年全球锌矿供应相对冶炼需求偏紧。

数据来源:CRU;紫金天风期货研究所

海外精炼锌平衡

海外精炼锌:能源风险+无新项目 料全年供应同比下降

* 今年海外精炼锌供应方面的焦点集中在欧洲冶炼厂。上半年受俄乌冲突的影响,欧洲天然气价格一度飙升,部分冶炼厂成本上升、被迫减停产。Nyrstar旗下的Auby冶炼厂自Q2才开始以约50%的产能运行,Glencore旗下的Portovesme冶炼厂至今仍未复产,由此,我们预计H1海外精炼锌产量同比下降3%左右。

* 截至6.20,TTF荷兰天然气价格升至120欧元/兆瓦时左右的高位,欧洲部分冶炼厂平均利润明显下行。目前看来,欧洲能源风险在下半年大概率依然会延续,当地部分炼厂仍有减产的可能,且部分北美锌冶炼厂面临着运营和质量问题,外加海外冶炼端在近两年基本没有新增项目;乐观预期下,我们假设Auby继续以一半的产能运行、Portovesme自Q3开始以30%的产能运行,预计2022年海外精炼锌供应在732万吨左右。

数据来源:彭博;海外公司年报;紫金天风期货研究所

海外精炼锌:消费与欧美GDP正相关 预计H2环比放缓

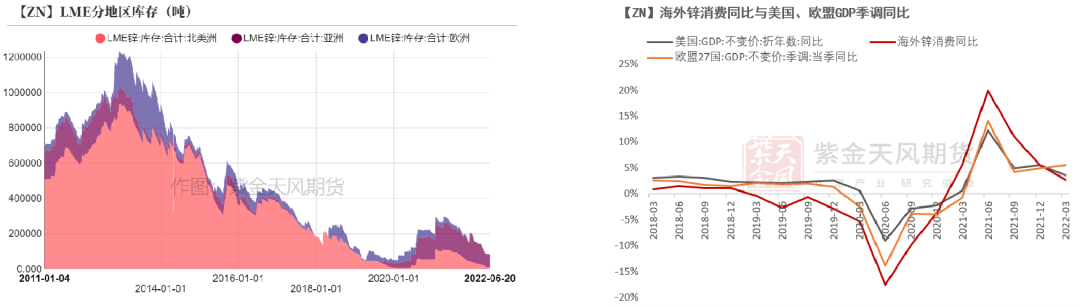

* 上半年海外消费较为强劲,尤其是进入Q2之后,LME库存去化速率高于历史同期,截至6.20,库存下降至7.9万吨(2020年4月以来的最低位),其中欧美地区库存极低。

* 对比海外锌消费同比与美国、欧盟GDP不变价同比,我们发现三者趋势十分相似。美国及欧盟在Q3加息、压制通胀的决心十分强烈,两者全年GDP增速大概率下降(欧洲陷入衰退的可能性更大),相应的,H2海外锌消费预计将难以维持其在H1表现出的强劲势头,下半年海外锌消费大概率将放缓。

数据来源:Wind;紫金天风风云;紫金天风期货研究所

海外精炼锌平衡:悲观消费预期下 供应仍有缺口

* 由于欧洲冶炼厂面临的能源风险仍在延续,在H1造成主要精炼锌供应减量的Auby以及Portovesme两座冶炼厂全面复产的概率较小,且部分北美锌冶炼厂也面临着运营和质量方面的问题,外加今年海外冶炼端基本没有新增项目;乐观预期下,我们认为2022年海外精炼锌产量同比减少约2.7%至732万吨左右。

* 考虑到下半年海外消费大概率将放缓,悲观预期下,我们给予2022年海外锌消费0%的增速,此情境下的海外精炼锌供应缺口仍然明显,达到2.3万吨左右。由此,我们认为今年海外精炼锌呈现供应缺口的概率较大。

数据来源:CRU;紫金天风期货研究所

国内精炼锌平衡

国内精炼锌:持续紧缺的原料限制锌锭供应增长

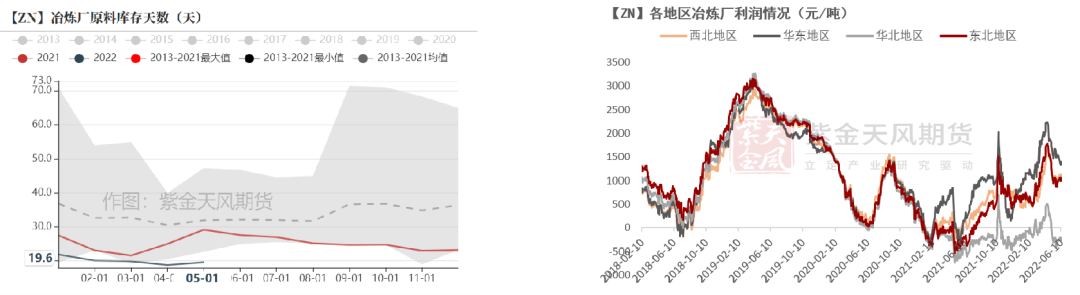

* 2022年1-5月我国精炼锌累计产量约为248.3万吨,同比减少1.09%。上半年精炼锌产量低于预期,一方面是因为期间冶炼厂检修较多(内蒙某炼厂发生安全事故、广西部分炼厂生产受暴雨干扰等),另一方面是因为冶炼厂平均原料库存天数明显低于历史同期,部分炼厂无矿可用、被迫减产。H1原料持续紧缺也导致国产TC一路下行至近四年新低,锌锭贡献的冶炼利润十分微薄(甚至一度为负),截至6.20,超过95%的炼厂生产利润由副产品硫酸贡献。

* 2022年国内矿产预期同比下降,预计炼厂在下半年同样难以获得充足的原料,锌精矿自给率偏低区域(甘肃、陕西等)的炼厂更可能被迫检修;华北、华东部分省份硫酸价格有下行预期,当地部分炼厂利润或将下降,造成生产意愿转弱。预计2022年国内精炼锌产量同比增幅相当有限。

数据来源:SMM;紫金天风风云;紫金天风期货研究所

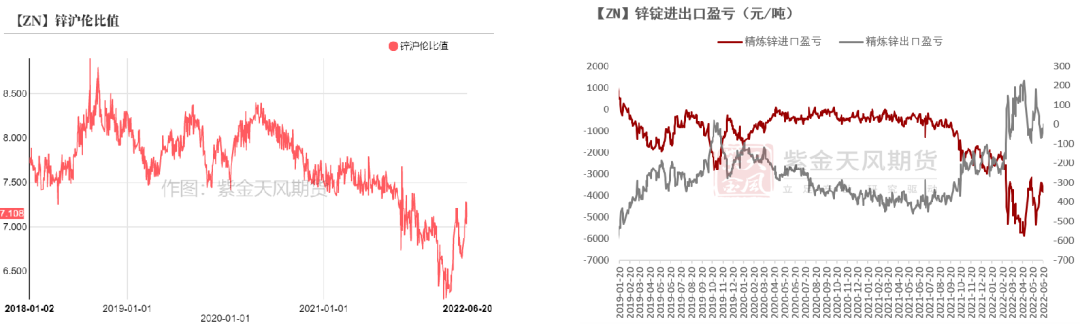

锌锭进出口:海外难言过剩 料全年净进口同比下降

* 上半年海外需求更加旺盛,吸引了更多的长单流向,造成今年我国精炼锌进口主要以散单为主,而H1沪伦比值低迷,精炼锌进口亏损中枢显著下移,导致1-5月我国累计进口精炼锌同比下降79.87%至4.66万吨;H1锌锭出口维持盈利的时间较长,1-5月我国精炼锌出口4.82万吨,同比增长1668.79%。

* 随着下半年国内消费回暖、沪伦比值中枢抬升,预计锌锭进口亏损将有所收窄、出口窗口多数时间保持关闭,H2锌锭进口数量环比或将增长。但进口窗口较难长时间开启,且海外锌锭难言过剩,预计今年锌锭净进口大概率同比下降。

数据来源:紫金天风风云;紫金天风期货研究所

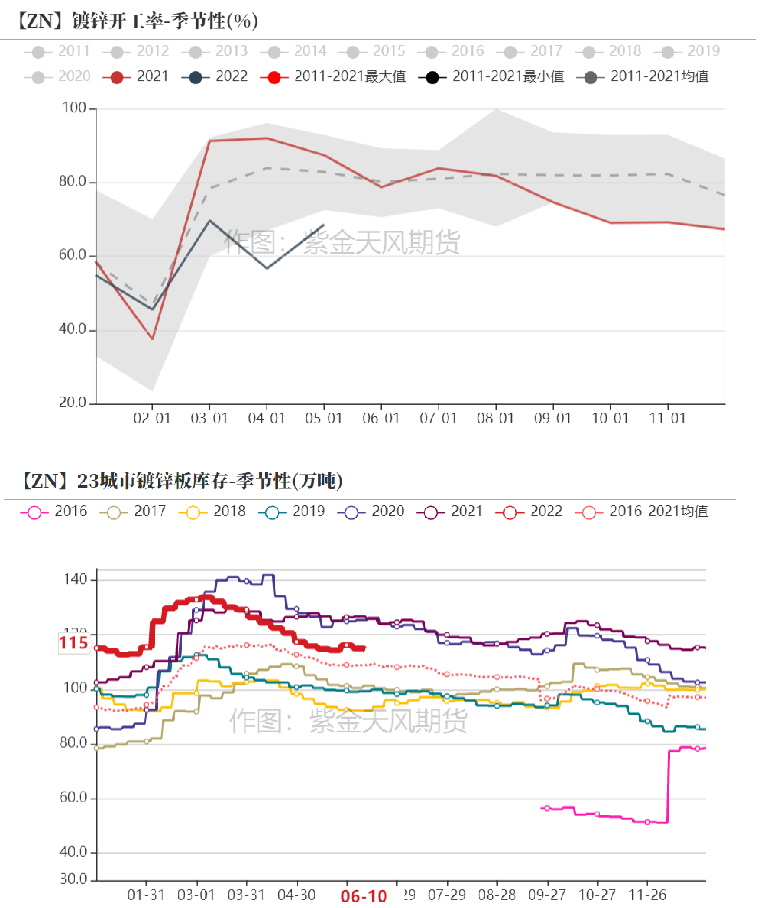

镀锌:预计H2内需环比增长可观

* 上半年各地开工受疫情以及天气干扰,镀锌及结构件终端订单数量不及预期,近期国网相关订单也需要时间传导,镀锌企业H1整体开工率同比下滑,23城镀锌板库存处于历史相对高位。下半年随着疫情的影响逐渐消散,基建项目将带来更多实物工作量,预计镀锌H2内需增长空间相对乐观。

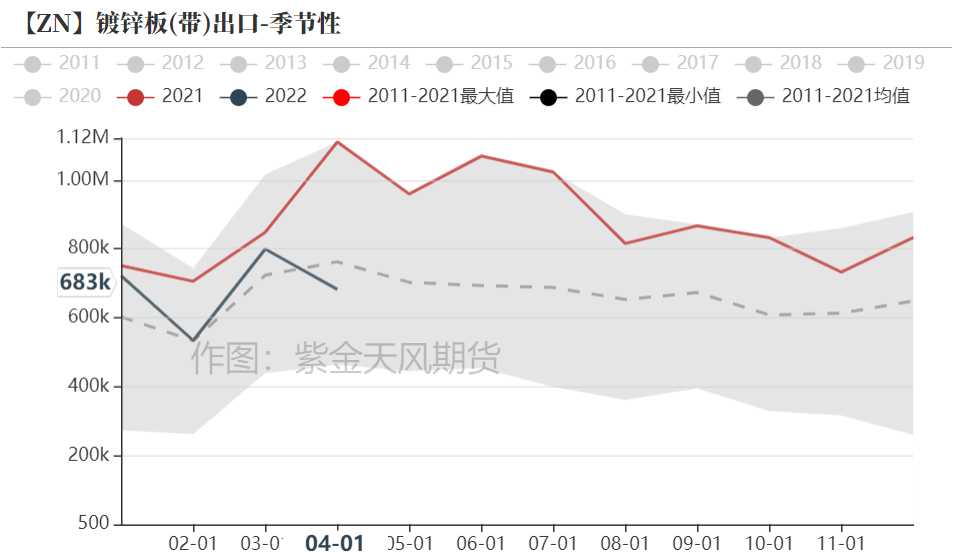

* 1-4月我国镀锌板出口同比下降约19%,考虑到下半年海外消费环比放缓,预计全年镀锌出口同比呈负增长的概率较大。

数据来源:紫金天风风云

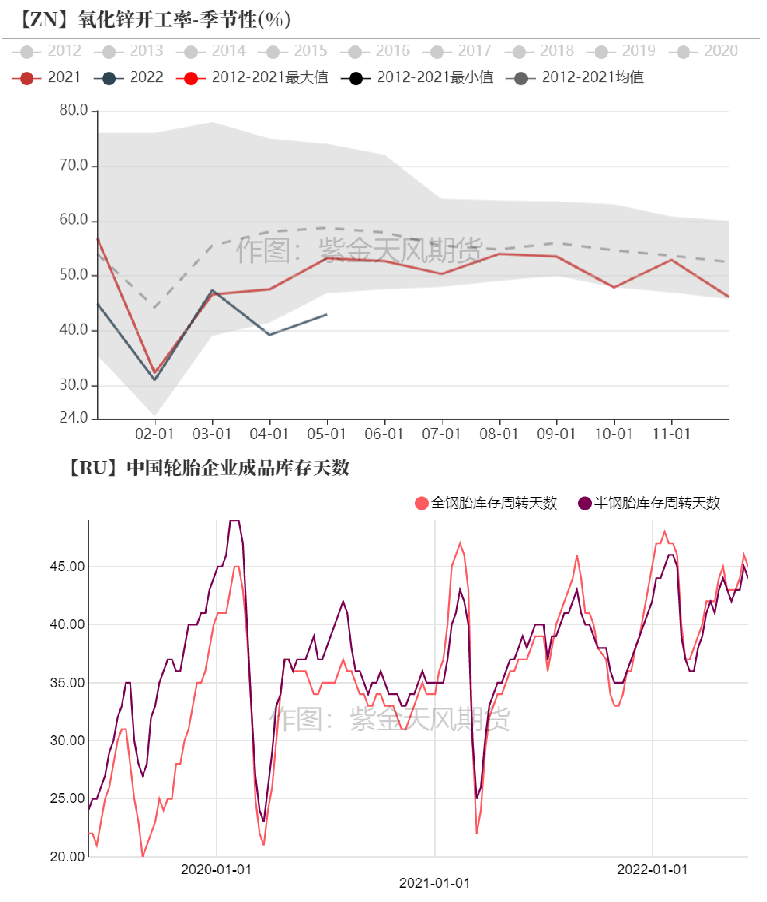

合金:汽配五金景气度相对乐观

* 上半年门窗、厨用、家具五金等景气度持续低迷,合金企业终端订单明显较弱,其整体开工率也处在近十年相对低位。相较内需,H1合金出口订单情况相对较好,但绝对消费量仍然较少。

* 随着汽车产业链的逐渐恢复,汽配五金景气度在5月已经有所上升,预计下半年将成为合金需求的主要增长点。

数据来源:Wind;紫金天风风云;紫金天风期货研究所

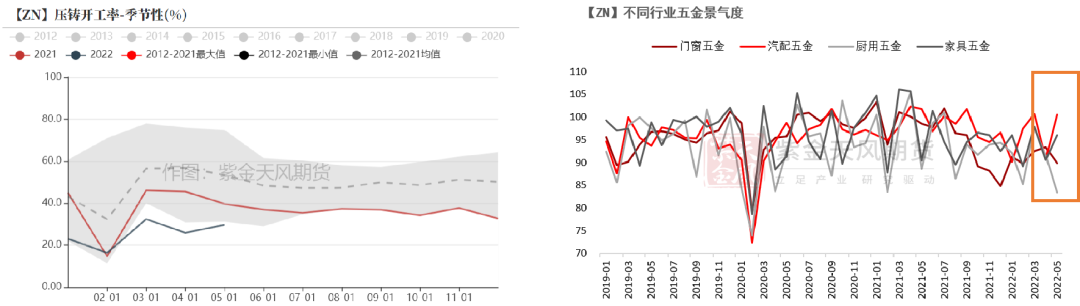

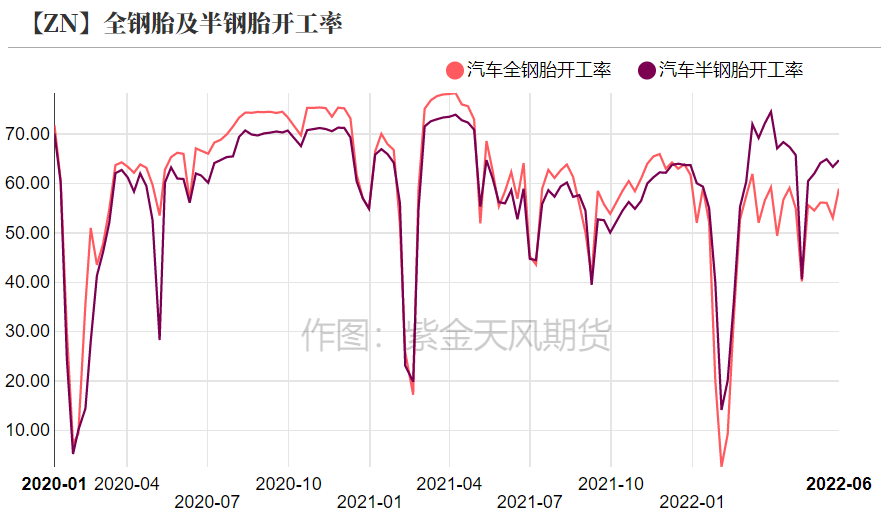

氧化锌:终端库存天数高 H2消费较为悲观

* 轮胎企业H1整体开工率低于去年同期,导致氧化锌企业在上半年的订单情况也相对较差,其整体开工率明显低于去年同期;目前轮胎企业成品库存天数较高,预计H2轮胎企业将以消耗成品库存为先,下半年氧化锌消费相对悲观。

数据来源:紫金天风风云

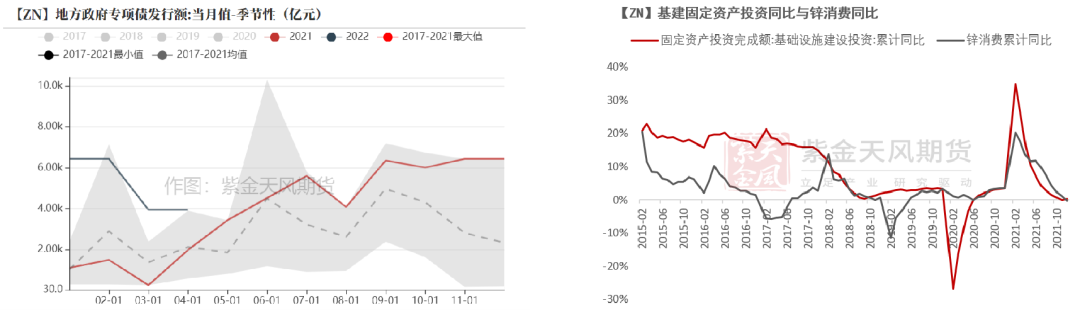

基建:上调锌消费增速贡献至2.1%

* 受疫情干扰,4-5月专项债发行速度放缓,多地项目推进不畅,而随着疫情地区逐步复工复产,在稳增长政策支持之下,预计基建在H2将形成更多实物工作量,是全年拉动锌消费的重要动力。

* 锌消费同比增速与基建固定资产投资完成额同比增速趋势较为一致,中性预期下,我们上调基建对锌消费的增速贡献至2.1%。

数据来源:Wind;紫金天风风云;紫金天风期货研究所

汽车:预计全年耗锌量同比增长至88wt

* 随着华东地区疫情得到良好的控制,外加“企业白名单”“汽车下乡”“购车补贴”等利好政策陆续出台,汽车产业逐步恢复正常生产,预计H2汽车领域锌需求环比将有改善。

* 我们预计2022年乘用车产量同比增长5%,商用车产量同比下降6%,其耗锌量分别达到58万吨以及29万吨。预计全年汽车对锌消费增速贡献在0.2%左右。

数据来源:Wind;紫金天风期货研究所

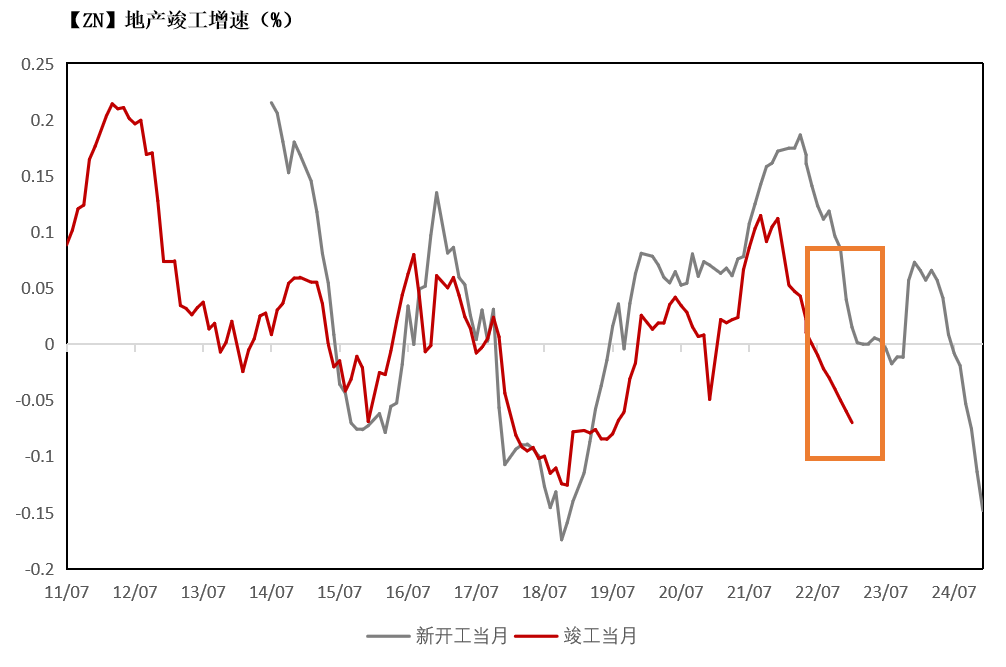

地产:下调竣工增速预期至-10%

* 地产领域下半年可能会边际改善,各地因城施策的地产政策已经有了明显宽松,近期各类成交也有一定回升,加之信贷的进一步宽松,大概率环比上半年有所改善,但是高度依然有限。

* 1-5月竣工累计增速下滑至-15%,基于我们新开工-竣工的模型,以及对下半年的整体预判,我们下调全年竣工增速到-10%。

数据来源:Wind;紫金天风期货研究所

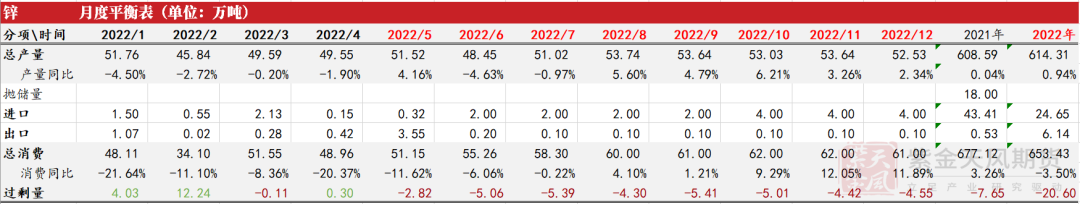

国内精炼锌平衡:下调消费预期后 供应缺口仍显著

* 考虑到下半年国内冶炼厂仍然难以获得充足的锌矿,外加广西部分炼厂受天气影响、被迫暂时中断生产,我们下调全年精炼锌产量至614万吨附近;

* 下半年海外消费大概率放缓,国内消费复苏的力度或将有限,预计H2我国锌锭进出口窗口均难以维持开启,今年我国锌锭净进口同比下降的概率较大;

* 具体来看,基建、汽车领域将在下半年贡献主要的锌消费增量,地产、出口、家电、五金等领域锌消费同比大概率减少,下半年国内锌消费环比料将明显改善(但H1被疫情拖累的消费难以被全部补回);中性预期下,我们认为今年国内精炼锌消费同比增速或将在-3.5%左右,全年精炼锌供应缺口仍然显著。

数据来源:SMM;紫金天风期货研究所

简

简 繁

繁