第一部分 基本面概述

自从去年 10 月份商品共振大幅回落以来,沪锌指数从11 月份开始反弹,从最低点22280 元/吨涨至 3 月 8 日最高点 28475 元/吨,上涨6195 元/吨或27.8%;LME锌价从最低点 3114.0 美元/吨涨至最高 4896.0 美元/吨,上涨 1782 美元/吨或57.22%;外盘更加强势一些。

去年下半年至今的主要逻辑驱动不在矿端,更多的在精炼端,欧洲能源危机导致高能源价格、高电费,成本驱动欧洲地区精炼锌维持减产检修的局面。海外供应担忧:海外由于能源紧张,天然气、新能源等出力不畅,自从去年10 月份开始,电费价格一路上行,锌电费成本大约 37%;由于欧洲地区精炼锌产量占全球的16%,集中减产对供应产生较大的冲击;内外价差导致进口锌较少,矿石供应结构性紧张:由于海外减产导致LME 价格涨幅较大,国内由于供需双弱导致进口锌锭减少,且进口锌精矿亏损。需求方面:目前需求表现一般,但是市场预期在今年保经济及基建发力的预期下,需求会有较好的表现。

但是伴随天气转暖,俄乌冲突趋向于缓解,全球能源危机大概率趋向于缓和,那么锌的逻辑会再度回归到”锌”资源的平衡,回顾历史锌价走势,锌价基本与矿山减产复产周期共振,长周期的锌价由资源平衡结果驱动,所以后市伴随锌矿山的恢复性增长,国内地产行业需求承压,整体价格恐趋于弱势。

第二部分 外企生产情况

全球供应方面

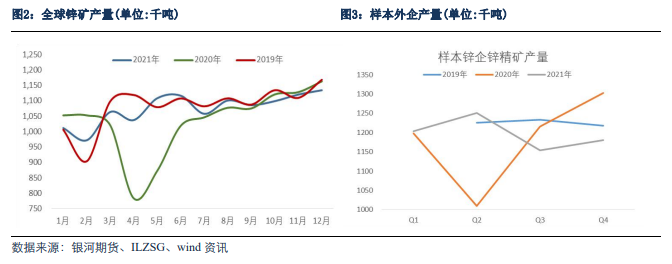

根据国际铅锌小组的数据显示,并经安泰科修正,2021 年12 月全球锌精矿产量113.39 万吨,同比增长-2.48%,环比增长-0.11%,2021 年全球锌精矿产量1323.6万吨,同比增加 62.8 万吨或 5.0%,其中,海外地区生产锌精矿910 万吨,同比增加55万吨或6.4%,海外产量已超过 2019 年的同期的产量数据,表明海外矿山产量继续恢复。

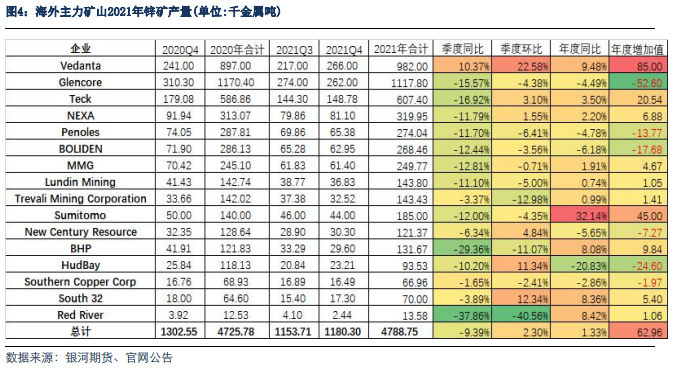

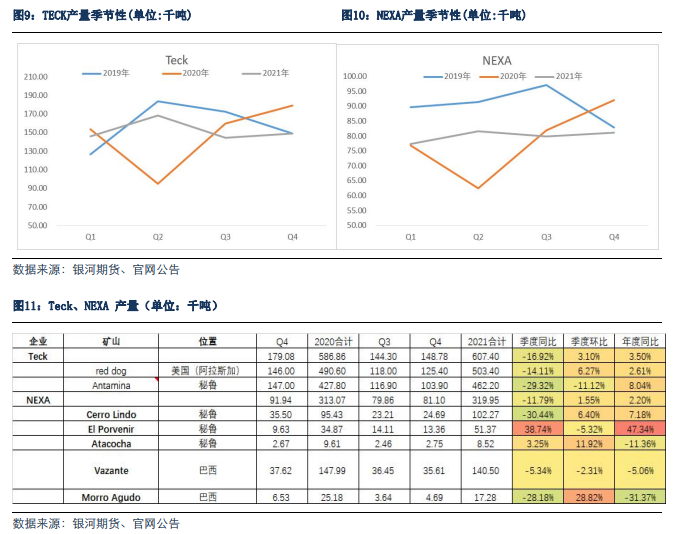

通过对 2021 年海外主流矿山企业年报的梳理,海外主流矿山在三季度回落的基础上出现了一定程度的回升,16 家矿山 2021 年四季度产量118.03 万吨,季度同比下滑9.39%,季度环比上涨 2.3%,2021 年产量 478.88 万吨,年度同比增长了1.33%,具体如下表:

从样本企业来看,2021 年产量下降的主要是 Glencore、Penoles、BOLIDEN、HudBay等企业,产量上涨的主要有 Vedanta、TECK、NEXA、NCR、Sumitomo 等企业,主要原因是部分矿山品味下降或者生产出现问题导致,但是在四季度伴随部分矿山投产释放,总产量基本已经恢复,根据国际铅锌小组的数据,海外部分月份甚至已经超过了19年同期的水平,具体详见下文:

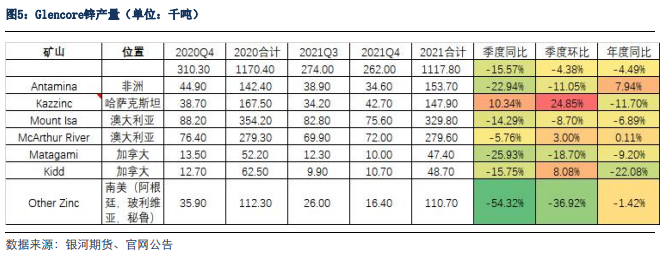

Glencore

2021 年 Glencore 锌产量 111.78 万吨,较 2020 年下降4.38%(5.26万吨),主要是由于新老矿山交替不畅导致产量下滑,而精炼锌产量虽相比起疫情的2020年略有增加,但其复苏进程受海外能源问题而受到一定阻碍。其中哈萨克斯坦的 Maleevsky 矿山由于品味和产量下降,导致Kazzinc锌精矿总体减产 2.3%,减少 0.68 万金属吨,而且 Zhairem 矿山替代的增长慢于预期,Zhairem矿于 2021 年 5 月投产,2022 年逐步提升, 那么Kazzinc 锌精矿产量将从2021年估计的 14 万吨左右逐步增加至 2022 年 30 万吨以上;澳大利亚的 Mount Isa 矿区在 2021 年产出锌精矿32.98 万金属吨,与2020年上半年的 35.42 万金属吨相比,减产 2.44 千金属吨,同比减少6.9%。其中Mount Isa矿的减产是因为 2020 年该矿山还从回收的库存里面提取了额外的锌金属,基数的原因导致的,但是对市场影响更大的可能是 Lady Loretta 矿山的关闭,按照嘉能可计划,Lady Loretta 将于 2023 年底关闭,但影响将会体现在2024 年及以后时间;其位于北美地区加拿大的两个矿山因为锌矿的寿命接近尾声,Kidd因为品位较低,减少了 1.38 万吨或者下滑 22.08%的产量,Matagami 矿区在2021 年锌精矿产量为 4.74 万金属吨,相较于 2020 年同期的 5.22 万金属吨,减产了0.48 万金属吨,同比下降 9.2%;但是这些影响因素一部分被Antamina的产量增加所抵消,因为2020年Antamina曾受新冠疫情影响而限制生产,未来几年嘉能可持股的秘鲁Antamina 锌精矿的产量将稳定在 35-45 万吨/年。

此外,嘉能可还给出 2022-2024 年产量预估,未来三年锌精矿产量分别为111±3 万吨、111 万吨和 91.5 万吨,铅精矿产量平均在24 万吨左右。通过对比2020年底嘉能可给出的产量指引发现,2021 年给出的产量指引(117±3 万吨)低于2020年给出的 125±3 万吨,主要是由于哈萨克斯坦新投产的Zhairem矿山产量释放不及预期水平。

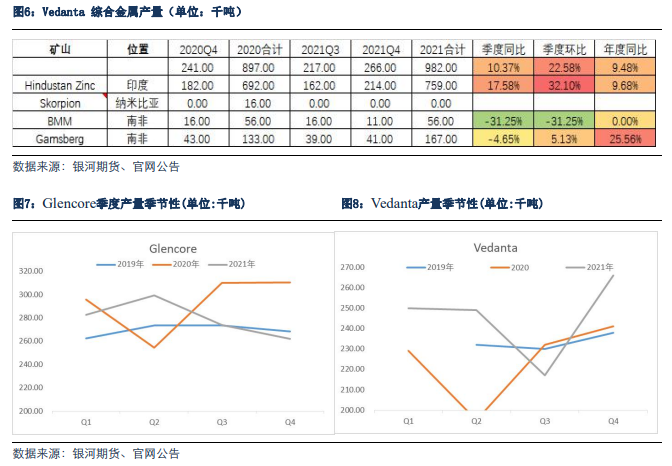

Vedanta

2021 年 Vedanta 锌产量 98.2 万金属吨,年度增长8.5 万吨,主要是来自于HindustanZinc 贡献的 6.7 万吨和南非 Gamsberg 贡献的 3.4 万吨(主要是来自于统计的方式发生变化导致的产量的异常增长,Pyro 工厂(CLZS)的运营模式从铅模式转变为锌-铅模式),南非的 BMM 年度产量持平,但是四季度环比下滑 31.25%,从1.6 万吨减少至1.1万吨,Skorpion 减产 1.6 万吨。

TECK

Antamina 四季度锌精矿产量为 10.39 万吨,较上年同期减少4.31 万吨,原因是锌品位相对预期偏低,2022 年预期权益锌产量将在 9 万吨至9.5 万吨。2023年至2025年期间,每年预期锌产量平均为 8 万吨到 10 万吨。

Red Dog 四季度锌精矿产量降至 12.54 万吨,而去年同期为14.61 万吨,减少的主要原因是由于计划外维护磨机导致产量和回收率降低,2022 年预期锌精矿产量将在54至 57 万吨。2023 年至 2025 年期间,每年预期锌精矿产量平均为51 万至55万吨。

NEXA

2021 年 Nexa 第四季度锌产量为 8.1 万吨,与 2020 年第四季度相比下降了12%,主要原因是锌矿品位同比下降,与第三季度相比,锌产量增加了2%,2021年总产量为32 万吨,相比 2020 增长 2%,主要是较高的矿石处理量弥补了锌矿低品位的缺失。Cerro Lindo(秘鲁):2021 年的锌产量为 10.2 万吨,低于年度指导预测,主要因为自 2021 年第二季度末至七月,增稠剂导致的机器运转问题影响了矿石产量。此外,2021年第四季度的封锁也存在一定影响;Morro Agudo(巴西):2021 年的锌产量为 1.7 万吨,低于指导范围,因为采矿深化项目所需时间比最初计划的要长,影响了地下矿石的可用性,该问题在一定程度上被较高的尾矿再处理率所缓解。

2022 年,预计锌产量将比 2021 年减少 5%,两方面原因:Cerro Lindo预期品位降低(从 1.79%降至 1.49%)和 Minas Gerais 州强降雨导致的Vazante 日产量暂时减少。2023年,由于 Aripuan?矿的产出,预计锌产量将比 2022 年增加16%,2024 年将比2023年增加 1%。

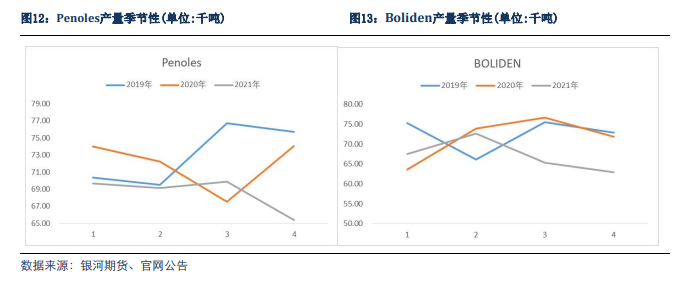

Penoles & Boliden

Penoles2021 年锌产量下降了 11.8%,原因是 Saucito 和Capela 的矿石品位较低,以及 San Julián 和 Ciénega 的矿石加工量、品位和回收率均较低导致的,精炼锌的生产受到了冶炼厂运行故障的负面影响,导致计划外停产,处理的精矿量减少,进而导致这种金属的产量减少(-14.1%);Boliden2021 年产量下滑了 6.18%,其中 Garpenberg 矿山的品味下滑,2021年第四季度的锌品位为 3.7%(3.8%),预计 2022 年的平均锌品位预计将达到3.6%。Kokkola2021年第四季度的锌产量略低于前一季度,但与 2020 年第四季度相持平,计划维修导致的停工对生产造成了负面影响,此外,由于高电价,电力转售有时比用电进行锌生产的利润更高。Odda2021 年第四季度的锌产量与上季度持平,但低于去年第四季度,在第三季度维护停工后,由于缺少重要部件,电解厂推迟启动。

其他企业

其他企业年度产量较为稳定,其中增加比较明显的有Sumitomo 环比2020年增加4.5 万吨产量,BHP 环比 2020 年增加 0.98 万吨产量;其中减少比较明显主要是HudBay,环比 2020 年减少 2.46 万吨。

第三部分 后市供应及平衡表

2022 年产量变动情况

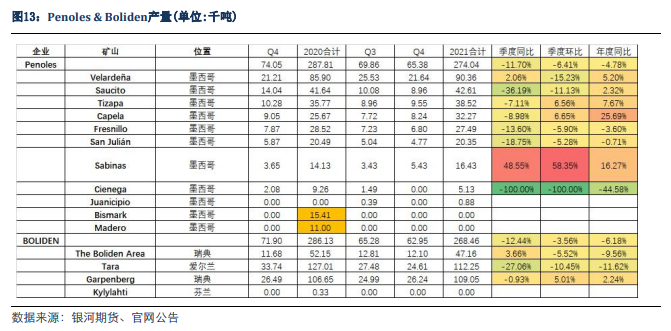

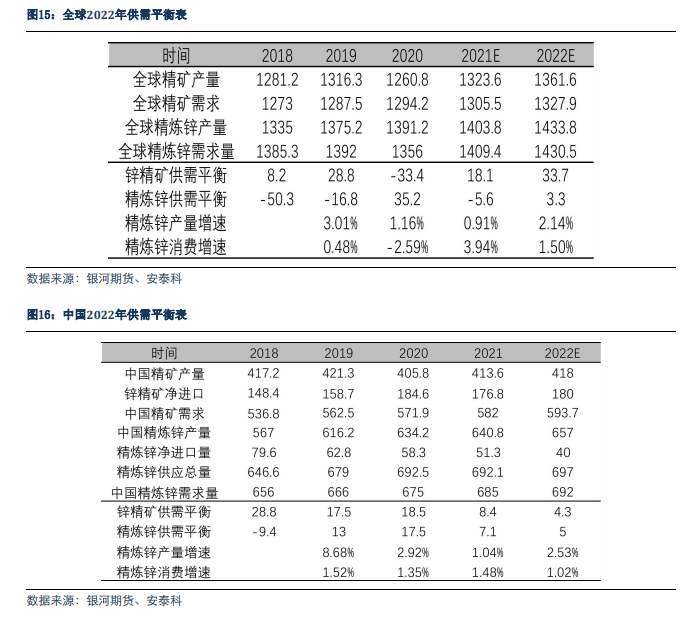

2022 年矿山产能继续爬升,部分在建项目恢复施工,建成项目产能释放节奏逐步加快,前期受疫情影响部分关停项目恢复生产,未来两年有关停也有新开,但是未来两年矿山项目产能整体呈现逐步释放,小幅增加的态势。安泰科统计2022 年海外矿山预计增产 39 万吨左右,其中有 14 万吨左右来自新建矿山,其余为在产矿山的产能扩大。因此,2022 年矿山产能的集中释放,将放大矿山增量,2022 年的矿山产量增幅或将达到近几年的最高水平。银河期货根据矿山年报统计数据具体如下表:

平衡表

后市展望

目前来看 2022 年全球锌精矿市场转向过剩,精炼锌整体供需平衡,前期的供应端的冲击基本趋向于缓解,后期回归基本面的逻辑。近期锌价格暴涨暴跌,主要是受情绪和能源的影响,最近价格回落,主要是在于前期推涨的核心驱动目前基本消失或者走弱,此前供应端担忧欧洲能源电力问题导致减产,但是目前欧洲能源价格再度回落;需求火热的预期目前在库存或者其他微观层面表现的并不及预期,一定程度打击了多头的信心,资金持续流出观望。目前锌整体回归基本面的逻辑,后期仍然需要关注国内需求的变化,目前基建需求尚未有起色,地产依旧弱势,预计2022 年锌价整体趋于弱势。

简

简 繁

繁