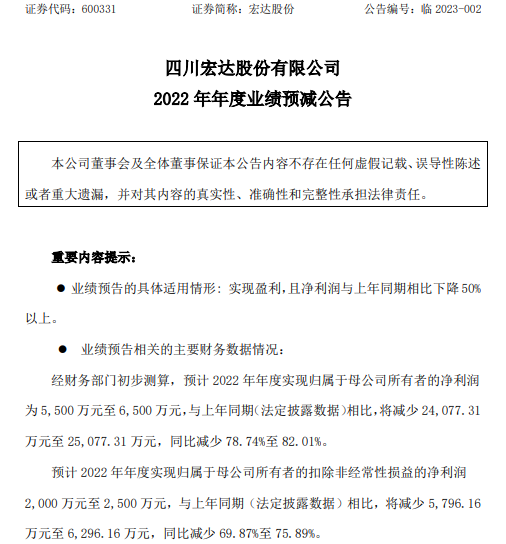

1月17日,宏达股份(600331)发布2022年年度业绩预告:预计2022年年度实现归属于母公司所有者的净利润为5,500万元至6,500万元,与上年同期(法定披露数据)相比,将减少24,077.31万元至25,077.31万元,同比减少78.74%至82.01%。

公告显示,业绩预告期间为2022年1月1日至2022年12月31日,预计2022年年度实现归属于母公司所有者的扣除非经常性损益的净利润2,000万元至2,500万元,与上年同期(法定披露数据)相比,将减少5,796.16万元至6,296.16万元,同比减少69.87%至75.89%。

化工方面,2022年上半年,公司磷酸盐系列产品、复合肥市场需求强劲,价格上涨,经济效益较好;天然气化工合成氨产品价格上涨,盈利能力维持在较高水平。

2022年下半年,公司磷酸盐系列产品市场行情发生突变,磷酸盐系列产品、复合肥、合成氨市场价格出现不同程度下跌;同时,受高温限电及疫情影响,公司化工装置产能降低,主要产品产量下降,业绩出现一定程度下滑。

有色金属锌冶炼方面,受锌精矿供应短缺影响,锌精矿扣减加工费持续处于低位,采购成本增加,电解锌生产装置处于低负荷运行;同时,受高温限电及疫情影响,锌产品产销量较上年同期减少,业绩受到一定影响。

上年同期,因云南金鼎锌业有限公司(以下简称“金鼎锌业”)合同纠纷案的执行,公司名下3处房产完成司法处置,上述3处房产处置价款与账面净值及相关税费的差额1.75亿元计入上年同期资产处置收益;公司控股子公司四川绵竹川润化工有限公司处置原老厂区建筑物、设备等资产,形成资产处置收益3,029.14万元,计入上年同期资产处置收益。

因金鼎锌业合同纠纷案,本年公司对尚未返还利润的本金计提延迟履行金3,142万元计入当期损益。

资料显示,宏达股份本部包括有色基地和磷化工基地,主要经营模式为以销定产,市场化采购锌精矿、磷矿等原辅材料,通过冶化结合构建锌冶炼→尾气→磷、硫→化工产品的循环经济产业链,生产锌锭、磷酸盐系列产品、复合肥等产品,锌合金产品使用自产锌片和对外采购锌锭、锌片相结合的方式生产,产品通过市场化方式对外直接销售。

简

简 繁

繁