文:张天骜从业资格号: F3002734投资咨询证号:Z0012680

上海疫情受到控制后,国家持续出台政策,大力支持房地产、汽车和消费等领域,目前国内国际现货端均出现好转。5月官方制造业PMI大幅反弹至49.6几乎回到正常水平。

全球能源问题仍然严峻,原油价格持续上涨创新高。美联储在面对高通胀数据时表态强硬,5月美联储加息50基点,且6/7月很有可能继续加息50/50基点。

5月中旬国内疫情基本结束,经济持续复苏,国内外现货需求明显反弹,对铜价形成支撑。端午节假期期间智利和秘鲁铜矿石生产的波动带动铜价一度大涨,节后市场情绪恢复,国内消费端基本平稳并未超预期,铜价回归震荡行情。总体而言,回归经济形势短期中性,6月15日美联储大概率加息50基点,现货供需两端矛盾并不突出。铜价短线反弹,15日后可能冲高回落,总体延续区间震荡行情,沪铜下方支撑7万点,上方压力75000。

一、行情回顾

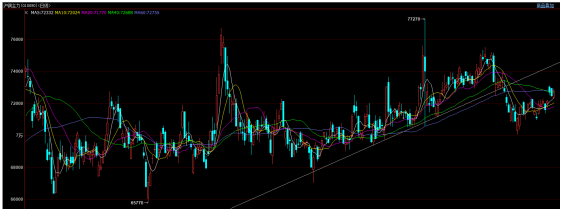

2021年12月至22年4月铜价走出中期震荡上行的趋势。但美国通胀居高不下,美联储加息预期不断推升。2022年4月底市场预期美联储2022年将累计加息200基点以上,5月初美联储加息50基点,并认为后续几次议息会议都很可能逐次加息50基点。市场受到较大压力,五一假期后沪铜破位大跌,上升趋势宣告终结,中期重回区间震荡行情。

2022年4月中下旬,在美联储连续加息预期和国内疫情压力等多项利空之下,铜价从高位回落,5月议息会议前后美联储持续强硬表态,美元持续大涨至105点的20年新高,而人民币也快速大跌至6.83以下。有色金属受到美元上涨压制,沪铜五一后跳空低开,破位大跌,最低回落至7万点附近。此后美联储加息预期被市场消化,人民币汇率在国内部委发言后逐步趋于稳定,市场情绪开始好转,铜价在7万点企稳反弹。5月中旬国内疫情基本结束,经济持续复苏,国内外现货需求明显反弹,对铜价形成支撑。端午节假期期间智利和秘鲁铜矿石生产的波动带动铜价一度大涨,节后市场情绪恢复,国内消费端基本平稳并未超预期,铜价回归震荡行情。总体而言,回归经济形势短期中性,6月15日美联储大概率加息50基点,现货供需两端矛盾并不突出。铜价短线反弹,15日后可能冲高回落,总体延续区间震荡行情,沪铜下方支撑7万点,上方压力75000.

二、影响因素分析

1、5月经济数据初步好转,现货端存在支撑

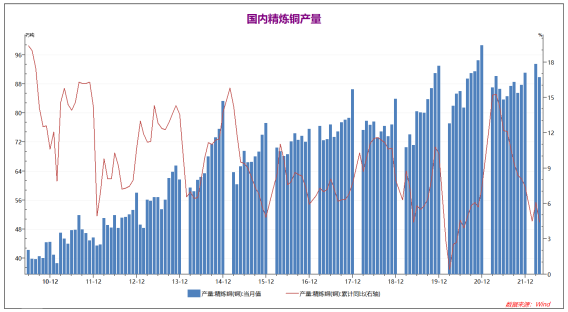

2021年10月开始限电,国内铜产量小幅下降,10月能源问题缓解后国内铜产量小幅上升,但较20年同期仍显不足。2021年全年国内铜产量累计同比上升缩窄至7.4%。22年1-3月国内铜产量同比小幅上升6.1%,4月铜产量再度下降,1-4月同比上升4.4%,供需基本平衡。

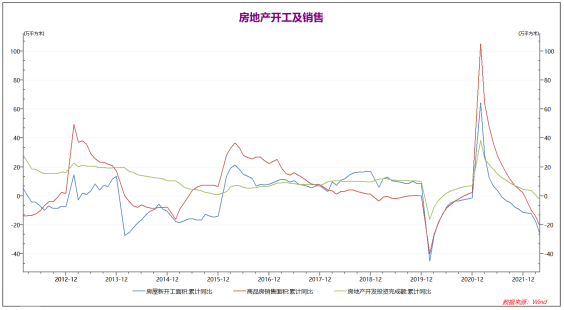

22年1-2月,国内房地产新开工面积和销售均出现了同比明显下降,降幅在10%左右。3月房地产行业局面继续恶化,各项数据同比明显下滑。4月房地产行业数据继续全面下滑,房地产开发投资同比转为下降,房地产新开工和销售面积同比大幅下降20%以上。房地产行业面临严峻局面,国内多地陆续出台政策支持房地产行业。房地产行业现状对国内铜现货需求产生一定影响。

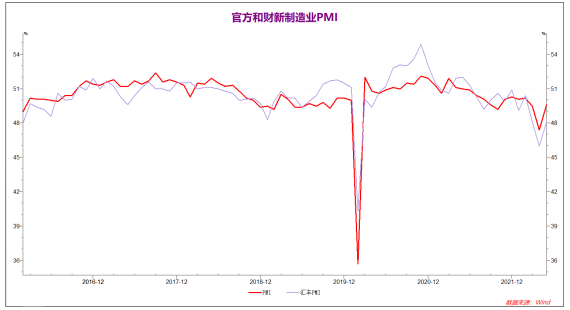

2022年3-4月月受到疫情影响,官方制造业PMI大幅下降。4月官方制造业PMI降至47.4,财新制造业PMI降至46,而非制造业PMI降幅更大,均超预期。5月官方制造业PMI大幅反弹至49.6接近荣枯线,而财新制造业PMI小幅反弹至48.1明显不及预期。对于官方和财新制造业PMI的走势分歧,市场反应不佳。

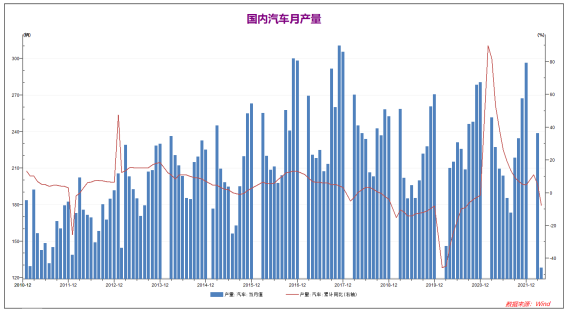

22年1-2月国内汽车产量同比上升11.1%,国内汽车行业景气度较高。3月汽车行业受到疫情影响,产量明显下降,1-3月产量累积同比升幅缩窄至4.9%。4月疫情导致汽车行业大规模停产,4月国内汽车产量缩减至3月一半左右,导致国内有色金属需求明显受挫,后市重点关注复工复产情况。

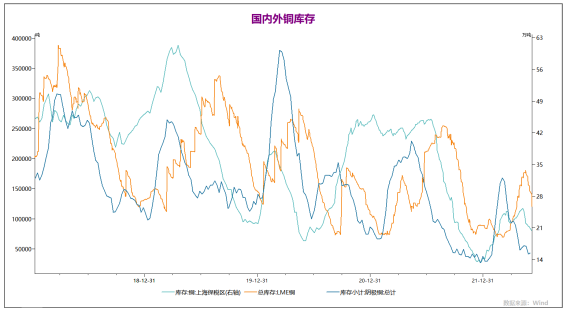

2022年4月沪铜库存大幅下降(可能受到疫情影响运输),伦铜库存小幅上升。5月伦铜铜库存继续上升,保税区铜库存基本稳定,国内铜库存明显下降,市场情绪一般。但5月中旬至6月,全球铜库存持续性同步下降,尤其是上期所铜库存接近新低,现货端需求较好,铜价下方存在支撑。

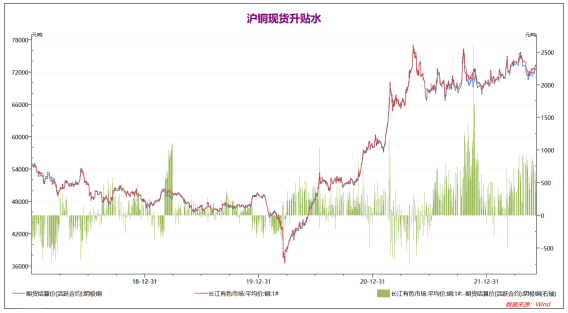

2022年1-2月国内现货升水小幅上升,尤其是3月期现货端市场均表现强势。4-5月现货升水再度扩大至500点附近,近期现货持续大幅升水500点附近,现货端信心较强,对内盘铜价形成一定支撑。

2、疫情受控政策陆续推出,国内经济触底反弹

统计局:中国1至4月城镇固定资产投资同比 6.8%,预期 7%,前值 9.3%。4月全国规上工业增加值同比下降2.9%。中国4月社会消费品零售总额同比下降11.1%,预期下降5.9%,3月下降3.5%。1—4月份,全国房地产开发投资同比下降2.7%,预期 -1.5%,前值 0.7%。4月份,70个大中城市中,商品住宅销售价格下降城市个数增加,一二三线城市商品住宅销售价格环比总体呈降势、同比继续走低。

中国5月官方制造业PMI 49.6,前值 47.4,预期 48.9。中国5月官方非制造业PMI 47.8,预期 45.5,前值 41.9。中国5月官方综合PMI 48.4,前值 42.7。中国5月财新制造业PMI 48.1,预期 49,前值 46。中国5月财新服务业PMI 41.4,预期46,前值36.2。中国5月财新综合PMI 42.2,前值 37.2。4月份,工业企业利润同比下降8.5%。

一季度国内经济数据基本稳定,但GDP同比增长4.8%仍低于5.5%的年初目标。3-5月上海疫情对国内经济带来明显压力。4月国内经济数据全面不及预期,消费、工业增加值和固定资产投资均明显下滑。5月中旬上海疫情初步受到控制,企业大量复工,6月1日上海正式解封,全境基本完成复工复产。上海疫情受到控制后,国家持续出台政策,大力支持房地产、汽车和消费等领域,目前国内国际现货端均出现好转。5月官方制造业PMI大幅反弹至49.6几乎回到正常水平,而财新制造业PMI也明显回升至48.1。数据上看国内经济情况明显好转,而智利铜产量4月同比明显下滑,供需两端的情况对有色金属价格形成明显支撑。

3、国际疫情逐步减退,宏观因素主导市场

美国5月季调后非农就业人口增加39万人,预期32.5万人,前值42.8万人。美国5月失业率 3.6%,预期3.50%,前值3.60%。美国5月Markit制造业PMI终值 57,预期57.5,前值57.5。美国5月Markit服务业PMI终值 53.4,预期53.5,前值53.5。美国5月Markit综合PMI终值 53.6,预期53.8,前值53.8。

据CME“美联储观察”:美联储到6月份加息25个基点的概率为0%,加息50个基点的概率为99.3%,加息75个基点的概率为0.7%;到7月份累计加息25、50个基点、75个基点的概率均为0%,累计加息100个基点的概率为89.5%,累计加息125个基点的概率为10.4%,累计加息150个基点的概率为0.1%。

欧元区5月制造业PMI终值:54.6;预期:54.4;前值:54.4。欧元区5月服务业PMI终值 56.1,预期56.3,前值56.3。欧元区5月综合PMI终值 54.8,预期54.9,前值54.9。欧元区5月CPI年率初值录得8.1%,续刷纪录新高。

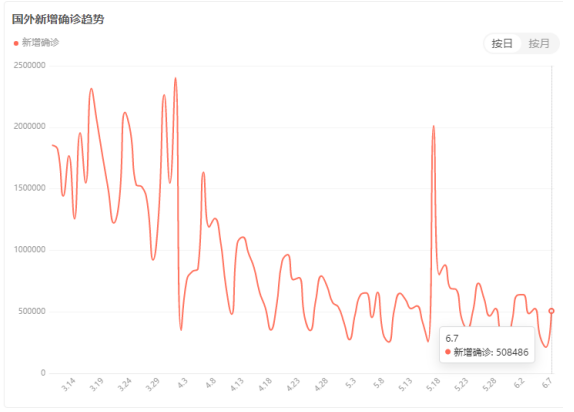

4-5月美国经济数据和就业数据出现波动,高通胀带来的经济压力显现。欧洲经济数据在俄国关系紧张的情况下受到大幅压制,5月下旬欧盟正式通过禁运俄国原油的协议,但禁运俄国天然气的提议受到抵制。全球能源问题仍然严峻,原油价格持续上涨创新高。美联储在面对高通胀数据时表态强硬,5月美联储加息50基点,且6/7月很有可能继续加息50/50基点,市场情绪受挫,美元一度大涨至105点上方的20年新高后回落。短线中美关系、俄乌局势等宏观基本面存在较大不确定性,国际能源价格持续上行。有色金属下方存在支撑,但不确定性抑制上行动力,可能延续震荡行情。

三、后市展望

一季度国内经济数据基本稳定,但GDP同比增长4.8%仍低于5.5%的年初目标。3-5月上海疫情对国内经济带来明显压力。4月国内经济数据全面不及预期,消费、工业增加值和固定资产投资均明显下滑。5月中旬上海疫情初步受到控制,企业大量复工,6月1日上海正式解封,全境基本完成复工复产。上海疫情受到控制后,国家持续出台政策,大力支持房地产、汽车和消费等领域,目前国内国际现货端均出现好转。5月官方制造业PMI大幅反弹至49.6几乎回到正常水平,而财新制造业PMI也明显回升至48.1。数据上看国内经济情况明显好转,而智利铜产量4月同比明显下滑,供需两端的情况对有色金属价格形成明显支撑。

4-5月美国经济数据和就业数据出现波动,高通胀带来的经济压力显现。欧洲经济数据在俄国关系紧张的情况下受到大幅压制,5月下旬欧盟正式通过禁运俄国原油的协议,但禁运俄国天然气的提议受到抵制。全球能源问题仍然严峻,原油价格持续上涨创新高。美联储在面对高通胀数据时表态强硬,5月美联储加息50基点,且6/7月很有可能继续加息50/50基点,市场情绪受挫,美元一度大涨至105点上方的20年新高后回落。短线中美关系、俄乌局势等宏观基本面存在较大不确定性,国际能源价格持续上行。有色金属下方存在支撑,但不确定性抑制上行动力,可能延续震荡行情。

2022年4月中下旬,在美联储连续加息预期和国内疫情压力等多项利空之下,铜价从高位回落,5月议息会议前后美联储持续强硬表态,美元持续大涨至105点的20年新高,而人民币也快速大跌至6.83以下。有色金属受到美元上涨压制,沪铜五一后跳空低开,破位大跌,最低回落至7万点附近。此后美联储加息预期被市场消化,人民币汇率在国内部委发言后逐步趋于稳定,市场情绪开始好转,铜价在7万点企稳反弹。5月中旬国内疫情基本结束,经济持续复苏,国内外现货需求明显反弹,对铜价形成支撑。端午节假期期间智利和秘鲁铜矿石生产的波动带动铜价一度大涨,节后市场情绪恢复,国内消费端基本平稳并未超预期,铜价回归震荡行情。总体而言,回归经济形势短期中性,6月15日美联储大概率加息50基点,现货供需两端矛盾并不突出。铜价短线反弹,15日后可能冲高回落,总体延续区间震荡行情,沪铜下方支撑7万点,上方压力75000。

简

简 繁

繁