摘要:不断攀升的能源价格及综合因素叠加导致通胀高粘性,欧美加息时长和幅度偏鸽概率近无。美补库周期进入尾声并逐渐进入被动去库的阶段,全球衰退特征多渠道印证下外需景气度显著下降。疫情、地缘政治因素和能源紧缺将加剧和拖长衰退的进程。行情研判:短期美联储加息美指上行大于衰退预期的美指下行,压制铜价,供需双弱,进口减少下供给更弱库存吃紧;中期,阶段性加息落地后,美元对价货币加息,美指阶段性有回落,限电缓解,传统旺季,供需环比均改善,预计需求更弱,表现为震荡偏弱;长期,衰退主导,低库存和矿端供应刚性矛盾并不突出,下跌仍有空间。运行区间:沪铜50000-62000,近期运行到54000料横盘震荡再下行;伦铜6500-7900,跌速较沪铜快。

操作策略与建议:在套期保值方面,空单保值加大比例,多单保值降低到最小比例;单边高抛为主,主推买入看跌期权。

风险提示:美联储加息程度和结束进程大幅偏离报告预期、地缘政治因素解除。

一、宏观因素分析

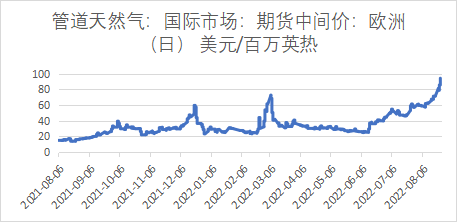

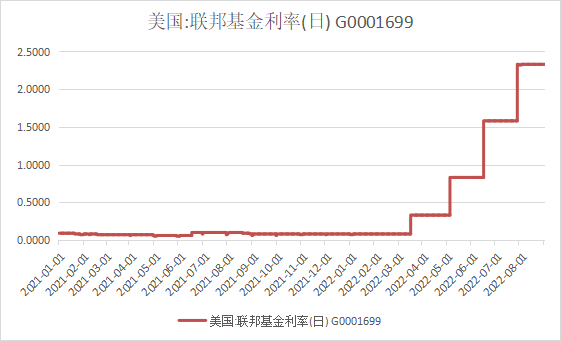

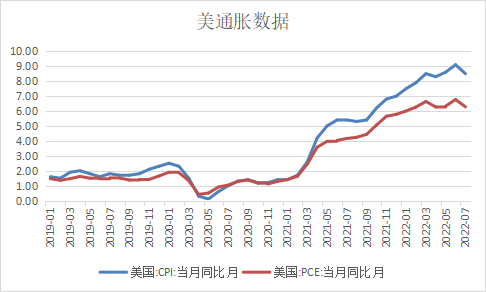

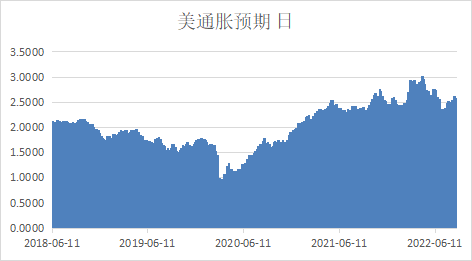

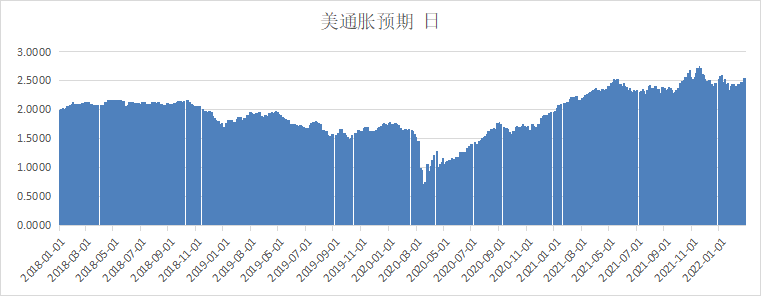

(一)不断攀升的能源价格及综合因素叠加导致通胀高粘性,欧美加息时长和幅度偏鸽概率近无。欧洲天然气价格不断高升,高温天气电力紧缺,社会矛盾凸显,企业被迫停产。全球极端天气频发的背景下,暑热结束亦意味着寒冬将至,欧洲能源高企的持续时长堪忧。同时,旱情导致粮食价格上涨。 美联储自今年3月加息以来,联邦基金目标利率从0.50%上涨到2.50%,联邦基金日利率亦从0.08%涨至2.33%。从通胀数据来看,美7月CPI高位回落至8.5%,制造业PPI同比增速回落至17.3%,7月美国PCE月同比6.28%,核心PCE回落至4.56%。显而易见的是美联储最关注的个人消费支出PCE距离2%的通胀目标仍有较大距离。且值得留意的是美CPI和PCE走势趋同,但近几个月以来差距不断扩大,表明汽油和住房租金对CPI的抬升,对消费的抑制作用明显。当然,从一个经济体货币政策紧缩到通胀下行至少需要18月时间,但从通胀因素叠加的复杂性来看,地缘政治、极端天气、旱灾、能源紧缺、疫后工资成本螺旋上升,供应链冲击等增加了通胀治理的复杂性,以及政策效力的局限性。这将延长通胀下行的时间,而在此期间经济增长势必处于回落态势。从近期再度走高的美债收益率反应的通胀预期指数,也体现了其粘性程度较高。美联储主席在近期召开的Jackson hole会议上亦表达了疫情蔓延对于经济的冲击,以及不惜牺牲一定失业率换取通胀回落的态度和控制通胀的决心。这使得市场对于加息预期矛盾再次超过衰退预期矛盾下,美指上行而非回落,大宗商品价格再度承压下行。

数据来源:上海钢联,格林大华期货有限公司

数据来源:wind,格林大华期货有限公司

数据来源:上海钢联,格林大华期货有限公司

数据来源:上海钢联,格林大华期货有限公司

数据来源:wind,格林大华期货有限公司

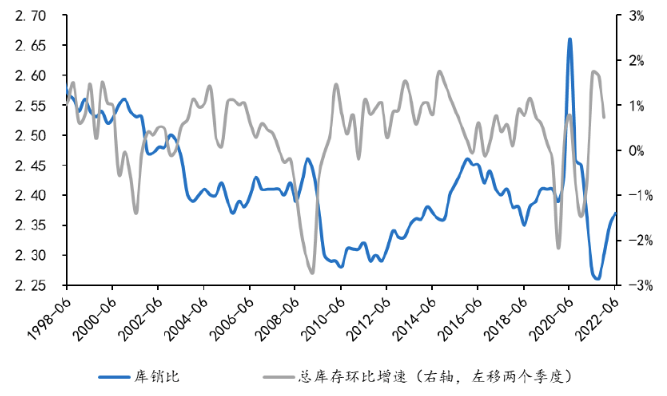

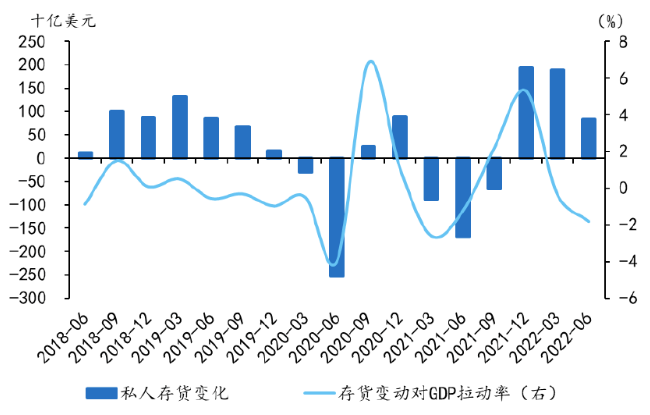

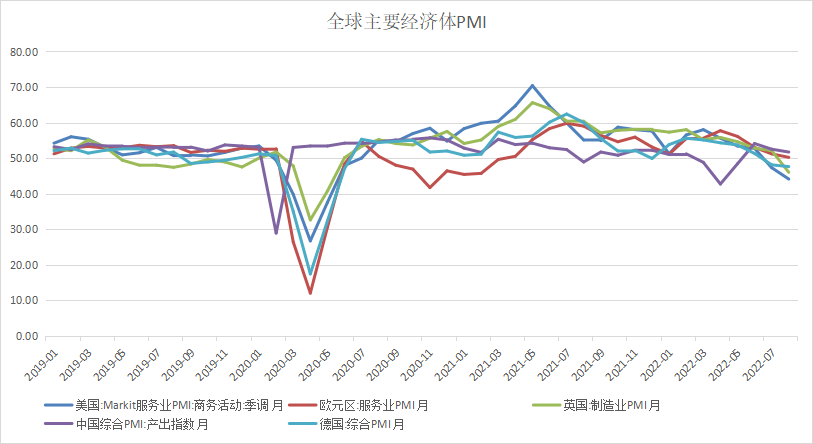

(二)美补库周期进入尾声并逐渐进入被动去库的阶段,全球衰退特征明显经多渠道印证下外需景气度显著下降。一般动态数据库销比,较库存同比增速定义的静态指标要领先两个季度。从库销比来看,本轮疫后补库进度已接近尾声,并逐渐进入衰退期的主动去库阶段。美非农库销比于2021年二季度触底后反弹,接近疫情前水平并超过2018年二季度的低点,这显示本轮疫后补库进度已接近尾声。且美制造业PMI库存数据近几个月快速增加。同时由企业对销售预期的印证来看,企业对未来近几个月销售预期悲观,对未来库存状况预期悲观。在美联储加息和能源紧缺背景下,企业经营成本上升营收下降,亦可佐证主动去库周期的逐渐开启。另从其他经济数据来看,对铜需贡献较大的美国房地产数据走弱,美消费者信心指数低位运行难言见底回升,占美经济总量80%的服务业PMI连续数月持续下行至荣枯线以下,中国7月制造业PMI和财新PMI相互印证了在政策刺激下即便传统旺季窗口下市场主体表现依然表明偏弱。故外需景气度将下降,内需下滑受到的是只是政策的缓冲,整体衰退趋势难抵。

数据来源:wind,国泰君安证券,格林大华期货有限公司

数据来源:wind,国泰君安证券,格林大华期货有限公司

数据来源:wind,格林大华期货有限公司

(三)疫情、地缘政治因素和能源紧缺将加剧和拖长衰退的进程。地缘政治矛盾升级下,全球协同能力下降。相较2008年,为应对经济衰退美国快速降息、量化宽松,同时中国大力扩大内需和进口以拉动全球需求增量,而目前全球格局导致各国合力解决系统性危机的能力下降。首先,在防疫政策和理念方面各国由于价值观不同,中外防疫成绩单迥异,并导致了疫后经济恢复高度不同步,政策方向难以步调一致。海外错过了最佳货币紧缩窗口后,国内实现内外平衡的同时对内可调控的空间受到了限制。且地缘政治问题分化了主要经济体之间的立场,难以在全球系统性问题上实现协同性,增加了衰退危机化解的难度。受制于通胀高企制约,海外央行无法快速回归货币宽松。2008年时油价大幅下行,而目前的油价、天然气、粮食等因素叠加明显抬高了大宗商品价格整体底部水平,通胀构成因素复杂,通胀高企长期制约政策转向,货币紧缩操作程度和时长都将显著被拖延。预计本次衰退过程异常艰辛。

二、铜基本面及走势预测

供给端,海外矿端干扰尚不影响国内冶炼需求,国内限电、疫情影响投料,冶炼企业原料库存充裕,矿端供给矛盾并不突出。8月甘肃金川、赤峰金通、广西南国、清远江铜等企业结束后开始追产,产出环比将明显回升。近期因限电影响部分冶炼企业产出受损,整体属于短期干扰因素,中期整体检修结束追产增加,长期全球铜矿供给偏刚性,投产期较长。进口端,美加息背景下人民币兑美元下降趋势,利于进口窗口开启;境内外疫情和经济情况,内需优于外需,利于进口。整体上,进口供给对库存和升水的压力存在。不排除短期内到港减少和保税转完税的减少。需求端,短期内整体需求不振,订单无明显改善。一方面,原料价格波动加剧,看空情绪较浓,厂家采购积极性下降,一方面,电力紧张影响下游消费,接货意愿减弱,订单减少。其中线缆企业采购情绪一般,铜杆企业因为用电紧张,部分企业减停产。8月基建抢进度,基建增速尚可。在多重刺激政策下房地产销售数据持续疲弱。汽车产销依然受益于新能源汽车。电子电器变压器受疫情影响消费不佳。整体需求不足。叠加最新数据制造业PMI,财新PMI等显性指标位于荣枯线以下,预示了“金九银十”传统旺季的消费预期将显著被现实削弱。库存方面,短期内库存下降主因限电冶炼产出受损,到港货阶段性减少,中期看8月结束后大型冶炼企业将无检修,冶炼追产将增加,进口盈利整体维持,旺季需求环比将有所改善,库存预计偏累积。全球显性库存处于历年低位。行情预判,短期美联储加息美指上行大于衰退预期的美指下行,压制铜价,供需双弱,进口减少下供给更弱库存吃紧;中期,阶段性加息落地后,美元对价货币加息,美指阶段性有回落,限电缓解,传统旺季,供需环比均改善,预计需求更弱,表现为震荡偏弱;长期,衰退主导,低库存和矿端供应刚性矛盾并不突出,下跌仍有空间。运行区间:沪铜50000-62000,近期运行到54000料横盘震荡再下行;伦铜6500-7900,跌速较沪铜快。

(二)风险提示:美联储加息程度和结束进程大幅偏离报告预期、地缘政治因素解除。

免责声明:本报告信息全部来源于公开性资料,本报告观点可能会与相应公司的投资发展策略或相关商品价格趋势产生分歧。本报告不对所涉及的准确性和完整性做任何保证。因此本报告仅可视为信息参考但不构成任何投资建议且不为任何投资行为负责。

简

简 繁

繁