报告要点:

受到促进汽车消费政策驱动,2022年二季度新能源汽车产业链终端产销疫后修复表现好于预期,但中游电池材料环节竞争加剧背景下,硫酸镍和精炼镍产业链的需求和价格承压明显。展望后市,尽管促进消费政策、高油价和新车型交付等因素短期边际驱动产业链继续复苏,但硫酸镍的原料缺口收缩加速以及疫情散发或影响生产和需求持续性,三元动力电池产销景气度压力不减,硫酸镍和精炼镍供需基本面或持续下行。因此,我们仍维持镍价谨慎偏空的判断。

国内汽车产销量分析

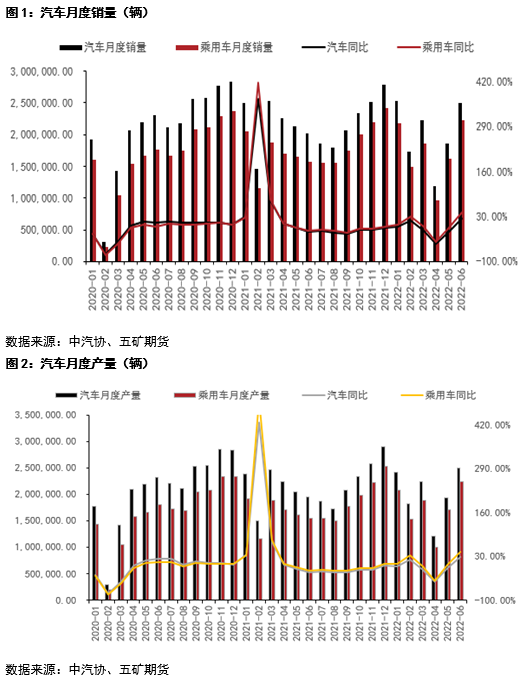

整体汽车产销方面,总体来看,促进汽车消费补贴政策推动下,2022年6月我国整体汽车产销量环比大幅回暖,二季度和全年累计产销量负增长幅度大幅缩窄。

根据中汽协数据,2022年6月和二季度我国汽车总销量分别为250和554万辆,同比增长24.1%和下降13.3%,1~6月国内汽车累计销量1205万辆,同比下降6.4%。产量方面,2022年6月和二季度我国汽车总产量分别为250和563万辆,同比增长28.6%和下降9.5%,1~6月国内汽车累计产量1211万辆,同比下降3.66%。

乘用车方面,根据中汽协数据,2022年6月和二季度我国总销量分别为222和481万辆,同比增长41.6%和下降2.24%,1~6月国内累计销量1035万辆,同比增长3.6%。产量方面,2022年6月和二季度我国总产量分别为224和494万辆,同比增长44%和1.2%,1~6月国内累计产量1043万辆,同比增长6%。

国内新能源汽车产销分析

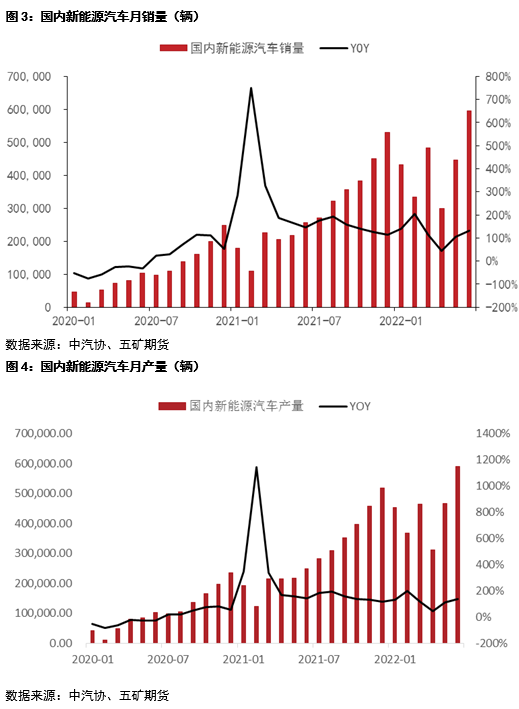

新能源汽车产销方面,疫情后长三角地区新能源汽车供应链企业集中复产交付,叠加地方促进汽车消费补贴力度加大,2022年6月中国新能源车产销边际恢复较高增长速度,单月同比增速回升至130%以上,二季度销量持平一季度。

根据中汽协数据,2022年6月和二季度我国新能源汽车总销量分别为59.6和134万辆,同比增长133%和97%,2022年1~6月新能源汽车累计销量260万辆,同比增加116%。产量方面,2022年6月和二季度新能源汽车总产量分别为59和137万辆,同比增长138%和102%,2022年1~6月新能源汽车累计产量265万辆,同比增加119%。

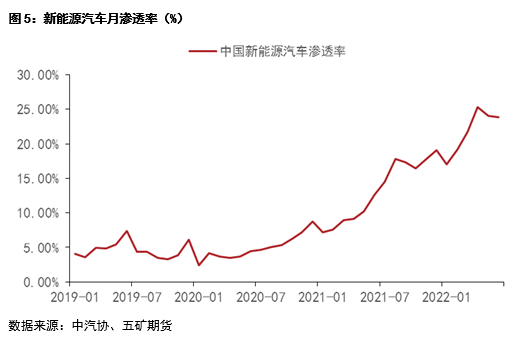

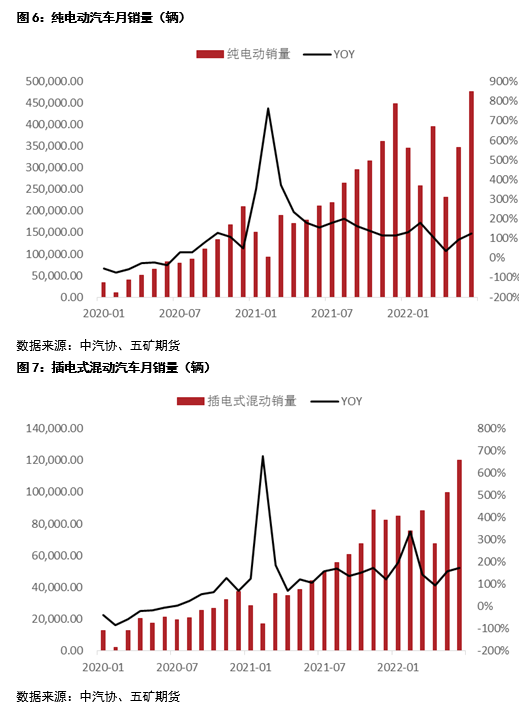

从市场渗透率角度来看,1~6月新能源汽车销量的市场渗透率小幅提升到21.6%。

分类别来看,纯电动汽车的销量占比仍接近8成,但增速继续呈现下降趋势。

纯电动车方面,6月和二季度我国纯电动汽车销量47.6万辆和105万辆,同比分别增长126%和87.5%,2022年1~6月纯电动汽车累计销量205万辆,同比增加106%。插电混动车方面,6月和二季度插电混动车销量12万辆和28.8万辆,同比分别增长173%和144%,2022年1~6月插电混动车累计销量53.6万辆,同比增加168%。纯电动汽车累计销量占比回升79%。

总结来看,6月以来无论是传统燃油车还是新能源汽车销量均受到疫情后期生产复苏和促进汽车消费补贴政策驱动,产销均边际大幅修复。

展望后市,我们仍对全年国内新能源汽车销量和增速持谨慎判断,主要因为疫情散发或补贴阶段性减少影响产销增加的持续性。基于保守预期,2022年新能源汽车销量或至少达到500万辆,同比增长恐回落至47%。

新能源中游需求分析

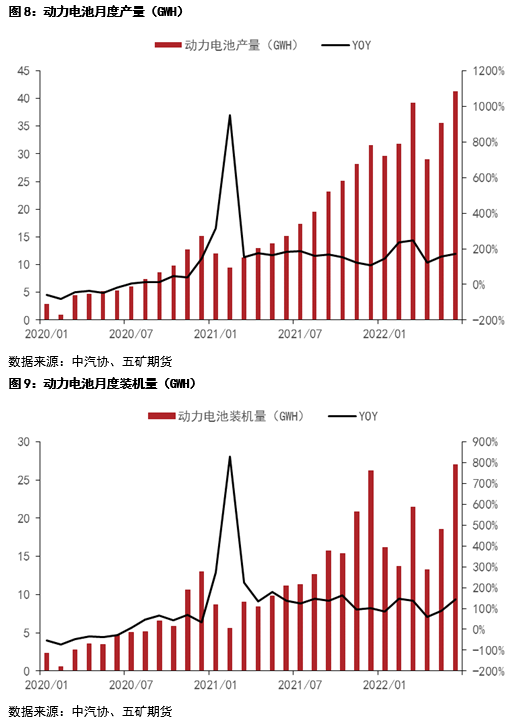

首先是动力电池方面,总体而言,随着下游需求边际恢复驱动,2022年6月动力电池产量和装机量皆受影响重回一季度高位。

动力电池产量方面,根据中汽协数据,2022年6月和二季度,我国动力电池产量41.3GWh和106GWh,同比分别增长172%和152%。其中三元电池产量18.3GWh和45GWh,同比分别增长149%和125%。2022年1~6月我国动力电池产量累计206GWh,同比累计增长176.4%。其中三元电池产量累计82.9GWh,占总产量40%,同比累计增长125%。

装机量方面,2022年6月和二季度,我国动力电池装车量27GWh和58.8GWh,同比分别上升143%和100%。三元动力电池共计装车11.5GWh和24.25GWh,同比分别上升94.9%和48.7%。2022年1~6月我国动力电池装车量累计110GWh,同比累计上升109%。其中三元动力电池装车量累计45.6GWh,占总装车量41%,同比累计上升51.2%。

从金属镍消费相关的三元正极材料电池方面观察,尽管下游需求边际复苏,但三元材料电池需求持续受到磷酸铁锂电池路线竞争影响,2022年6月和二季度三元材料电池产量和装机量增速持续低于整体动力电池产量和装机量增速,占动力电池产量和装机量的份额分别仅小幅回升至40%和41%。

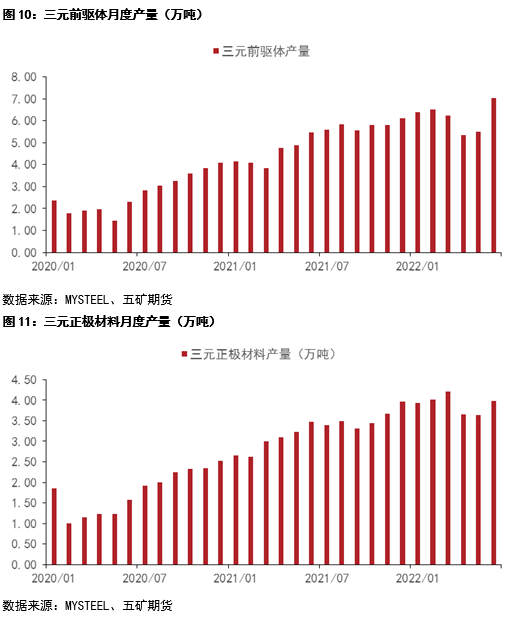

三元前驱体和三元正极材料产量方面,根据钢联的数据,2022年6月和二季度中国三元前驱体产量分别为7和17.9万吨,同比增长27.7%和18.5%,三元正极材料产量分别为3.98和11.28万吨,同比增长14.7%和15%。22年上半年三元前驱体和三元正极材料累计产量分别为37万吨和23.45万吨,同比增速分别降至37%和29.7%。

目前中游三元动力电池产业链需求持续受到低成本磷酸铁锂竞争影响,6月三元动力电池和三元正极材料产量增速回升低于预期,叠加下半年电动车终端销量增速预期不明朗,我们认为三元正极材料动力电池、三元正极材料和前驱体产量增速回升概率较低。

硫酸镍基本面展望

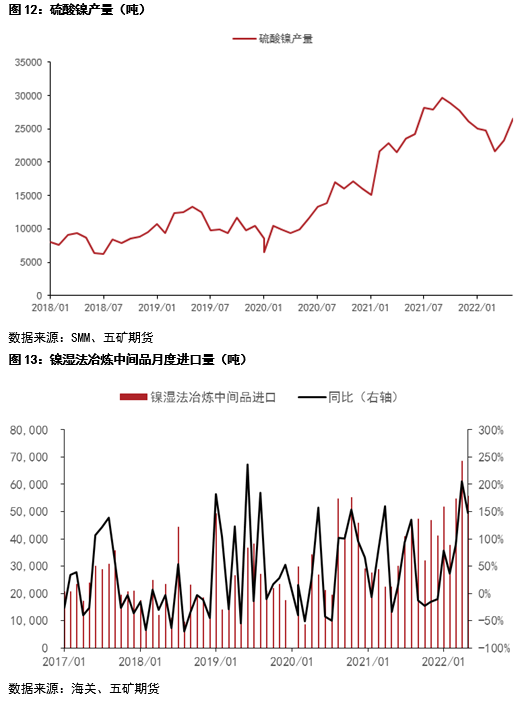

综合来看,尽管短期终端景气度边际改善以及下半年三元前驱体新增产能亦持续释放,但硫酸镍的供应格局变化较大叠加下半年中下游需求边际回升幅度不明朗,新能源电动车产业链对金属镍和硫酸镍的需求边际继续超预期概率较低。

硫酸镍产量方面看,根据SMM数据,2022年6月和二季度硫酸镍产量分别为至2.65和7.14万金属吨,同比增增速分别降至12.3%和5.15%。

6月疫情对硫酸镍的需求影响减弱产量回升,若后期新能源电动车需求不确定性持续,金属镍和硫酸镍的需求或仍低于预期。随着硫酸镍的原料供应继续增长,硫酸镍和精炼镍供需基本面边际转弱压力不减。

镍原料供应方面,6月我国镍湿法中间品进口为5.65万实物吨,同比增长140%,1~5月镍湿法中间品累计总进口量27万吨,同比增速上升至108%。随着下半年印尼地区力勤、华友、格林美的湿法冶炼项目和青山、中伟高冰镍项目持续投产,预计硫酸镍湿法中间品和高冰镍等原料进口量将继续增加,供应缺口缩窄趋势加速。

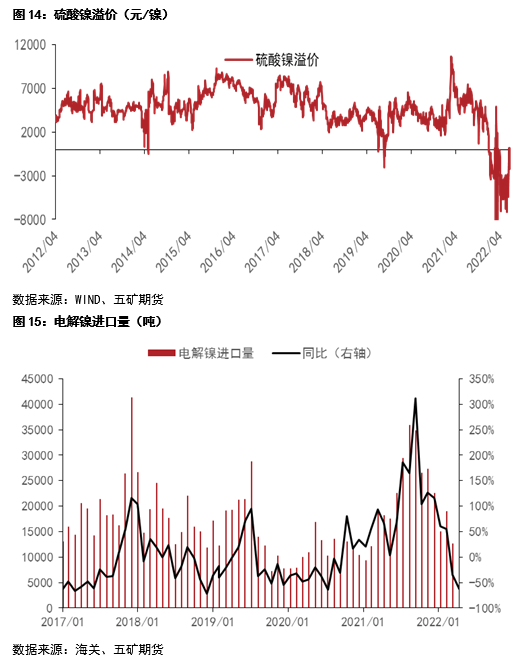

由于精炼镍替代品进口持续增加,叠加精炼镍价格偏高硫酸镍冶炼利润持续亏损,精炼镍净进口回落态势未变,根据海关数据统计,5月我国精炼镍的净进口量环比回落59%至0.56万吨,其中5月俄罗斯镍板和澳大利亚镍豆进口量分别降至0.03万吨和0.23万吨,环比分别下降83%和59%。

展望后市,尽管促进消费政策驱动下二季度汽车消费得到提振,但下半年新能源产业链边际超预期概率较低,叠加硫酸镍使用MHP和高冰镍原料替代加速,精炼镍价格或继续承压。

简

简 繁

繁