报告要点:

镍矿:镍矿供应持续宽松,但国内旺季来临需求有望继续修复,供需基本面逐步走强关注价格拐点

镍铁:海外供应继续稳定增长,旺季需求支撑预期价格压力减缓。

精炼镍:海外经济衰退风险加深,但短期国内低库存和旺季消费或支撑价格反弹。

不锈钢:短期全球经济疲软影响不锈钢供需,关注国内旺季来临基本面供需边际改善的实际情况。

供应:镍矿供应分析

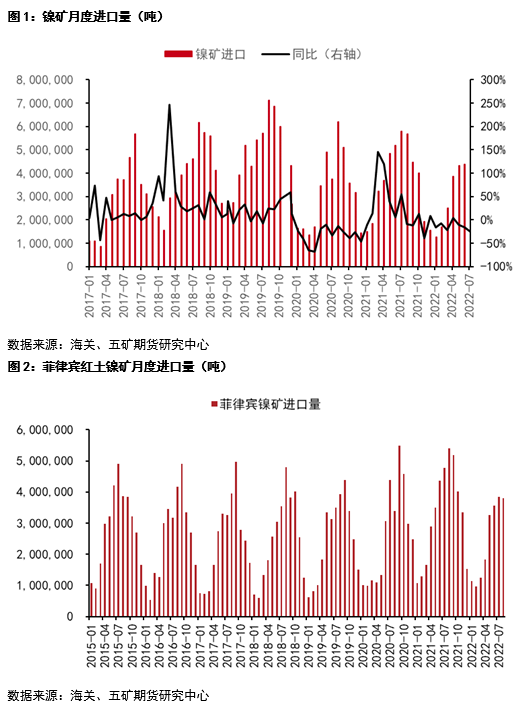

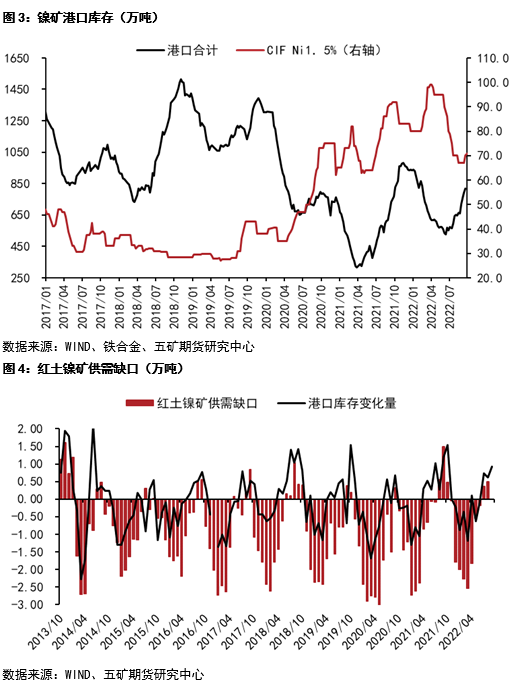

8月镍矿进口量434万吨,同比降25%,环比降0.7%。菲律宾红土镍矿进口380万吨,同比下降30%。价格方面,菲律宾中品味红土镍矿CIF进口价格稳定维持在68美元左右。雨季来临前,预计菲律宾镍矿进口量继续季节性回升,关注四季度国内需求旺季对产业链基本面的持续驱动。

镍矿供需平衡方面,短期需求复苏偏慢叠加供应增加下,国内镍矿库存持续回升,9月末红土镍矿港口库存环比增77万至738万吨。

供应:镍铁供应分析

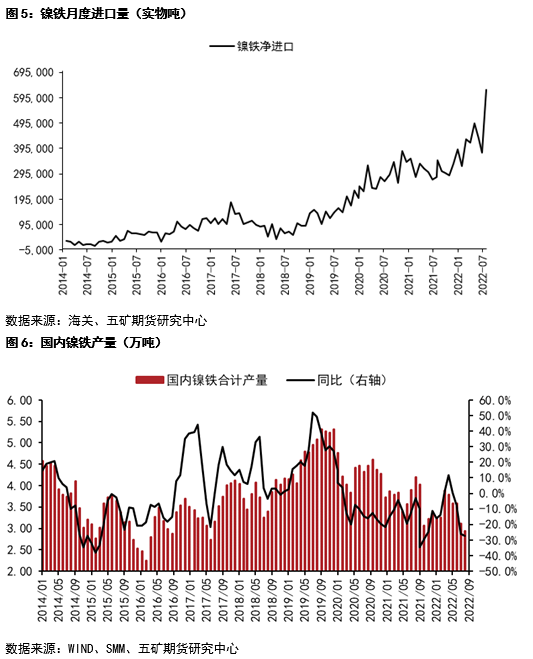

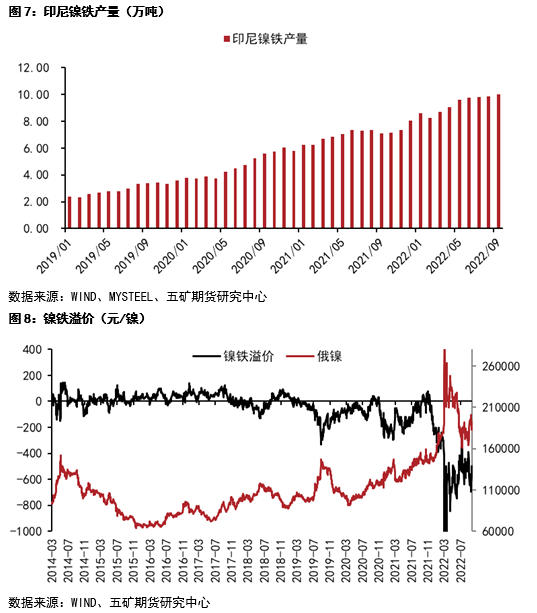

根据SMM统计,9月国内镍铁产量环比回升至3.05万吨,主要原因是疫情对供给影响逐步缓和,经济逐步复苏和需求旺季驱动国内镍铁产量触底回升。印尼镍铁产量持续爬坡和旺季将至国内不锈钢产量回升,8月镍铁进口量环比增65%至62.5万实物吨。

随着需求旺季来临,精炼镍价格和高镍铁价格有不同程度回升,但镍铁基本面弱于精炼镍,镍铁对镍板贴水增大至551元/镍。展望后期,短期关注四季度国内旺季到来对镍铁供需基本面的边际支撑,但长期预计全球镍铁供应边际宽松趋势不变,镍铁价格压力仍不减。

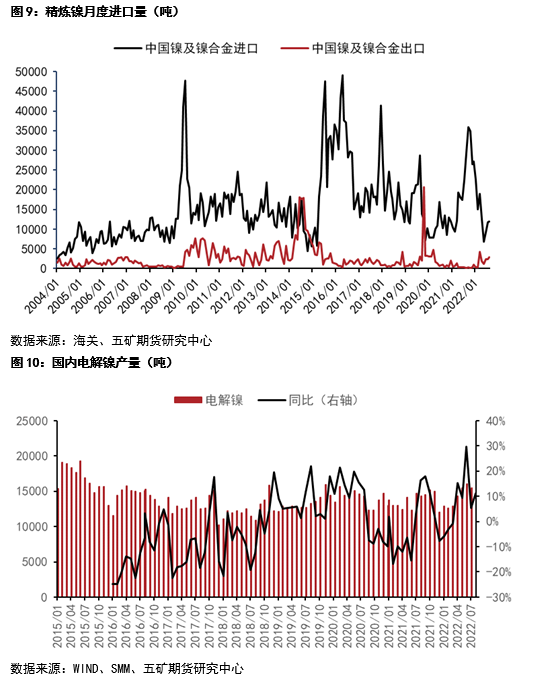

供应:精炼镍供应分析

精炼镍进出口方面,根据海关数据统计,8月份我国精炼镍净进口1.2万吨,环比7月持平。产量方面,根据SMM统计,9月电解镍产量环比持平至1.6万吨水平。受到高冰镍和湿法中间品等替代品产量持续释放影响,精炼镍的供应增幅放缓。

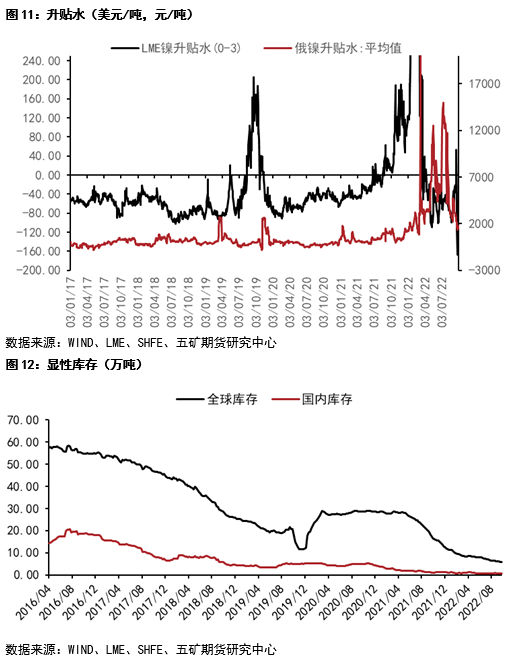

库存方面,截止9月末,SHFE+LME+保税区显性库存环比下降0.3万吨至5.84万吨,其中LME去库0.17万吨,国内去库0.13万吨,去库量边际回升主要原因是尽管供给替代品产量释放影响精炼镍需求,但旺季来临新能源汽车产销季节性回升。

价格和基差方面,由于国内库存仍维持低位,LME和俄镍现货升贴水仍继续分化,LME镍维持贴水98美元/吨,国内俄镍现货维持升水2000元/吨附近。

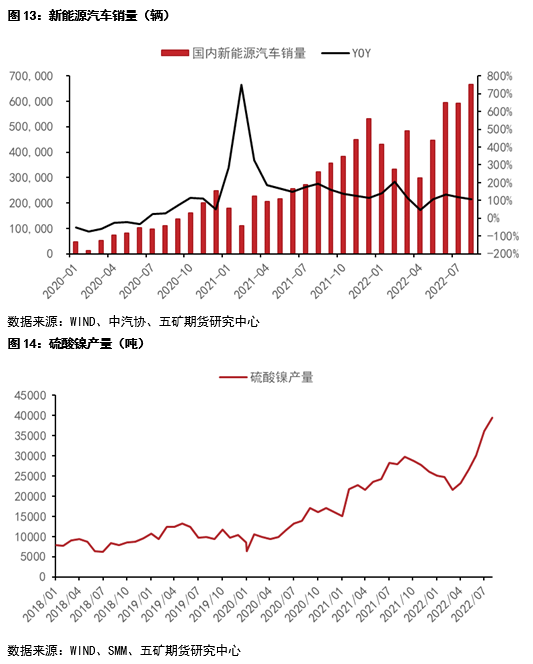

需求:硫酸镍供需分析

根据中汽协统计,8月国内新能源汽车销量66.6万辆,同比增速107%。展望四季度,预计国内促消费政策和需求旺季仍有望持续驱动新能源汽车销量回升。

四季度产业链终端旺季需求驱动下,三元前驱体企业排产增加趋势不变,硫酸镍和镍原料需求持续回升,根据SMM统计,9月硫酸镍产量攀升至4万金属吨。

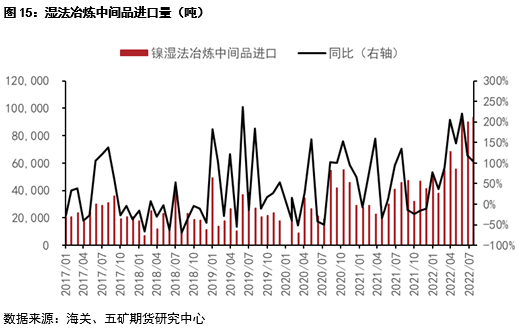

湿法中间品和高冰镍供应方面,由于精炼镍原料价格反弹,硫酸镍冶炼亏损幅度重新扩大。印尼力勤和华越项目MHP新产能继续爬坡,叠加格林美湿法项目,华友和青山投产转产高冰镍项目投产,8月MHP进口量同比增幅仍超过100%。短期新能源产业链终端旺季需求预期持续,但精炼镍需求被替代趋势仍不变,镍豆的需求修复或偏慢,关注旺季到来对新能源产业链的供需实际影响程度。

需求:不锈钢供需分析

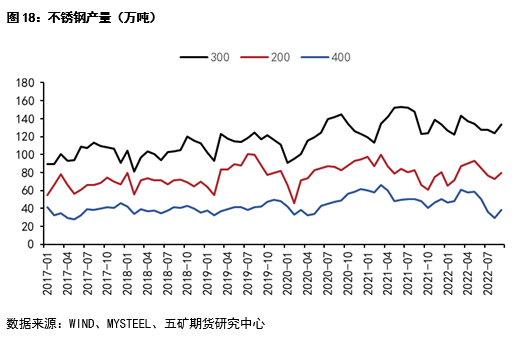

供应方面,稳增长政策持续发力基本面边际走强开始兑现,不锈钢现货价格和产量止跌回升。根据MySteel的统计数据,9月份不锈钢总产量环比升至251万吨,

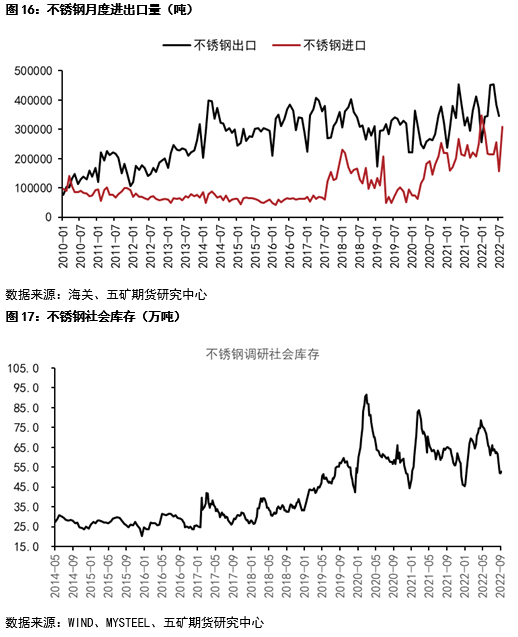

不锈钢进出口方面,根据海关数据统计,8月不锈钢粗钢净出口同环比分别降45.5%和83.9%至3.7万吨,不锈钢制品出口量环比下降6.3%至7.85万吨。短期海外通胀水平持续超预期,经济衰退预期下需求继续回落压力不减,不锈钢制品和粗钢出口维持波动回落态势。

社会库存方面,旺季来临,钢厂增产不及需求回升,截止9月末,无锡佛山不锈钢社会库存环比降3.5万吨至58.2万吨,300系库存去库6.5万吨至35万吨。若房地产复苏和基建开工改善超预期,不锈钢基本面持续走强或支撑镍价进一步反弹。

有色分析师

吴坤金

从业资格号:F3036210

投资咨询号:Z0015924

有色分析师

钟 靖

从业资格号:F0284201

美国德保罗大学数量金融硕士,有色金属研究员。负责镍产业链和有色金属套利研究工作,致力于从基本面和产业面角度寻找跨市,趋势和跨期套利机会。

简

简 繁

繁